Opsi menang-menang dari perspektif dinamis

0

0

2029

2029

Opsi menang-menang dari perspektif dinamis

Diversifikasi dimensi yang berasal dari arus kas dan penggunaan Jika harga adalah ilmu, maka perdagangan dan hedging adalah seni. Kebutuhan untuk hedging dan penyesuaian dinamis berasal dari berbagai jenis risiko strategi opsi, tidak peduli apa dimensi dan perspektif strategi, ada risiko yang tidak dapat dihilangkan sebagai sumber potensi keuntungan.

- #### Gambaran Umum Risiko Opsi

Risiko Pembeli Opsi

Pembeli opsi juga disebut sebagai pihak yang berhak atas opsi, ketika pembeli opsi menggunakan hak untuk membeli atau menjual aset yang tercantum pada hari terakhir perdagangan, pihak yang berkewajiban harus memenuhi persyaratan pembeli opsi tanpa syarat.

Oleh karena itu, risiko maksimum yang ditanggung oleh pembeli opsi terkunci pada uang hak, dan keuntungan maksimum tidak terbatas. Meskipun demikian, ada beberapa risiko yang perlu diperhatikan oleh pembeli opsi.

- Resiko Hak-Hak

Keuntungan yang diperoleh oleh pembeli opsi berasal dari perbedaan harga hak dalam proses pembelian dan penjualan opsi. Meskipun tidak ada kemungkinan kerugian yang tak terbatas bagi investor, namun ketika harga aset yang ditargetkan berubah ke arah yang tidak menguntungkan, investor mungkin akan kehilangan seluruh haknya. Oleh karena itu, investor harus membangun kesadaran yang baik tentang stop loss.

- Risiko premi tinggi

Opsi nilai maya pada tanggal jatuh tempo akan kembali ke nilai waktu dan nilai uang hak pada tanggal jatuh tempo, sebelum jatuh tempo, karena volatilitas yang sangat tinggi, ada kemungkinan bahwa harga akan naik, dan investor mungkin akan mengalami kerugian pada saat jatuh tempo jika mereka membeli opsi pada saat ini, seperti investor yang membeli opsi pada saat gelembung pasar real estat.

- #### Risiko penjual opsi

Penjual opsi biasanya didefinisikan sebagai pihak yang berkewajiban atas opsi, dan ketika pembeli opsi menggunakan haknya untuk membeli atau menjual aset yang ditargetkan pada hari perdagangan terakhir, pihak yang berkewajiban harus memenuhi persyaratan pembeli opsi tanpa syarat. Untuk hanya menjual opsi, keuntungan terbesar telah terkunci dalam pendapatan hak, dan kerugian yang dapat ditanggung sangat besar.

- Risiko uang jaminan

Penjual opsi membayar premi dalam proses transaksi dan menyesuaikan dengan perubahan harga opsi. Seperti dengan futures, ketika premi tidak mencukupi, premi tambahan diperlukan. Ketika premi menyentuh batas kuat, penjual opsi memiliki risiko kuat.

- Risiko kerugian besar

Karena keuntungan dan kerugian opsi bersifat non-linear, keuntungan terbesar dari penjual opsi terkunci dalam pendapatan hak. Ketika harga aset yang ditargetkan berubah ke arah yang tidak menguntungkan, penjual opsi tidak memiliki konsep kerugian terbesar. Ini memiliki persyaratan yang lebih tinggi untuk kesadaran pengendalian risiko dan kesadaran penghentian kerugian investor penjual opsi.

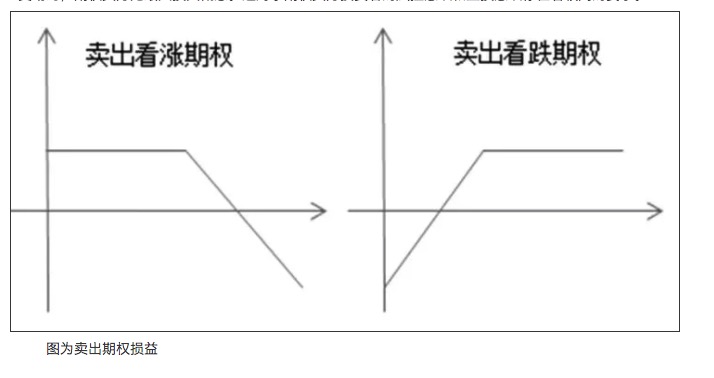

【1】

Diagram untuk menjual opsi rugi

- Risiko likuiditas

Risiko likuiditas adalah risiko yang terjadi ketika investor tidak dapat melakukan transaksi dengan harga yang ditentukan pada waktu yang tepat. Risiko ini adalah risiko yang dimiliki oleh penjual dan pembeli opsi, dan sangat umum di pasar keuangan.

- #### Hedging Dinamis Opsi

Dari sudut pandang statis, ada risiko tak terbatas dalam strategi penjual seperti penjualan lintas lebar, namun jalan yang mudah dan cepat tidak dapat dipecahkan, dengan keterampilan kecil seperti penyesuaian strategi, penyesuaian bagian, dan perlindungan dinamis, risiko dapat dikendalikan.

- Pengertian Delta

Opsi Delta mengukur perubahan harga opsi yang disebabkan oleh perubahan harga indikator, dalam arti matematis, ini adalah rasio dari perubahan harga opsi terhadap perubahan harga indikator, atau derivatif dari harga opsi terhadap indikator. Sebagai contoh:

Jika delta untuk opsi 1801 kacang polong adalah 0,5, maka harga kontrak 1801 kacang polong meningkat 1 yuan / ton, dan harga opsi meningkat 0,6 yuan / ton, jika faktor lainnya tidak berubah.

- Hukum konektivitas

Opsi Delta + Opsi Delta = 1

- Hukum Pengaruh Harga

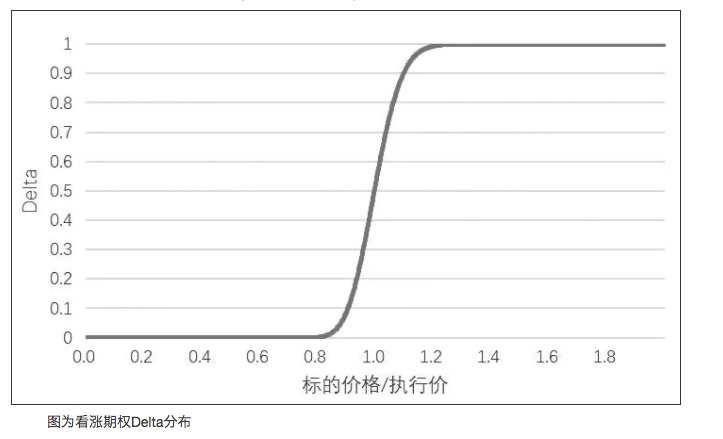

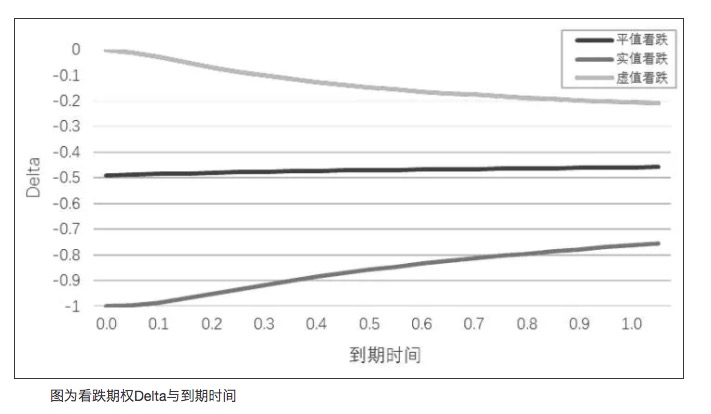

Opsi delta varian antara 0 dan 1, nilai riil dalam cenderung ke 1, nilai palsu dalam cenderung ke 0.

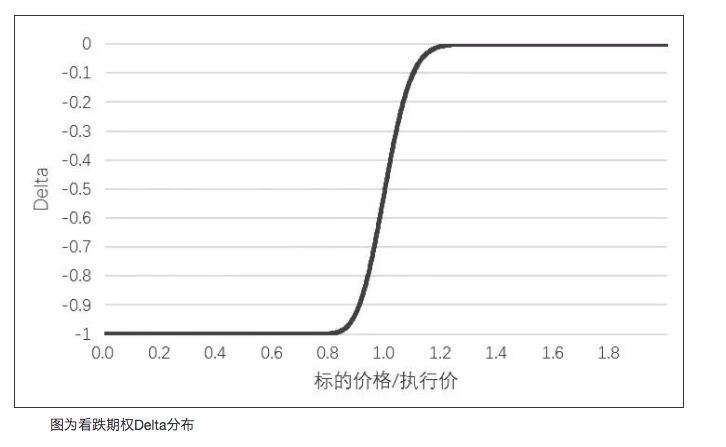

Opsi turun Delta memiliki kisaran perubahan dari -1 ke 0, dengan kedalaman real cenderung ke-1, dengan kedalaman palsu cenderung ke 0.

【2】

Pembagian Delta Option

【3】

Grafik untuk distribusi delta opsi turun

- #### 4. Periode Keterlambatan

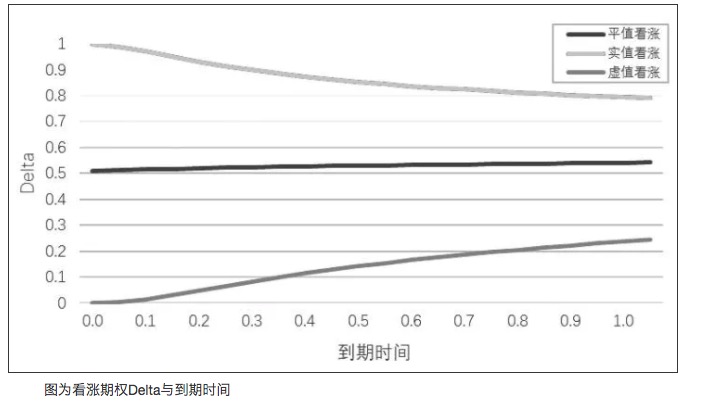

Dengan semakin dekatnya tanggal jatuh tempo, nilai mutlak delta opsi riil akan bergeser ke 1, nilai mutlak delta untuk opsi pari, akan tetap di sekitar 0,5, dan nilai mutlak delta untuk opsi fiktif akan bergeser ke 0.

【4】  Grafik untuk melihat opsi Delta dengan waktu kedaluwarsa

Grafik untuk melihat opsi Delta dengan waktu kedaluwarsa

【5】  Grafik untuk opsi Delta dengan waktu kedaluwarsa

Grafik untuk opsi Delta dengan waktu kedaluwarsa

- #### 5. Hukum pengaruh fluktuasi

Jika faktor-faktor lain tidak berubah, dengan meningkatnya volatilitas, nilai mutlak delta opsi akan berangsur-angsur mendekati 0,5, yaitu, nilai delta opsi virtual akan naik, dan nilai delta opsi riil akan turun. Ketika volatilitas menjadi kecil, nilai delta opsi virtual akan turun, dan nilai delta opsi riil akan naik. Ketika volatilitas sangat rendah, delta opsi ekuivalen juga akan cenderung ke 1.

- #### 6. Neutral Delta dan Hedging

Kadang-kadang investor mungkin ingin portofolio mereka tidak terpengaruh oleh fluktuasi harga yang tidak ditargetkan, portofolio semacam itu disebut portofolio netral delta. Untuk mencapai efek ini, portofolio harus dilindungi delta. Misalnya, kontrak berjangka M1801 dengan harga 2860 yuan / ton, investor membangun portofolio lintas lebar seperti berikut:

Pada saat ini, harga berjangka M1801 naik 1 poin, investor akan kehilangan 300 yuan, dan untuk menjaga portofolio netral, investor perlu membeli kontrak berjangka 30 tangan. Sebenarnya, Delta akan mengikuti perubahan harga, masa kadaluarsa, dan volatilitas dari indeks. Delta netral terhadap dinamika impulsif.

- #### 7. Ketergantungan dan Kepinginan

Perlu dicatat bahwa perlindungan Delta yang disebutkan di atas hanya merupakan penyesuaian setelah kejadian, akan ada kesulitan dalam penyesuaian yang tertunda, mengikuti pasar dan biaya proses secara pasif. Mekanisme perlindungan yang berbeda, metode penghitungan yang berbeda dari Greeks, akan menghasilkan kurva kerugian dan hasil perlindungan yang berbeda.

Kemudahan hedging opsi dari distribusi volatilitas

Volatilitas adalah ukuran dari kecepatan dan arah pergerakan harga mata uang, yang secara numerik adalah perbedaan standar tahunan dari tingkat pengembalian harian. Dengan asumsi bahwa indeks terendah 300 saat ini adalah 2000 poin, para pedagang menganggap bahwa volatilitas tahunan pasar saat ini adalah 20%, maka volatilitas harian adalah sekitar 1,25% (atau 25 poin).

Pricing opsi bergantung pada pengukuran volatilitas, yang memiliki arti nyata di baliknya. Semakin tinggi volatilitas menunjukkan bahwa standar tingkat pengembalian lebih jauh dari 0, semakin besar variasi dari 0, dan kemungkinan besar untuk keluar dari tren besar atau getaran besar.

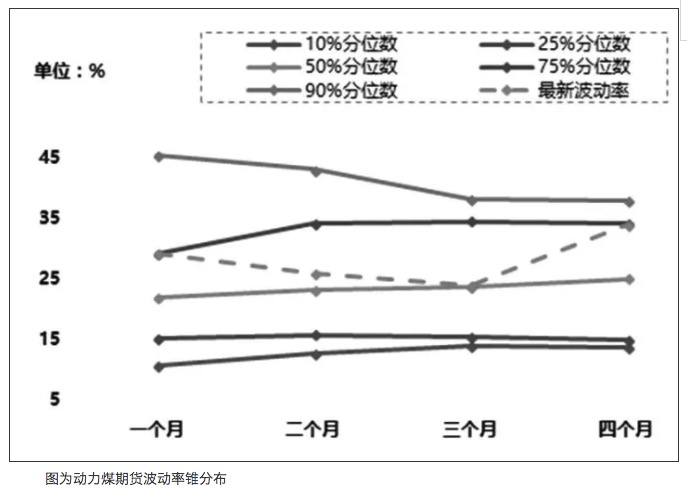

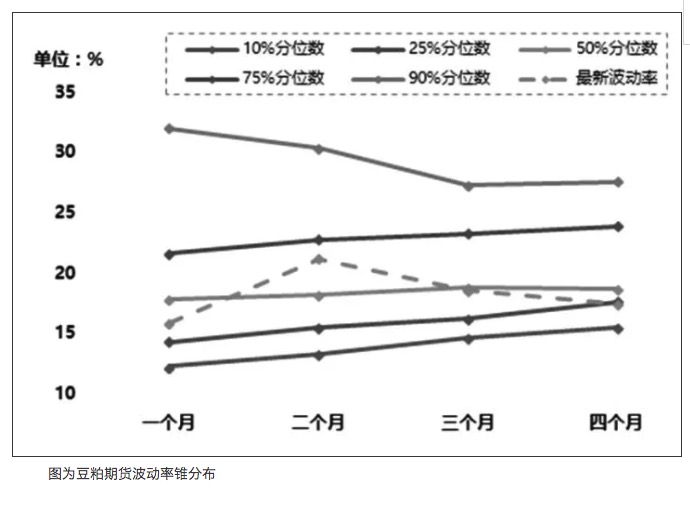

- Distribusi fluktuasi

Sama seperti pergerakan basis deviasi, jika distribusi fluktuasi futures yang terdaftar terpusat, perubahannya teratur, sedikit gangguan, maka ada margin keamanan yang lebih tinggi dalam pembentukan strategi hedging dan opsi opsi. Kandang fluktuasi didasarkan pada prinsip regresi rata-rata, sehingga tren masa depan dan situasi ekstrem fluktuasi dapat dianalisis. Kami memetakan kandang fluktuasi yang sesuai berdasarkan data historis dari kontrak utama tenaga batu bara dan kontrak utama tenaga kacang-kacangan, seperti yang ditunjukkan pada gambar:

【6】

Tabel distribusi lempeng fluktuasi harga futures batubara

【7】

Tabel distribusi ketinggian fluktuasi harga berjangka

Prediksi fluktuasi 2.

GARCH model family memperkenalkan jangka panjang rata-rata deviasi tingkat dari respon yang diharapkan, menyelesaikan EWMA tidak dapat mencapai rata-rata tingkat pengembalian fluktuasi. Hasil analisis model GARCH model dipengaruhi oleh perkiraan, frekuensi sampling dan metode prediksi, dan tidak dapat mencerminkan peristiwa-peristiwa besar, informasi dasar dan informasi keuangan secara menyeluruh.

- #### Kesulitan hedging opsi dari bentuk kurva delta

Strategi perlindungan Delta Neutral yang dinamis, meskipun digunakan secara luas dan dapat mengontrol risiko secara efektif, tidak dapat secara efektif mengimbangi dampak dari perubahan karakteristik Delta pada kinerja pasangan di bawah struktur jangka waktu yang berbeda dan volatilitas yang tersirat dalam opsi. Alasannya adalah bahwa dalam struktur jangka waktu opsi yang berbeda, tidak dapat secara efektif mempertimbangkan dampak faktor pengurangan waktu pada gamma, yaitu perubahan gamma yang lebih drastis di dekat titik rata-rata saat kontrak semakin dekat dengan tanggal jatuh tempo. Jika hanya dengan perlindungan otomatis dengan frekuensi dan rentang yang sama, Anda akan menghadapi masalah celah posisi yang lebih besar yang disebabkan oleh frekuensi perlindungan yang lebih rendah.

Kesulitan hedging opsi dari pergerakan basis margin

Sejak penurunan besar di pasar saham pada tahun 2015, diposisi 50 indeks berjangka ((IH) telah mengalami penurunan besar dan menunjukkan tren keseluruhan untuk pengembalian bertahap. Dengan kata lain, pengembalian bertahap dari basis spread adalah risiko potensial bagi investor yang menjual perlindungan IH, yang dapat menyebabkan kebal terhadap perlindungan. Selain itu, mekanisme dividen 50ETF menyebabkan perubahan musiman dalam penyampaian kenaikan, yang menambah gangguan tambahan pada opsi. Tentu saja, investor juga dapat merancang strategi arbitrage yang sesuai berdasarkan analisis aturan musiman.

Di atas opsi komoditas, perbedaan dasar setiap bulan tidak berubah satu persen, atau ada kekerapan yang lebih kuat, atau dipengaruhi oleh faktor-faktor mendasar yang lebih kuat. Jika perlindungan opsi lintas kontrak tidak dapat secara efektif menutupi konsumsi perubahan perbedaan dasar, itu akan membuat efek perlindungan dan kerugian keseluruhan sangat diskon.

- #### Kesulitan hedging opsi dari jenis opsi

Opsi Amerika dapat diperdagangkan kapan saja sebelum atau pada tanggal kedaluwarsa. Pemegang opsi Eropa hanya dapat diperdagangkan pada tanggal kedaluwarsa.

- Opsi yang mengandung volatilitas Pembeli opsi Amerika dapat melakukan perdagangan pada atau sebelum tanggal jatuh tempo. Saat ini, pedagang besar menggunakan BAW untuk harga opsi kacang polong, dan pedagang kecil menggunakan model pohon biner untuk harga opsi gula putih.

Untuk investor yang lebih luas, yang paling intuitif adalah perbedaan dalam volatilitas tersirat opsi dalam situasi yang sama. Opsi Amerika memiliki perbedaan kecil dalam volatilitas tersirat dibandingkan dengan opsi Eropa karena ada premi atas hak untuk bergerak lebih awal.

Penghitungan opsi komoditas melibatkan fluktuasi yang dihitung dengan harga akhir, bukan harga akhir. Menurut perhitungan, fluktuasi yang dihitung dengan harga akhir akan sedikit lebih tinggi dari harga akhir. 2. Kewenangan awal

Pembeli opsi Amerika memiliki hak untuk melakukan aksi terdepan. Perlu dicatat bahwa aksi terdepan akan melepaskan nilai waktu opsi, melepaskan potensi keuntungan dari kenaikan volatilitas.

Setelah pembeli berwenang, penjual pasti akan mengalami perubahan dalam susunan posisinya. Perlindungan terhadap posisi yang diperoleh secara pasif berkaitan dengan slippage, biaya dan harga yang ditetapkan. Pada saat yang sama, pembeli opsi memiliki hak untuk melepaskan kekuasaan, dan untuk penjual opsi, perlu memperkirakan jumlah besar dari posisi kekuasaan yang mungkin diberikan.

-

Efek premium positif opsi

- Transaksi berdimensi tiga

Harga opsi tidak hanya dipengaruhi oleh nilai nominal harga, tetapi juga dipengaruhi oleh faktor-faktor seperti jangka waktu, tingkat fluktuasi harga, yang membentuk tiga keuntungan utama dan dimensi strategi yang berpusat pada arah, waktu, dan fluktuasi.

Di atas orientasi, investor tidak hanya dapat mencapai keuntungan dari perbedaan harga dari fluktuasi harga berjangka tradisional, tetapi juga dapat beradaptasi dengan baik terhadap situasi yang berfluktuasi, dan juga dapat secara efektif memanfaatkan efek leverage dari opsi untuk meningkatkan kelipatan keuntungan.

Sebagai contoh, pada 13 Oktober 2017, futures kacang polong melonjak sekitar 3%, dan investor dapat memperoleh 14 persen keuntungan positif jika membeli lebih dari satu futures dengan setengah saham, dan sekitar 50 persen keuntungan positif jika membeli satu saham opsi dengan setengah saham.

- Visualisasi dimensi pengendalian angin

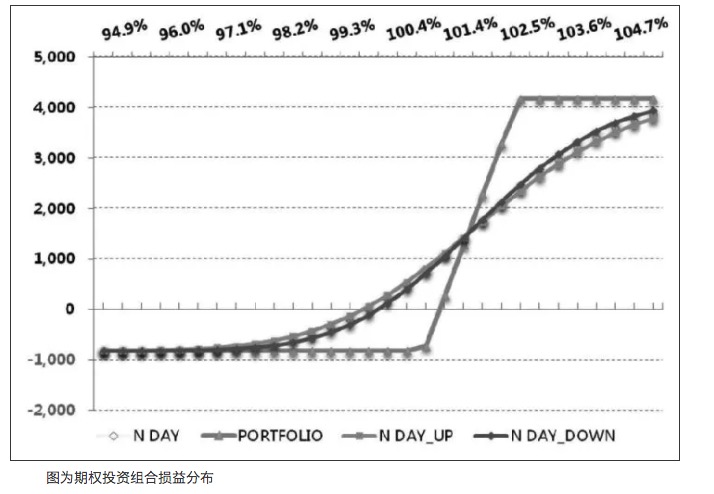

Opsi mengimplementasikan sistem pengendalian risiko kuantitatif untuk kontinuitas, berdasarkan dimensi pengendalian risiko jaminan tradisional. Grafik keuntungan dan kerugian jatuh tempo mengimplementasikan tampilan grafis dan definisi kuantitatif untuk risiko jatuh tempo opsi, dan huruf Yunani mengimplementasikan pengukuran dan dasar penyesuaian untuk risiko kontinuitas.

Sebagai contoh, jika seorang investor membangun portofolio bull market spread dengan opsi 50 ETF, portofolio terdiri dari pembelian 50 ETF dengan kontrak Oktober 2,80 dan penjualan 50 ETF dengan kontrak Oktober 2,85, distribusi keuntungan dan kerugian portofolio investasi adalah sebagai berikut:

【8】  Tabel distribusi keuntungan dan kerugian portofolio opsi

Tabel distribusi keuntungan dan kerugian portofolio opsi

Untuk portofolio ini, jika futures pada tanggal perdagangan berikutnya naik 100 poin, kepentingan portofolio investor pada dasarnya dapat menang dari penurunan nilai waktu. Jika futures tidak mengalami fluktuasi besar, tetapi opsi menyiratkan fluktuasi yang cenderung naik, ada kemungkinan besar untuk menanggung erosi nilai waktu.

- Berbagai Sumber Pendapatan

Dalam pasar berjangka tradisional, partisipasi dalam perdagangan tetap berada di dalam pasar berjangka. Perdagangan di pasar berjangka pada dasarnya adalah permainan nol-sum. Untuk opsi, dunia yang dilindungi membuka hubungan antara opsi dan komoditas lain yang diberi label, membentuk dukungan likuiditas untuk komoditas lain.

Jelas, setelah terbitnya opsi binary option pada akhir Maret, volume kontrak berjangka 1707 binary option sebagai kontrak non-dominasi jelas lebih tinggi dari tahun sebelumnya, meningkat hampir tiga atau empat kali lipat, dan selisih harga jual beli juga berkurang, meningkatkan likuiditas secara signifikan.

Dikutip dari Option House