5.5 Optimasi strategi perdagangan

Penulis:Kebaikan, Dibuat: 2019-06-25 13:45:12, Diperbarui: 2023-11-08 20:38:06

Ringkasan

Inti dari strategi trading adalah meringkaskan prinsip dan aturan pasar. Semakin mendalam pemahaman Anda tentang pasar, semakin tinggi kemampuan untuk mengekspresikan ide dengan kode, semakin dekat strategi Anda dengan pasar. Bagian ini akan terus menjelaskan cara mengoptimalkan strategi trading Anda dan membuat persiapan akhir untuk perdagangan pasar nyata Anda.

Mengoptimalkan masuk dan keluar

Sebagian besar strategi pelacakan tren menggunakan breakout atau indikator teknis untuk menangkap pasar. Biasanya, masuk dan keluar dari sinyal ini kurang hemat waktu. Jika strategi menggunakan model harga penutupan, titik masuk akan berada pada harga pembukaan K-line berikutnya. Ini akan melewatkan waktu masuk terbaik untuk menembus K-line saat ini, juga akan kehilangan banyak keuntungan.

Jadi cara yang efektif adalah menggunakan harga real-time yang lebih menguntungkan dalam implementasi strategi, dan ketika sinyal muncul, segera menempatkan pesanan. Dengan cara ini, ketika sinyal ditetapkan, Anda dapat membuka posisi segera dan Anda tidak akan kehilangan keuntungan. Tapi tidak semua harga real-time lebih baik daripada harga penutupan, itu harus ditentukan oleh strategi perdagangan. Beberapa logika perdagangan sederhana, perbedaan antara harga real-time dan efek harga penutupan kecil. Tetapi jika model harga penutupan tidak dapat menangani logika perdagangan yang lebih rinci, Anda perlu menggunakan harga real-time.

Optimasi parameter

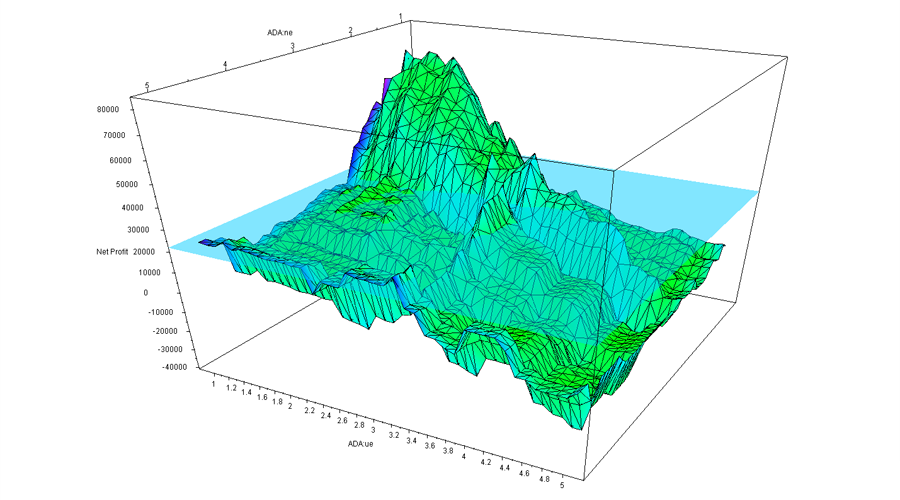

Strategi itu sendiri adalah contoh multidimensi. Setiap parameter adalah dimensi dari contoh ini. Semua kombinasi parameter membangun bentuk contoh ini. Ketika bentuk contoh sangat selaras dengan bentuk pasar, keuntungan maksimum dihasilkan. Akhirnya, tingkat pengembalian akhir untuk domain seleksi dari semua parameter merupakan permukaan multidimensi yang kompleks. Ketika strategi hanya memiliki dua parameter, mereka membentuk permukaan tiga dimensi intuitif dengan tingkat pengembalian akhir.

Seperti yang ditunjukkan pada gambar di atas, ini adalah grafik kinerja strategi dua parameter. Karena parameternya berbeda, hasil akhir juga sangat berubah, dan permukaan sangat terdistorsi, membentuk

Oleh karena itu, prinsip penting dari optimasi parameter adalah memilih

Dataran tinggi parameter

Seperti yang ditunjukkan pada gambar di atas, distribusi parameter strategi yang baik harus seperti dataran tinggi

Pulau parameter

Seperti yang ditunjukkan pada gambar di atas, jika kinerja backtesting menampilkan pulau parameter, ketika parameter memiliki offset kecil, profitabilitas strategi akan jauh lebih rendah.

Oleh karena itu, jika kinerja parameter terdekat jauh lebih buruk daripada kinerja parameter optimal, maka parameter optimal ini mungkin merupakan hasil dari over-fitting, yang dapat dianggap secara matematis sebagai solusi titik tunggal daripada solusi nilai maksimum yang harus dicari.

Menambahkan Filter

Banyak strategi tren, ketika tren terjadi, dapat memahami tren dengan sangat baik dan mencapai keuntungan yang kaya pengembalian, tetapi dalam jangka panjang, hasil akhir selalu tidak baik, jadi, apa masalahnya?

Alasannya adalah strategi yang terus-menerus diperdagangkan berulang kali di pasar osilasi, dan sebagian besar perdagangan osilasi adalah stop-loss atau keuntungan kecil. Menurut statistik, semua pasar memiliki sekitar 70% dari waktu berada di pasar osilasi, kerugian kecil berkelanjutan jangka panjang, yang menyebabkan keuntungan sulit terkumpul.

Solusinya adalah dengan meningkatkan mekanisme filter. Ada banyak jenis filter di pasar, termasuk filter profit and loss, filter nilai risiko, filter jenis tren, filter indikator teknis dan sebagainya. Misalnya, menambahkan filter rata-rata pergerakan siklus besar dapat mengurangi jumlah transaksi dan menyaring setengah dari transaksi yang salah di pasar osilasi.

Kurva Dana yang Lempar

Perdagangan kuantitatif mengejar metode keuntungan yang stabil dan berkelanjutan, itulah yang ingin dilihat oleh sebagian besar pedagang. Tidak ada yang ingin menghasilkan 50% tahun ini, kehilangan 30% tahun depan, dan menghasilkan 40% lagi tahun depan setelah itu. kita lebih suka menerima setiap tahun pertumbuhan 20%, tetapi dapat bertahan selama lebih dari sepuluh tahun. Ini adalah apa yang dapat dilakukan investasi kuantitatif. Karena investasi kuantitatif adalah model perdagangan dengan kinerja berkelanjutan.

Untuk mencapai kurva pendanaan yang mulus, Anda membutuhkan portofolio multi-strategi, multi-varietas, multi-siklus, multi-parameter build. Tapi tidak selalu semakin banyak semakin baik, ada efek penurunan marginal. Semakin banyak kombinasi yang ditambahkan di awal, semakin baik dispersi, tetapi ketika strategi mencapai urutan besar, efek dispersi menurun mulai muncul. Manfaat dari kombinasi adalah dispersi, meskipun tingkat pengembalian keseluruhan tidak tertinggi, tetapi yang paling kuat.

Berhenti mencari Grail Suci

Apakah atau tidak kita dapat menggunakan perdagangan kuantitatif untuk menemukan Holy Grail adalah masalah yang akan dipertimbangkan oleh banyak pedagang. beberapa pedagang mengambil backtesting sederhana yang disebut strategi sempurna bergegas ke pasar. berharap bisa menang berulang kali dan menjadi profesional kuantitatif.

Jika pasar benar-benar memiliki pola, setelah bertahun-tahun, akhirnya, orang-orang akan menemukan aturan, apakah itu analisis matematika, monopoli informasi, atau metode analisis lainnya, pada akhirnya mereka akan menghasilkan sebagian besar uang di pasar, dan dalam jangka panjang, orang-orang ini akan memonopoli pasar perdagangan sampai pasar tidak berfungsi dengan baik.

Untuk meringkas

Jika waktu perdagangan cukup lama, siapa pun dapat menghadapi berbagai tren pasar selama proses perdagangan, dan tren ini tidak mungkin benar-benar diulang. Sebagai trader kuantitatif, selain meninjau dan mengoptimalkan strategi perdagangan Anda dengan benar, Anda juga perlu terus memantau status pasar dan terus meningkatkan strategi sebagai tanggapan terhadap perubahan di pasar.

Pada saat yang sama, kita juga harus menyadari bahwa keuntungan dan kerugian adalah homolog. Kerugian adalah bagian dari kemajuan perdagangan secara keseluruhan. Bahkan strategi perdagangan terbaik dapat melalui serangkaian periode retracement. Ketika setiap transaksi memiliki kerugian, Anda tidak harus mempertanyakan aturan dan strategi perdagangan Anda sepanjang waktu. Setidaknya, jangan mengubah kerangka logika strategi Anda dengan mudah, kecuali kerangka logika Anda salah pada awalnya.

Latihan setelah sekolah

-

Membangun portofolio berdasarkan karakteristik strategi Anda dan menggunakan platform FMZ Quant untuk backtest

-

Cobalah untuk mengoptimalkan strategi perdagangan kuantitatif Anda sendiri berdasarkan isi bagian ini.

- Mengkuantifikasi Analisis Fundamental di Pasar Cryptocurrency: Biarkan Data Berbicara Sendiri!

- Di sini, saya akan membahas beberapa hal yang sangat penting tentang penelitian kuantitatif dasar dalam lingkaran mata uang - jangan percaya lagi pada guru-guru sihir yang bodoh, data berbicara secara obyektif!

- Alat penting dalam bidang transaksi kuantitatif - inventor modul eksplorasi data kuantitatif

- Menguasai Semuanya - Pendahuluan ke FMZ Versi Baru Terminal Trading (dengan TRB Arbitrage Source Code)

- Untuk mengetahui semua tentang FMZ, silahkan kunjungi situs resmi FMZ.

- FMZ Quant: Analisis Contoh Desain Persyaratan Umum di Pasar Cryptocurrency (II)

- Cara Mengeksploitasi Robot Penjual Tanpa Otak dengan Strategi Frekuensi Tinggi dalam 80 Baris Kode

- FMZ Kuantitas: Perencanaan Contoh Desain Permintaan Umum di Pasar Cryptocurrency (II)

- Cara Mengeksploitasi Robot Tanpa Otak untuk Dijual dengan Strategi Frekuensi Tinggi 80 Baris Kode

- FMZ Quant: Analisis Contoh Desain Persyaratan Umum di Pasar Cryptocurrency (I)

- Kuantitas FMZ: Perbedaan antara permintaan umum pasar cryptocurrency dan contoh desain (1)