Menjual pilihan meletakkan

0

0

1854

1854

Menjual pilihan meletakkan

- #### Jual pilihan kontrak yang terjamin

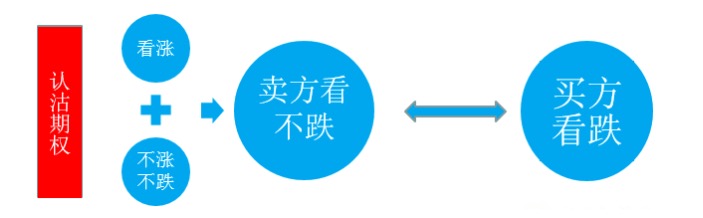

Pilihan untuk menjual kontrak gadai janji, kita semua tahu adalah strategi yang tidak turun, ia berbeza dengan pembeli yang mencadangkan bahawa tidak turun sebenarnya mengandungi dua keadaan: tidak naik atau turun, naik. Dengan kata lain, membeli dan mencadangkan hanya boleh menghasilkan keuntungan apabila harga saham naik dengan ketara, dan menjual gadai janji jika tidak, ia akan menghasilkan keuntungan tertentu apabila keadaan tidak berubah, tetapi keuntungan yang terakhir adalah agak terhad, ini adalah perhatian yang perlu diambil semasa memilih strategi.

Jadi, bagaimana kita memilih kontrak selepas kita memilih untuk menjual strategi penyokongannya? Di sini saya akan memperkenalkan pilihan kontrak penyokongannya melalui dua aplikasi.

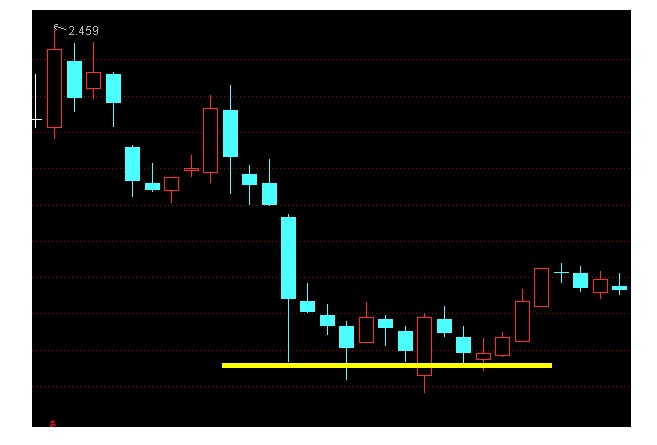

Satu, Berhenti dan Tetap Dalam proses penurunan terus-menerus dalam pasaran, opsyen penanda pasti akan dinilai terlalu tinggi oleh pasaran, kerana dalam proses penurunan, pelabur yang memegang opsyen penanda akan membeli opsyen penanda untuk melindungi risiko. Apabila pasaran mula turun, perasaan panik tenang, dan menjual kontrak penanda yang sedikit tidak bernilai lebih baik. Kerana selepas harga tunai stabil, nilai masa opsyen penanda yang tidak bernilai sering habis dengan cepat, dan penanda yang bernilai akan kembali dengan nilai yang agak perlahan kerana beberapa orang memilih hak untuk bergerak.

Kedua, perlahan-lahan ketagihan Dalam kes ini, kita sering memilih untuk menjual kontrak jaminan yang bernilai sedikit. Dalam proses kenaikan harga yang perlahan, kita mendapat keuntungan dari penurunan nilai dalaman yang dibawa oleh kenaikan harga tunai kepada kita, sambil menikmati keuntungan yang dibawa oleh masa yang berlalu, dua keuntungan gabungan yang cukup besar. Dalam kes ini, walaupun stok tunai tidak meningkat seperti yang dijangkakan, masa yang digunakan untuk keuntungan kita tidak akan kurang, merupakan strategi yang agak stabil.

Bacaan Luas: Penjualan Pilihan Gokyo untuk Layout Pra-Pengeluaran

Selepas indeks komoditi dan saham menyentuh 2850 sejak akhir bulan Ogos, jari kelinci telah bergoyang lemah di dalam 2850 hingga 3250 pada bulan September, dan sebahagian daripada peserta pasaran menjangkakan 2850-3000 sebagai kawasan sokongan yang lebih kuat. Bagi bahagian ini yang berpendapat bahawa pasaran besar tidak akan turun lagi secara besar-besaran, sesuai untuk pelabur yang meletakkan posisi bawah dalam jangka masa pendek, anda boleh mendahului dengan menjual pilihan jaminan untuk menguburkan penurunan dan menarik kenaikan.

Sebagai contoh, berdasarkan pasaran pada 2 September, harga pembelian pasaran RM50 ETF pada bulan September 2000, RM50 ETF pada bulan September 2050 dan RM50 ETF pada bulan September 2100 adalah RM0.1255, RM0.1390 dan RM0.1720, jika pelabur menjual satu RM50 ETF pada bulan September 2100, dua RM50 ETF pada bulan September 2050 dan tiga RM50 ETF pada bulan September 2000, ia bersamaan dengan peluang untuk membina kedudukan yang sama dengan jarak harga yang sama pada harga RM2.100, RM2.050, RM2.000.

Apabila 50 ETF berada di atas \( 2,100 pada tarikh tamat tempoh, semua kontrak akan tamat tanpa nilai, dan \) 8,265 akan masuk ke dalam beg; apabila harga tanda antara \( 2,050 dan \) 2,100, pelabur sebenarnya membeli 10,000 saham dengan harga \( 1,928 setiap saham; apabila antara \) 2,000 dan \( 2,050, dia membeli 30,000 saham dengan harga \) 1,917 setiap saham; dan apabila 50 ETF turun melebihi \( 2,000, dia akhirnya akan membeli \) 1,896 setiap saham.*10000+(2.050-0.1390)*20000+(2.000-0.1255)*30000) / 60000) untuk membeli 60000 saham. Jika indeks itu kembali ke bawah dalam jangka pendek, kos pembelian 1.896 yuan akan memberi ruang besar kepada pelabur.

Pada April 1993, Buffett telah berjaya menggunakan strategi ini, ketika dia sangat menyukai Coca-Cola dan ingin memegang saham itu untuk jangka panjang, tetapi merasa harga saham \( 40 terlalu tinggi pada masa itu, jadi dia menggunakan strategi menjual opsyen kredit Coca-Cola dengan harga \) 1.5 untuk menjual 5 juta opsyen kredit dengan harga \( 35 pada 17 Disember 1993. Apabila pilihan itu tamat, jika harga saham jatuh di bawah \) 35, opsyen kredit akan diberi hak.

Secara keseluruhannya, kita dapat melihat bahawa penggunaan strategi ini adalah berasaskan kepada para pelabur yang telah menjangkakan gelombang pasaran besar yang akan datang, dengan cara penataan seperti itu, di satu pihak, mereka meningkatkan pendapatan tunai hak milik mereka sendiri, dan di sisi lain, mereka menguburkan wang tunai untuk potensi peluang penurunan rendah dan tinggi di masa depan. Sudah tentu, risiko menjual bon akan lebih besar berbanding membeli dan membuka posisi, dan perlu diperdagangkan sehari demi hari, oleh itu strategi ini juga lebih sesuai untuk pelabur yang lebih suka risiko, menilai lebih yakin, dan lebih kaya dengan dana bergerak.

Dipetik dari Bahagian Produk Turunan