Pulangan yang dijangkakan daripada perdagangan frekuensi tinggi

0

0

3612

3612

Pulangan yang dijangkakan daripada perdagangan frekuensi tinggi

ringkasan

Mentakrifkan alfa dalam perdagangan frekuensi tinggi adalah lebih kompleks daripada dalam perdagangan frekuensi rendah kerana tidak semua strategi membuat ramalan berdasarkan harga, tetapi memerlukan lebih banyak syarat dan pemahaman tentang interaksi antara mereka. Dalam kertas kerja ini, kami membangunkan model atribusi alfa untuk HFT dengan menerangkan komponen HFT dan strategi dagangan yang digunakan untuk melaksanakan strategi HFT. Keputusan menunjukkan bahawa peniaga frekuensi tinggi perlu pantas untuk menjana pulangan yang dijangkakan positif dan sebab mereka lebih baik dalam menyediakan kecairan. Kami menyediakan contoh pelaksanaan menggunakan sampel data ekuiti frekuensi tinggi.

Dalam dagangan frekuensi tinggi (HFT), jangkaan pulangan positif adalah kunci kepada keuntungan. Selalunya, jangkaan ini dipanggil alpha. Ciri-ciri yang membezakan strategi algoritma berbanding dengan pedagang manusia ialah ketekalan alfa dan kekerapan alfa dicapai. Dalam literatur pelaburan mengenai perdagangan frekuensi rendah, α adalah sama dengan produk turun naik dikali pekali maklumat (IC) digandakan skor z, yang merupakan ukuran keyakinan dalam isyarat ramalan (Grinold[1994]). Walau bagaimanapun, mentakrifkan alfa dalam HFT adalah sedikit lebih rumit, kerana tidak semua strategi adalah berdasarkan ramalan harga, tetapi memerlukan lebih banyak syarat, serta pemahaman tentang interaksi antara mereka.

Dalam kertas kerja ini, kami membangunkan model atribusi alfa untuk perdagangan frekuensi tinggi. Kami melakukan ini dengan menerangkan komponen alfa, dan strategi perdagangan yang digunakan untuk melaksanakan strategi HFT. Komponen ini termasuk:

- Peluang

- Dapatkan

- Penyebaran yang berkesan

- Rebat yang sah.

Selain itu, kami menyediakan contoh pelaksanaan menggunakan sampel data ekuiti frekuensi tinggi.

Alfa dalam HFT

Industri HFT sering mentakrifkan alfa sebagai pulangan mutlak 1. Purata pulangan mutlak (atas setiap dagangan atau setiap unit masa) yang dijana oleh ujian belakang atau dagangan simulasi harus betul-betul dirujuk sebagai alfa ujian terbalik atau alfa simulasi. Kami sudah tentu akan menggunakan alfa ujian belakang dan/atau simulasi sebagai alasan untuk mempercayai alfa masa hadapan (iaitu, sebaik sahaja strategi berjalan). Mengurai alfa ini kepada bahagian komponennya membolehkan penambahbaikan pada strategi dagangan atau, seperti yang sering berlaku, untuk analisis bekas pasca mengapa strategi menyimpang daripada prestasi yang dijangkakan.

Mungkin jika kita melihatnya dari perspektif strategi frekuensi tinggi, sama seperti strategi frekuensi rendah, keuntungan terutamanya diperoleh dengan menghapuskan ketidakcekapan dalam pasaran. Dalam berbuat demikian, seseorang mesti sedar tentang konsep asas yang sama yang mempengaruhi semua strategi pelaburan: Berapa banyak peluang yang ada untuk merebutnya dan berapa banyak kos untuk memperolehnya; Untuk tujuan ini, kami mentakrifkan komponen yang diperlukan untuk kajian sistematik alfa dalam HFT.

Peluang (O)

Titik permulaan untuk sebarang perbincangan tentang alfa ialah perubahan harga atau peluang (O) yang tersedia. Memandangkan tempoh pegangan tertentu, pergerakan harga dalam tempoh tersebut mewakili keuntungan yang ada. Cara biasa untuk mengukur variasi ini ialah sisihan piawai bagi perubahan pada titik tengah antara harga bida dan permintaan2. Untuk strategi portfolio yang memerlukan pendedahan berterusan kepada pasaran, sisihan piawai sudah tentu merupakan ukuran yang sesuai, tetapi untuk strategi HFT oportunistik (memasuki kedudukan hanya dalam keadaan tertentu), ukuran peluang yang berbeza mungkin sesuai ( Contohnya, dalam perdagangan niaga hadapan, a Pergerakan persentil ke-90, atau bahkan bilangan sen atau lot tetap). Walau bagaimanapun, jika tiada langkah lain, kami mengesyorkan menggunakan sisihan piawai sebagai proksi untuk peluang.

Dapatkan ©

Kami mentakrifkan tangkapan © sebagai peratusan peluang yang boleh ditangkap oleh mana-mana strategi secara lebih umum, tidak termasuk isyarat ramalan. Dalam kes strategi portfolio, keuntungan ialah skor IC × z (lihat Grinold[1994]), selalunya diukur dengan korelasi antara pulangan yang diramalkan dan pulangan sebenar yang direalisasikan. Kerana IC membuat ramalan berdasarkan harga, sebarang nilai negatif IC adalah buruk. Walau bagaimanapun, dalam HFT, nilai negatif C mungkin boleh diterima kerana langkah selain korelasi mungkin lebih sesuai. Untuk strategi arbitraj statistik dengan pulangan tetap, metrik seperti kadar hit mungkin lebih baik. Ideanya ialah strategi berasaskan ramalan harus mempunyai beberapa C positif yang berkait rapat (jika tidak sempurna) dengan IC, manakala strategi berasaskan syarat kecairan mungkin mempunyai beberapa C lain, mungkin kurang daripada sifar. Bagaimanapun, memandangkan dua komponen yang kita ada sekarang, sebelum mempertimbangkan strategi dagangan, alpha hanyalah C×O, peluang untuk memperoleh 3.

Spread Berkesan (SE)

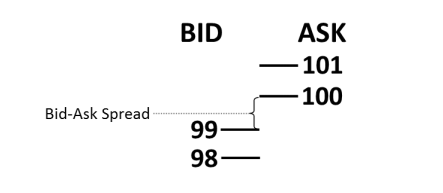

Dalam perdagangan frekuensi rendah, spread bid-ask sering diabaikan sebagai komponen alfa kerana peluang yang dicari adalah lebih besar. Walau bagaimanapun, dalam HFT, tempoh pegangan adalah pendek dan penyebaran bid-ask mempunyai kesan yang besar pada alfa. Spread bid-ask (S) hanyalah perbezaan antara harga bida (iaitu harga yang diterima oleh seseorang yang perlu menjual serta-merta) dan harga permintaan (iaitu harga yang perlu dibayar oleh seseorang yang perlu membeli segera). Dalam erti kata tradisional, seperti Stoll[1978], ia dianggap sebagai premium yang dibayar kepada pembuat pasaran kerana mereka menanggung risiko pemilihan buruk apabila berdagang dengan pedagang yang bermaklumat. Sama ada strategi perdagangan oportunistik menghasilkan wang atau kehilangan wang bergantung kepada strategi yang dilaksanakan.

Strategi dagangan merujuk kepada bagaimana strategi dagangan menggunakan pasaran dan had pesanan untuk masuk dan keluar kedudukan dalam instrumen kewangan. Pesanan had ialah permintaan untuk berdagang pada harga yang lebih rendah (lebih tinggi) daripada harga belian (jual) tertinggi pada buku. Pesanan sedemikian memberikan kecairan kepada satu bahagian pasaran (sama ada bahagian beli atau bahagian jual). Pesanan had adalah pasif dan kekal dalam buku pesanan had bursa sehingga ia dipadankan dengan pesanan jual (beli) harga masuk. Pesanan pasaran ialah sebarang permintaan untuk perdagangan segera pada harga bida (ask) terbaik yang tersedia. Pesanan sedemikian memerlukan kecairan dan berdasarkan harga pasaran. Pesanan pasaran boleh menjadi pesanan pasaran atau pesanan had dengan harga melebihi harga jualan (jualan) tertinggi pada buku.

Gabungan pesanan pengambil atau pembuat yang mewujudkan perdagangan pergi dan balik mentakrifkan tiga strategi dagangan. Strategi ambil ambil menggunakan dua pesanan yang boleh dipasarkan untuk masuk dan keluar dari kedudukan pasaran. Strategi buat-buat menggunakan perintah had untuk memasuki kedudukan dan pesanan pasaran untuk keluar dari kedudukan. Strategi Make-Make menggunakan perintah had untuk masuk dan keluar dari kedudukan. Strategi yang berbeza akan menanggung kos urus niaga yang berbeza bagi tebaran bid-ask S. Strategi ambil ambil akan menghasilkan kos transaksi sebanyak satu kali S untuk setiap transaksi pergi balik. Untuk setiap urus niaga pergi balik, kos transaksi yang dijana oleh strategi Ambil ambil ialah 1 kali S. Kos setiap urus niaga pergi balik untuk strategi buat-ambil adalah sifar kali S, manakala strategi buat-buat boleh memperoleh S untuk setiap transaksi pergi balik.

Sebagai contoh, pertimbangkan pasaran mudah seperti yang ditunjukkan dalam Rajah 1. Pasaran dalaman, titik tertinggi dalam buku, ialah 99 bida dan 100 permintaan, dengan spread bida hanya 1. (Untuk memudahkan, kami mengabaikan volum pada tahap ini.) Strategi ambil ambil, di mana kedudukan dibeli pada harga pasaran 100 dan kemudian dijual dengan segera pada harga pasaran 99, hanya menguntungkan kerana permintaan tawaran spread S. Kos hanya kerugian satu mata.

Rajah 1: Pasaran dipermudahkan dengan spread bid-ask

Strategi dagangan menggunakan make-take, membeli pada 99 melalui pesanan had, dan kemudian segera keluar dari kedudukan dengan menjual pada 99 pada harga pasaran, tidak akan menanggung kos spread bid-ask. Akhir sekali, gunakan strategi dagangan buat-buat untuk memasuki kedudukan melalui pesanan had, beli pada 99 pip, kemudian serta-merta masuk dan jual pada 100 pip dengan pesanan had pada masa yang lain, memperoleh spread bid-ask S. Senario mudah ini membawa kepada nilai spread berkesan (SE) dalam persamaan (1).

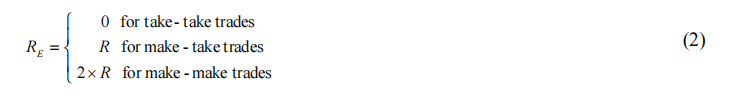

Rebat Berkesan (RE)

Dalam pasaran saham, bursa biasanya membayar yuran, dipanggil rebat ®, kepada firma perdagangan yang menyediakan kecairan dengan meletakkan pesanan had dalam buku pesanan had. Memberi insentif kepada penyedia kecairan dianggap bermanfaat kepada pertukaran. Mempunyai pasaran yang lebih dalam dan lebih cair seharusnya menarik lebih ramai pengambil kecairan institusi yang lebih besar, dengan itu meningkatkan volum dagangan dan yuran pertukaran. Apabila perintah had dilaksanakan atau dipadankan, firma perdagangan memperoleh R. Oleh itu, rebat boleh menjadi komponen penting alfa. Seperti yang ditunjukkan dalam formula (2), strategi perdagangan juga mempengaruhi rebat berkesan (RE). Memandangkan strategi ambil ambil tidak menggunakan pesanan had, strategi yang menggunakannya tidak akan menerima rebat. Strategi buat-buat memperoleh satu rebat setiap perjalanan pergi dan balik, manakala buat-buat memperoleh 2x R setiap perjalanan pergi-balik.

Jangkaan Pulangan (α)

Memandangkan empat komponen ini, alfa strategi HFT kini boleh ditakrifkan sepenuhnya sebagai:

Dalam formula (3), α menyamai peluang yang diperoleh tolak kos bersih untuk membuat urus niaga. Ia mengabaikan komisen dan margin, yang biasanya ditetapkan dalam HFT. Sebagai contoh, firma pembrokeran tidak bimbang tentang komisen, dan peniaga frekuensi tinggi yang mengakses pasaran secara langsung biasanya membayar yuran tetap bagi setiap saham. Jika ini adalah pembolehubah penting untuk syarikat tertentu dalam memutuskan pelbagai strategi, ia boleh ditambah dengan mudah kepada persamaan (3).

Kepentingan Strategik

Komplikasi dalam formula (3) ialah nilai pelbagai bahagian bergantung antara satu sama lain. Terdapat interaksi tersembunyi. Jika kita mengambil kira perkara ini, peluang untuk memperoleh tidak bergantung pada penyebaran berkesan:

- Pengambilan peluang adalah fungsi memasuki kedudukan dengan cepat dan keluar dari kedudukan itu sedekat mungkin dengan masa yang optimum.

- Spread berkesan adalah fungsi strategi perdagangan yang digunakan. Seseorang boleh melaksanakan serta-merta dan membayar perbezaan, atau memperoleh perbezaan dengan menunggu pasaran untuk melaksanakan perintah had pasif.

Oleh itu, untuk mendapatkan spread yang berkesan, beberapa peluang yang diperoleh mesti dikorbankan. Sebagai alternatif, mendapat lebih banyak pendedahan bermakna membayar perbezaan yang berkesan. Strategi ini penting kerana peratusan pemerolehan C berkurangan dengan kelajuan pelaksanaan. Jika kita mempertimbangkan strategi perdagangan yang dilaksanakan dalam tiga cara ini, kita dapat melihat kesan strategi tersebut terhadap alfa. Kami menganggap bahawa strategi perdagangan mempunyai ciri-ciri berikut:

- Purata masa penahanan ialah 60 saat.

- Purata tebaran bida-tanya S ialah 0.08, atau 8 sen.

- Dengan tempoh penahanan selama 60 saat, peluang sisihan piawai O60 ialah 0.09, atau 9 sen.

- R ialah 0.001, atau satu persepuluh daripada sen.

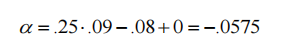

Contoh 1: Ambil-Ambil

Jika strategi menggunakan strategi ambil-ambil, sebaran berkesan SE ialah 0.08 dan RE ialah 0. Jika C ialah 0.25, maka alfa strategi ialah -0.0575. Hasil daripada mengguna pakai strategi Ambil-ambil ialah pelaksanaan serta-merta dan penangkapan semua C×O, tetapi ia akan menghasilkan –S. Oleh itu, C×O mestilah lebih besar daripada S untuk mempunyai strategi yang menguntungkan.

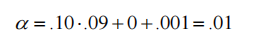

Contoh 2: Buat-Ambil

Jika strategi menggunakan strategi buat-buat, spread berkesan SE ialah 0 dan RE ialah 0.001. Jika C menurun kepada 0.10, α strategi ialah 0.01. Strategi buat-ambil tidak menghasilkan –S, tetapi akan menghasilkan kelewatan yang tidak diketahui sebelum membuka dagangan. Nilai C telah merosot kerana kelewatan pelaksanaan dan pemilihan buruk. Oleh itu, peniaga yang menggunakan strategi buat-buat dalam strategi mereka harus cuba meminimumkan masa yang mereka habiskan menunggu dalam baris gilir pesanan had6.

Contoh 3: Buat-buat

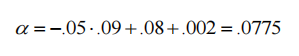

Jika strategi menggunakan strategi make-make, spread SE berkesan ialah -0.08 dan RE ialah 0.002. Jika C ialah -0.05, maka alfa strategi ialah 0.0775. Nilai C terus menurun disebabkan oleh masa menunggu kedua-dua pihak dan pemilihan buruk kedua-dua pihak. Dalam kes ini, walaupun C adalah negatif, spread dan rebat menjadikan nilai jangkaan positif. Strategi buat-buat diberi pampasan dengan jumlah S dan masa menunggu 2×R, jadi walaupun C negatif, strategi masih mempunyai α positif.

Keadaan ini memberikan gambaran yang cerah untuk strategi penyediaan kecairan. Ia tidak mengambil kira bahawa strategi ini kadang-kadang boleh menghasilkan pulangan ekor kiri yang melampau apabila peristiwa pemilihan buruk berlaku, yang benar terutamanya jika teknologinya perlahan. (Kami akan membincangkan perkara ini dengan lebih terperinci kemudian.) Keadaan ini membawa kepada strategi dagangan baharu dengan tempoh pegangan yang sangat singkat dan nilai C dikekalkan hampir kepada sifar, yang kedua-duanya membantu mengurangkan kebarangkalian buruk, jadi α ialah –S+ RE. Contoh 3 menunjukkan mengapa strategi HFT lebih baik dalam menyediakan kecairan daripada peniaga frekuensi rendah. Pedagang frekuensi rendah memerlukan nilai O yang besar, dan nilai C negatif adalah tidak menguntungkan. Strategi HFT boleh memperoleh –S+RE secara stabil kerana ia mempunyai nilai O yang lebih kecil dan dengan itu boleh mengelakkan pemilihan yang buruk.

Data Empirikal 7 dan Keputusan

Untuk menunjukkan ciri formula (1) dan kesan pelbagai strategi pada α, kami menggunakan data daripada Apple Inc. (AAPL) pada 3 Januari 2012. (Kami mencuba pelbagai contoh, tetapi hasilnya tidak berubah secara kualitatif.) Set data mengandungi semua maklumat tentang setiap peristiwa dalam buku pesanan had Nasdaq, termasuk semua penambahan, pembatalan dan pelaksanaan. Maklumat ini dicap masa kepada nanosaat, jadi kita boleh masa dan urutan semua peristiwa dengan tepat. Menggunakan data ini, kami mengira peluang O menggunakan sisihan piawai bagi perubahan harga pertengahan bida dari semasa ke semasa.

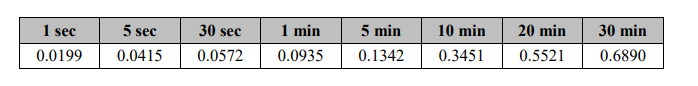

Menggunakan data yang baru diterangkan, purata tebaran bida-tanya, S, untuk hari itu ialah 0.088704, atau kira-kira 9 sen. Sisihan piawai USD untuk tempoh pegangan yang berbeza ditunjukkan dalam Rajah 2.

Rajah 2: Sisihan Piawai mengikut Tempoh Pegangan

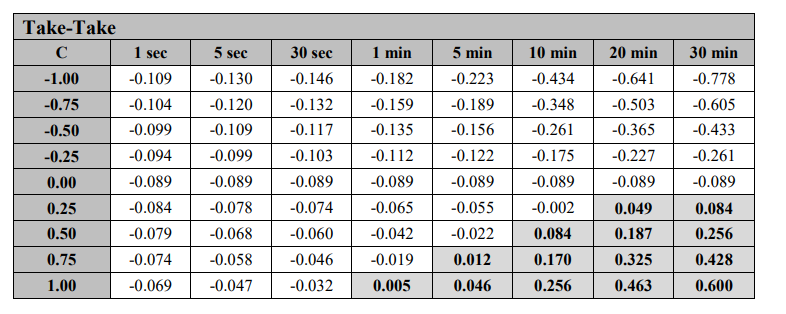

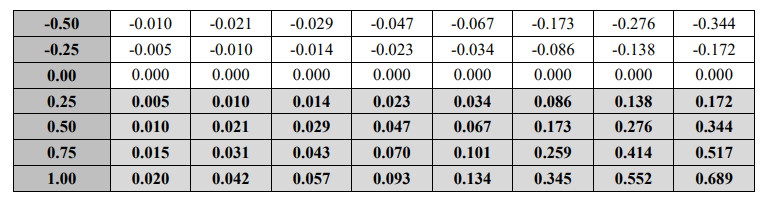

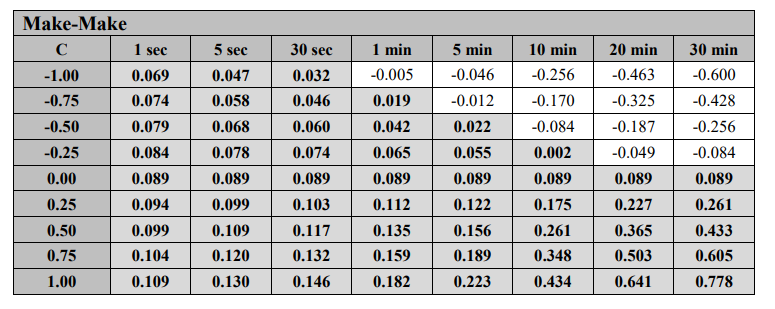

Menggunakan sisihan piawai dalam Rajah 2 sebagai proksi untuk peluang, kami mengira α untuk mendapatkan nilai C mengikut formula (3), antara -1 hingga 1. (Kes C = 1 secara logiknya bersamaan dengan “pedagang yang serba tahu”, Kearns et al.[2010]. )Kami andaikan R=0. Rajah 3, 4, dan 5 menunjukkan alfa bagi tiga strategi sepanjang tempoh pegangan yang berbeza. Sebagai contoh, dalam Rajah 3, jika tempoh pegangan ialah 1 saat, C = -1.00, O = 0.0199, S = 0.088704, dan R = 0, maka bagi strategi ambil-ambil, nilai α ialah -0.109, sebagai ditunjukkan di penjuru kiri sebelah atas. Dalam graf Rajah 3-5, sel berlorek menunjukkan bahawa nilai α adalah positif. Dalam semua sel lain, α adalah negatif atau 0.

Rajah 3: Strategi Take-Take yang diberikan oleh Alphas

Dalam Rajah 3, kita dapat melihat bahawa untuk strategi ambil ambil, α adalah positif, sekurang-kurangnya mengikut piawaian HFT, hanya apabila nilai C adalah tinggi (iaitu, 0.75 atau 1.00) atau tempoh pegangan agak panjang. Dalam amalan, nilai C tinggi boleh digunakan dalam strategi yang mengejar peluang sekejap. Untuk strategi yang bergantung pada ramalan harga, nilai C di atas sekitar 0.25 sukar dikesan, manakala tempoh penahanan selama 20 hingga 30 minit berkemungkinan di luar definisi frekuensi tinggi. Gabungan ini menyukarkan strategi HFT untuk mencapai alfa positif menggunakan strategi ambil-ambil. Kos tebaran bid-ask sukar untuk diatasi dalam tempoh yang singkat melalui ramalan yang lebih baik.

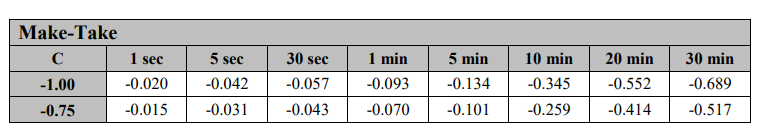

Rajah 4: Strategi Make-Take yang diberikan oleh Alphas

Dalam Rajah 4, kita dapat melihat bahawa untuk strategi buat-buat, α sentiasa positif untuk sebarang nilai positif. Ini agak jelas kerana apabila S = 0, pemerolehan positif menghasilkan α positif, manakala pemerolehan negatif menghasilkan α negatif. Walau bagaimanapun, andaian tersirat ialah masa yang dihabiskan dalam baris gilir menunggu pelaksanaan adalah singkat. Pesanan selalunya kekal dalam baris gilir selama beberapa saat, atau bahkan minit, yang menghalang mendapatkan alfa dalam rangka masa ini. Sudah tentu, lebih cepat kemahiran seseorang, lebih tinggi dalam baris gilir pesanan mereka, dan oleh itu, lebih pendek masa menunggu. Oleh itu, kelajuan membolehkan firma perdagangan mencapai alfa dalam tempoh masa yang lebih singkat. Satu lagi andaian tersirat dalam Rajah 4 ialah nilai C kekal malar dari semasa ke semasa, yang pastinya tidak berlaku dalam keputusan yang akan kami tunjukkan.

Rajah 5: Strategi Make-Make yang diberikan oleh Alphas

Dalam Rajah 5, kita dapat melihat bahawa untuk strategi make-make, α adalah positif dalam hampir semua nilai C. Walaupun dalam kes nilai C negatif, selagi teknologi itu pantas, nilai perbezaan yang diperoleh pada dasarnya boleh mengatasi sebarang strategi, tidak kira betapa buruknya ia. Seperti dalam contoh sebelumnya, mencapai alfa positif yang dikaitkan dengan tempoh pegangan yang lebih pendek bergantung pada keupayaan untuk melaksanakan pesanan had dengan cepat. Ini hanya boleh berlaku secara konsisten jika masa menunggu sangat singkat, bermakna anda sentiasa berada di hadapan barisan. Berada di bahagian belakang baris gilir bermakna menunggu lama untuk pelaksanaan, dan semakin lama menunggu, semakin besar kemungkinan pilihan buruk akan berlaku8.

Kesan kelajuan

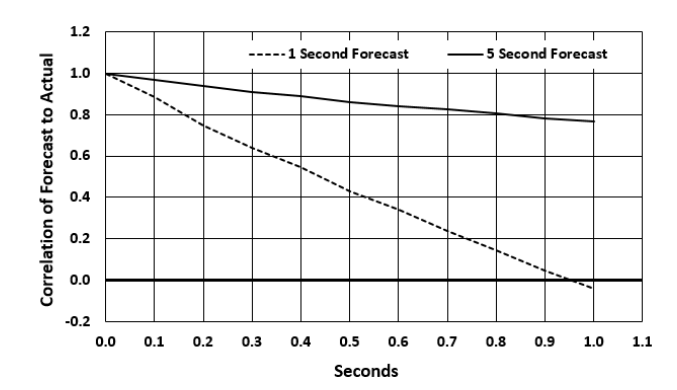

Kepantasan teknologi memberi impak yang mendalam terhadap peluang yang dicapai. Pertama, seperti yang ditunjukkan dalam Rajah 6, korelasi antara ramalan dan perubahan harga sebenar mereput dari semasa ke semasa. Pereputan ini adalah fungsi panjang ramalan. Rajah 6 menunjukkan pereputan ramalan 1 saat dan 5 saat untuk kelewatan satu persepuluh saat. Oleh itu, sebarang kelewatan dalam pelaksanaan akan memberi kesan negatif pada pengambilan. Oleh itu, banyak strategi perdagangan tidak akan layak, sama ada kerana ia terlalu mahal untuk menggunakan strategi make-make dari segi kos teknikal tetap yang diperlukan untuk cukup pantas, atau kerana ia terlalu mahal untuk menggunakan strategi ambil-ambil dari segi daripada kos penyebaran.

Rajah 6: Ramalan pereputan dari semasa ke semasa

Kedua, kelewatan pelaksanaan boleh menjejaskan pengiraan peluang realisasi. Kelajuan perlahan akan menyebabkan diletakkan di bahagian belakang baris gilir. Dagangan di bahagian belakang baris gilir cenderung lebih berkemungkinan untuk dilaksanakan daripada dagangan termaklum (ke arah yang salah). Kebarangkalian pemilihan buruk adalah lebih tinggi dan peluang untuk merealisasikan akan lebih buruk daripada sisihan piawai mudah yang dicadangkan. Ini adalah malang untuk strategi dengan pemerolehan negatif C. Ia mungkin memerlukan perdagangan ambil untuk menghentikan kerugian terkumpul, menghasilkan penyebaran berkesan yang lebih teruk daripada strategi buat-buat. Oleh itu, kecuali pemain yang sangat pantas, keuntungan strategi menggunakan strategi make-make dalam Rajah 5 adalah ilusi.

kesimpulannya

Strategi HFT menghadapi formula pulangan jangkaan yang kompleks. Walau bagaimanapun, dengan memecahkan alfa kepada bahagian komponennya, firma perdagangan boleh lebih memahami kebolehubahan keuntungan dan kerugian. Sudah tentu, kebolehubahan ini termasuk bukan sahaja kebolehubahan bahan, tetapi juga korelasi yang mesti dipertimbangkan. Sambungan ini menerangkan keperluan untuk kelajuan. Kepantasan teknologi membantu menghalang komponen daripada membentuk korelasi negatif yang besar, yang akan mewujudkan lingkaran ke bawah yang cepat. Memahami persamaan alfa boleh membantu pengurus risiko, ahli strategi dan pengawal selia memahami kerumitan HFT.

Rujukan

Grinold, R. C. “Alpha is volatility times IC times score.” Journal of Portfolio Management, 20 (1994), pp. 9-16. Stoll, H. R. “The supply of dealer services in securities markets.” Journal of Finance, 33 (1978), pp. 1133-1151. Kearns, M., A. Kulesza, Y. Nevmyvaka. “Empirical limitations on high frequency trading profitability.” Journal of Trading, 5 (2010), pp. 50-62.

- Sesetengah strategi juga mungkin melibatkan pulangan baki berbanding penanda aras. Dalam kes ini, pendekatan kami mudah digunakan.

- Harga pertengahan ialah harga belian ditambah dengan harga jualan dibahagikan dengan dua. Sisihan piawai biasanya ialah sisihan piawai pulangan log, tetapi kami menyatakannya dalam dolar AS.

- Untuk strategi frekuensi rendah, C × O akan sama seperti dalam Grinold (1984).

- Jika harga had pesanan had belian adalah sama atau lebih tinggi daripada harga had maksimum buku semasa, ia tidak akan diletakkan dalam buku pesanan had dagangan, tetapi akan segera dipadankan dengan pesanan had yang tinggal pada harga jualan pasaran.

- Strategi take-make jarang, jika pernah, digunakan dalam HFT.

- Kami menganggap baris gilir pertama masuk dahulu (FIFO) dengan keutamaan harga dan masa.

- Kami ingin mengucapkan terima kasih kepada Xambala, Inc. kerana menyediakan data ini dan telah mendapat kebenaran daripada Nasdaq untuk menggunakannya dalam penyelidikan kami.

- Satu komplikasi yang belum kami tangani ialah pemilihan buruk yang dikaitkan dengan turun naik pasaran yang lebih luas boleh menyebabkan perdagangan berhenti menyerah, yang merupakan satu lagi sebab mengapa kelajuan pelaksanaan adalah penting.

Alamat asal: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2553582