Baseado na utilização de um novo índice de força relativa nas estratégias intradiárias

Autora:Bem-estar, Criado: 2020-05-16 08:47:50, Atualizado: 2023-11-04 19:52:35

Resumo

O índice de força relativa (RSI) tradicional usa duas linhas para refletir a força da tendência de preços.

Com base no princípio do equilíbrio entre a oferta e a procura no mercado, o RSI avalia a força do poder de compra e venda dos lados longo e curto do mercado, comparando a subida e queda dos preços no período passado e, assim, julga a tendência futura do mercado.

O papel do RSI

No comércio real, o RSI é geralmente usado apenas como uma referência para julgar a tendência de preços, e é difícil emitir sinais de negociação precisos por si só. É apenas uma evidência de apoio complementada por outra análise técnica.

O princípio matemático é que, em termos simples, a comparação de poder entre compradores e vendedores é obtida por cálculo numérico. Por exemplo, se 100 pessoas enfrentam um produto, se mais de 50 pessoas querem comprar, e eles estão competindo para aumentar os preços, o preço do produto aumentará. Pelo contrário, se mais de 50 pessoas estão competindo para vender, o preço naturalmente cairá.

Definição de RSI

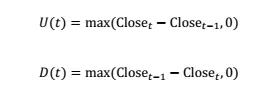

Primeiro, defina o intervalo ascendente U e o intervalo descendente D:

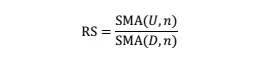

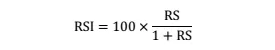

Então defina a força relativa

Entre eles, a SMA (x, n) é a média móvel simples de x com período n. Depois de normalizar RS, temos RSI:

Após a normalização, a faixa de valores do RSI é garantida entre 0 e 100, o que torna o RSI em diferentes momentos comparável.

Assim, o RSI mede a magnitude do aumento médio nos últimos n ciclos em relação ao declínio médio, ou seja, a força dos touros em relação aos ursos nos últimos n ciclos.

Estratégia RSI

A estratégia tradicional de cronometragem do RSI é dividida principalmente em duas categorias. Um tipo é uma estratégia de reversão, ou seja, quando o RSI é maior (menor do que) um valor maior (menor), a situação em que o poder das partes compradoras (partes vendedoras) é dominante mudará.

O outro tipo de estratégia é exatamente o oposto, ou seja, quando o RSI muda de pequeno para grande (de grande para pequeno), indica que o poder das partes compradoras (partes vendedoras) é dominante e que esta tendência continuará.

Estratégia de reversão do RSI:

Se o limiar superior do RSI for M, o limiar inferior é 100-M. A área onde M < RSI < 100 é definida como a área de compra excessiva, ou seja, neste momento, as partes compradoras têm aumentado durante um período de tempo no passado, e então a probabilidade de prevalecer o lado vendedor é maior; caso contrário, a área onde 0 < RSI < 100-M é definida como a área de venda excessiva, neste momento, o lado vendedor pressionou o preço por um período de tempo, após o qual a probabilidade de prevalecer as partes compradoras é maior.

Assim, quando o RSI > M, a posição é fechada e curta, e quando o RSI < 100-M, a posição é fechada e comprada, como mostrado na figura abaixo.

Estratégia de tendência do RSI:

A estratégia de tendência do RSI é semelhante à estratégia de tendência da média móvel. Quando o RSI de curto prazo cruza para cima (para baixo) o RSI de longo prazo, considera-se que as partes compradoras (partes vendedoras) começaram a empurrar, e a tendência de aumentos de preços (diminuções) continuará por um período de tempo.

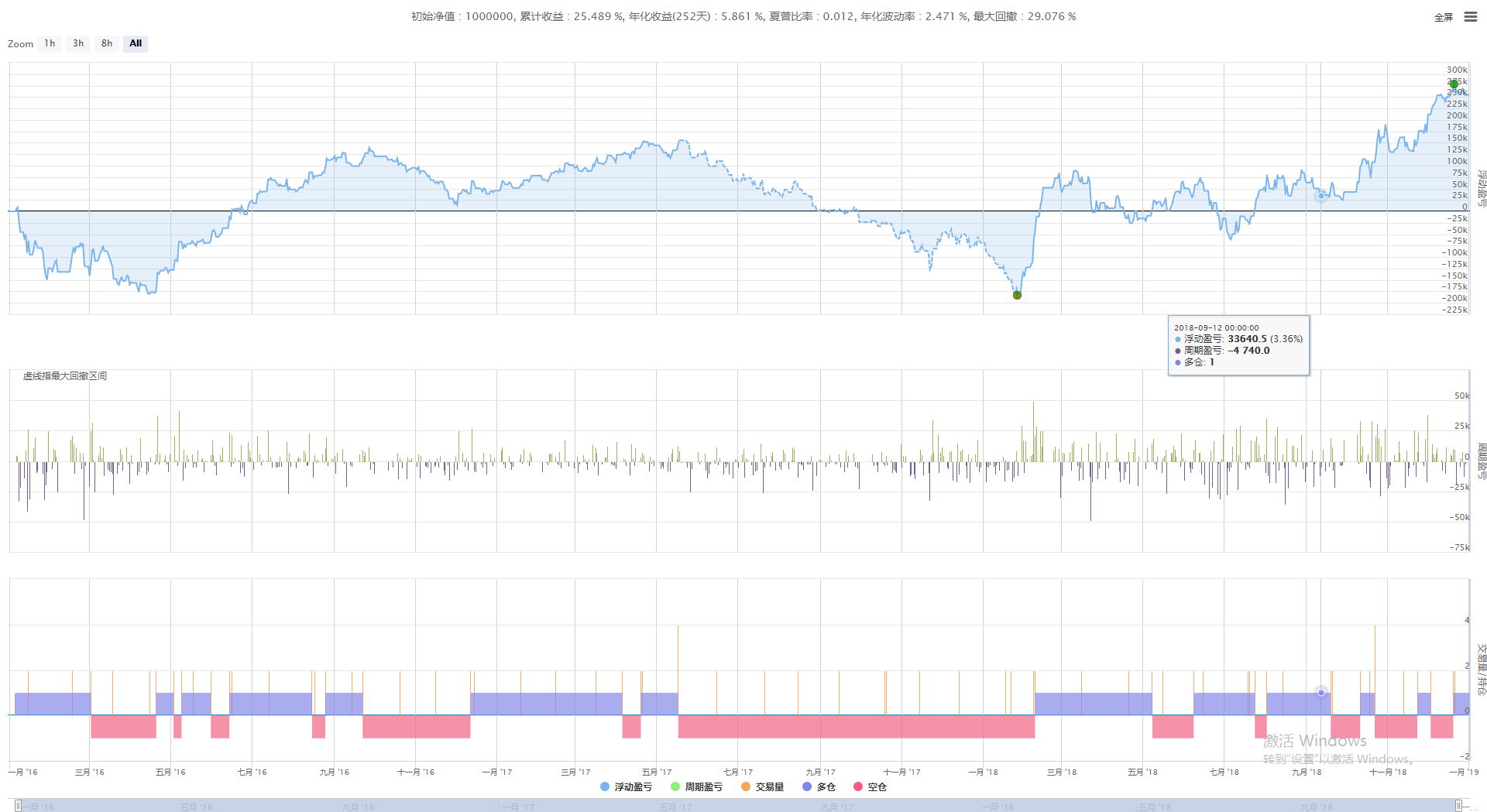

Estratégia tradicional de cronometragem do RSI para futuros de índices de ações

Como é eficaz o RSI na negociação quantitativa? Vamos testar a estratégia tradicional de cronometragem do RSI no IF300.

Código:

/*backtest

start: 2015-02-22 00:00:00

end: 2020-04-09 00:00:00

period: 1d

exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

*/

function main() {

$.CTA('IF000', function (st) {

var r = st.records;

if (r.length < 14) {

return;

}

var rsi = talib.RSI(r, 14);

var rsi1 = rsi[rsi.length - 2];

var mp = st.position.amount;

if (mp != 1 && rsi1 < N) {

return 1;

}

if (mp != -1 && rsi1 > 100 - N) {

return -1;

}

});

}

Resultados dos testes de regresso

Pode-se ver que, quer seja usado a curto ou a longo prazo, o retorno da estratégia de reversão do RSI é negativo.

Desvantagens da estratégia

Então, existe uma melhor estratégia de cronometragem do RSI para futuros de índices de ações ou futuros de commodities? Começamos com as deficiências das estratégias tradicionais de cronometragem do RSI. A desvantagem da estratégia de reversão do RSI tradicional é que ela usa apenas o indicador do RSI de um único período. Embora o RSI de curto prazo esteja na zona de supervenda, o RSI pode estar na zona de supercompra no longo prazo. Neste momento, a venda a descoberto só pode gerar pouco lucro no curto prazo e é provável que perca dinheiro no longo prazo.

A estratégia de tendência tradicional do RSI é o atraso do crossover, que muitas vezes ocorre após um período de alta. Neste momento, não há muito tempo até a próxima reversão, então a margem de lucro é pequena. Ao mesmo tempo, o crossover considera apenas o tamanho relativo dos períodos longo e curto do RSI, e não considera o tamanho absoluto do próprio RSI. Portanto, combinando as vantagens das duas estratégias tradicionais, uma nova estratégia de tempo do RSI de longo prazo e curto prazo pode ser obtida.

Melhoria da estratégia

Para superar as desvantagens de usar um único RSI, usamos o mesmo período de parâmetro N em duas linhas K com períodos diferentes para calcular o RSI de curto e longo prazo, respectivamente.

A fim de superar as deficiências do uso do tamanho relativo do RSI, estabelecemos dois limiares L e S para o RSI de longo prazo e curto prazo, respectivamente. Quando o RSI de longo prazo > L, a perspectiva de longo prazo é considerada dominante, e quando o RSI de curto prazo > S, o longo está começando a empurrar, e a tendência continuará; e vice-versa.

Portanto, em primeiro lugar, podemos ter uma previsão sobre a faixa de tendência de L e S. Uma vez que o RSI de curto prazo é mais sensível do que o RSI de longo prazo, L < S. A faixa de valor de L deve ser de cerca de 50, e a faixa de tendência de S deve ser de cerca de 80.

Estratégia lógica

- Condição da posição longa: RSI a longo prazo> L e RSI a curto prazo> S.

- Condições de curto prazo: RSI de longo prazo < 100 L e RSI de curto prazo < 100 S.

- Condições de encerramento da posição: os lucros e perdas flutuantes atingem um determinado nível ou o tempo é igual a 5 minutos antes do fechamento do mercado.

A estratégia de negociação RSI melhorada calcula separadamente os indicadores RSI na linha K de diferentes períodos. Quando o RSI da linha K de baixa frequência é forte e o RSI da linha K de alta frequência é muito forte, comprar longo; quando o RSI da linha K de baixa frequência é fraco, o indicador RSI da linha K de alta frequência é fraco, vender curto; e também fechar todas as posições antes do fechamento do mercado.

- Quantificar a análise fundamental no mercado de criptomoedas: deixe os dados falarem por si mesmos!

- A pesquisa quantitativa básica do círculo monetário - deixe de acreditar em todos os professores de matemática loucos, os dados são objetivos!

- Uma ferramenta indispensável no campo da transação quantitativa - inventor do módulo de exploração de dados quantitativos

- Dominar tudo - Introdução ao FMZ Nova versão do Terminal de Negociação (com TRB Arbitrage Source Code)

- Conheça tudo sobre a nova versão do terminal de negociação da FMZ

- FMZ Quant: Análise de Exemplos de Design de Requisitos Comuns no Mercado de Criptomoedas (II)

- Como explorar robôs de venda sem cérebro com uma estratégia de alta frequência em 80 linhas de código

- Quantificação FMZ: Análise de casos de design de necessidades comuns do mercado de criptomoedas (II)

- Como usar estratégias de 80 linhas de código de alta frequência para explorar robôs sem cérebro para venda

- FMZ Quant: Análise de Exemplos de Design de Requisitos Comuns no Mercado de Criptomoedas (I)

- Quantificação FMZ: Análise de casos de design de necessidades comuns do mercado de criptomoedas (I)