Недавнее внедрение официальной стратегии взимания платы FMZ

Автор:Лидия., Создано: 2022-12-19 09:25:28, Обновлено: 2023-09-20 11:01:44

Недавнее внедрение официальной стратегии взимания платы FMZ

Стратегия рискованна, и инвестиции должны быть осторожны.

Стратегия постоянного арбитражного финансирования Binance

Постоянные контракты и ставки финансирования

Позже BitMEX внедрил вечные контракты инновационно, которые были очень популярны, и теперь почти все основные биржи поддерживают вечные контракты.

Чем дальше дата доставки, и чем более волатильна цена, тем больше цена контракта будет отклоняться от спотовой цены, но на дату доставки, она будет урегулирована по спотовой цене, так что цена всегда вернется. В отличие от контрактов поставки с срочной доставкой, вечные контракты всегда могут быть проведены, и они требуют механизма, чтобы гарантировать, что цена контракта и спотовая цена являются последовательными, что является механизмом ставки финансирования. Если цена является бычьей в течение определенного периода времени, есть много людей, которые идут на длинный, что приведет к вечной цене выше, чем спотовый, в это время, ставка финансирования, как правило, положительная, то есть, идущая длинная сторона должна платить сборы короткой стороне в соответствии с позицией, чем больше отклонение торгового курса, тем выше будет ставка, делая спред стремится снизиться.

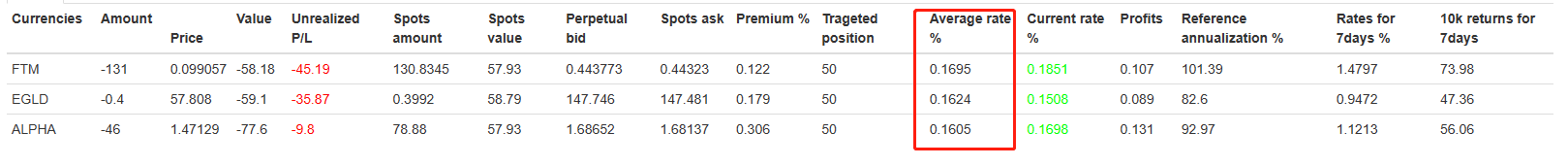

Анализ доходности арбитража

В большинстве случаев ставка финансирования является положительной. Если вы продаете долгосрочный контракт, продаете его и держите его в течение длительного времени, теоретически вы можете получить положительную ставку доходности финансирования в течение длительного времени независимо от роста или снижения цены валюты.

История ставок финансирования предоставлена Binance:https://www.binance.com/cn/futures/funding-history/1Средние курсы для краткосрочных валют (март 2021 года) следуют:

По последней доходности, суточная доходность составит 0,15% * 3 = 0,45%, а годовая ставка будет составлять 164% без сложных процентов. Учитывая спекулятивную хеджировку, двойной рычаг фьючерсов и потерю открывающихся позиций, премию, закрывающиеся позиции и другие неблагоприятные факторы, годовая ставка должна быть 100%.

Анализ рисков и избегание рисков

- Отрицательная ставка

Если это произойдет один раз, потеря эквивалентна 75-кратной доходности от 0.01% ставки. Хотя валюта средней ставки была отфильтрована, неизбежно, что произойдет неожиданный рынок. В дополнение к избежанию новой валюты и демона валюты, наиболее важным решением является децентрализованное хеджирование. Если вы хеджируете более 30 валют за раз, потеря одной валюты будет составлять лишь небольшую часть. Кроме того, в этом случае необходимо закрыть позицию заранее, но из-за сборов за обработку и расходов на закрытие позиции не разрешается закрывать позицию по отрицательной ставке. Как правило, это можно избежать, закрыв позицию по ставке ниже - 0.2%. Как правило, когда процент отрицателен, вечная цена ниже отрицательной спотовой цены, и премиум делает возможным сделать прибыль после вычета сборов за обработку.

-

Изменение премии Положительная ставка обычно представляет собой премию за бессрочность на месте. Если премия большая, она может принести определенную прибыль от премии. Конечно, стратегия занимает позиции в течение длительного времени, поэтому она не возьмет эту часть прибыли. Следует обратить внимание на то, чтобы не открывать позицию против высокой отрицательной премии. Конечно, в долгосрочной перспективе проблема изменения премии может быть проигнорирована.

-

Риск ликвидации контракта Из-за децентрализованного хеджирования эта часть риска намного меньше. Возьмем, к примеру, вечный рычаг, если общая цена не увеличится на 50%, будет возможность ликвидации. И из-за спотового хеджирования в это время не будет убытков. Пока позиция закрыта и фонд передан, или маржа может быть увеличена в любое время. Чем выше вечный рычаг, тем выше будет коэффициент использования средств, и тем выше риск ликвидации контракта.

-

Долгосрочный медвежий рынок Если рынок превратится в долгосрочный медвежий рынок, средний курс снизится, и вероятность больших отрицательных ставок увеличится, что снизит доходность.

Конкретные идеи стратегии

- Валюта может быть автоматически отфильтрована или указана вручную. Вы можете обратиться к исторической ставке финансирования. Транзакции могут проводиться только при превышении порогового значения.

- Получить текущую ставку, если она превышает установленный порог, начать размещать заказ на хеджирование фьючерсов и мест одновременно, чтобы фиксировать определенное значение.

- Если цена единой валюты выросла слишком сильно, стратегия может автоматически закрыть позицию, чтобы избежать чрезмерного постоянного риска.

- Если курс валюты слишком низкий, необходимо закрыть позицию, чтобы избежать установленного курса.

- Поскольку нет требований к скорости открытия позиции, для открытия и закрытия позиций используется доверие айсберга для снижения воздействия.

Резюме

Общий риск стратегии арбитража ставки низкий, капитальная емкость большая, поэтому она относительно стабильна, а прибыль невысокая. Таким образом, она подходит для арбитражей с низким риском. Если в бирже есть неактивные средства, вы можете рассмотреть возможность использования этой стратегии. В настоящее время поддерживается только биржа Binance, и в будущем будет рассмотрено больше бирж.

Стратегия спотовой сети (поддержка всех спотовых бирж)

Стратегические принципы

Справочная статья:https://www.fmz.com/digest-topic/5944

Если однажды цена биткоина будет такой же, как сейчас, какие стратегии вы примете, чтобы получить прибыль? Легко придумать способ продать, когда она увеличивается, купить, когда она уменьшается, и заработать разницу в цене, когда цена снова возвращается. Как ее реализовать? Сколько вам нужно продать, если она увеличивается? Если вы продаете слишком рано, вы потеряете. Если вы покупаете слишком рано, вы заработаете меньше. Стратегия сетки подходит для этой ситуации.

Стратегия сетки заключается в том, чтобы покупать и продавать по фиксированной цене. Вы можете установить несколько групп интервалов покупки и продажи, таких как 8000-8500, 8500-9000. Стратегия будет покупать 0.1 монету по 8000 юаней, продавать 0.1 монету по 8500 юаней, продолжать продавать 0.1 монету по 9000 юаней и покупать 0.1 монету по 8500 юаней. Обратите внимание, что цена одного конца сетки будет заказана только по цене другого конца после завершения транзакции на одном конце диапазона. Таким образом, стратегия всегда покупает по низкой цене и продает по высокой цене.

Если нижний предел и верхний предел ценового диапазона установлены на 10000-20000 соответственно, а количество сеток установлено на 5, то ценовая разница составляет (20000-10000)/(5-1) =2500. Сетки составляют 10000-12500, 12500-15000, 15000 - 17500, 17500-20000 соответственно. Если цена составляет 14500 при запуске стратегии, то ордер на покупку 10000, 12500 и ордер на продажу 17500, 20000 будут размещены соответственно. Ордер на другом конце сетки будет размещен при закрытии любой цены. Чем ниже цена ордеров на изохроматическую маржу, тем выше будет сетка прибыли. Прибыль первой группы 10000-12500, а из последней группы 17500-2003 составляет 25%, а из последней группы 14500-2003%.

Принцип пропорциональной сетки аналогичен принципу изохроматической сетки, за исключением того, что каждая группа сеток имеет одинаковую маржу прибыли и различные ценовые различия. Нижняя и верхняя границы одного и того же ценового диапазона устанавливаются на 10000-20000 соответственно, количество сеток устанавливается на 5, а сетки 10000-11892.07, 11892.07-14142.13, 14142.13-16817.92, 16817.92-20000 соответственно. Таким образом, маржа прибыли каждой группы сеток составляет 18,9%.

Исчисление изохроматической сетки просто и ясно, а пропорциональная прибыль последовательна. Фактически, эффект операции похож. Если вы заинтересованы, вы можете проверить и наблюдать разницу.

Рынок и риск, применимые к стратегии

Стратегия сетки не является стратегией без риска. Выбор сетки означает, что вы думаете, что рынок останется волатильным, и цена вернется независимо от того, увеличивается она или уменьшается. Если от сетки отказываются, потому что цена увеличивается или уменьшается слишком сильно, произойдет фактический убыток. Сетка не подходит для одностороннего увеличения или уменьшения рынка, и расчет плавающей прибыли и убытка приведет к временным потерям.

Стратегия сетки может использоваться не только для повторной покупки и продажи для получения прибыли на волатильных рынках, но и для остановки прибыли или добавления позиций. Если вы хотите очистить позиции Биткоина выше 40000, вы можете установить верхний предел сетки на 40000 и рассчитать инвестиции. Если он увеличивается выше 40000, сетка прекращает работу, что завершает операцию закрытия позиции, а также получает прибыль, которая колеблется в течение периода. Аналогично, она может использоваться для добавления позиций и рыбных дно постепенно.

Описание

- Стратегия может быть напрямую проверена. Рекомендуется определить соответствующие параметры в соответствии с платой за обслуживание, торговыми парами.

- Общий капитал = средства, необходимые для заказа покупки + общая стоимость валюты, необходимая для заказа продажи.

- Стратегия должна установить заказ заранее. Если фонда или валюты недостаточно, стратегия будет побуждать покупать или продавать.

- Стратегия сети должна действовать в течение длительного времени, а также будет иметь долгосрочные плавающие убытки, которые не могут приносить устойчивую прибыль.

- Сеть не может быть слишком плотной, и она должна покрывать расходы на обслуживание.

- Нижняя и верхняя границы ценового диапазона должны быть соответствующим образом повышены, иначе их легко будет превышать.

Стратегия бессрочного контракта Binance

Принцип стратегии вечной сети

Торговля на USDT-основанном вечном контракте фьючерсов Binance, по сравнению со спотовой сеткой, вы можете идти коротко, не держа валюту, и использовать USDT для торговли и учета прибыли, которая может быть использована. Поэтому, по сравнению со стратегией спотовой сети, вечная сеть более удобна и проста, но, конечно, она также увеличивает риск ликвидации. Сетевая стратегия не гарантирует доходность и подходит только для колеблющихся рынков.

Принцип стратегии специфической сетки такой же, как и сетки спота, см. статью библиотеки:https://www.fmz.com/digest-topic/5944.

Стратегия требует установки двух основных параметров: стоимости торговли сеткой и соотношения расстояния между сетями. Если соотношение расстояния установлено на 0,01 и стоимость торговли установлена на 500, то цена торговой валюты будет короткой 500 USDT за каждое увеличение на 1%, и будет длинной за каждое уменьшение на 1%. Стратегия сети должна получать прибыль, опираясь на колебания, если цена вернется к начальной цене в будущем, она обналичит всю прибыль сети. Если она выйдет из независимого рынка, очевидно, например, 100% 1 день, сеть будет иметь значительные плавающие потери, и если торговая стоимость слишком велика, у нее будет риск ликвидации. Кроме того, торговые пары должны быть активными, чтобы часто торговать и увеличивать прибыль.

Стратегические риски

- Риск ликвидации, фьючерсы имеют рычаги воздействия, а сетевая стратегия заключается в добавлении позиций против тренда, если позиция слишком большая, она, вероятно, будет ликвидирована;

- ошибки API, если задержка позиции возврата или ошибки данных приведут к исключениям стратегии;

- Убыток ставки, этот вид риска не большой, как правило, увеличение является положительной ставки, идти короткий получит ставки прибыли.

4. Вечная высокочастотная стратегия Binance

Принцип стратегии

Подробности приведены в этой статье:https://www.fmz.com/bbs-topic/9750

Получить последние сделки, глубину и текущую позицию, судить о тренде в соответствии с сделками, и определить сумму открытия в соответствии с объемом торговли. Если тенденция повышается, открыть ордер на длинную позицию, и закрыть длинную позицию в то же время. Если вы держите короткие позиции в это время, закрыть все позиции сначала. Это то же самое, чтобы судить о тенденции к снижению.

Идея высокочастотной стратегии очень последовательна. Моя стратегия на этот раз основана на идее высокочастотной стратегии в 2014 году и стратегии OKCoin leeks-reaper, которую я раскрыл ранее. Исходный код обеих стратегий можно найти на FMZ. Если вы хорошо понимаете обе эти стратегии, высокочастотная торговля не будет для вас секретом.

- Простой биткоин высокочастотный стратегический робот в 2014 году

- Трансплантация ОККойн-пороховый комбайнер

Стратегические риски

Есть риски при открытии позиций, но преимущество высокочастотного трейдинга заключается в том, что количество транзакций очень большое. Один убыток может быть быстро покрыт еще 10 транзакциями, а вывод очень мал, когда цикл продлевается. Чем больше позиция, тем больший риск будет. Поэтому не разрешается добавлять позиции бесконечно. Должен быть определенный механизм отрицательной обратной связи. Когда есть много позиций, необходимо увеличить закрытие позиции и уменьшить открытие позиции, чтобы гарантировать, что время для удержания позиций короткое. Если есть позиция, будет большой убыток, если тенденция просто перевернута. Поэтому стратегия разработала суждение о направлении, чтобы гарантировать, что позиция открывается на стороне тренда, когда тенденция становится явной или падает, еще больше снижая риск за счет частых малых потерь, когда краткосрочная тенденция не является большой.

Объем торговли стратегии большой, и она очень чувствительна к сборам за обработку. Лучше иметь счет комиссии с отрицательными сборами за обработку, в противном случае трудно получить прибыль. Конечно, вы можете протестировать стратегию с небольшим фондом.

Стратегия выбирает торговые пары. Она должна быть активной в торговле. Есть разница в цене на открывающемся рынке. Большинство торговых пар неуместны. Она может быть организована в соответствии с увеличением. Если торговая пара имеет большое увеличение и транзакция часто, можно рассмотреть реальный тест бота. Если нет прибыли, робот должен быть закрыт вовремя, чтобы избежать потерь.

- Количественный анализ фундаментального анализа на рынке криптовалют: пусть данные говорят сами за себя!

- Не стоит больше верить всяким хитроумным учителям, которые говорят, что данные объективны.

- Необходимый инструмент для количественной торговли - изобретатель модуля количественного исследования данных

- Освоение всего - Введение в FMZ Новая версия торгового терминала (с TRB Arbitrage Source Code)

- Ознакомьтесь с новым типом терминала FMZ (с кодом TRB)

- FMZ Quant: Анализ общих требований Примеры проектирования на рынке криптовалют (II)

- Как использовать бесмозговых роботов с высокочастотной стратегией в 80 строках кода

- Квалификация FMZ: Анализ примеров дизайна общих потребностей на рынке криптовалют (II)

- Как использовать высокочастотную стратегию 80-линейного кода для эксплуатации безмозговых роботов

- FMZ Quant: Анализ общих требований Примеры проектирования на рынке криптовалют (I)

- Квалификация FMZ: Анализ примеров дизайна общих потребностей на рынке криптовалют (1)