حالیہ ایف ایم زیڈ سرکاری چارجنگ حکمت عملی کا تعارف

مصنف:لیدیہ, تخلیق: 2022-12-19 09:25:28, تازہ کاری: 2023-09-20 11:01:44

حالیہ ایف ایم زیڈ سرکاری چارجنگ حکمت عملی کا تعارف

یہ حکمت عملی خطرناک ہے، اور سرمایہ کاری محتاط ہونا چاہئے۔ فراہم کردہ حکمت عملی صرف چھوٹے فنڈز کی کوششوں کے لئے ہے، منافع کی کوئی ضمانت نہیں

1۔ بائننس کی مستقل ثالثی فنڈنگ کی شرح کی حکمت عملی

مستقل معاہدے اور فنڈنگ کی شرحیں

ابتدائی طور پر ، ڈیجیٹل کرنسی کے معاہدوں میں صرف ترسیل کے معاہدے تھے۔ بعد میں ، بٹ ایم ای ایکس نے جدید طور پر دائمی معاہدوں کو متعارف کرایا ، جو بہت مشہور تھے اور اب تقریبا all تمام مرکزی دھارے کے تبادلے دائمی معاہدوں کی حمایت کرتے ہیں۔

ڈلیوری کی تاریخ جتنا دور ہوگی ، اور قیمت جتنی زیادہ اتار چڑھاؤ والی ہوگی ، معاہدے کی قیمت اسپاٹ قیمت سے زیادہ انحراف کرے گی ، لیکن ترسیل کی تاریخ پر ، اس کا حل اسپاٹ قیمت پر ہوگا ، لہذا قیمت ہمیشہ واپس آجائے گی۔ بروقت ترسیل کے ساتھ ترسیل کے معاہدوں کے برعکس ، دائمی معاہدوں کو ہمیشہ منعقد کیا جاسکتا ہے اور انہیں اس بات کا یقین کرنے کے لئے ایک طریقہ کار کی ضرورت ہوتی ہے کہ معاہدے کی قیمت اور اسپاٹ قیمت مستقل ہیں ، جو فنڈنگ کی شرح کا طریقہ کار ہے۔ اگر قیمت ایک عرصے کے لئے تیزی سے ہے تو ، بہت سارے لوگ ہیں جو طویل عرصے سے جا رہے ہیں ، جس کے نتیجے میں دائمی قیمت اسپاٹ سے زیادہ ہوگی ، اس وقت ، فنڈنگ کی شرح عام طور پر مثبت ہے ، یعنی ، طویل عرصے سے جانے والی طرف کو پوزیشن کے مطابق مختصر ہونے والی طرف فیس ادا کرنا ہوگی ، تجارت کی انحراف جتنی زیادہ ہوگی ، شرح زیادہ ہوگی ، پھیلاؤ کم ہونے کا رجحان ہوگا۔ مستقل معاہدوں کو جانے سے ہر طویل عرصے تک قرض لینے کے برابر ہوتا ہے ، لہذا اس وقت کی شرح 0.01 فیصد ہے ، لہذا ہر گھنٹے کے لئے

ثالثی منافع کا تجزیہ

فنڈنگ کی شرح زیادہ تر وقت مثبت ہوتی ہے۔ اگر آپ دائمی معاہدے کو مختصر کرتے ہیں ، اس جگہ پر جاتے ہیں ، اور اسے طویل عرصے تک رکھتے ہیں تو ، نظریاتی طور پر ، آپ کرنسی کی قیمت میں اضافے یا کمی سے قطع نظر طویل عرصے تک مثبت فنڈنگ کی شرح کی واپسی حاصل کرسکتے ہیں۔ اب ہم تفصیل سے فزیبلٹی کا تجزیہ کریں گے۔

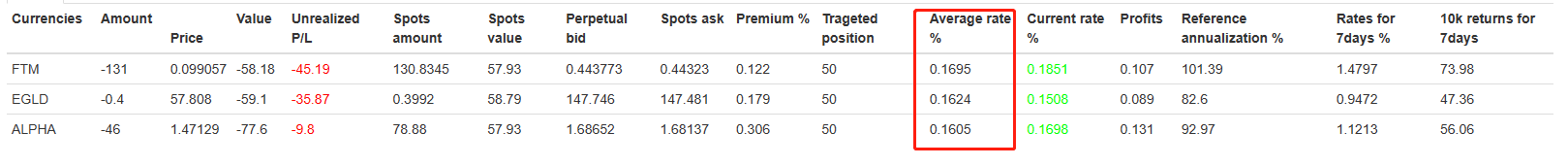

فنڈنگ کی شرح کی تاریخ بائننس کے ذریعہ فراہم کی گئی ہے:https://www.binance.com/cn/futures/funding-history/1مختصر مدت (مارچ 2021) کی کرنسیوں کے لئے اوسط شرحیں مندرجہ ذیل ہیں:

یہ دیکھا جاسکتا ہے کہ متعدد کرنسیوں کی اوسط شرح 0.15٪ سے زیادہ ہے (حالیہ بیل مارکیٹ کی وجہ سے ، شرح زیادہ ہے ، لیکن اس کو جاری رکھنا مشکل ہے۔) تازہ ترین پیداوار کے مطابق ، روزانہ کی پیداوار 0.15٪ * 3 = 0.45٪ ہوگی ، اور سالانہ شرح مرکب سود کے بغیر 164٪ ہوگی۔ اسپاٹ ہیجنگ ، فیوچر کے ڈبل بیعانہ ، اور افتتاحی پوزیشنوں کے نقصان ، پریمیم ، بند ہونے والی پوزیشنوں اور دیگر منفی عوامل پر غور کرتے ہوئے ، سالانہ شرح 100٪ ہونی چاہئے۔ رول بیک تقریبا ناگزیر ہے۔ غیر بیل مارکیٹ میں ، سالانہ شرح سود تقریبا 20٪ ہے۔

خطرے کا تجزیہ اور بچاؤ

- منفی شرح

سب سے کم شرح -0.75٪ ہوسکتی ہے۔ اگر یہ ایک بار ہوتا ہے تو ، نقصان 0.01٪ کی شرح کی واپسی کے 75 گنا کے برابر ہوتا ہے۔ اگرچہ اوسط شرح کی کرنسی کو فلٹر کیا گیا ہے ، لیکن یہ ناگزیر ہے کہ ایک غیر متوقع مارکیٹ ہوگی۔ نئی کرنسی اور ڈیمون کرنسی سے بچنے کے علاوہ ، سب سے اہم حل غیر جانبدار ہیجنگ ہے۔ اگر آپ ایک وقت میں 30 سے زیادہ کرنسیوں کو ہیج کرتے ہیں تو ، ایک کرنسی کا نقصان صرف ایک چھوٹا سا حصہ ہوگا۔ اس کے علاوہ ، اس معاملے میں ، پوزیشن کو پہلے سے بند کرنا ضروری ہے ، لیکن ہینڈلنگ چارجز اور پوزیشن کو بند کرنے کے اخراجات کی وجہ سے ، منفی شرح پر پوزیشن کو بند کرنے کی اجازت نہیں ہے۔ عام طور پر ، اس سے بچنے کے لئے پوزیشن کو -0.2٪ سے نیچے کی شرح پر بند کیا جاسکتا ہے۔ عام طور پر ، جب شرح منفی ہوتی ہے تو ، دائمی قیمت منفی اسپاٹ قیمت سے کم ہوتی ہے ، اور پریمیم کی شرح یہ ممکن بناتی ہے کہ ہینڈلنگ فیس کو کم کرنے کے بعد منافع کو کم کیا جاسکے۔

-

پریمیم میں تبدیلی عام طور پر ، ایک مثبت شرح اسپاٹ پر مستقل مزاجی کے لئے پریمیم کی نمائندگی کرتی ہے۔ اگر پریمیم بڑا ہے تو ، یہ ایک خاص پریمیم منافع حاصل کرسکتا ہے۔ یقینا ، حکمت عملی طویل عرصے سے پوزیشنوں پر قبضہ کر رہی ہے ، لہذا یہ منافع کا یہ حصہ نہیں لے گی۔ اعلی منفی پریمیم کے خلاف پوزیشن نہ کھولنے پر توجہ دی جانی چاہئے۔ یقینا ، طویل مدتی میں ، پریمیم کی تبدیلی کا مسئلہ نظرانداز کیا جاسکتا ہے۔

-

معاہدے کے خاتمے کا خطرہ غیرمتمرکز ہیجنگ کی وجہ سے ، خطرے کا یہ حصہ بہت چھوٹا ہے۔ مثال کے طور پر دائمی بیعانہ لیں ، جب تک کہ مجموعی قیمت میں 50 فیصد اضافہ نہ ہو ، تب تک معاوضے کا امکان ہوگا۔ اور اسپاٹ ہیجنگ کی وجہ سے ، اس وقت کوئی نقصان نہیں ہوگا۔ جب تک پوزیشن بند ہوجائے اور فنڈ منتقل ہوجائے ، یا مارجن کسی بھی وقت بڑھایا جاسکتا ہے۔ مستقل بیعانہ جتنا زیادہ ہوگا ، فنڈنگ کے استعمال کی شرح اتنی ہی زیادہ ہوگی ، اور معاہدے کی معاوضے کا خطرہ اتنا ہی زیادہ ہوگا۔

-

طویل مدتی ریچھ مارکیٹ بل مارکیٹ کی شرحیں زیادہ تر مثبت ہوتی ہیں ، اور بہت سی کرنسیوں میں اوسط شرح 0.02٪ سے زیادہ ہوتی ہے ، کبھی کبھار ، ایک اعلی شرح ہوتی ہے۔ اگر مارکیٹ طویل مدتی ریچھ مارکیٹ میں بدل جاتی ہے تو ، اوسط شرح کم ہوجائے گی ، اور بڑی منفی شرحوں کا امکان بڑھ جائے گا ، جس سے منافع کم ہوگا۔

مخصوص حکمت عملی کے خیالات

- کرنسی کو خود بخود فلٹر کیا جاسکتا ہے یا دستی طور پر متعین کیا جاسکتا ہے۔ آپ تاریخی فنڈنگ کی شرح کا حوالہ دے سکتے ہیں۔ لین دین صرف اس وقت کیا جاسکتا ہے جب حد کی قیمت سے تجاوز ہوجائے۔

- موجودہ شرح حاصل کریں، اگر یہ مقررہ حد سے تجاوز، ایک ہی وقت میں ایک مقررہ قدر مقرر کرنے کے لئے مستقبل اور مقامات کے لئے ہیجنگ کے لئے ایک آرڈر رکھنے کے لئے شروع.

- اگر ایک واحد کرنسی کی قیمت میں بہت زیادہ اضافہ ہوا ہے تو، حکمت عملی زیادہ سے زیادہ دائمی خطرے سے بچنے کے لئے پوزیشن کو خود بخود بند کر سکتی ہے.

- اگر کسی کرنسی کا ریٹ بہت کم ہو تو ، چارج شدہ شرح سے بچنے کے لئے پوزیشن کو بند کرنا ضروری ہے۔

- چونکہ افتتاحی پوزیشن کی رفتار کی کوئی ضرورت نہیں ہے ، لہذا اثر کو کم کرنے کے لئے آئس برگ تفویض کو پوزیشنوں کے افتتاحی اور بند ہونے کے لئے استعمال کیا جاتا ہے۔

خلاصہ

شرح ثالثی کی حکمت عملی کا مجموعی خطرہ کم ہے ، سرمایہ کی گنجائش بڑی ہے ، لہذا یہ نسبتا stable مستحکم ہے ، اور منافع زیادہ نہیں ہے۔ لہذا یہ کم خطرہ ثالثوں کے لئے موزوں ہے۔ اگر تبادلے میں غیر فعال فنڈز موجود ہیں تو ، آپ اس حکمت عملی کو چلانے پر غور کرسکتے ہیں۔ فی الحال ، صرف بائننس ایکسچینج کی حمایت کی جاتی ہے ، اور مستقبل میں مزید تبادلے پر غور کیا جائے گا۔

اسپاٹ گرڈ حکمت عملی (تمام اسپاٹ ایکسچینجز کی حمایت)

اسٹریٹجک اصول

حوالہ مضمون:https://www.fmz.com/digest-topic/5944

اگر ایک دن بٹ کوائن کی قیمت اب کی طرح ہی رہے گی تو ، آپ منافع حاصل کرنے کے لئے کون سی حکمت عملی اپنائیں گے؟ جب یہ بڑھتا ہے تو فروخت کرنے ، جب یہ کم ہوتا ہے تو خریدنے ، اور جب قیمت دوبارہ واپس آجاتی ہے تو قیمت کا فرق کمانے کا ایک طریقہ سوچنا آسان ہے۔ اسے کیسے نافذ کیا جائے؟ اگر یہ بڑھتا ہے تو آپ کو کتنا فروخت کرنے کی ضرورت ہے؟ اگر آپ بہت جلد فروخت کرتے ہیں تو ، آپ کو نقصان ہوگا۔ اگر آپ بہت جلد خریدتے ہیں تو ، آپ کم کمائیں گے۔ گرڈ حکمت عملی اس صورتحال کے لئے موزوں ہے۔

گرڈ کی حکمت عملی ایک مقررہ قیمت پر خرید و فروخت کرنا ہے۔ آپ خرید و فروخت کے وقفوں کے متعدد گروپ ترتیب دے سکتے ہیں ، جیسے 8000-8500 ، 8500-9000۔ حکمت عملی 0.1 سکے کو 8000 یوآن پر خریدے گی ، 0.1 سکے کو 8500 یوآن پر فروخت کرے گی ، 0.1 سکے کو 9000 یوآن پر فروخت کرتی رہے گی ، اور 0.1 سکے کو 8500 یوآن پر خریدے گی۔ نوٹ کریں کہ گرڈ کے ایک سرے کی قیمت صرف ایک سرے پر ٹرانزیکشن مکمل ہونے کے بعد دوسرے سرے کی قیمت پر آرڈر کی جائے گی۔ اس طرح ، حکمت عملی ہمیشہ کم قیمت پر خریدتی ہے اور اعلی قیمت پر فروخت کرتی ہے۔ یہ بھی نوٹ کیا گیا ہے کہ خریدی اور فروخت کی جانے والی کرنسیاں ایک جیسی ہیں۔ اس طرح ، جب قیمت ابتدائی قیمت پر واپس آجاتی ہے تو ، حکمت عملی کی کرنسی کی قیمت برقرار رہتی ہے ، لیکن رقم میں اضافہ ہوتا ہے۔

حکمت عملی کے گرڈ کو isochromatic گرڈ اور متناسب گرڈ میں تقسیم کیا گیا ہے۔ پہلے کی گرڈ قیمت کا فرق طے شدہ ہے۔ اگر قیمت کی حد کی نچلی حد اور اوپری حد بالترتیب 10000-20000 پر مقرر کی جاتی ہے ، اور گرڈ کی تعداد 5 پر مقرر کی جاتی ہے تو ، قیمت کا فرق (20000-10000) / ((5-1) = 2500 ہے۔ گرڈ بالترتیب 10000-12500 ، 12500-15000 ، 15000-17500 ، 17500-20000 ہیں۔ اگر حکمت عملی شروع ہونے پر قیمت 14500 ہے تو ، بالترتیب 10000 کا خرید آرڈر ، 12500 اور 17500، 20000 کا فروخت آرڈر لگایا جائے گا۔ کسی بھی قیمت بند ہونے پر گرڈ کے دوسرے سرے پر آرڈر لگایا جائے گا۔ isochromatic مارجن گرڈ کے احکامات کی قیمت جتنی کم ہوگی ، منافع اتنا ہی زیادہ ہوگا۔ 10000-12500 کے پہلے گروپ کا منافع 25٪ ہے ، اور 17500-2003 کے آخری گروپ کا منافع 14.3٪ ہے۔

متناسب گرڈ کا اصول آئسوکرومیٹک گرڈ سے ملتا جلتا ہے ، سوائے اس کے کہ گرڈ کے ہر گروپ میں منافع کا ایک ہی مارجن اور قیمت کے مختلف فرق ہوتے ہیں۔ ایک ہی قیمت کی حد کی نچلی حد اور اوپری حد بالترتیب 10000-20000 پر مقرر کی گئی ہے ، گرڈ کی تعداد 5 پر مقرر کی گئی ہے ، اور گرڈ بالترتیب 10000-11892.07 ، 11892.07-14142.13, 14142.13-16817.92 ، 16817.92-20000 ہیں۔ لہذا گرڈ کے ہر گروپ کا منافع کا مارجن 18.9٪ ہے۔

آئیسو کرومیٹک گرڈ کا حساب کتاب آسان اور واضح ہے ، اور متناسب منافع کا مارجن مستقل ہے۔ در حقیقت ، آپریشن کا اثر اسی طرح کا ہے۔ اگر آپ دلچسپی رکھتے ہیں تو ، آپ بیک ٹیسٹ کرسکتے ہیں اور فرق کا مشاہدہ کرسکتے ہیں۔

حکمت عملی پر لاگو مارکیٹ اور خطرہ

گرڈ کی حکمت عملی خطرہ سے پاک حکمت عملی نہیں ہے۔ گرڈ کا انتخاب اس بات کی نمائندگی کرتا ہے کہ آپ کو لگتا ہے کہ مارکیٹ میں اتار چڑھاؤ برقرار رہے گا ، اور قیمت چاہے وہ بڑھتی ہو یا گھٹتی ہو۔ اگر گرڈ کی حکمت عملی ترک کردی جائے ، کیونکہ قیمت بہت زیادہ بڑھتی ہے یا گھٹتی ہے تو ، اصل نقصان واقع ہوگا۔ گرڈ کی حکمت عملی یکطرفہ بڑھتی ہوئی یا گھٹتی ہوئی مارکیٹ کے لئے موزوں نہیں ہے ، اور تیرتے ہوئے منافع اور نقصان کا حساب لگانے سے عارضی نقصان ہوگا۔

گرڈ کی حکمت عملی نہ صرف اتار چڑھاؤ والی منڈیوں میں منافع کے ل buy بار بار خرید و فروخت کے لئے استعمال کی جاسکتی ہے ، بلکہ منافع کو روکنے یا پوزیشنوں کو شامل کرنے کے لئے بھی۔ اگر آپ 40000 سے اوپر کی بٹ کوائن پوزیشنوں کو صاف کرنا چاہتے ہیں تو ، آپ گرڈ کی اوپری حد کو 40000 پر مقرر کرسکتے ہیں ، اور سرمایہ کاری کا حساب لگاسکتے ہیں۔ اگر یہ 40000 سے اوپر بڑھتا ہے تو ، گرڈ چلانے سے روکتا ہے ، جو اختتامی پوزیشن آپریشن کو مکمل کرتا ہے ، اور اس مدت کے دوران اتار چڑھاؤ کا منافع بھی حاصل کرتا ہے۔ اسی طرح ، اس کا استعمال پوزیشنوں اور مچھلی کی تہوں کو بتدریج شامل کرنے کے لئے کیا جاسکتا ہے۔

تفصیل

- حکمت عملی کو براہ راست بیک ٹسٹ کیا جاسکتا ہے۔ سروس چارج ، ٹریڈنگ جوڑوں کے مطابق مناسب پیرامیٹرز کا تعین کرنے کی سفارش کی جاتی ہے۔

- کل سرمایہ = خرید آرڈر کے ذریعہ درکار فنڈز + فروخت آرڈر کے ذریعہ درکار کرنسی کی کل قیمت۔

- حکمت عملی کو پہلے سے آرڈر ترتیب دینے کی ضرورت ہے۔ اگر فنڈ یا کرنسی ناکافی ہے تو ، حکمت عملی خریدنے یا فروخت کرنے کا اشارہ کرے گی۔

- نیٹ ورک کی حکمت عملی کو طویل عرصے تک چلانے کی ضرورت ہے، اور طویل مدتی تیرتے ہوئے نقصانات بھی ہوں گے، جو مستحکم منافع نہیں دے سکتے.

- گرڈ کو زیادہ گھنے نہیں کیا جا سکتا، اور اسے سروس چارجز کو پورا کرنے کی ضرورت ہے۔

- قیمت کی حد کی نیچے کی حد اور اوپری حد کو مناسب طریقے سے بڑھانا چاہئے ، ورنہ اس سے تجاوز کرنا آسان ہوگا۔

بائننس مستقل معاہدہ گرڈ حکمت عملی

مستقل گرڈ حکمت عملی کا اصول

بائننس فیوچر کے یو ایس ڈی ٹی پر مبنی دائمی معاہدے پر تجارت کرنا ، اسپاٹ گرڈ کے مقابلے میں ، آپ کرنسی رکھنے کے بغیر مختصر ہوسکتے ہیں ، اور تجارت کرنے اور منافع کے لئے اکاؤنٹنگ کے لئے یو ایس ڈی ٹی کا استعمال کرسکتے ہیں ، جس کا فائدہ اٹھایا جاسکتا ہے۔ لہذا ، اسپاٹ گرڈ کی حکمت عملی کے مقابلے میں ، دائمی گرڈ زیادہ آسان اور آسان ہے ، لیکن یقینا ، اس سے معاوضے کا خطرہ بھی بڑھ جاتا ہے۔ گرڈ کی حکمت عملی منافع کی ضمانت نہیں دیتی ہے اور یہ صرف اتار چڑھاؤ والی منڈیوں کے لئے موزوں ہے۔ بائننس کے عہدیدار گرڈ ٹریڈنگ ٹولز بھی فراہم کرتے ہیں ، بہت زیادہ اختلافات نہیں ہیں۔

مخصوص گرڈ کی حکمت عملی کا اصول اسپاٹ گرڈ کی طرح ہی ہے ، لائبریری کے مضمون کا حوالہ دیں:https://www.fmz.com/digest-topic/5944.

اس حکمت عملی کے لئے دو اہم پیرامیٹرز مرتب کرنے کی ضرورت ہے: گرڈ ٹریڈنگ ویلیو اور گرڈ اسپیسنگ تناسب۔ اگر اسپیسنگ تناسب 0.01 پر مقرر کیا جاتا ہے اور ٹریڈنگ ویلیو 500 پر مقرر کیا جاتا ہے تو ، پھر ٹریڈنگ کرنسی کی قیمت ہر 1٪ اضافے کے لئے 500 USDT مختصر ہوجائے گی ، اور ہر 1٪ کمی کے لئے طویل ہوجائے گی۔ گرڈ حکمت عملی کو نوسان پر انحصار کرتے ہوئے منافع حاصل کرنے کی ضرورت ہے ، اگر قیمت مستقبل میں ابتدائی قیمت میں واپس آجاتی ہے تو ، یہ تمام گرڈ منافع کو نقد رقم میں بدل دے گی۔ اگر یہ آزاد مارکیٹ سے باہر ظاہر ہے ، جیسے 100٪ 1 دن ، گرڈ میں اہم تیرتا نقصان ہوگا ، اور اگر تجارتی قدر بہت بڑی ہے تو ، اس میں معاوضے کا خطرہ ہوگا۔ اس کے علاوہ ، تجارتی جوڑوں کو کثرت سے تجارت کرنے اور منافع بڑھانے کے لئے فعال ہونے کی ضرورت ہے۔

حکمت عملی کے خطرات

- معاوضہ کا خطرہ، فیوچر کا فائدہ ہے، اور گرڈ کی حکمت عملی یہ ہے کہ رجحان کے خلاف پوزیشن شامل کریں، اگر پوزیشن بہت بڑی ہے، تو اس کی معاوضہ کا امکان ہے؛

- API کی غلطیاں، اگر واپسی کی پوزیشن میں تاخیر یا ڈیٹا کی غلطیاں حکمت عملی کے استثناء کا باعث بنیں؛

- شرح نقصان، اس قسم کا خطرہ بڑا نہیں ہے، عام طور پر، بڑھتی ہوئی مثبت شرح ہے، مختصر جانے سے شرح میں اضافہ ہوگا.

بائننس دائمی ہائی فریکوئنسی حکمت عملی

حکمت عملی کا اصول

تفصیلات کے لیے اس مضمون کا حوالہ دیں:https://www.fmz.com/bbs-topic/9750

حالیہ لین دین کی تجارت ، گہرائی اور موجودہ پوزیشن حاصل کریں ، تجارت کے مطابق رجحان کا فیصلہ کریں ، اور تجارتی حجم کے مطابق افتتاحی رقم کا تعین کریں۔ اگر رجحان اوپر کی طرف ہے تو ، ایک طویل پوزیشن آرڈر کھولیں ، اور ایک ہی وقت میں لمبی پوزیشن بند کریں۔ اگر آپ اس وقت مختصر پوزیشن رکھتے ہیں تو ، سب سے پہلے تمام پوزیشنیں بند کردیں۔ نیچے کی طرف رجحان کا فیصلہ کرنا بھی ایسا ہی ہے۔

ہائی فریکوئنسی حکمت عملی کا خیال بہت مستقل ہے۔ میری اس بار کی حکمت عملی 2014 میں ہائی فریکوئنسی حکمت عملی کے خیال پر مبنی ہے اور او کے کوئن لیکس ریپر حکمت عملی جس کا میں نے پہلے انکشاف کیا ہے۔ دونوں حکمت عملیوں کا سورس کوڈ ایف ایم زیڈ پر پایا جاسکتا ہے۔ اگر آپ ان دونوں حکمت عملیوں کو اچھی طرح سمجھتے ہیں تو ، ہائی فریکوئنسی ٹریڈنگ آپ کے لئے کوئی راز نہیں ہوگی۔

اسٹریٹجک خطرات

پوزیشن کھولتے وقت خطرات ہوتے ہیں ، لیکن اعلی تعدد کی تجارت کا فائدہ یہ ہے کہ لین دین کی تعداد بہت زیادہ ہے۔ ایک نقصان کو 10 مزید لین دین سے جلدی سے پورا کیا جاسکتا ہے ، اور جب سائیکل کو بڑھا دیا جاتا ہے تو واپسی بہت کم ہوتی ہے۔ پوزیشن جتنی بڑی ہوگی ، خطرہ اتنا ہی زیادہ ہوگا۔ لہذا ، پوزیشنوں کو غیر معینہ مدت تک شامل کرنے کی اجازت نہیں ہے۔ ایک خاص منفی آراء کا طریقہ کار ہونا ضروری ہے۔ جب بہت ساری پوزیشنیں ہوں تو ، بند پوزیشن کو بڑھانا اور کھولنے کی پوزیشن کو کم کرنا ضروری ہے ، تاکہ پوزیشنوں کو رکھنے کا وقت کم ہو۔ اگر کوئی پوزیشن ہے تو ، اگر رجحان کو صرف الٹ دیا جائے تو بڑا نقصان ہوگا۔ لہذا ، حکمت عملی نے سمت کے بارے میں ایک فیصلہ تیار کیا ہے تاکہ اس بات کو یقینی بنایا جاسکے کہ جب رجحان واضح ہو تو پوزیشن کو رجحان کی طرف سے کھولا جائے جب رجحان بڑا اضافہ یا بڑا ڈوبنا ہو ، جب قلیل مدتی رجحان واضح نہ ہو تو کثرت سے چھوٹے نقصانات کی قیمت پر خطرہ کو مزید کم کیا جائے۔

حکمت عملی کا تجارتی حجم بڑا ہے ، اور یہ ہینڈلنگ فیسوں سے بہت حساس ہے۔ منفی ہینڈلنگ فیسوں کے ساتھ کمیشن اکاؤنٹ رکھنا بہتر ہے ، ورنہ منافع کمانا مشکل ہے۔ یقینا ، آپ اس حکمت عملی کو چھوٹے فنڈ کے ساتھ جانچ سکتے ہیں۔

حکمت عملی ٹریڈنگ کے جوڑوں کے بارے میں چنچل ہے۔ اسے تجارت میں سرگرم رہنے کی ضرورت ہے۔ افتتاحی مارکیٹ میں قیمت کا فرق ہے۔ زیادہ تر تجارتی جوڑے نامناسب ہیں۔ اس میں اضافے کے مطابق انتظام کیا جاسکتا ہے۔ اگر تجارتی جوڑے میں بڑا اضافہ ہوتا ہے اور لین دین کثرت سے ہوتا ہے تو ، حقیقی بوٹ ٹیسٹ پر غور کیا جاسکتا ہے۔ اگر کوئی منافع نہیں ہوتا ہے تو ، نقصانات سے بچنے کے لئے روبوٹ کو وقت پر بند کرنے کی ضرورت ہے۔

- کریپٹوکرنسی مارکیٹ میں بنیادی تجزیہ کی مقدار: اعداد و شمار کو اپنے لئے بولنے دیں!

- ایک بار پھر ، ہم نے ایک بار پھر اس بات کا یقین کرلیا ہے کہ یہ ایک بہت بڑا مسئلہ ہے ، لیکن ہم اس کے بارے میں مزید نہیں جانتے ہیں۔

- کوانٹائزڈ ٹرانزیکشنز کے لیے ایک لازمی ٹول۔

- ہر چیز پر قابو پانا - ایف ایم زیڈ ٹریڈنگ ٹرمینل کا نیا ورژن (ٹی آر بی آربیٹریج سورس کوڈ کے ساتھ) کا تعارف

- FMZ کے نئے ورژن کے ٹرانزیکشن ٹرمینل کے بارے میں سب کچھ جاننے کے لئے یہاں کلک کریں

- ایف ایم زیڈ کوانٹ: کریپٹوکرنسی مارکیٹ میں مشترکہ تقاضوں کے ڈیزائن مثالوں کا تجزیہ (II)

- 80 لائنوں کے کوڈ میں ہائی فریکوئینسی حکمت عملی کے ساتھ دماغ کے بغیر سیلز بوٹس کا استحصال کیسے کریں

- ایف ایم زیڈ کیوٹیفیکیشن: کریپٹوکرنسی مارکیٹ میں عام ضروریات کے ڈیزائن کی مثالوں کا تجزیہ (ب)

- 80 لائنوں کے کوڈ کے ساتھ ہائی فریکوئینسی کی حکمت عملی کے ساتھ فروخت کے لیے بے دماغ روبوٹ کا استحصال کیسے کیا گیا؟

- ایف ایم زیڈ کوانٹ: کریپٹوکرنسی مارکیٹ میں مشترکہ تقاضوں کے ڈیزائن مثالوں کا تجزیہ (I)

- ایف ایم زیڈ کیوٹیفیکیشن: کریپٹوکرنسی مارکیٹ میں عام ضروریات کے ڈیزائن کی مثالوں کا تجزیہ (1)