神经网络差异价格波动优化量化交易策略

ATR ANN TANH OHLC4 volatility TIMEFRAME NEURAL NETWORK MACHINE LEARNING

概述

神经网络差异价格波动优化量化交易策略是一种基于人工神经网络(ANN)的高频交易系统,专为1秒级别的时间框架优化设计。该策略利用神经网络分析短期价格变动差异,通过前向传播算法预测价格方向,并结合波动率过滤和会话时间控制来优化交易决策。策略的核心在于捕捉微小的价格变动模式,在高频环境下实现高盈利因子(3.754)的稳定交易表现。

策略原理

该策略采用三层神经网络架构,通过前向传播算法处理价格差异数据:

输入层(L0): 接收当前OHLC4(开高低收平均价)与参考时间框架(默认为15秒)历史OHLC4的百分比差异作为单一输入神经元。

第一隐藏层(L1): 包含5个神经元,使用双曲正切(tanh)作为激活函数,对输入数据进行非线性变换。每个神经元都有预先训练好的权重,用于捕捉价格差异的特定模式。

第二隐藏层(L2): 包含33个神经元,同样使用tanh激活函数,通过更复杂的权重矩阵进一步处理第一隐藏层的输出。

输出层(L3): 单一神经元输出最终预测信号,其值被反转以修正信号方向。

交易逻辑围绕神经网络输出值(L3_0)展开: - 当L3_0大于入场阈值(默认0.003)时,触发做多信号 - 当L3_0小于负入场阈值(-0.003)时,触发做空信号 - 当L3_0小于退出阈值(默认0.001)时,平仓多头 - 当L3_0大于负退出阈值(-0.001)时,平仓空头

策略还实现了三重过滤机制: - 冷却期过滤: 在执行交易后,系统强制等待指定的冷却期(默认60秒) - 波动率过滤: 通过ATR(Average True Range)指标,只在市场波动率超过最小阈值(默认0.02)时交易 - 交易时段过滤: 可选择性地限制交易仅在特定市场时段(默认9:00至16:00)进行

策略优势

高精度预测能力: 神经网络的多层结构能够捕捉价格走势中的复杂非线性关系,这是传统技术指标难以实现的。特别是在高频环境下,该结构可以识别短期价格模式,提供更准确的入场和出场信号。

出色的风险回报比: 策略实现了3.754的盈利因子,意味着盈利交易总额是亏损交易总额的3.754倍,这在量化策略中属于非常优秀的表现。

灵活的参数优化空间: 策略提供多个可调参数,包括入场/出场阈值、冷却期长度、参考时间框架和最小波动率要求,使交易者可以根据不同市场环境和交易品种进行优化。

多重过滤机制: 通过整合冷却期、波动率和交易时段三重过滤,策略有效减少了不必要的交易和假信号,提高了交易质量。

适应高频交易环境: 专为1秒级别时间框架优化,能够充分利用高频交易的特性,捕捉短期价格波动带来的盈利机会。

低延迟实现: 策略代码结构清晰高效,神经网络部分使用预训练权重直接计算,无需实时训练,确保在高频环境下的低延迟执行。

策略风险

过度拟合风险: 神经网络模型包含大量预设权重参数,存在对历史数据过度拟合的风险。这可能导致策略在实盘交易中表现不如回测,特别是当市场条件发生显著变化时。应对方法包括:定期重新训练神经网络,使用更长时间周期的数据进行验证,以及实施稳健的风险管理措施。

参数敏感性: 策略性能高度依赖于多个参数设置,如入场/出场阈值、冷却期长度等。参数的微小变化可能导致策略表现大幅波动。建议通过参数扫描和步进测试找到稳定的参数组合,并避免过度优化。

高频交易风险: 在1秒级别的时间框架上,交易成本(如点差和滑点)可能显著影响策略盈利能力。实盘交易前应充分考虑这些成本,并在回测中模拟真实的交易成本条件。

技术实现挑战: 高频策略要求交易系统具备极低的延迟和高可靠性。任何网络延迟、数据延迟或执行延迟都可能导致策略失效。确保使用专业级别的交易基础设施和低延迟数据源。

市场波动风险: 在极端市场条件下(如突发新闻或流动性枯竭),神经网络模型可能无法准确预测价格走势,导致大幅亏损。建议设置止损措施和最大日亏损限制,并在极端波动期间暂停策略运行。

策略优化方向

神经网络架构优化:

- 考虑引入更多输入特征,如交易量、波动率指标和价格动量指标,以增强模型预测能力

- 尝试不同的隐藏层结构和神经元数量,寻找复杂度与泛化能力的最佳平衡点

- 探索其他激活函数(如ReLU或Leaky ReLU)的效果,这些函数在某些神经网络应用中表现优于tanh

动态参数调整机制:

- 实现基于市场状态自适应调整的入场/出场阈值,例如在高波动环境下提高阈值,低波动环境下降低阈值

- 开发波动率感知的冷却期调整算法,使策略能够在不同市场阶段保持最佳交易频率

集成预测框架:

- 结合多个时间框架的神经网络模型,形成综合预测信号

- 引入机器学习元模型,动态调整不同预测模型的权重

- 这种方法可以减少单一模型的局限性,提高预测稳定性

风险管理增强:

- 开发动态仓位管理系统,根据模型置信度和市场条件调整交易规模

- 引入基于机器学习的止损策略,优化每笔交易的风险回报比

- 实现日内时段优化,识别策略在一天中表现最佳的时间段

实时学习与适应:

- 设计在线学习机制,使神经网络能够不断从新数据中学习,适应市场变化

- 实现基于性能监控的自动重训练触发器,在策略表现下降时主动更新模型

- 这种方法可以显著提高策略的寿命和稳定性

总结

神经网络差异价格波动优化量化交易策略代表了现代量化交易的前沿实践,成功将人工神经网络技术应用于高频交易领域。通过精心设计的多层神经网络结构,该策略能够捕捉短期价格变动中的微妙模式,并通过多重过滤机制提高交易质量。

3.754的盈利因子证明了该策略在测试环境中的出色表现,但实际应用时仍需谨慎考虑过度拟合、参数敏感性和高频交易特有的风险。通过持续优化神经网络架构、实现动态参数调整和增强风险管理,该策略有潜力在竞争激烈的量化交易领域保持长期竞争力。

策略的关键成功因素在于将复杂的神经网络技术与实用的交易逻辑相结合,既利用了机器学习的预测能力,又兼顾了实际交易的可行性。对于有经验的量化交易者而言,这提供了一个可扩展的框架,可以根据不同市场和个人风险偏好进行进一步定制和优化。

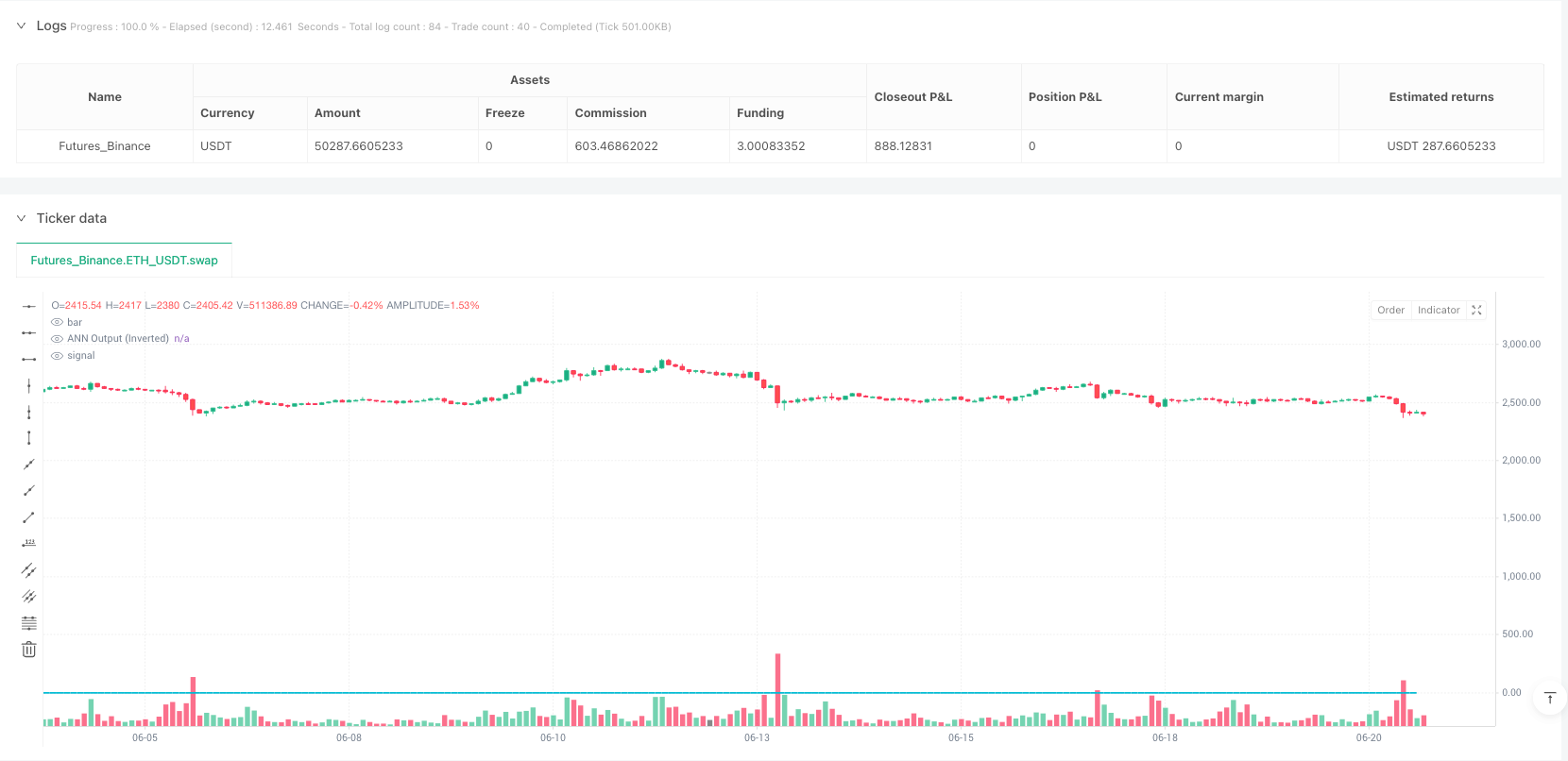

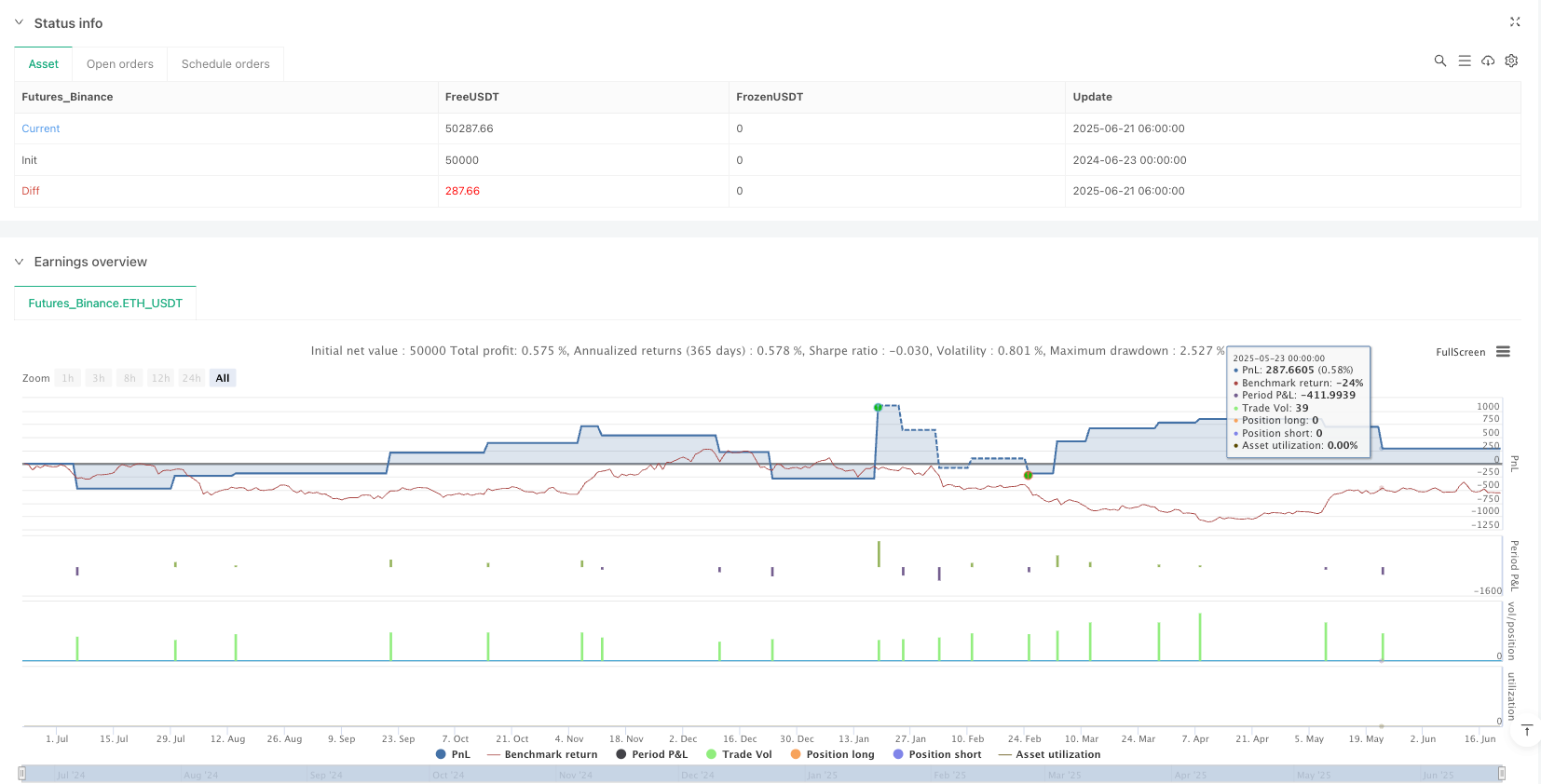

/*backtest

start: 2024-06-23 00:00:00

end: 2025-06-21 08:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("ANN Strategy v2 (Optimized for 1s)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

entryThreshold = input.float(0.003, title="Entry Threshold")

exitThreshold = input.float(0.001, title="Exit Threshold")

cooldownBars = input.int(60, title="Cooldown (bars)") // 60 seconds cooldown

timeframe = input.timeframe("1", title="Reference Timeframe") // 1-minute diff reference

minVolatility = input.float(0.02, title="Min ATR (Volatility Filter)")

useSession = input.bool(true, title="Use Session Filter")

// === UTILITY FUNCTIONS ===

getDiff() =>

prev = request.security(syminfo.tickerid, timeframe, ohlc4[1])

now = ohlc4

(now - prev) / prev

linear(v) => v

tanh(v) => (math.exp(v) - math.exp(-v)) / (math.exp(v) + math.exp(-v))

// === ANN FORWARD PROPAGATION ===

l0_0 = linear(getDiff())

l1 = array.new_float()

array.push(l1, tanh(l0_0 * 0.8446488687))

array.push(l1, tanh(l0_0 * -0.5674069006))

array.push(l1, tanh(l0_0 * 0.8676766445))

array.push(l1, tanh(l0_0 * 0.5200611473))

array.push(l1, tanh(l0_0 * -0.2215499554))

// === Layer 2 weights ===

w2 = array.from( 0.3341657935, -2.0060003664, 0.8606354375, 0.9184846912, -0.8531172267, -0.0394076437, -0.4720374911, 0.2900968524, 1.0653326022, 0.3000188806, -0.559307785, -0.9353655177, 1.2133832962, 0.1952686024, 0.8552068166, -0.4293220754, 0.8484259409, -0.7154087313, 0.1102971055, 0.2279392724, 0.9111779155, 0.2801691115, 0.0039982713, -0.5648257117, 0.3281705155, -0.2963954503, 0.4046532178, 0.2460580977, 0.6608675819, -0.8732022547, 0.8810811932, 0.6903706878, -0.5953059103, -0.3084040686, -0.4038498853, -0.5687101164, 0.2736758588, -0.2217360382, 0.8742950972, 0.2997583987, 0.0708459913, 0.8221730616, -0.7213265567, -0.3810462836, 0.0503867753, 0.4880140595, 0.9466627196, 1.0163097961, -0.9500386514, -0.6341709382, 1.3402207103, 0.0013395288, 3.4813009133, -0.8636814677, 41.3171047132, 1.2388217292, -0.6520886912, 0.3508321737, 0.6640560714, 1.5936220597, -0.1800525171, -0.2620989752, 0.056675277, -0.5045395315, 0.2732553554, -0.7776331454, 0.1895231137, 0.5384918862, 0.093711904, -0.3725627758, -0.3181583022, 0.2467979854, 0.4341718676, -0.7277619935, 0.1799381758, -0.5558227731, 0.3666152536, 0.1538243225, -0.8915928174, -0.7659355684, 0.6111516061, -0.5459495224, -0.5724238425, -0.8553500765, -0.8696190472, 0.6843667454, 0.408652181, -0.8830470112, -0.8602324935, 0.1135462621, -0.1569048216, -1.4643247888, 0.5557152813, 1.0482791924, 1.4523116833, 0.5207514017, -0.2734444192, -0.3328660936, -0.7941515963, -0.3536051491, -0.4097807954, 0.3198619826, 0.461681627, -0.1135575498, 0.7103339851, -0.8725014237, -1.0312091401, 0.2267643037, -0.6814258121, 0.7524828703, -0.3986855003, 0.4962556631, -0.7330224516, 0.7355772164, 0.3180141739, -1.083080442, 1.8752543187, 0.3623326265, -0.348145191, 0.1977935038, -0.0291290625, 0.0612906199, 0.1219696687, -1.0273685429, 0.0872219768, 0.931791094, -0.313753684, -0.3028724837, 0.7387076712, 0.3806140391, 0.2630619402, -1.9827996702, -0.7741413496, 0.1262957444, 0.2248777886, -0.2666322362, -1.124654664, 0.7288282621, -0.1384289204, 0.2395966188, 0.6611845175, 0.0466048937, -0.1980999993, 0.8152350927, 0.0032723211, -0.3150344751, 0.1391754608, 0.5462816249, -0.7952302364, -0.7520712378, -0.0576916066, 0.3678415302, 0.6802537378, 1.1437036331, -0.8637405666, 0.7016273068, 0.3978601709, 0.3157049654, -0.2528455662, -0.8614146703, 1.1741126834, -1.4046408959, 1.2914477803, 0.9904052964, -0.6980155826)

l2 = array.new_float()

for i = 0 to 32

sum = 0.0

for j = 0 to 4

weight = array.get(w2, i * 5 + j)

sum += weight * array.get(l1, j)

array.push(l2, tanh(sum))

// === Output layer weights ===

weights_out = array.from( -0.1366382003, 0.8161960822, -0.9458773183, 0.4692969576, 0.0126710629, -0.0403001012, -0.0116244898, -0.4874816289, -0.6392241448, -0.410338398, -0.1181027081, 0.1075562037, -0.5948728252, 0.5593677345, -0.3642935247, -0.2867603217, 0.142250271, -0.0535698019, -0.034007685, -0.3594532426, 0.2551095195, 0.4214344983, 0.8941621336, 0.6283377368, -0.7138020667, -0.1426738249, 0.172671223, 0.0714824385, -0.3268182144, -0.0078989755, -0.2032828145, -0.0260631534, 0.4918037012)

sum_out = 0.0

for i = 0 to array.size(l2) - 1

sum_out += array.get(weights_out, i) * array.get(l2, i)

// === Final ANN output (inverted for signal correction) ===

l3_0 = -tanh(sum_out)

// === TRADE FILTERS ===

volatility = ta.atr(14)

isVolOkay = volatility > minVolatility

isSession = (hour >= 9 and hour < 16) // Adjust to your market hours

sessionOkay = useSession ? isSession : true

// === SIGNAL LOGIC ===

var string activeTrade = "none"

var int lastTradeBar = na

canTrade = (na(lastTradeBar) or (bar_index - lastTradeBar > cooldownBars)) and isVolOkay and sessionOkay

enterLong = l3_0 > entryThreshold and activeTrade != "long" and canTrade

exitLong = l3_0 < exitThreshold and activeTrade == "long"

enterShort = l3_0 < -entryThreshold and activeTrade != "short" and canTrade

exitShort = l3_0 > -exitThreshold and activeTrade == "short"

// === STRATEGY EXECUTION ===

if barstate.isrealtime

if enterLong

strategy.entry("Long", strategy.short)

activeTrade := "long"

lastTradeBar := bar_index

if exitLong

strategy.close("Long")

activeTrade := "none"

if enterShort

strategy.entry("Short", strategy.long)

activeTrade := "short"

lastTradeBar := bar_index

if exitShort

strategy.close("Short")

activeTrade := "none"

// === PLOTTING ===

bgcolor(activeTrade == "long" ? color.new(color.green, 85) : activeTrade == "short" ? color.new(color.red, 85) : na)

plot(l3_0, title="ANN Output (Inverted)", color=color.aqua, linewidth=2)