自适应开盘区间突破动量策略与风险优化仓位管理

ORB SPY R-multiple POSITION SIZING risk management BREAKOUT momentum INTRADAY

概述

自适应开盘区间突破动量策略是一种专注于捕捉市场开盘后首个15分钟蜡烛图形态突破的日内交易系统。该策略基于开盘区间突破(ORB)原理,结合了精确的风险管理和仓位计算方法,使其在SPY等高流动性资产上表现出色。核心理念是识别市场开盘后的初始动量方向,并在保持严格风险控制的前提下跟随这一方向进行交易。该策略允许做多和做空,并提供灵活的获利方式,包括基于风险倍数(R倍数)的目标价位或者交易日结束时平仓。系统还具备每日交易次数限制功能,有助于避免过度交易和集中风险。

策略原理

该策略的核心原理是利用市场开盘后首个15分钟K线所形成的方向性动量。具体实现逻辑如下:

- 精确定位市场开盘时间(通过设定特定的小时和分钟参数)

- 识别并记录开盘后首个15分钟K线的开盘价、最高价、最低价和收盘价

- 判断该K线的方向:

- 若收盘价高于开盘价(绿色K线),且允许做多,则在K线收盘时做多

- 若收盘价低于开盘价(红色K线),且允许做空,则在K线收盘时做空

- 设置风险管理参数:

- 做多交易的止损位设置在参考K线的最低点

- 做空交易的止损位设置在参考K线的最高点

- 风险金额®计算为入场价与止损价之差的绝对值

- 根据账户规模和每笔交易风险百分比计算精确的仓位大小:

- 仓位 = 账户规模 × 风险百分比 ÷ 风险金额

- 设置获利策略:

- 若选择”10R”模式,则获利目标为入场价加上(做多)或减去(做空)10倍的风险金额

- 若选择”EoDOnly”模式,则仅在交易日结束时平仓

- 实施每日一笔交易限制(若启用此选项)

- 在设定的交易日结束时间强制平仓所有未平仓位

该策略不依赖传统技术指标,而是纯粹基于价格行为和时间结构,这降低了过拟合风险,并使策略概念保持简洁有效。

策略优势

深入分析代码后,该策略展现出以下显著优势:

明确的入场信号: 策略基于开盘后首个15分钟K线的方向提供清晰、无歧义的入场信号,避免了主观判断。

精确的风险控制: 每笔交易都有预定义的止损位置,确保风险金额可被精确量化。策略自动根据账户规模和预设风险百分比计算理想仓位大小,实现了风险的数学优化。

灵活的方向性: 策略可同时支持多头和空头交易,使其能够适应不同市场环境,无论是上涨趋势还是下跌趋势。

自适应的仓位规模: 仓位大小根据每笔交易的实际风险动态调整,这意味着高波动性环境下自动减小仓位,低波动性环境下增加仓位,实现风险平衡。

时间效率: 策略专注于市场开盘后的首个时段,这一时段通常具有较高的波动性和方向性机会,有助于高效利用交易时间。

过度交易保护: “每日一笔交易”选项有效防止过度交易,这是许多日内交易者面临的常见问题。

强制收盘机制: 交易日结束时的强制平仓功能消除了隔夜风险,避免了市场收盘后可能发生的不利事件影响。

简洁的逻辑结构: 策略不依赖复杂指标组合,而是基于简单明了的价格行为原则,降低了策略失效和过拟合风险。

可定制性: 策略提供多个可调参数,包括风险百分比、获利模式和交易方向偏好,使交易者能够根据个人风险承受能力和市场观点进行个性化调整。

策略风险

尽管该策略设计精良,但仍存在以下潜在风险和挑战:

缺口风险: 如果市场在开盘时出现大幅缺口,策略可能在不利价格进入,导致止损位置过远,从而增加每笔交易的风险金额或减少可交易的股数。解决方法是增加缺口大小的过滤条件,当缺口超过特定阈值时避免交易。

假突破风险: 开盘后的首个15分钟K线方向可能是虚假信号,随后价格可能迅速反转导致止损触发。可以考虑增加确认机制,例如要求价格突破幅度达到最小阈值才执行交易。

流动性风险: 在非高流动性资产上应用此策略可能导致滑点增加,特别是在快速市场中。应限制策略应用于高流动性资产如SPY,并避免在波动过大的市场环境中交易。

固定R倍数的局限性: 固定的10R获利目标可能过于激进或保守,取决于市场状况。可以考虑根据市场波动性或当日预期波动范围动态调整R倍数。

时区依赖: 策略使用特定时区(欧洲/斯德哥尔摩)来确定交易时间,这可能导致时区设置错误时出现不准确的入场。建议添加时区验证机制或使用相对时间计算。

单一时间框架依赖: 策略仅基于15分钟时间框架,缺乏多时间框架确认。可以增加更高时间框架的趋势过滤器,以确保交易方向与更大趋势一致。

缺乏市场环境适应性: 策略不区分高波动性和低波动性环境,可能在低波动日导致过小的止损范围和过大的仓位。建议添加波动性过滤器,在极低波动环境中避免交易。

依赖精确的开盘时间: 如果开盘时间参数设置不正确,整个策略可能失效。建议添加开盘时间自动检测机制,减少人为错误。

策略优化方向

基于代码分析,以下是该策略的几个关键优化方向:

增加波动性过滤器: 计算日内平均真实波动范围(ATR),当当日ATR低于历史ATR的特定百分比时,避免交易。这可以防止在异常低波动环境中交易,因为这些环境通常信号质量较差。

整合多时间框架分析: 添加更高时间框架(如1小时或日线)的趋势方向确认,只在15分钟信号与更高时间框架趋势方向一致时交易。这可以显著提高信号质量,因为顺势交易通常更有效。

动态调整R倍数: 根据市场波动性自动调整获利目标的R倍数。例如,在高波动性环境中使用更高的R倍数(如12-15R),在低波动性环境中使用更保守的目标(如6-8R)。这种自适应方法可以更好地匹配市场状态。

添加部分获利机制: 实现分段获利策略,例如在达到5R时平仓50%的仓位,剩余仓位设置尾随止损或继续持有至10R目标。这种方法可以在保留大幅盈利潜力的同时锁定部分利润。

整合交易量确认: 分析开盘后首个15分钟K线的交易量,只在交易量明显高于前几天同时段平均水平时执行交易。高交易量通常表明突破更可靠,可以减少假突破风险。

优化每日交易窗口: 目前策略仅交易开盘后的特定时段,可以考虑添加中午或收盘前的交易窗口,利用这些时段的波动性特征。研究表明,美股市场开盘、中午和收盘前通常具有不同的波动特性,可以针对性设计策略。

加入市场状态过滤器: 通过分析前一交易日的收盘价相对于移动平均线的位置,或VIX指数水平等指标,判断市场整体状态,在不同市场状态下调整策略参数或是否交易。

提升仓位管理算法: 在基本风险百分比模型基础上,考虑加入凯利公式或最优f值方法来优化仓位大小,以最大化长期资本增长率。这种方法可以根据策略的历史胜率和盈亏比动态调整仓位大小。

上述优化方向旨在提高策略的稳健性和适应性,同时保持其核心逻辑的简洁性。实施这些优化前,建议在历史数据上进行严格的回测验证,确保优化确实带来了统计显著的改进。

总结

自适应开盘区间突破动量策略是一个精心设计的日内交易系统,它结合了清晰的入场逻辑、精确的风险管理和灵活的获利机制。策略核心在于捕捉市场开盘后首个15分钟K线所显示的方向性动量,并通过严格的风险控制和仓位管理来优化交易执行。

该策略的主要优势在于其简洁明了的交易逻辑、自适应的仓位计算方法和严格的风险控制框架。同时,通过限制每日交易次数和设置固定的交易结束时间,策略有效地控制了过度交易风险和隔夜风险。

然而,策略也面临假突破、缺口风险和市场环境适应性等挑战。针对这些挑战,我们提出了多项优化建议,包括增加波动性过滤器、整合多时间框架分析、动态调整获利目标和改进仓位管理算法等。这些优化方向旨在提高策略的稳健性和适应性,使其在不同市场环境中保持有效。

总体而言,该策略代表了一种平衡、系统化的交易方法,特别适合日内交易者在高流动性市场中应用。通过遵循明确定义的规则和持续优化关键参数,交易者可以建立一个既能有效管理风险又能捕捉短期市场机会的交易系统。

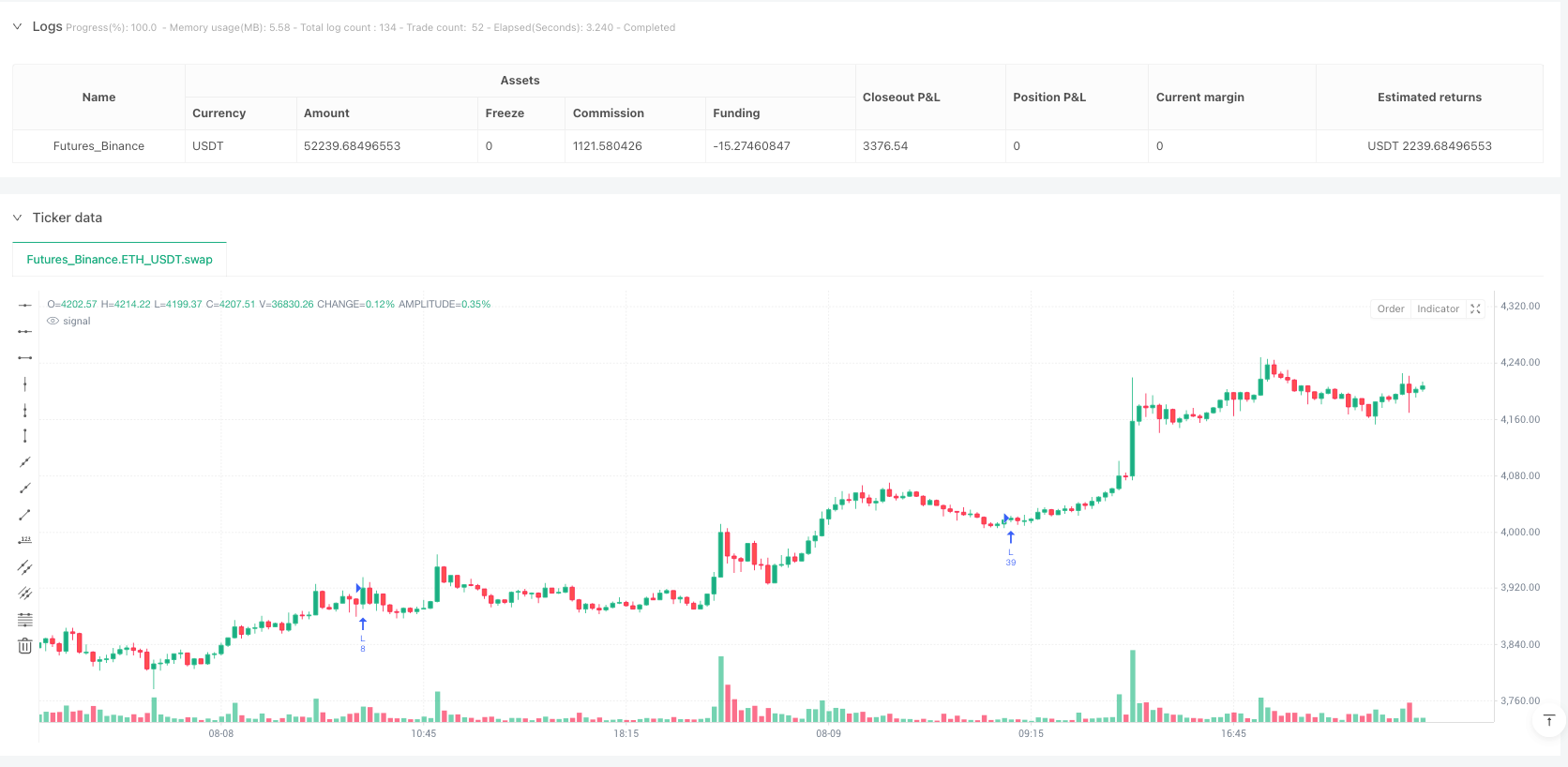

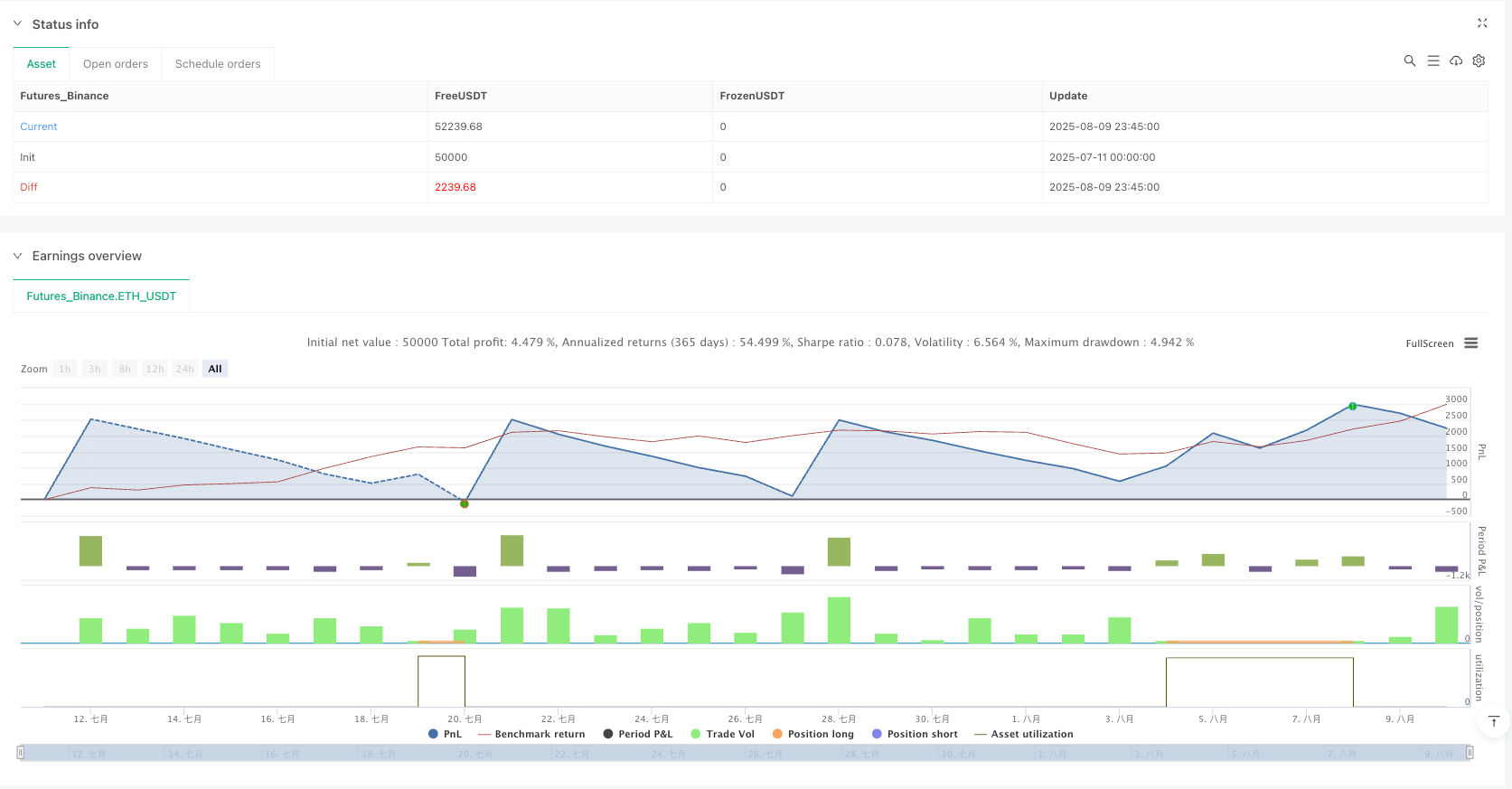

/*backtest

start: 2025-07-11 00:00:00

end: 2025-08-10 00:00:00

period: 15m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("ORB 15m – SE First 15min Breakout (Long/Short)",

overlay=true, initial_capital=25000, pyramiding=0,

calc_on_every_tick=false, process_orders_on_close=true)

// ===== Inputs =====

accountSize = input.float(25000, "Account Size", minval=1)

riskPct = input.float(1.0, "Risk per Trade (%)", minval=0.01, step=0.1)

oneTradePerDay = input.bool(true, "Limit to 1 Trade per Day?")

useLongs = input.bool(true, "Allow Longs?")

useShorts = input.bool(true, "Allow Shorts?")

tpMode = input.string("10R","Take Profit Mode", options=["10R","EoDOnly"])

R_multiple = input.float(10.0, "TP = R multiple (if 10R)", minval=0.1, step=0.5)

sessEndHourSE = input.int(22, "Session End Hour (Europe/Stockholm)", minval=0, maxval=23)

sessEndMinSE = input.int(0, "Session End Minute", minval=0, maxval=59)

sessionOpenHour = input.int(15, "Session Open Hour (Europe/Stockholm)", minval=0, maxval=23)

sessionOpenMin = input.int(30, "Session Open Minute", minval=0, maxval=59)

// ===== Detect first 15-min candle after open =====

isSessionOpen = hour(time, "Europe/Stockholm") == sessionOpenHour and minute(time, "Europe/Stockholm") == sessionOpenMin

is15m = timeframe.isintraday and timeframe.multiplier == 15

plotchar(not is15m, title="Timeframe Warning", char="X", location=location.top, color=color.red, size=size.tiny)

// Reference candle vars

var int refBarIndex = na

var float refOpen = na

var float refHigh = na

var float refLow = na

var float refClose = na

if barstate.isnew and isSessionOpen

refBarIndex := bar_index

refOpen := open

refHigh := high

refLow := low

refClose := close

if bar_index == refBarIndex

refHigh := math.max(refHigh, high)

refLow := math.min(refLow, low)

refClose := close

// Direction

refIsGreen = not na(refOpen) and not na(refClose) and (refClose > refOpen)

refIsRed = not na(refOpen) and not na(refClose) and (refClose < refOpen)

// One trade per day

var int lastTradeYmd = 0

todayYmd = year * 10000 + month * 100 + dayofmonth

tradedToday = (lastTradeYmd == todayYmd)

// Trade vars

var float entry = na

var float stopPrice = na

var float r = na

var float tp = na

var int qty = 0

// Entry at close of first 15-min candle

isRefBarClose = barstate.isconfirmed and (bar_index == refBarIndex)

if isRefBarClose and not tradedToday and strategy.position_size == 0

entry := close

// Long

if refIsGreen and useLongs

stopPrice := refLow

r := math.abs(entry - stopPrice)

qty := r > 0 ? int(math.floor((accountSize * (riskPct * 0.01)) / r)) : 1

qty := qty < 1 ? 1 : qty

strategy.entry("L", strategy.long, qty=qty)

if tpMode == "10R"

tp := entry + (R_multiple * r)

strategy.exit("L-Exit", from_entry="L", stop=stopPrice, limit=tp)

else

strategy.exit("L-Exit", from_entry="L", stop=stopPrice)

lastTradeYmd := todayYmd

// Short

if refIsRed and useShorts

stopPrice := refHigh

r := math.abs(entry - stopPrice)

qty := r > 0 ? int(math.floor((accountSize * (riskPct * 0.01)) / r)) : 1

qty := qty < 1 ? 1 : qty

strategy.entry("S", strategy.short, qty=qty)

if tpMode == "10R"

tp := entry - (R_multiple * r)

strategy.exit("S-Exit", from_entry="S", stop=stopPrice, limit=tp)

else

strategy.exit("S-Exit", from_entry="S", stop=stopPrice)

lastTradeYmd := todayYmd

// Flatten at session end

sessEndTsSE = timestamp("Europe/Stockholm", year, month, dayofmonth, sessEndHourSE, sessEndMinSE)

if time_close == sessEndTsSE and strategy.position_size != 0

strategy.close_all()