स्टॉप-लॉस मॉडल का सिद्धांत और संकलन

लेखक:लिडिया, बनाया गयाः 2023-01-30 14:50:20, अद्यतन किया गयाः 2023-09-18 20:20:33

स्टॉप-लॉस मॉडल का सिद्धांत और संकलन

स्टॉप-लॉस क्यों?

मगरमच्छ का सिद्धांत

मान लीजिए कि एक मगरमच्छ आपके पैरों को काटता है। यदि आप अपने हाथों से अपने पैरों को मुक्त करने का प्रयास करते हैं, तो मगरमच्छ एक ही समय में आपके पैरों और हाथों को काट देगा। जितना अधिक आप संघर्ष करेंगे, उतना ही आपको काट दिया जाएगा। इसलिए, यदि मगरमच्छ आपके पैरों को काटता है, तो आपका एकमात्र मौका एक पैर का बलिदान करना है।

पूंजी बाजार में, चाहे वह डिजिटल मुद्रा हो या कमोडिटी वायदा, मगरमच्छ सिद्धांत यह है कि जब आप पाते हैं कि आपका लेनदेन बाजार की दिशा से विचलित होता है, तो आपको बिना किसी देरी या किसी भाग्य के तुरंत नुकसान को रोकना चाहिए।

अपनी पूंजी को संरक्षित करना हमेशा सबसे पहले आता है!

निवेश टाइकून

मेरा मानना है कि सबसे महत्वपूर्ण बात हमेशा पूंजी को संरक्षित करना है, जो निवेश रणनीति की आधारशिला है।

असफल निवेशक

निवेश का एकमात्र लक्ष्य

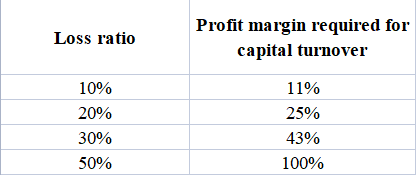

इन्वेस्टमेंट टाइकून जानते हैं कि पैसा कमाने की अपेक्षा पैसे खोने से बचना आसान है। यदि आप अपनी इन्वेस्टमेंट कैपिटल का 50% खो देते हैं, तो आपको अपनी पूंजी को दोगुना करना होगा ताकि मूल शुरुआती बिंदु पर वापस आ सकें।

स्थानिक स्टॉप-लॉस पद्धति

एक रोकथाम दृष्टिकोण प्राप्त करने के लिए एक निश्चित बेंचमार्क स्थिति से ऊपर या नीचे स्टॉप-लॉस मूल्य निर्धारित करना महत्वपूर्ण है।

उदाहरण के लिए:

लंबी स्टॉप-लॉस - समर्थन रेखा के नीचे सेट स्टॉप-लॉस, समर्थन रेखा के आधार पर; लघु स्टॉप-लॉस - प्रतिरोध रेखा के ऊपर प्रतिरोध रेखा के आधार पर एक स्टॉप-लॉस सेट करें।

यह स्टॉप-लॉस विधि मूल्य मॉडल विधि से संबंधित है, जो खुद को बचाने और भावनात्मक हस्तक्षेप के कारण होने वाली आपदा से बचने के लिए स्टॉप-लॉस की

सीमा और स्टॉप-लॉस पद्धति

स्टॉप-लॉस रणनीतिः स्टॉप-लॉस स्थिति को खोलने से पहले पूर्व निर्धारित किया जाता है।

रणनीति उदाहरण: एक निश्चित मूल्य बिंदु पर स्टॉप-लॉस, और खरीद मूल्य से 3% या 5% नीचे स्टॉप-लॉस। एक बार कीमत प्रभावी रूप से स्टॉप-लॉस स्थिति से नीचे गिर जाती है, तुरंत बाजार छोड़ दें।

ट्रेंड फ्लोटिंग स्टॉप-लॉस विधि का पालन करें

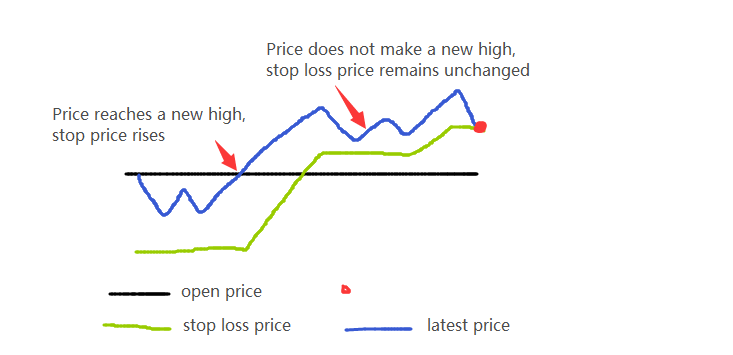

स्टॉप-लॉस रणनीतिः स्टॉप-लॉस सेट करने के समय लाभ और हानि पर आधारित, अधिकतम लाभ और हानि से N मूल्य बिंदुओं को वापस लेने के बाद स्टॉप-लॉस।

रणनीति उदाहरण: यदि आप 8946 पर पीटीए के लिए एक लंबा ऑर्डर करते हैं, और जब कीमत 10 (8936) पर वापस जाती है तो स्टॉप-लॉस सेट करते हैं, जब पीटीए की कीमत 8950 तक बढ़ जाती है, तो स्टॉप-लॉस की कीमत 8940 पर स्वचालित रूप से रीपोजिशन की जाएगी।

निकासी स्टॉप-लॉस पद्धतियदि कीमत खरीदने के बाद पहले बढ़ जाती है, और फिर सापेक्ष उच्च बिंदु तक पहुंचने के बाद गिर जाती है, तो आप सापेक्ष उच्च बिंदु से गिरावट सीमा को स्टॉप-लॉस लक्ष्य के रूप में सेट कर सकते हैं, और इस सीमा का विशिष्ट मूल्य भी आपकी व्यक्तिगत स्थिति से निर्धारित होता है। इसके अलावा, हम घटते समय (यानी दिनों) का कारक भी जोड़ सकते हैं। उदाहरण के लिए, हम 3 दिनों के भीतर 5% निकालने से स्टॉप-लॉस सेट करते हैं। निकासी स्टॉप-लॉस का उपयोग स्टॉप लाभ के मामले में अधिक बार किया जाता है।

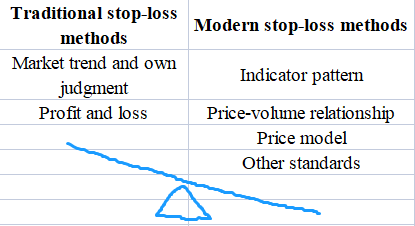

आधुनिक स्टॉप-लॉस विधियों का परिचय

समय स्टॉप-लॉस विधि

आवेदनः दिन के भीतर अल्ट्रा शॉर्ट ट्रेडिंग मोड

कुंजीः स्थिति स्थापित होने के बाद, एक निश्चित अवधि के लिए बाजार में अनुकूल उतार-चढ़ाव नहीं होता है, स्टॉप-लॉस और बाजार छोड़ दें, और फिर से बाजार में प्रवेश करने का अवसर देखें।

ट्रेडिंग सिद्धांतः जब कीमत कुछ कारकों के प्रभाव में एक पल में तेजी से बढ़ जाती है, जैसे कि बाहरी बाजार का प्रभाव, इंट्राडे सपोर्ट लेवल और दबाव लेवल का ब्रेक और गलत ब्रेक, और अचानक खबर, ट्रेंड में या ट्रेंड के खिलाफ तेजी से प्रवेश और बाहर निकलने से लाभ कमाया जा सकता है।

समय स्टॉप-लॉस का अभ्यास आगे की ओर उन्मुख है और अन्य स्टॉप-लॉस विधियों से संबंधित है। समय स्टॉप-लॉस में खुलने के समय का मुद्दा भी शामिल है। उदाहरण के लिए, हमें महत्वपूर्ण बिंदु (गुणात्मक परिवर्तन बिंदु) की शुरुआत के क्षण में स्थिति खोलने का प्रयास करना चाहिए, और उम्मीद करनी चाहिए कि विजेताओं को खरीदने का एक उन्माद होगा, लेकिन यह केवल एक उम्मीद है। यदि ऐसा नहीं होता है, तो हमें स्थिति को बंद करना चाहिए और बाजार छोड़ देना चाहिए, और नुकसान को रोकने से पहले समर्थन या क्रॉसओवर प्रतिरोध के घटने तक इंतजार नहीं करना चाहिए।

स्टॉप-लॉस का सामान्य समयः

क्षैतिज स्टॉप-लॉस

-

स्टॉप-लॉस रणनीतिः उस समय के लिए स्टॉप-लॉस लक्ष्य निर्धारित करें जब कीमत खरीदने के बाद एक निश्चित सीमा के भीतर पार हो जाती है।

-

रणनीतिक दूरीः स्टॉप-लॉस यदि खरीद के 5 दिनों के भीतर वृद्धि दर 5% तक नहीं पहुंचती है।

-

सामान्य तौर पर, क्षैतिज स्टॉप-लॉस के लिए जोखिम को व्यापक रूप से नियंत्रित करने के लिए समय स्टॉप-लॉस और अधिकतम हानि विधि का उपयोग एक ही समय में किया जाना आवश्यक है।

तकनीकी स्टॉप-लॉस पद्धति

कुंजीः तकनीकी स्टॉप-लॉस विधि एक अधिक जटिल स्टॉप-लॉस विधि है। यह स्टॉप-लॉस सेटिंग को तकनीकी विश्लेषण के साथ जोड़ती है। बाजार के यादृच्छिक उतार-चढ़ाव को समाप्त करने के बाद, यह नुकसान के आगे विस्तार से बचने के लिए मुख्य तकनीकी स्तर पर स्टॉप-लॉस ऑर्डर सेट करती है।

अनुप्रयोगः तकनीकी स्टॉप-लॉस विधि के लिए निवेशकों को मजबूत तकनीकी विश्लेषण क्षमता और आत्म-नियंत्रण की आवश्यकता होती है। पूर्व विधि की तुलना में, तकनीकी स्टॉप-लॉस विधि में निवेशकों के लिए अधिक आवश्यकताएं होती हैं, और एक निश्चित मॉडल खोजना मुश्किल होता है। आम तौर पर बोलते हुए, तकनीकी स्टॉप-लॉस विधि का उपयोग करना बड़े लाभ के लिए दांव लगाने के लिए छोटे नुकसान से अधिक कुछ नहीं है।

उदाहरण के लिए, बढ़ते चैनल के ट्रैक से बाहर खरीदने के बाद, स्थिति को बंद करने के लिए बढ़ते रुझान के अंत की प्रतीक्षा करें, और अपेक्षाकृत विश्वसनीय औसत चलती रेखा के पास स्टॉप-लॉस स्थिति सेट करें, ताकि आप कम स्थिति में प्रवेश करके मूल्य अंतर प्राप्त कर सकें और उच्च स्थिति में बाहर निकलें।

विशिष्ट तकनीकी स्टॉप-लॉसः

रुझान स्पर्श स्टॉप-लॉसः

जिसमें प्रवृत्ति रेखा के नीचे प्रभावी रूप से गिरने वाली कीमत की स्पर्श रेखा शामिल है; कीमत प्रभावी रूप से गान कोण रेखा 1 × 1 या 2 × 1 रेखा को तोड़ती है; कीमत प्रभावी रूप से बढ़ते चैनल के निचले ट्रैक को तोड़ती है।

आकृतिगत स्टॉप-लॉस:

इसमें शेयर की कीमत भी शामिल है, जिसमें सिर और कंधों, एम-हेड, गोल टॉप और अन्य सिर पैटर्न के गर्दन के स्तर को तोड़ दिया गया है; अंतराल को तोड़ने के लिए कीमत नीचे कूद गई, आदि।

के-लाइन स्टॉप-लॉसः

जिसमें दो नकारात्मक रेखाओं को एक सकारात्मक रेखा के साथ सैंडविच किया गया है, और एक नकारात्मक रेखा के बाद दो नकारात्मक और सकारात्मक रेखाएं हैं, या एक नकारात्मक रेखा के साथ तीन लाइनों को तोड़ने के साथ पूरी तरह से कवर की गई स्थिति है, और विशिष्ट के-लाइन संयोजनों की उपस्थिति, जैसे ट्वाइलाइट स्टार, 2 वीं के-लाइन 1 वीं के-लाइन को छेदती है, शूटिंग के सितारे, दो उड़ने वाले कौवे, और तीन कौवे पेड़ की चोटी पर लटकते हैं और इसी तरह।

सूचकांक स्टॉप-लॉसः

विक्रय निर्देशों द्वारा जारी किए गए तकनीकी संकेतकों के अनुसार, मुख्य रूप से एक स्टॉप-लॉस सिग्नल के रूप में, जिसमें शामिल हैंः एमएसीडी हरे रंग की पट्टी दिखाई दी और नीचे क्रॉस का गठन किया; एसएआर मोड़ बिंदु के नीचे नीचे और हरा हो गया, आदि... सबसे सरल और सबसे व्यावहारिक में से एक एसएआर पैराबोलिक टर्न संकेतक है, जिसे स्टॉप-लॉस पॉइंट टर्न ऑपरेटिंग सिस्टम के रूप में भी जाना जाता है। एसएआर स्टॉक की कीमतों के संरक्षक संत की तरह है, एक बार जब ऊपर की गति को बनाए नहीं रख सकता है, या स्टॉक की कीमत नीचे की ओर मुड़ जाती है, तो एसएआर बारीकी से नजर रखेगा, यदि स्टॉक की कीमत एसएआर से नीचे गिर जाती है, तो यह स्थिति को बंद करने का संकेत है।

सांख्यिकीय स्टॉप-लॉस पद्धति

स्टॉप-लॉस के लिए संदर्भ सामग्री के चयन में, हम विभिन्न संदर्भ मानकों का चयन कर सकते हैं। तकनीकी संकेतकों, के-लाइन आकार, समय और मूल्य स्थान के अलावा, कई सांख्यिकीय चर भी स्टॉप-लॉस सेट करने के लिए महत्वपूर्ण संदर्भ मानक हैं। इनमें से अधिकांश सांख्यिकीय चर सांख्यिकी और गणितीय सिद्धांतों पर आधारित हैं, इसलिए हम उन्हें अस्थायी रूप से सांख्यिकीय स्टॉप-लॉस कहते हैं।

सामान्य सांख्यिकीय स्टॉप-लॉसः

पूंजी स्टॉप-लॉस पद्धतिः

यह सबसे सरल स्टॉप-लॉस विधि है। हम प्रत्येक लेनदेन में पूंजी के एक निश्चित अनुपात पर जोखिम को नियंत्रित करते हैं। जब हम लगातार पैसा कमाते हैं, तो अनुपात यह दर्शाता है कि राशि बढ़ेगी, इसलिए हम अधिक लाभ कमाने के लिए अधिक पूंजी का निवेश कर सकते हैं। जब हम लगातार पैसा खोते हैं, तो हम नुकसान को कम कर सकते हैं।

स्टॉप-लॉस मॉडल की संकलन विधि

कई सामान्य स्टॉप-लॉस फ़ंक्शन लिखिए:

BKPRICE Return to the signal price of the last buying and opening of the data contract.

SKPRICE Return to the signal price of the last selling and opening of the data contract.

BKHIGH Return to the highest price from the last model buy opening position to the current one.

SKLOW Return to the lowest price from the last model sell opening position to the current one.

BARSBK Last buy opening signal position

BARSSK Last sell opening signal position

स्टॉप-लॉस और स्टॉप-प्रॉफिट के लिए सीमा मूल्य

TMP1:=C<BKPRICE-M;

TMP2:=C>SKPRICE+M;

TMP3:=C>BKPRICE+M;

TMP4:=C<SKPRICE-M;

अनुवर्ती स्टॉप-लॉस

HH:HHV(H,BARSBK); // High point since entering the market

LL:LLV(L,BARSSK); // Low point since entering the market

TMP1:=C<(HH-BKPRICE)*0.5+BKPRICE&&HH>BKPRICE+25; // Long position trailing stop-loss conditions

TMP2:=C>SKPRICE-(SKPRICE-LL)*0.5&&LL<SKPRICE-25; // Short position trailing stop-loss conditions

स्टॉप-लॉस मॉडल के उदाहरण

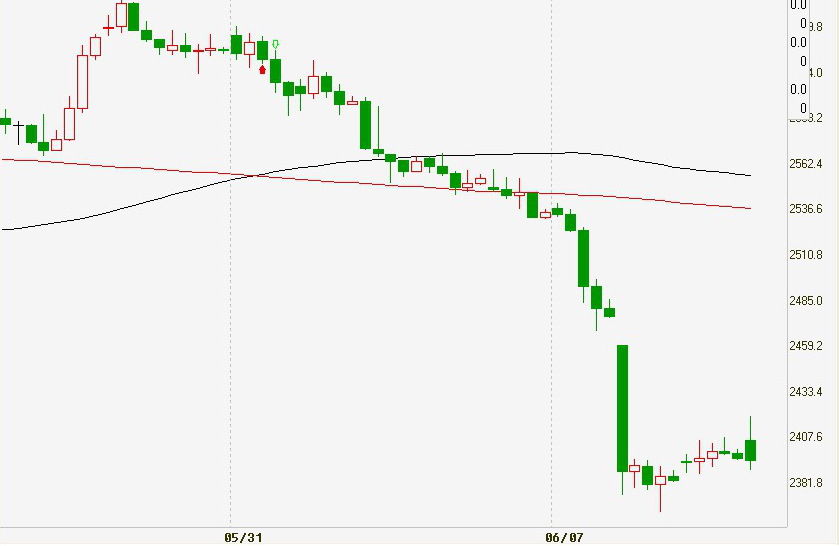

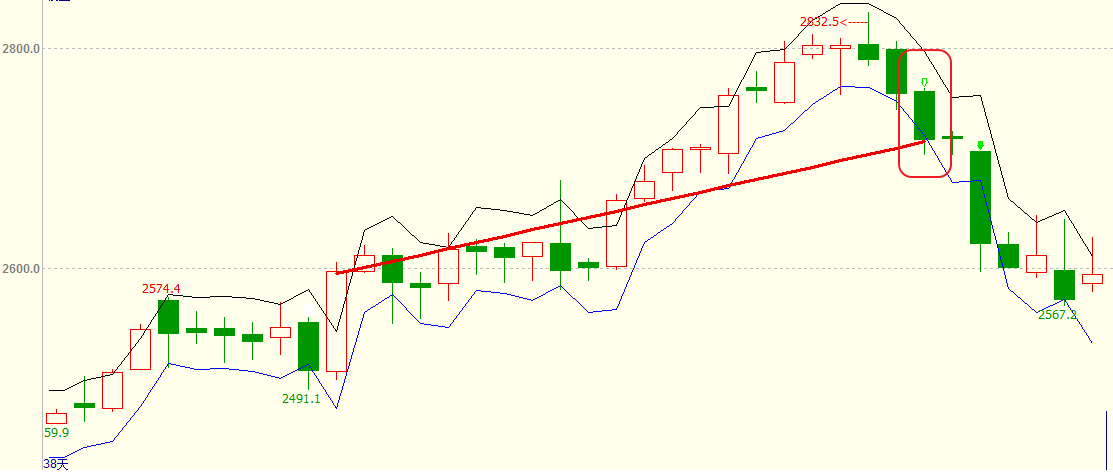

उदाहरण 1: डबल एसएमए प्रणाली

विचारः जब 100-दिवसीय एसएमए 350-दिवसीय एसएमए को पार करता है तो खरीदें या बेचें

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BPK;

CROSS(MA2,MA1),SPK;

AUTOFILTER;

सोचना

-

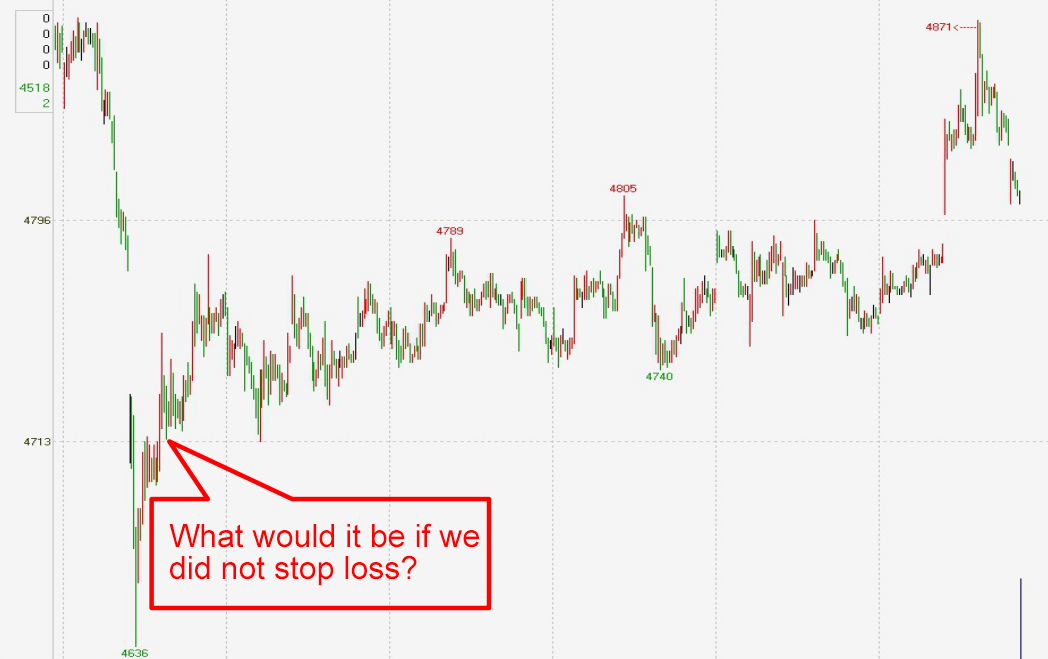

यदि समापन की स्थिति को पार करने की शर्तें पूरी नहीं हुई हैं और रुझान उलट गया है, तो क्या हम नुकसान को कम करने के लिए तुरंत स्टॉप-लॉस कर सकते हैं?

-

यदि यह लाभदायक है, तो क्या यह लाभ को अधिकतम कर सकता है और बाजार के साथ बंद स्थिति की स्थिति को बढ़ने दे सकता है?

रूपांतरणः मूल्य सीमा स्टॉप-लॉस + ट्रेलिंग स्टॉप-प्रॉफिट

// price limit stop-loss

C<BKPRICE-N,SP;

C>SKPRICE+N,BP;

// trailing stop-profit

C>BKPRICE&&C<BKHIGH-M,SP;

C<SKPRICE&&C>SKLOW+M,BP;

Note: N and M are price differences

पूर्ण कोड:

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BK;

CROSS(MA2,MA1),SK; // Conversion model

CROSS(MA2,MA1)||C<BKPRICE-N||(C>BKPRICE&&C<BKHIGH-M),SP;

CROSS(MA1,MA2)||C>SKPRICE+N||(C<SKPRICE&&C>SKLOW+M),BP;

// Limit price stop-loss + withdrawal stop-loss

AUTOFILTER; // Realize signal filtering

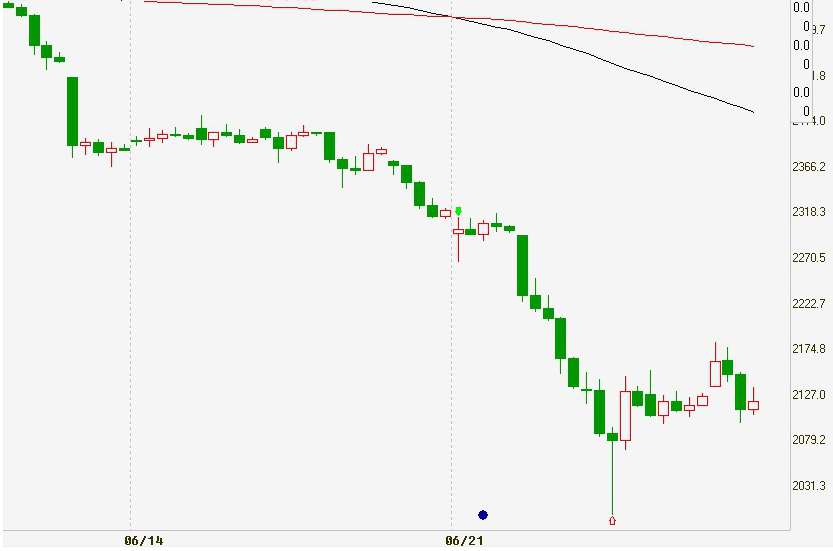

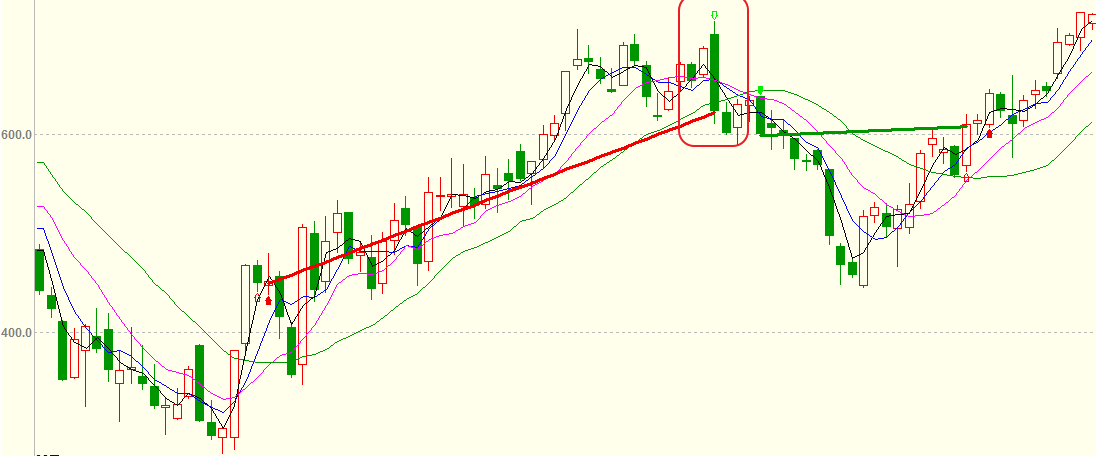

उदाहरण 2: आरंभिक अस्थिरता का प्रतिगमन मॉडल

विचारः मिनट अवधि के दिन पहली K-लाइन के भौतिक ऊपरी छोर को तोड़ें, और लंबे समय तक जाएं। कीमत दिन की पहली K-लाइन की सबसे कम कीमत से नीचे गिर जाती है या बाजार 10 मिनट के लिए पारित हो गया है, स्थिति को बंद करें और बाहर निकलें; यदि यह मिनट अवधि के दिन की पहली K-लाइन की इकाई के निचले छोर से नीचे गिर जाता है, तो कम जाएं, और कीमत दिन की पहली K-लाइन की उच्चतम कीमत से अधिक बढ़ जाती है या बाजार 10 मिनट से अधिक हो गया है, स्थिति को बंद करें और बाहर निकलें।

RKO:=VALUEWHEN(TIME=0900,O);// The opening price of the first K-line of the day in the minute period

RKC:=VALUEWHEN(TIME=0900,C);// The closing price of the first K-line of the day in the minute period

RKH:=VALUEWHEN(TIME=0900,H);// The highest price of the first K-line of the day in the minute period

RKL:=VALUEWHEN(TIME=0900,L);// The lowest price of the first K-line of the day in the minute period

CROSS(H,MAX(RKO,RKC))&&TIME<0910&&TIME>0900,BK;

CROSS(MIN(RKO,RKC),L)&&TIME<0910&&TIME>0900,SK;

C>RKH || TIME>=0910,BP;

C<RKL || TIME>=0910,SP;

AUTOFILTER;

// Applicable varieties, influenced by the external market and the opening volatility of the more violent varieties

स्टॉप-लॉस मॉडल का उदाहरण - समय स्टॉप-लॉस:

उदाहरण 3: मूल्य की सफलता के लिए चैनल मॉडल

आइडिया: मूल्य चैनल के ऊपरी और निचले ट्रैक की गणना करने के लिए एटीआर का उपयोग करें। रिकॉर्ड उच्च और वर्तमान उच्चतम मूल्य पिछले के-लाइन के समापन मूल्य और एटीआर के एक निश्चित गुणक से अधिक होने के बाद, लंबी स्थिति बाजार में प्रवेश करती है, यदि मूल्य निचले ट्रैक को पार करता है, तो स्थिति को बंद करें और बाहर निकलें। रिकॉर्ड निम्न और वर्तमान सबसे कम मूल्य पिछले के-लाइन को घटाकर एटीआर के एक निश्चित गुणक के समापन मूल्य से अधिक होने के बाद, छोटी स्थिति बाजार में प्रवेश करती है, मूल्य ऊपरी ट्रैक को पार करता है, स्थिति को बंद करता है और बाहर निकलता है।

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR:=MA(TR,26),COLORYELLOW; // Find the simple moving average of TR over 26 periods

C1:REF(C,1)+REF(ATR,1)*0.79; // Upper track

C2:REF(C,1)-REF(ATR,1)*0.79; // Lower track

HIGH>HHV(REF(HIGH,1),10)&&H>=REF(C,1)+REF(ATR,1)*0.79,BPK;

LOW<LLV(REF(L,1),10)&&L<=REF(C,1)-REF(ATR,1)*0.79,SPK;

CROSS(C2,C),SP; // The price breaks through the lower track, and the long position stop-loss is closed

CROSS(C,C1),BP; // The price breaks through the upper track, and the short position stop-loss is closed

AUTOFILTER;

मूल्य की सफलता के लिए चैनल मॉडलः

उदाहरण 4: स्टॉप-लॉस मॉडल आइडिया: वर्तमान मूल्य और एमए के बीच का अंतर डीआरडी के रूप में परिभाषित किया जाता है, एन दिनों में डीआरडी का योग डीआरडी के पूर्ण मूल्य के योग से विभाजित होता है। बाजार में प्रवेश की सीमा के रूप में 5 सेट करें। यदि आरडीवी> 5 है, तो बाजार में प्रवेश लंबा होगा, और के-लाइन में नीचे की खाई होगी, और बाजार से बाहर निकलना बंद हो जाएगा। बाजार में प्रवेश के लिए सीमा के रूप में - 5 सेट करें। यदि आरडीवी <- 5, बाजार में प्रवेश करें और शॉर्ट जाएं, और के-लाइन में ऊपर की खाई है, और स्थिति और बाहर निकलने का बाजार बंद करें।

RMA:=MA(CLOSE,15);

DRD:=CLOSE-RMA; // Define the difference between the current price and MA as DRD

NDV:=SUM(DRD,15);

TDV:=SUM(ABS(DRD),15);

RDV:=VALUEWHEN(TDV>0,100*NDV/TDV); // The sum of 15 days DRD divided by the sum of the absolute value of DRD

RDV>5,BPK;

RDV<-5,SPK;

MAX(C,O)<REF(MIN(C,O),1),SP; // If there is a downward gap in the K-line, stop-loss of the long position

MIN(C,O)>REF(MAX(C,O),1),BP; // If there is an upward gap in the K-line, stop-loss of the short position

AUTOFILTER;

स्टॉप-लॉस का आकृतिगत मॉडल:

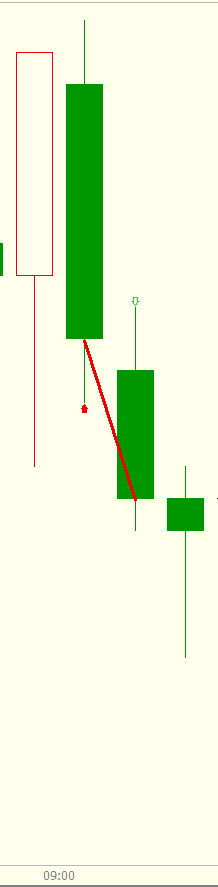

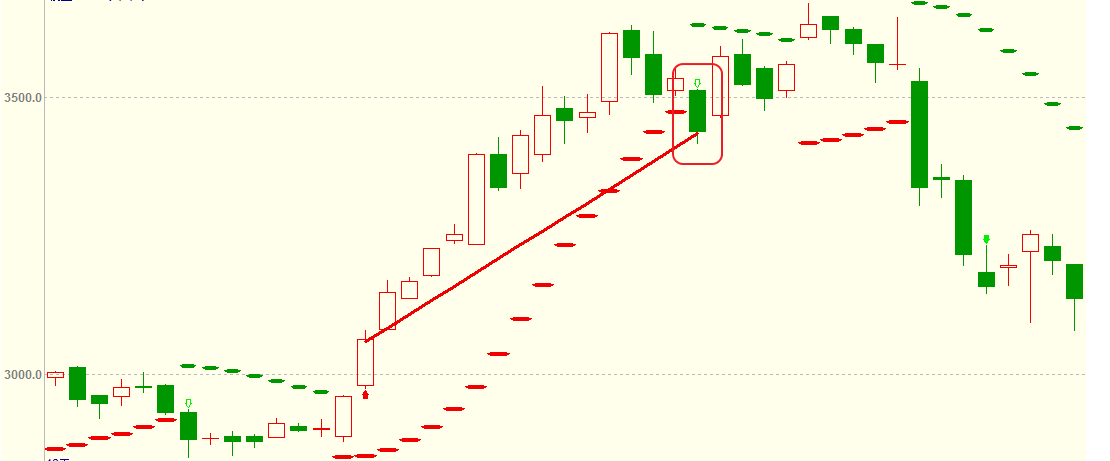

उदाहरण 5: के-लाइन स्टॉप-लॉस मॉडल

विचारः जब चलती औसत के दो समूह एक लंबी स्थिति में व्यवस्थित होते हैं और वर्तमान मूल्य पिछली के-लाइन की उच्चतम कीमत से अधिक होता है, तो बाजार में लॉन्ग जाने के लिए प्रवेश करें, और एक नकारात्मक रेखा लंबी स्थिति के नुकसान को रोकने के लिए चार चलती औसत से नीचे गिर जाती है। जब चलती औसत के दो समूह शॉर्ट स्थिति में होते हैं और वर्तमान मूल्य अंतिम के-लाइन की सबसे कम कीमत से कम होता है, तो शॉर्ट जाने के लिए बाजार में प्रवेश करें, शॉर्ट स्थिति के नुकसान को रोकने के लिए चार चलती औसत को पार करने के लिए एक सकारात्मक रेखा।

MA3:MA(CLOSE,3);

MA5:MA(CLOSE,5);

MA10:MA(CLOSE,10);

MA20:MA(CLOSE,20); // SMA combinations

MA5>MA20&&MA3>MA10&&HIGH>=REF(HIGH,1),BPK;

MA5<MA20&&MA3<MA10&&LOW<=REF(LOW,1),SPK;

ISDOWN&&O>MAX1(MA3,MA5,MA10,MA20)&&C<MIN1(MA3,MA5,MA10,MA20),SP;

// One negative line falls below the four moving averages to stop the long position loss

ISUP&&C>MAX1(MA3,MA5,MA10,MA20)&&O<MIN1(MA3,MA5,MA10,MA20),BP;

// A positive line crossover four moving averages to stop the short position loss

AUTOFILTER;

के-लाइन स्टॉप-लॉस मॉडलः

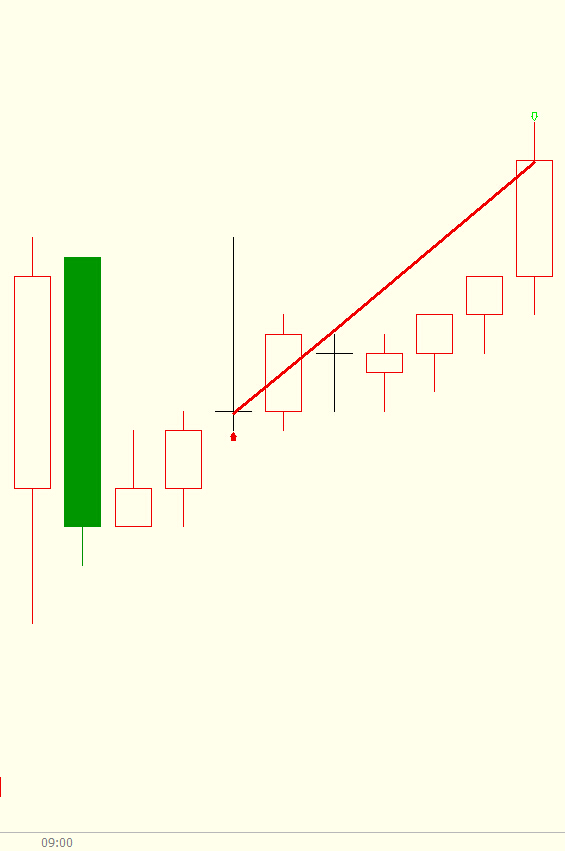

उदाहरण 6: BOLL और SAR पर आधारित सूचकांक स्टॉप-लॉस मॉडल

विचारः जब उच्चतम मूल्य ऊपरी बोलिंगर बैंड से अधिक हो, तो बाजार में प्रवेश करें और लंबे समय तक जाएं, पैराबोलिक स्टीयरिंग मूल्य 0 को पार करता है, और लंबी स्थिति हानि को रोकता है। जब सबसे कम मूल्य निचले बोलिंगर बैंड से कम हो, तो बाजार में प्रवेश करें और शॉर्ट जाएं, पैराबोलिक स्टीयरिंग मूल्य 0 से नीचे जाता है, और शॉर्ट स्थिति हानि को रोकता है।

MID:=MA(CLOSE,26); // Find the average closing price of 26 periods, called the middle track of the Bollinger Bands

TMP2:=STD(CLOSE,26); // Find the standard deviation of the closing price over 26 periods

TOP:=MID+2*TMP2; // Bollinger Bands upper track

BOTTOM:=MID-2*TMP2; // Bollinger Bands lower track

STEP1:=2/100;

MVALUE1:=2/10;

SARLINE:SAR(4,STEP1,MVALUE1),CIRCLEDOT;

// Parabolic steering in 4 periods, step length of STEP1, and limit value of MVALUE1

HIGH>=TOP,BPK;

LOW<=BOTTOM,SPK;

CROSS(SARLINE,0),BP; // Parabolic steering value above 0, long position stop-loss

CROSS(0,SARLINE),SP; // Parabolic steering value below 0, short position stop-loss

AUTOFILTER;

उपरोक्त प्रत्येक स्टॉप-लॉस मॉडल का सामान्य कोड फ्रेमवर्क है। पाठक अपनी आवश्यकताओं के अनुसार चुन सकते हैं। व्यापार करने का तरीका विभिन्न रणनीतियों और तरीकों का लचीलापन से उपयोग करना है। मात्रात्मक ट्रेडिंग रणनीति में स्टॉप-लॉस का महत्व स्वयं स्पष्ट है। उपरोक्त मॉडल का उपयोग करते समय, पाठकों को उन्हें यांत्रिक रूप से कॉपी नहीं करना चाहिए। उन्हें अपने ट्रेडिंग लक्ष्यों और मॉडल की प्रयोज्यता को कई बार जांचना चाहिए, और फिर सिमुलेशन बॉट का कई बार बैक-टेस्ट करना चाहिए, सुनिश्चित करें कि मॉडल सही है, और फिर इसे वास्तविक बॉट पर लागू करें।

- क्रिप्टोक्यूरेंसी बाजार में मौलिक विश्लेषण की मात्राः डेटा को खुद के लिए बोलने दें!

- मौद्रिक सर्कल के मूलभूत मात्रात्मक अनुसंधान - अब हर तरह के जादूगरों पर भरोसा न करें, डेटा निष्पक्ष रूप से बोलते हैं!

- क्वांटिफाइड ट्रेडिंग के लिए आवश्यक उपकरण - आविष्कारक क्वांटिफाइड डेटा एक्सप्लोरर मॉड्यूल

- सब कुछ में महारत हासिल करना - एफएमजेड ट्रेडिंग टर्मिनल का नया संस्करण (टीआरबी आर्बिट्रेज स्रोत कोड के साथ)

- सब कुछ जानने के लिए FMZ के नए संस्करण के लिए ट्रेडिंग टर्मिनल का परिचय (अनुदानित TRB सूट स्रोत कोड)

- एफएमजेड क्वांटः क्रिप्टोकरेंसी बाजार में सामान्य आवश्यकताओं के डिजाइन उदाहरणों का विश्लेषण (II)

- 80 पंक्तियों के कोड में उच्च आवृत्ति रणनीति के साथ मस्तिष्क रहित बिक्री बॉट्स का शोषण कैसे करें

- एफएमजेड क्वांटिकेशनः क्रिप्टोक्यूरेंसी बाजार में आम जरूरतों के डिजाइन उदाहरण का विश्लेषण

- 80 लाइनों के कोड के साथ उच्च आवृत्ति रणनीतियों का उपयोग करके बेचने के लिए मस्तिष्क रहित रोबोट का शोषण कैसे करें

- एफएमजेड क्वांटः क्रिप्टोकरेंसी बाजार में सामान्य आवश्यकताओं के डिजाइन उदाहरणों का विश्लेषण (I)

- एफएमजेड क्वांटिकेशनः क्रिप्टोक्यूरेंसी बाजार में आम जरूरतों के डिजाइन उदाहरण का विश्लेषण (1)