Prinsip dan penyusunan model stop-loss

Penulis:Lydia, Dicipta: 2023-01-30 14:50:20, Dikemas kini: 2023-09-18 20:20:33

Prinsip dan penyusunan model stop-loss

Kenapa stop-loss?

Prinsip Buaya

Misalkan buaya menggigit kaki anda. Jika anda cuba melepaskan kaki anda dengan tangan anda, buaya akan menggigit kaki dan tangan anda pada masa yang sama. Semakin anda berjuang, semakin banyak anda akan digigit. Jadi, jika buaya menggigit kaki anda, satu-satunya peluang anda adalah untuk mengorbankan satu kaki.

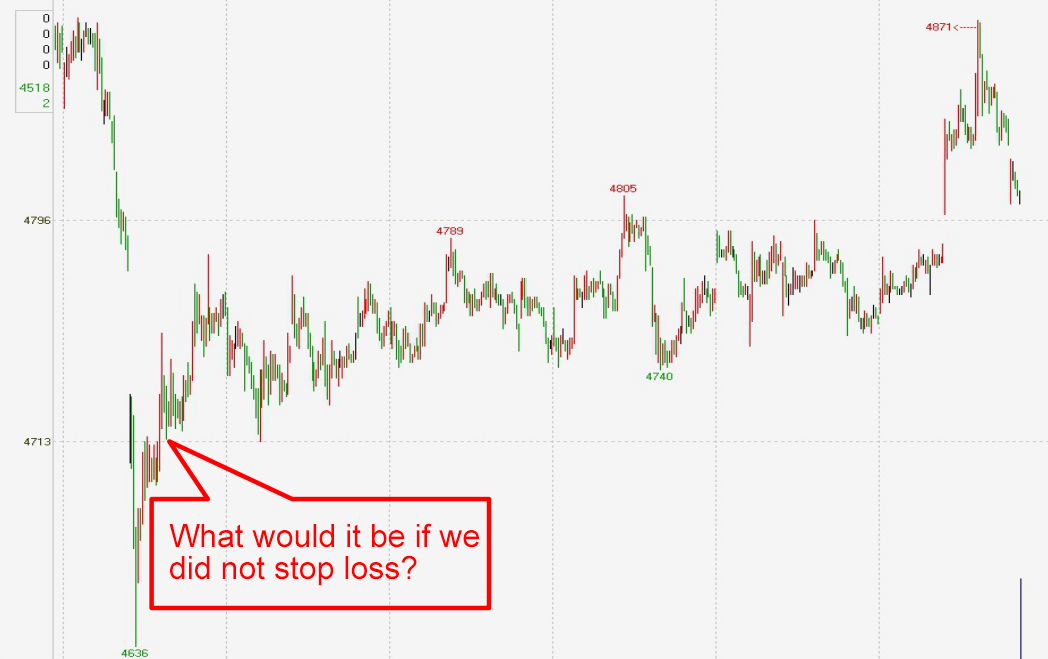

Dalam pasaran modal, sama ada mata wang digital atau komoditi niaga hadapan, Prinsip Alligator adalah bahawa apabila anda mendapati bahawa transaksi anda menyimpang dari arah pasaran, anda mesti menghentikan kerugian dengan segera tanpa sebarang kelewatan atau nasib.

Mempertahankan modal anda selalu menjadi yang pertama!

Pengusaha pelaburan

Saya percaya bahawa perkara yang paling penting adalah untuk mengekalkan modal, yang merupakan batu asas strategi pelaburan.

Pelabur yang gagal

Satu-satunya matlamat pelaburan adalah untuk

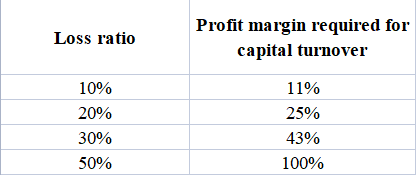

Peniaga pelaburan tahu bahawa lebih mudah untuk mengelakkan kehilangan wang daripada membuat wang. Jika anda kehilangan 50% modal pelaburan anda, anda mesti menggandakan modal anda untuk kembali ke titik permulaan asal.

Kaedah stop-loss dalam ruang

Kuncinya adalah untuk menetapkan harga stop-loss di atas atau di bawah kedudukan penanda aras tertentu untuk mencapai pendekatan pencegahan.

Contohnya:

Stop-loss panjang - set stop-loss di bawah garis sokongan berdasarkan garis sokongan; Stop-loss pendek - tetapkan stop-loss di atas garisan rintangan berdasarkan garisan rintangan.

Kaedah stop-loss ini tergolong dalam kaedah model harga, yang bersamaan dengan menetapkan

Kaedah had dan stop-loss

strategi stop-loss: kedudukan stop-loss ditetapkan sebelum membuka kedudukan.

Contoh strategi: stop-loss pada titik harga tetap, dan stop-loss pada 3% atau 5% di bawah harga beli. Sebaik sahaja harga jatuh di bawah kedudukan stop-loss secara berkesan, keluar dari pasaran dengan segera.

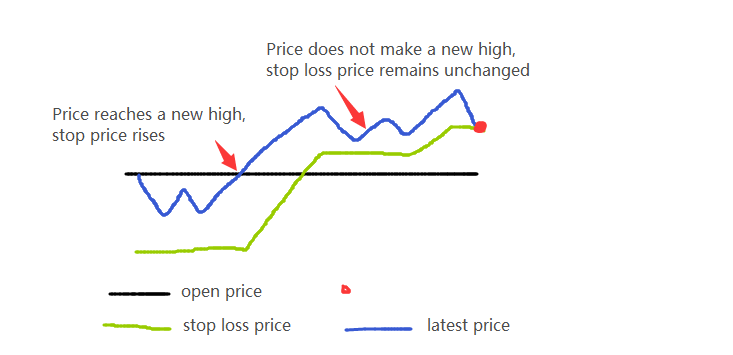

Mengikuti kaedah stop loss yang berflotasi

Strategi stop-loss: berdasarkan keuntungan dan kerugian pada masa menetapkan stop-loss, stop-loss selepas menarik N titik harga dari keuntungan dan kerugian maksimum.

Contoh strategi: jika anda membuat pesanan panjang untuk PTA pada 8946, dan menetapkan stop-loss apabila harga kembali ke 10 (8936), apabila harga PTA meningkat kepada 8950, harga stop-loss akan diposisikan semula pada 8940 secara automatik.

Kaedah Stop Loss PengeluaranJika harga naik terlebih dahulu selepas membeli, dan kemudian jatuh selepas mencapai titik tinggi relatif, maka anda boleh menetapkan julat penurunan dari titik tinggi relatif sebagai sasaran stop-loss, dan nilai khusus julat ini juga ditentukan oleh keadaan peribadi anda. Di samping itu, kita juga boleh menambah faktor penurunan masa (iaitu hari). Sebagai contoh, kita menetapkan stop-loss dengan mengeluarkan 5% dalam masa 3 hari. Stop-loss pengeluaran lebih sering digunakan dalam kes stop profit sebenarnya.

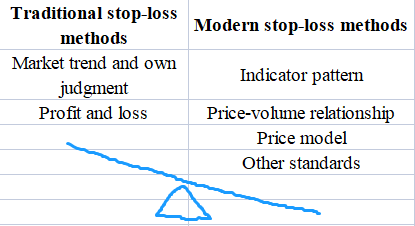

Pengenalan kepada kaedah stop-loss moden

Kaedah stop-loss masa

Aplikasi: mod dagangan ultra pendek dalam hari

Kunci: Selepas kedudukan ditubuhkan, tidak ada turun naik yang baik di pasaran untuk tempoh masa tertentu, hentikan kerugian dan keluar dari pasaran, dan cari peluang untuk memasuki pasaran lagi.

Prinsip perdagangan: Apabila harga bergerak tajam dalam sekejap di bawah pengaruh faktor-faktor tertentu, seperti kesan pasaran luar, terobosan dan terobosan palsu tahap sokongan intraday dan tahap tekanan, dan berita tiba-tiba, keuntungan boleh diperoleh dengan masuk dan keluar dengan cepat dalam trend atau terhadap trend.

Praktik stop-loss masa adalah berpandangan ke hadapan dan tergolong dalam kaedah stop-loss lain. Stop-loss masa juga melibatkan isu masa pembukaan. Sebagai contoh, kita harus berusaha untuk membuka kedudukan pada saat permulaan titik kritikal (titik perubahan kualitatif), dan mengharapkan bahawa akan ada kegilaan membeli pemenang, tetapi itu hanya jangkaan. Jika tidak berlaku, maka kita harus menutup kedudukan dan meninggalkan pasaran, dan tidak menunggu sehingga penurunan sokongan atau rintangan silang sebelum menghentikan kerugian.

Tempoh stop-loss tipikal:

Stop-loss mendatar

-

Strategi stop-loss: tetapkan sasaran stop-loss untuk masa harga melintasi dalam julat tertentu selepas membeli.

-

Jarak strategik: stop-loss jika kadar kenaikan tidak mencapai 5% dalam masa 5 hari selepas membeli.

-

Secara amnya, stop-loss mendatar memerlukan kaedah stop-loss masa dan kerugian maksimum digunakan pada masa yang sama untuk mengawal risiko secara komprehensif.

Kaedah Stop Loss Teknikal

Kunci: Kaedah stop-loss teknikal adalah kaedah stop-loss yang lebih kompleks. Ia menggabungkan tetapan stop-loss dengan analisis teknikal. Selepas menghapuskan turun naik rawak pasaran, ia menetapkan perintah stop-loss pada tahap teknikal utama untuk mengelakkan pengembangan kerugian yang lebih lanjut.

Aplikasi: Kaedah berhenti rugi teknikal memerlukan pelabur mempunyai keupayaan analisis teknikal yang kuat dan kawalan diri. Berbanding dengan kaedah sebelumnya, kaedah berhenti rugi teknikal mempunyai keperluan yang lebih tinggi untuk pelabur, dan sukar untuk mencari model tetap. Secara umum, menggunakan kaedah berhenti rugi teknikal tidak lebih daripada kerugian kecil untuk bertaruh keuntungan yang besar.

Sebagai contoh, selepas membeli dari trek saluran yang semakin meningkat, tunggu sehingga akhir trend yang semakin meningkat untuk menutup kedudukan, dan tetapkan kedudukan stop-loss berhampiran garis bergerak purata yang agak boleh dipercayai, supaya anda boleh mendapatkan perbezaan harga dengan memasuki kedudukan yang rendah dan keluar dari kedudukan yang tinggi.

Standar teknikal stop-loss:

Stop-loss tangen trend:

Termasuk tangen harga yang secara berkesan jatuh di bawah garis trend; Harga secara berkesan memecahkan garis sudut Gann 1 × 1 atau 2 × 1 garis; Harga secara berkesan memecahkan trek bawah saluran yang semakin meningkat.

Stop-loss morfologi:

Termasuk harga saham memecahkan tahap neckline kepala dan bahu, M-kepala, top bulat dan corak kepala lain; harga melompat ke bawah untuk memecahkan jurang, dan lain-lain.

K-line stop-loss:

Termasuk tembakan pendek dengan dua garis negatif disandwich dengan satu garis positif, dan satu garis negatif diikuti oleh dua garis negatif dan positif, atau status tertutup penuh dengan satu garis negatif memecahkan tiga garis, dan penampilan kombinasi K-line biasa, seperti bintang senja, K-line ke-2 menembusi K-line ke-1 semua, bintang menembak, dua gagak terbang, dan tiga gagak yang tergantung di puncak pokok dan sebagainya.

Indeks stop-loss:

Menurut penunjuk teknikal yang dikeluarkan oleh arahan jual, sebagai isyarat stop-loss, terutamanya termasuk: MACD muncul bar hijau dan membentuk salib ke bawah; SAR ke bawah titik perubahan dan berubah menjadi hijau, dan lain-lain... Salah satu yang paling mudah dan paling praktikal adalah penunjuk SAR Parabolic Turn, juga dikenali sebagai sistem operasi Stop-Loss Point Turn. SAR adalah seperti santo pelindung harga saham, sebaik sahaja kelajuan menaik tidak dapat mengikuti, atau harga saham berbalik ke bawah, SAR akan mengawasi dengan teliti, jika harga saham jatuh di bawah SAR, ia adalah isyarat untuk menutup kedudukan.

Kaedah Stop Loss Statistik

Dalam pemilihan bahan rujukan untuk stop-loss, kita boleh memilih pelbagai standard rujukan. Sebagai tambahan kepada penunjuk teknikal, bentuk K-line, masa dan ruang harga, banyak pembolehubah statistik juga merupakan standard rujukan penting untuk menetapkan stop-loss. Kebanyakan pembolehubah statistik ini berdasarkan statistik dan prinsip matematik, jadi kita memanggil mereka stop-loss statistik sementara.

Stop-loss statistik tipikal:

Kaedah stop-loss modal:

Ini adalah kaedah stop-loss yang paling mudah. Kita mengawal risiko pada peratusan modal tetap dalam setiap transaksi. Apabila kita membuat wang secara berterusan, peratusan mewakili bahawa jumlahnya akan meningkat, jadi kita boleh melabur lebih banyak modal untuk membuat lebih banyak keuntungan. Apabila kita kehilangan wang secara berterusan, kita mungkin mengurangkan kerugian sebaliknya.

Kaedah penyusunan model stop-loss

Tulis beberapa fungsi stop-loss biasa:

BKPRICE Return to the signal price of the last buying and opening of the data contract.

SKPRICE Return to the signal price of the last selling and opening of the data contract.

BKHIGH Return to the highest price from the last model buy opening position to the current one.

SKLOW Return to the lowest price from the last model sell opening position to the current one.

BARSBK Last buy opening signal position

BARSSK Last sell opening signal position

Harga terhad untuk stop loss dan stop profit

TMP1:=C<BKPRICE-M;

TMP2:=C>SKPRICE+M;

TMP3:=C>BKPRICE+M;

TMP4:=C<SKPRICE-M;

Stop-Loss yang berturut-turut

HH:HHV(H,BARSBK); // High point since entering the market

LL:LLV(L,BARSSK); // Low point since entering the market

TMP1:=C<(HH-BKPRICE)*0.5+BKPRICE&&HH>BKPRICE+25; // Long position trailing stop-loss conditions

TMP2:=C>SKPRICE-(SKPRICE-LL)*0.5&&LL<SKPRICE-25; // Short position trailing stop-loss conditions

Contoh model stop-loss

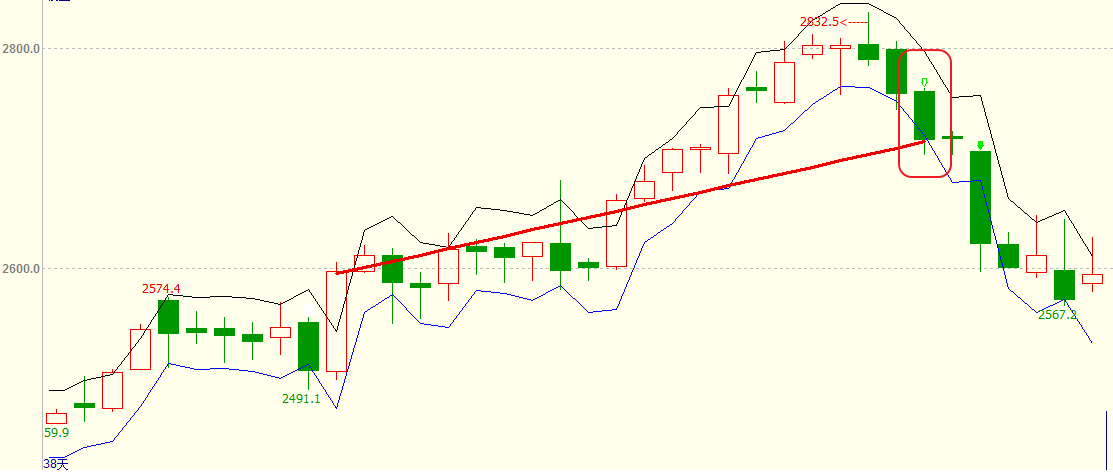

Contoh 1: Sistem SMA Berganda

Idea: Beli atau jual apabila SMA 100 hari melintasi SMA 350 hari

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BPK;

CROSS(MA2,MA1),SPK;

AUTOFILTER;

Berfikir

-

Jika syarat-syarat untuk melintasi kedudukan penutupan tidak dipenuhi dan trend telah berbalik, bolehkah kita menghentikan kerugian dengan segera untuk mengurangkan kerugian?

-

Jika ia menguntungkan, bolehkah ia memaksimumkan keuntungan dan membiarkan kedudukan kedudukan penutupan meningkat dengan pasaran?

Pengubahsuaian: harga had stop-loss + trailing stop-profit

// price limit stop-loss

C<BKPRICE-N,SP;

C>SKPRICE+N,BP;

// trailing stop-profit

C>BKPRICE&&C<BKHIGH-M,SP;

C<SKPRICE&&C>SKLOW+M,BP;

Note: N and M are price differences

Kod lengkap:

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BK;

CROSS(MA2,MA1),SK; // Conversion model

CROSS(MA2,MA1)||C<BKPRICE-N||(C>BKPRICE&&C<BKHIGH-M),SP;

CROSS(MA1,MA2)||C>SKPRICE+N||(C<SKPRICE&&C>SKLOW+M),BP;

// Limit price stop-loss + withdrawal stop-loss

AUTOFILTER; // Realize signal filtering

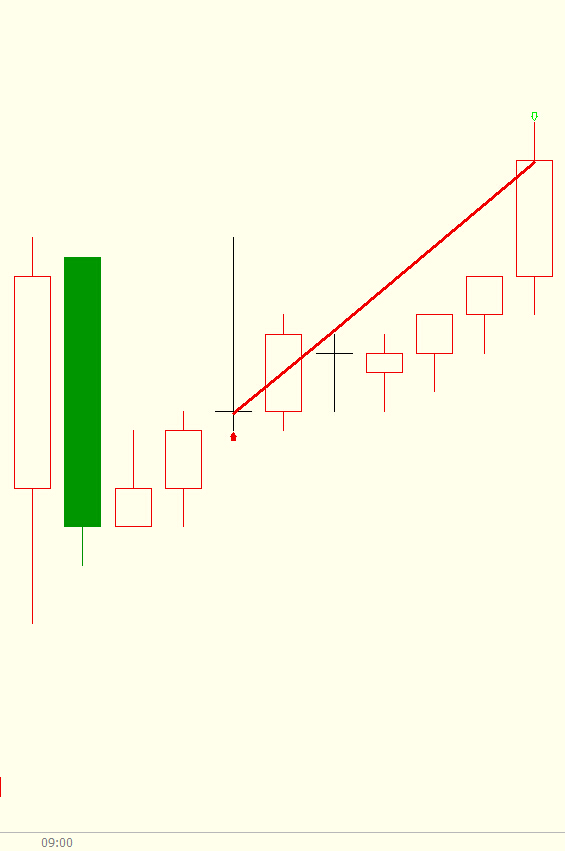

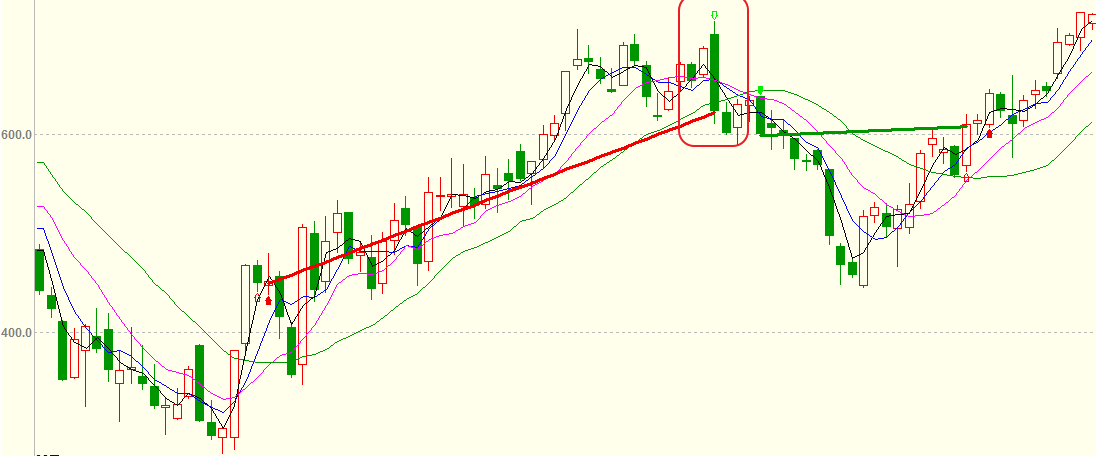

Contoh 2: Model regresi turun naik permulaan

Idea: Pecahkan hujung atas fizikal K-garis pertama pada hari tempoh minit, dan pergi panjang. Harga jatuh di bawah harga terendah K-garis pertama pada hari atau pasaran telah berlalu selama 10 minit, tutup kedudukan dan keluar; Jika jatuh di bawah hujung bawah entiti K-garis pertama pada hari tempoh minit, pergi pendek, dan harga meningkat lebih tinggi daripada harga tertinggi K-garis pertama pada hari atau pasaran telah berlalu 10 minit, tutup kedudukan dan keluar.

RKO:=VALUEWHEN(TIME=0900,O);// The opening price of the first K-line of the day in the minute period

RKC:=VALUEWHEN(TIME=0900,C);// The closing price of the first K-line of the day in the minute period

RKH:=VALUEWHEN(TIME=0900,H);// The highest price of the first K-line of the day in the minute period

RKL:=VALUEWHEN(TIME=0900,L);// The lowest price of the first K-line of the day in the minute period

CROSS(H,MAX(RKO,RKC))&&TIME<0910&&TIME>0900,BK;

CROSS(MIN(RKO,RKC),L)&&TIME<0910&&TIME>0900,SK;

C>RKH || TIME>=0910,BP;

C<RKL || TIME>=0910,SP;

AUTOFILTER;

// Applicable varieties, influenced by the external market and the opening volatility of the more violent varieties

Contoh model stop-loss - stop-loss masa:

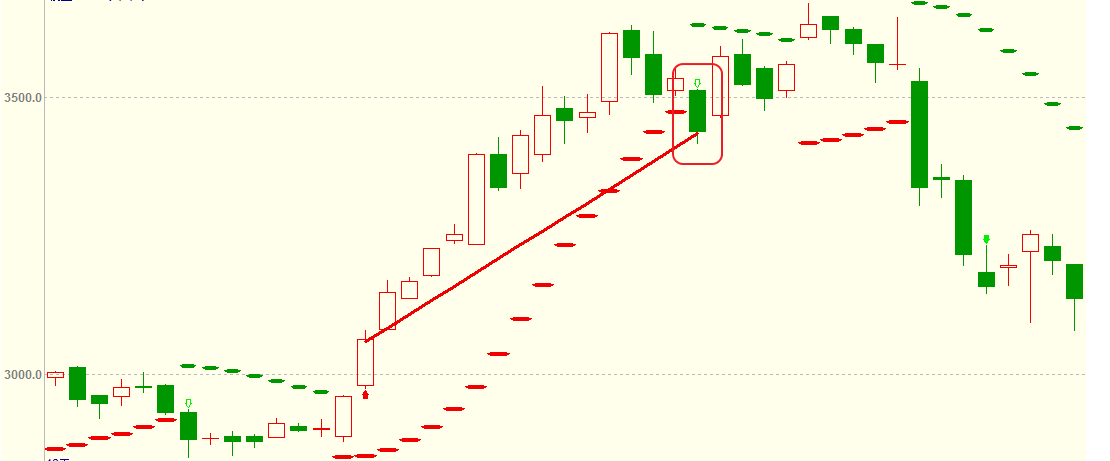

Contoh 3: Model saluran terobosan harga

Idea: Gunakan ATR untuk mengira trek atas dan bawah saluran harga. Selepas rekod tinggi dan harga tertinggi semasa melebihi harga penutupan K-line sebelumnya ditambah kelipatan tertentu ATR, kedudukan panjang memasuki pasaran, jika harga menyeberangi trek bawah, tutup kedudukan dan keluar. Selepas rekod rendah dan harga terendah semasa melebihi harga penutupan K-line sebelumnya dikurangkan kelipatan tertentu ATR, kedudukan pendek memasuki pasaran, harga menyeberangi trek atas, menutup kedudukan dan keluar.

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR:=MA(TR,26),COLORYELLOW; // Find the simple moving average of TR over 26 periods

C1:REF(C,1)+REF(ATR,1)*0.79; // Upper track

C2:REF(C,1)-REF(ATR,1)*0.79; // Lower track

HIGH>HHV(REF(HIGH,1),10)&&H>=REF(C,1)+REF(ATR,1)*0.79,BPK;

LOW<LLV(REF(L,1),10)&&L<=REF(C,1)-REF(ATR,1)*0.79,SPK;

CROSS(C2,C),SP; // The price breaks through the lower track, and the long position stop-loss is closed

CROSS(C,C1),BP; // The price breaks through the upper track, and the short position stop-loss is closed

AUTOFILTER;

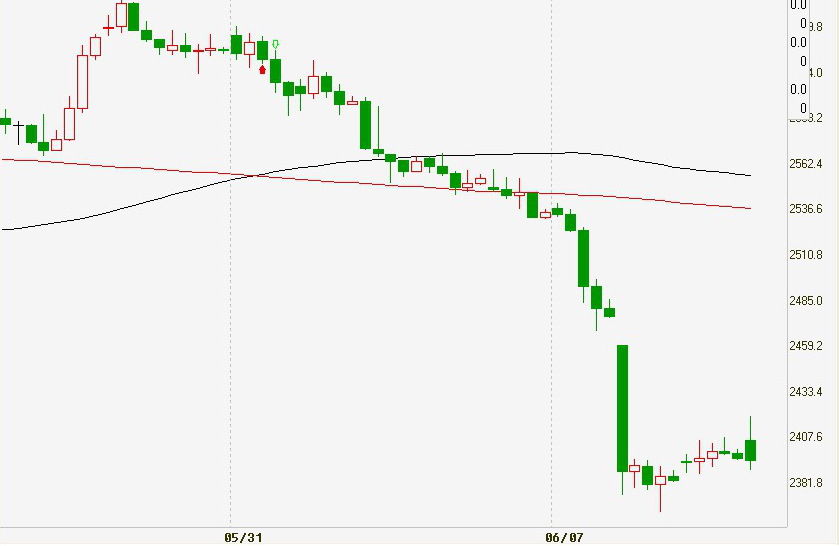

Model saluran penembusan harga:

Contoh 4: Model stop-loss morfologi Idea: Perbezaan antara harga semasa dan MA ditakrifkan sebagai DRD, jumlah DRD dalam N hari dibahagikan dengan jumlah nilai mutlak DRD. Tetapkan 5 sebagai ambang kemasukan pasaran. Jika RDV> 5, kemasukan pasaran akan panjang, dan garisan K akan mempunyai jurang ke bawah, dan keluar pasaran akan ditutup. Tetapkan - 5 sebagai ambang untuk memasuki pasaran. Jika RDV <- 5, masuk ke pasaran dan pergi pendek, dan garisan K mempunyai jurang ke atas, dan tutup kedudukan dan keluar pasaran.

RMA:=MA(CLOSE,15);

DRD:=CLOSE-RMA; // Define the difference between the current price and MA as DRD

NDV:=SUM(DRD,15);

TDV:=SUM(ABS(DRD),15);

RDV:=VALUEWHEN(TDV>0,100*NDV/TDV); // The sum of 15 days DRD divided by the sum of the absolute value of DRD

RDV>5,BPK;

RDV<-5,SPK;

MAX(C,O)<REF(MIN(C,O),1),SP; // If there is a downward gap in the K-line, stop-loss of the long position

MIN(C,O)>REF(MAX(C,O),1),BP; // If there is an upward gap in the K-line, stop-loss of the short position

AUTOFILTER;

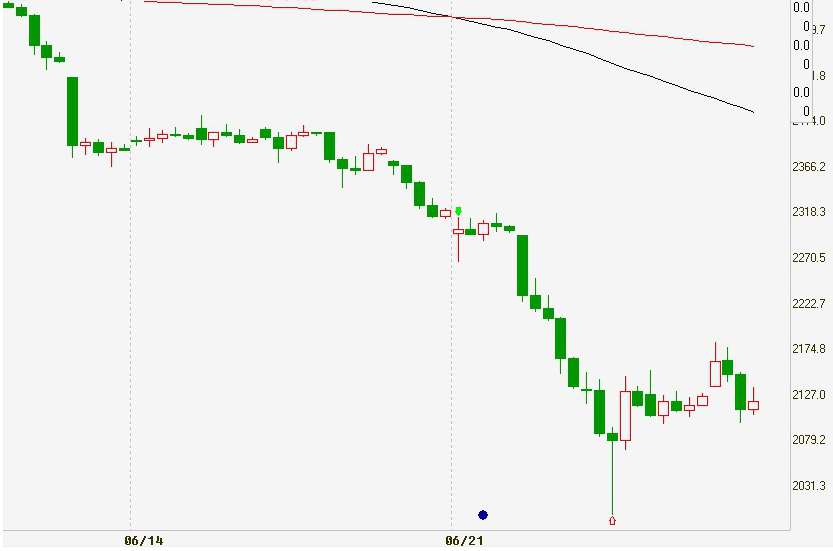

Model stop-loss morfologi:

Contoh 5: Model stop-loss K-line

Idea: Apabila kedua-dua kumpulan purata bergerak disusun dalam kedudukan panjang dan harga semasa lebih tinggi daripada harga tertinggi K-line sebelumnya, masuk ke pasaran untuk pergi panjang, dan satu garis negatif jatuh di bawah empat purata bergerak untuk menghentikan kerugian kedudukan panjang. Apabila kedua-dua kumpulan purata bergerak berada dalam kedudukan pendek dan harga semasa lebih rendah daripada harga terendah K-line terakhir, masuk ke pasaran untuk pergi pendek, garis positif melintasi empat purata bergerak untuk menghentikan kerugian kedudukan pendek.

MA3:MA(CLOSE,3);

MA5:MA(CLOSE,5);

MA10:MA(CLOSE,10);

MA20:MA(CLOSE,20); // SMA combinations

MA5>MA20&&MA3>MA10&&HIGH>=REF(HIGH,1),BPK;

MA5<MA20&&MA3<MA10&&LOW<=REF(LOW,1),SPK;

ISDOWN&&O>MAX1(MA3,MA5,MA10,MA20)&&C<MIN1(MA3,MA5,MA10,MA20),SP;

// One negative line falls below the four moving averages to stop the long position loss

ISUP&&C>MAX1(MA3,MA5,MA10,MA20)&&O<MIN1(MA3,MA5,MA10,MA20),BP;

// A positive line crossover four moving averages to stop the short position loss

AUTOFILTER;

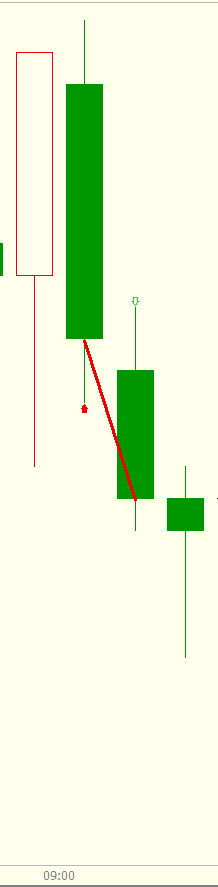

Model stop-loss K-line:

Contoh 6: Model stop-loss indeks berdasarkan BOLL dan SAR

Idea: Apabila harga tertinggi adalah lebih besar daripada Bollinger Bands atas, masuk ke pasaran dan pergi panjang, nilai stering parabolik melintasi 0, dan menghentikan kerugian kedudukan panjang. Apabila harga terendah adalah kurang daripada Bollinger Bands bawah, masuk ke pasaran dan pergi pendek, nilai stering parabolik turun 0, dan menghentikan kerugian kedudukan pendek.

MID:=MA(CLOSE,26); // Find the average closing price of 26 periods, called the middle track of the Bollinger Bands

TMP2:=STD(CLOSE,26); // Find the standard deviation of the closing price over 26 periods

TOP:=MID+2*TMP2; // Bollinger Bands upper track

BOTTOM:=MID-2*TMP2; // Bollinger Bands lower track

STEP1:=2/100;

MVALUE1:=2/10;

SARLINE:SAR(4,STEP1,MVALUE1),CIRCLEDOT;

// Parabolic steering in 4 periods, step length of STEP1, and limit value of MVALUE1

HIGH>=TOP,BPK;

LOW<=BOTTOM,SPK;

CROSS(SARLINE,0),BP; // Parabolic steering value above 0, long position stop-loss

CROSS(0,SARLINE),SP; // Parabolic steering value below 0, short position stop-loss

AUTOFILTER;

Di atas adalah kerangka kod umum setiap model stop-loss. Pembaca boleh memilih mengikut keperluan mereka sendiri. Cara untuk berdagang adalah dengan menggunakan pelbagai strategi dan kaedah dengan fleksibel. Kepentingan stop-loss dalam strategi perdagangan kuantitatif adalah jelas. Apabila menggunakan model di atas, pembaca tidak boleh menyalinnya secara mekanikal. Mereka mesti memeriksa penerapan sasaran dan model perdagangan mereka beberapa kali, dan kemudian menjalankan pelbagai ujian belakang bot simulasi, pastikan model itu betul, dan kemudian menerapkannya ke bot sebenar.

- Mengukur Analisis Dasar di Pasaran Cryptocurrency: Biarkan Data Bercakap Sendiri!

- Perbincangan mengenai kajian kuantitatif asas dalam lingkaran mata wang - jangan mempercayai guru-guru sihir yang bodoh, data adalah objektif!

- Alat penting dalam bidang transaksi kuantitatif - Pencipta modul pencarian data kuantitatif

- Menguasai Semuanya - Pengenalan kepada FMZ Versi Baru Terminal Dagangan (dengan Kod Sumber Arbitraj TRB)

- Menguasai segala-galanya FMZ versi baru terminal perdagangan pengenalan (tambahan kod sumber TRB suite)

- FMZ Quant: Analisis Contoh Reka Bentuk Keperluan Umum di Pasaran Cryptocurrency (II)

- Bagaimana untuk mengeksploitasi bot jualan tanpa otak dengan strategi frekuensi tinggi dalam 80 baris kod

- FMZ Kuantitatif: Penyelesaian contoh reka bentuk permintaan biasa di pasaran mata wang kripto (II)

- Bagaimana untuk mengeksploitasi robot tanpa otak yang dijual dengan strategi frekuensi tinggi 80 baris kod

- FMZ Quant: Analisis Contoh Reka Bentuk Keperluan Umum di Pasaran Cryptocurrency (I)

- FMZ Kuantitatif: Penyelesaian contoh reka bentuk permintaan biasa di pasaran mata wang kripto