Princípio e elaboração do modelo de stop-loss

Autora:Lydia., Criado: 2023-01-30 14:50:20, Atualizado: 2023-09-18 20:20:33

Princípio e elaboração do modelo de stop-loss

Porquê stop-loss?

Princípio do jacaré

Suponha que um crocodilo lhe morde os pés. Se você tentar libertar seus pés com as mãos, o crocodilo vai morder seus pés e mãos ao mesmo tempo. Quanto mais você lutar, mais você será mordido. Então, se o crocodilo morder seus pés, sua única chance é sacrificar um pé.

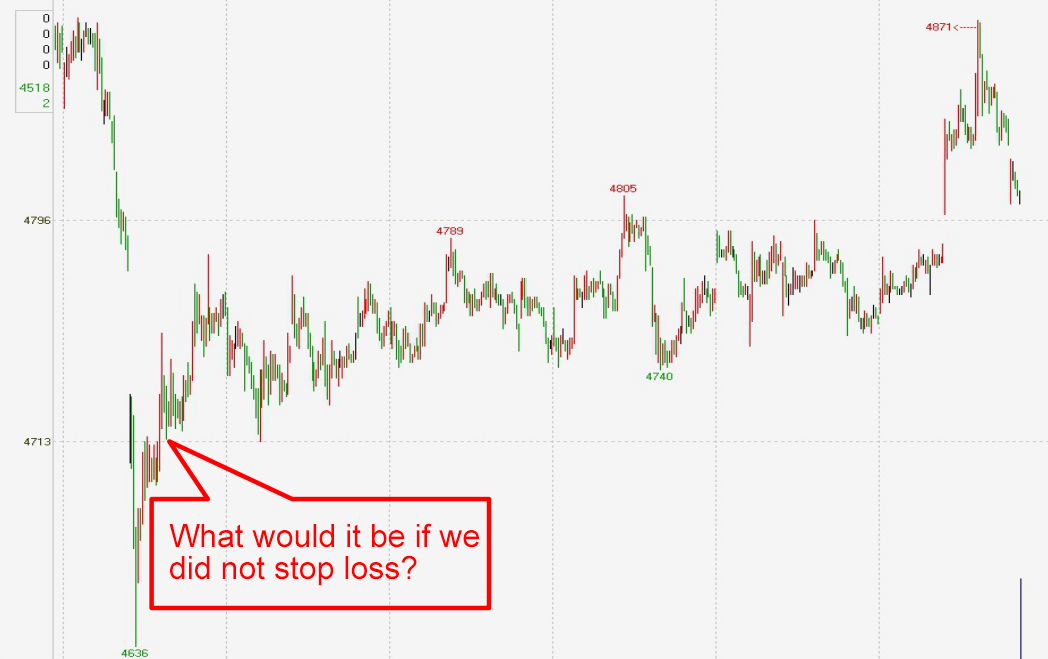

No mercado de capitais, seja moeda digital ou commodity futures, o Princípio do Alligator é que quando você descobrir que sua transação se desvia da direção do mercado, você deve parar a perda imediatamente sem qualquer atraso ou sorte.

Preservar o seu capital sempre vem em primeiro lugar!

Magnate de investimentos

Creio que o mais importante é sempre preservar o capital, que é a pedra angular da estratégia de investimento.

Investidores falhados

O único objetivo do investimento é

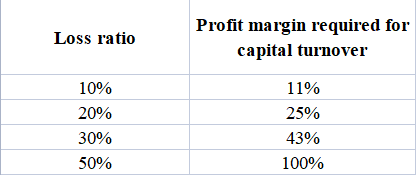

Os magnates dos investimentos sabem que é mais fácil evitar perder dinheiro do que ganhar dinheiro. Se perder 50% do seu capital de investimento, terá de dobrar o seu capital para voltar ao ponto de partida original.

Método de stop-loss espacial

A chave é definir o preço de stop-loss acima ou abaixo de uma determinada posição de referência para alcançar uma abordagem preventiva.

Por exemplo:

O valor da posição em risco deve ser calculado em função do valor da posição em risco. Stop-loss curto - definir um stop-loss acima da linha de resistência com base na linha de resistência.

Este método de stop-loss pertence ao método do modelo de preço, que é equivalente a definir o limite máximo de stop-loss, a fim de se proteger e evitar o desastre causado pela interferência emocional. Depois de estabelecermos nossa posição, se esperarmos passivamente que o preço caia para a linha máxima de stop-loss, você será passivo. O limite máximo de stop-loss pré-definido só pode desempenhar um papel muito bom no bloqueio quando o mercado muda de direção repentinamente.

Método de limite e stop-loss

estratégia de stop-loss: a posição de stop-loss é pré-definida antes da abertura da posição.

Exemplo de estratégia: stop-loss a um preço fixo e stop-loss a 3% ou 5% abaixo do preço de compra.

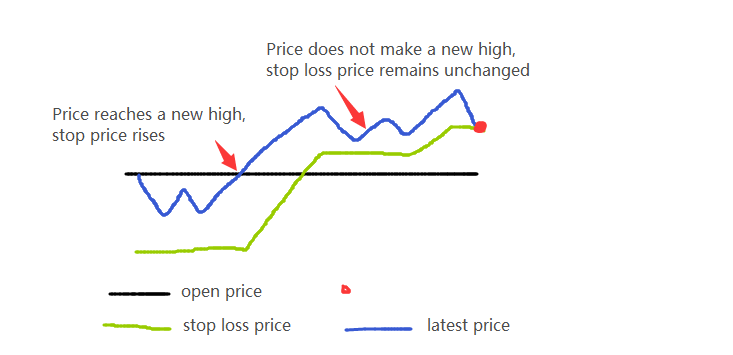

Seguir o método de stop-loss flutuante de tendência

Estratégia de stop-loss: baseada no lucro e na perda no momento da definição do stop-loss, stop-loss após retirada de N pontos de preço do lucro e da perda máximos.

Exemplo de estratégia: se você fizer uma ordem longa para PTA em 8946, e definir o stop-loss quando o preço voltar para 10 (8936), quando o preço do PTA subir para 8950, o preço do stop-loss será reposicionado automaticamente em 8940.

Método stop-loss de levantamentoSe o preço subir primeiro após a compra, e depois cair depois de atingir um ponto alto relativo, então você pode definir o intervalo de queda a partir do ponto alto relativo como o alvo de stop-loss, e o valor específico deste intervalo também é determinado pela sua situação pessoal. Além disso, também podemos adicionar o fator de tempo decrescente (ou seja, dias). Por exemplo, definimos um stop-loss retirando 5% dentro de 3 dias. O stop-loss de retirada é mais frequentemente usado no caso de stop profit realmente.

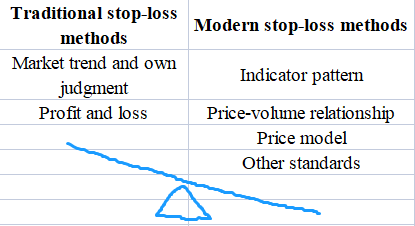

Introdução aos métodos modernos de stop-loss

Método de stop-loss no tempo

Aplicação: modo de negociação intra-dia ultra-curto

Chave: Após a posição ser estabelecida, não há flutuação favorável no mercado por um certo período de tempo, stop-loss e sair do mercado, e procurar a oportunidade de entrar no mercado novamente.

Princípio de negociação: Quando o preço se move acentuadamente num instante sob a influência de certos fatores, tais como o impacto do mercado externo, a ruptura e a falsa ruptura do nível de suporte intradiário e do nível de pressão, e as notícias súbitas, o lucro pode ser obtido por entrada e saída rápidas na tendência ou contra a tendência.

A prática do time stop-loss é prospectiva e pertence a outros métodos de stop-loss. O time stop-loss também envolve a questão do tempo de abertura. Por exemplo, devemos nos esforçar para abrir a posição no momento do início do ponto crítico (o ponto de mudança qualitativa), e esperar que haja um frenesi de compra dos vencedores, mas é apenas uma expectativa. Se isso não acontecer, então devemos fechar a posição e sair do mercado, e não esperar até a diminuição do suporte ou resistência de cruzamento antes de parar a perda.

Tempo típico de stop-loss:

Previsão de prejuízo

-

Estratégia de stop-loss: definir um objetivo de stop-loss para o momento em que o preço cruza dentro de um determinado intervalo após a compra.

-

Distância estratégica: stop-loss se a taxa de aumento não atingir 5% no prazo de 5 dias após a compra.

-

Em geral, o stop-loss horizontal exige que o método stop-loss temporal e o método de perda máxima sejam utilizados ao mesmo tempo para controlar o risco de forma abrangente.

Método técnico de stop-loss

A chave: O método técnico de stop-loss é um método mais complexo de stop-loss. Ele combina a configuração de stop-loss com a análise técnica. Depois de eliminar a flutuação aleatória do mercado, define a ordem de stop-loss no nível técnico chave para evitar uma maior expansão da perda.

Aplicação: O método técnico de stop-loss requer que os investidores tenham forte capacidade de análise técnica e autocontrole. Em comparação com o método anterior, o método técnico de stop-loss tem requisitos mais altos para os investidores, e é difícil encontrar um modelo fixo.

Por exemplo, depois de comprar fora da pista do canal crescente, espere pelo fim da tendência crescente para fechar a posição e defina a posição stop-loss perto da linha móvel média relativamente confiável, para que você possa obter a diferença de preço entrando em posição baixa e saindo em posição alta.

O valor da posição em risco é o valor da posição em risco.

Previsão de prejuízo:

Incluindo a tangente do preço efetivamente caindo abaixo da linha de tendência; O preço efetivamente quebra a linha de ângulo de Gann 1 × 1 ou linha 2 × 1; O preço efetivamente quebra a faixa inferior do canal crescente.

Stop-loss morfológico:

Incluindo o preço da ação quebrou o nível de neckline da cabeça e ombros, M-head, top redondo e outros padrões de cabeça; preço saltou para baixo para quebrar a lacuna, etc.

Stop-loss da linha K:

Incluindo tiros curtos com duas linhas negativas entrelaçadas com uma linha positiva, e uma linha negativa seguida por duas linhas negativas e positivas, ou status totalmente coberto com uma linha negativa quebrando três linhas, e a aparência das combinações típicas de linhas K, como a estrela do crepúsculo, a 2a linha K perfurando a 1a linha K, as estrelas de tiro, os dois corvos voadores e os três corvos pendurados no topo das árvores e assim por diante.

Indice de stop-loss:

De acordo com os indicadores técnicos emitidos pelas instruções de venda, como um sinal de stop-loss, principalmente incluindo: MACD apareceu barra verde e formou uma cruz para baixo; SAR abaixo do ponto de virada e virou verde, etc... Um dos mais simples e práticos é o indicador SAR Parabolic Turn, também conhecido como o sistema operacional Stop-Loss Point Turn.

Método estatístico de stop-loss

Na seleção de materiais de referência para stop-loss, podemos selecionar vários padrões de referência. Além de indicadores técnicos, forma de linha K, tempo e espaço de preço, muitas variáveis estatísticas também são padrões de referência importantes para a definição de stop-loss. A maioria dessas variáveis estatísticas são baseadas em estatísticas e princípios matemáticos, por isso as chamamos temporariamente de stop-loss estatístico.

O valor da posição em risco deve ser calculado em função do valor da posição em risco.

Método de stop-loss de capital:

Este é o método mais simples de stop-loss. Controlamos o risco em uma proporção fixa de capital em cada transação. Quando ganhamos dinheiro continuamente, a proporção representa que a quantidade aumentará, para que possamos investir mais capital para obter mais lucros. Quando perdemos dinheiro continuamente, podemos reduzir a perda ao contrário.

Método de compilação do modelo de stop-loss

Escreva várias funções de stop-loss comuns:

BKPRICE Return to the signal price of the last buying and opening of the data contract.

SKPRICE Return to the signal price of the last selling and opening of the data contract.

BKHIGH Return to the highest price from the last model buy opening position to the current one.

SKLOW Return to the lowest price from the last model sell opening position to the current one.

BARSBK Last buy opening signal position

BARSSK Last sell opening signal position

Preço-limite para o stop-loss e o stop-profit

TMP1:=C<BKPRICE-M;

TMP2:=C>SKPRICE+M;

TMP3:=C>BKPRICE+M;

TMP4:=C<SKPRICE-M;

Previsão de prejuízo

HH:HHV(H,BARSBK); // High point since entering the market

LL:LLV(L,BARSSK); // Low point since entering the market

TMP1:=C<(HH-BKPRICE)*0.5+BKPRICE&&HH>BKPRICE+25; // Long position trailing stop-loss conditions

TMP2:=C>SKPRICE-(SKPRICE-LL)*0.5&&LL<SKPRICE-25; // Short position trailing stop-loss conditions

Exemplos de modelos de stop-loss

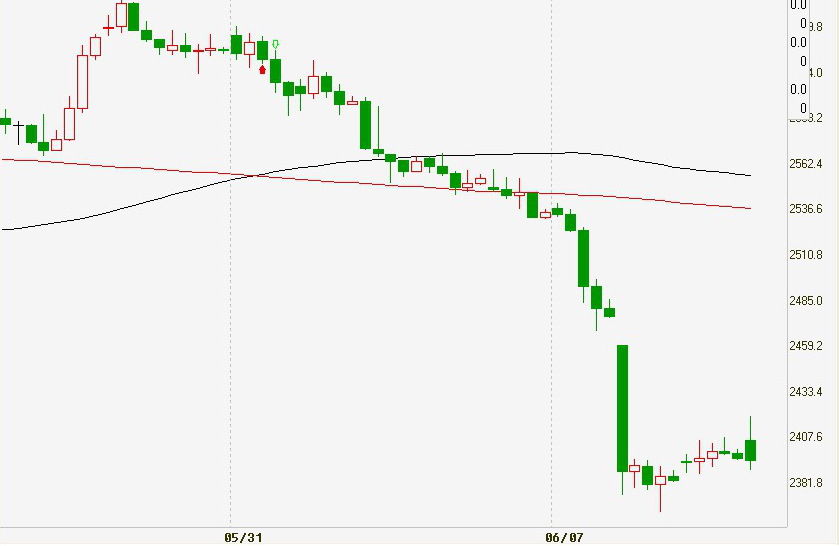

Exemplo 1: Sistema de SMA dupla

Ideia: comprar ou vender quando a SMA de 100 dias cruzar a SMA de 350 dias

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BPK;

CROSS(MA2,MA1),SPK;

AUTOFILTER;

Pensar

-

Se as condições para cruzar as posições de fechamento não estiverem preenchidas e a tendência se inverter, podemos fazer stop-loss imediatamente para reduzir as perdas?

-

Se for rentável, pode maximizar o lucro e deixar a posição de fechamento subir com o mercado?

Conversão: limite de preço stop-loss + stop-profit final

// price limit stop-loss

C<BKPRICE-N,SP;

C>SKPRICE+N,BP;

// trailing stop-profit

C>BKPRICE&&C<BKHIGH-M,SP;

C<SKPRICE&&C>SKLOW+M,BP;

Note: N and M are price differences

Código completo:

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BK;

CROSS(MA2,MA1),SK; // Conversion model

CROSS(MA2,MA1)||C<BKPRICE-N||(C>BKPRICE&&C<BKHIGH-M),SP;

CROSS(MA1,MA2)||C>SKPRICE+N||(C<SKPRICE&&C>SKLOW+M),BP;

// Limit price stop-loss + withdrawal stop-loss

AUTOFILTER; // Realize signal filtering

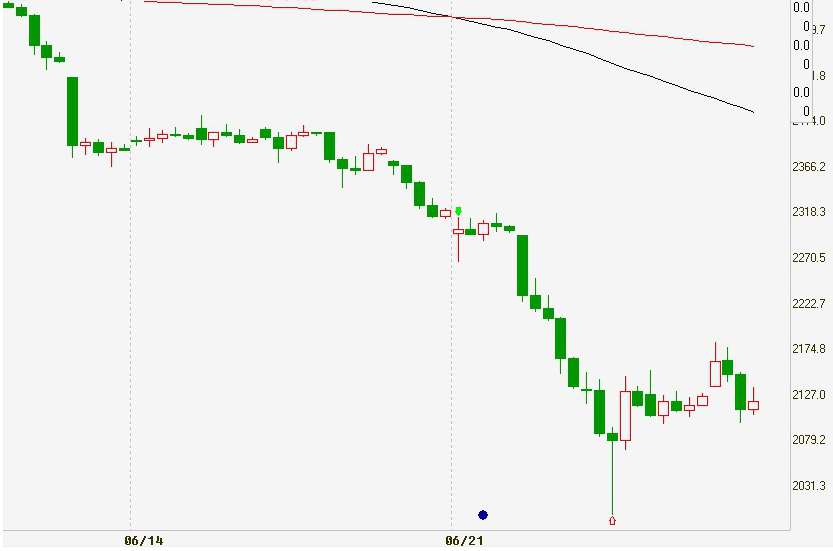

Exemplo 2: Modelo de regressão da volatilidade inicial

Ideia: quebre a extremidade superior física da primeira linha K no dia do período de minutos e vá longo. O preço cai abaixo do preço mais baixo da primeira linha K no dia ou o mercado passou por 10 minutos, feche a posição e saia; Se cair abaixo da extremidade inferior da entidade da primeira linha K do dia do período de minutos, vá curto e o preço sobe acima do preço mais alto da primeira linha K do dia ou o mercado passou por 10 minutos, feche a posição e saia.

RKO:=VALUEWHEN(TIME=0900,O);// The opening price of the first K-line of the day in the minute period

RKC:=VALUEWHEN(TIME=0900,C);// The closing price of the first K-line of the day in the minute period

RKH:=VALUEWHEN(TIME=0900,H);// The highest price of the first K-line of the day in the minute period

RKL:=VALUEWHEN(TIME=0900,L);// The lowest price of the first K-line of the day in the minute period

CROSS(H,MAX(RKO,RKC))&&TIME<0910&&TIME>0900,BK;

CROSS(MIN(RKO,RKC),L)&&TIME<0910&&TIME>0900,SK;

C>RKH || TIME>=0910,BP;

C<RKL || TIME>=0910,SP;

AUTOFILTER;

// Applicable varieties, influenced by the external market and the opening volatility of the more violent varieties

Exemplo de modelo de stop-loss - stop-loss no tempo:

Exemplo 3: Modelo de canal de avanço de preços

Ideia: Use o ATR para calcular as faixas superior e inferior do canal de preços. Após o recorde máximo e o preço mais alto atual exceder o preço de fechamento da linha K anterior mais um certo múltiplo do ATR, a posição longa entra no mercado, se o preço cruzar a faixa inferior, feche a posição e saia. Após o recorde baixo e o preço mais baixo atual exceder o preço de fechamento da linha K anterior menos um certo múltiplo do ATR, a posição curta entra no mercado, o preço cruza a faixa superior, fecha a posição e sai.

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR:=MA(TR,26),COLORYELLOW; // Find the simple moving average of TR over 26 periods

C1:REF(C,1)+REF(ATR,1)*0.79; // Upper track

C2:REF(C,1)-REF(ATR,1)*0.79; // Lower track

HIGH>HHV(REF(HIGH,1),10)&&H>=REF(C,1)+REF(ATR,1)*0.79,BPK;

LOW<LLV(REF(L,1),10)&&L<=REF(C,1)-REF(ATR,1)*0.79,SPK;

CROSS(C2,C),SP; // The price breaks through the lower track, and the long position stop-loss is closed

CROSS(C,C1),BP; // The price breaks through the upper track, and the short position stop-loss is closed

AUTOFILTER;

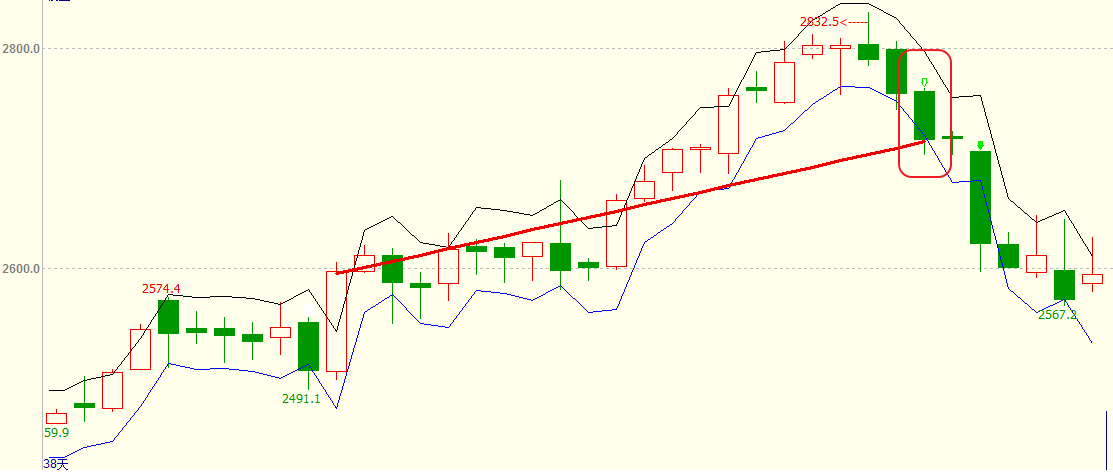

Modelo de canal de avanço de preços:

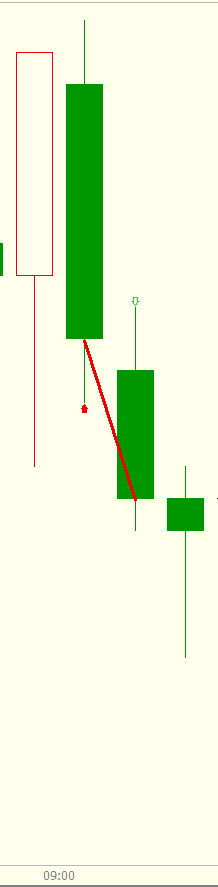

Exemplo 4: Modelo morfológico de stop-loss Ideia: A diferença entre o preço atual e MA é definida como DRD, a soma de DRD em N dias dividida pela soma do valor absoluto de DRD. Defina 5 como o limiar de entrada no mercado. Se RDV> 5, a entrada no mercado será longa, e a linha K terá uma lacuna descendente, e a saída do mercado será fechada. Defina - 5 como o limiar para entrar no mercado. Se RDV <- 5, entre no mercado e vá curto, e a linha K tem uma lacuna ascendente, e feche a posição e saia do mercado.

RMA:=MA(CLOSE,15);

DRD:=CLOSE-RMA; // Define the difference between the current price and MA as DRD

NDV:=SUM(DRD,15);

TDV:=SUM(ABS(DRD),15);

RDV:=VALUEWHEN(TDV>0,100*NDV/TDV); // The sum of 15 days DRD divided by the sum of the absolute value of DRD

RDV>5,BPK;

RDV<-5,SPK;

MAX(C,O)<REF(MIN(C,O),1),SP; // If there is a downward gap in the K-line, stop-loss of the long position

MIN(C,O)>REF(MAX(C,O),1),BP; // If there is an upward gap in the K-line, stop-loss of the short position

AUTOFILTER;

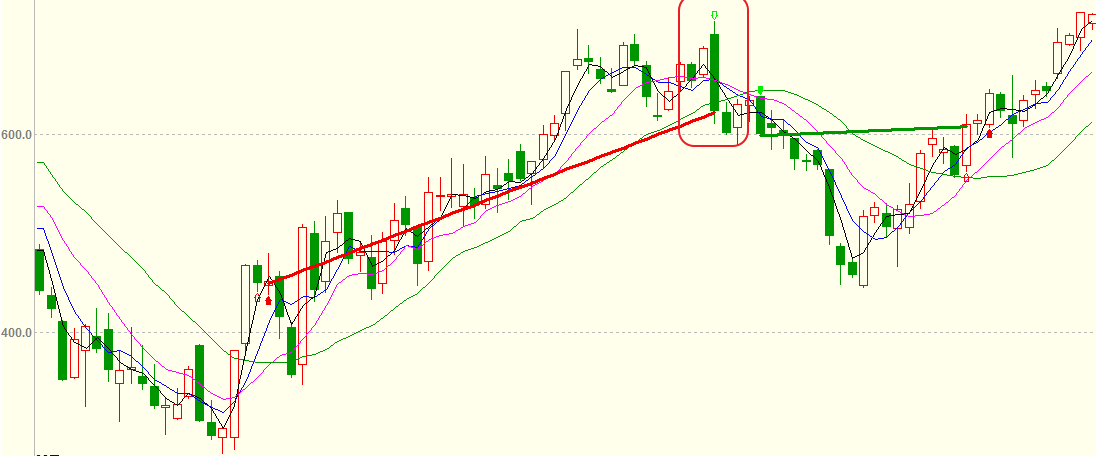

Modelo morfológico de stop-loss:

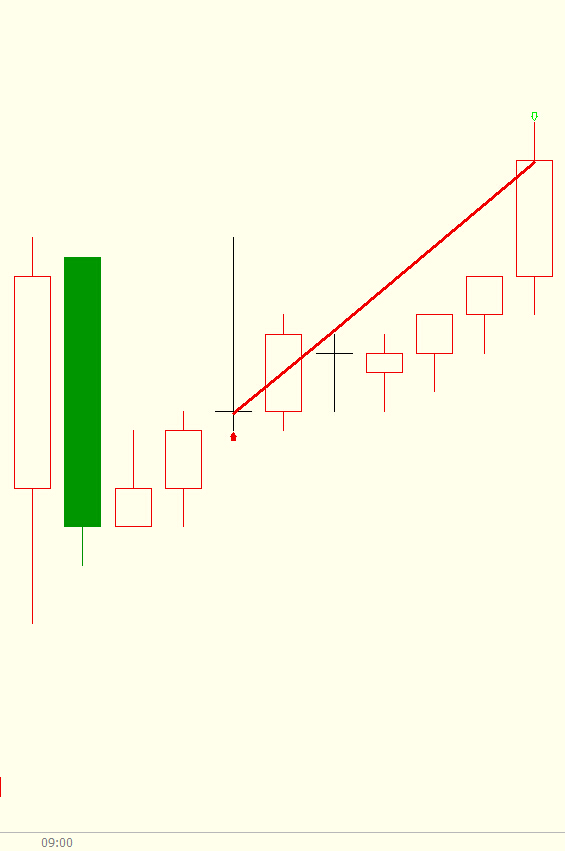

Exemplo 5: Modelo de stop-loss de linha K

Ideia: Quando os dois grupos de médias móveis estão dispostos em uma posição longa e o preço atual é maior do que o preço mais alto da linha K anterior, entre no mercado para ir longo, e uma linha negativa cai abaixo das quatro médias móveis para parar a perda da posição longa.

MA3:MA(CLOSE,3);

MA5:MA(CLOSE,5);

MA10:MA(CLOSE,10);

MA20:MA(CLOSE,20); // SMA combinations

MA5>MA20&&MA3>MA10&&HIGH>=REF(HIGH,1),BPK;

MA5<MA20&&MA3<MA10&&LOW<=REF(LOW,1),SPK;

ISDOWN&&O>MAX1(MA3,MA5,MA10,MA20)&&C<MIN1(MA3,MA5,MA10,MA20),SP;

// One negative line falls below the four moving averages to stop the long position loss

ISUP&&C>MAX1(MA3,MA5,MA10,MA20)&&O<MIN1(MA3,MA5,MA10,MA20),BP;

// A positive line crossover four moving averages to stop the short position loss

AUTOFILTER;

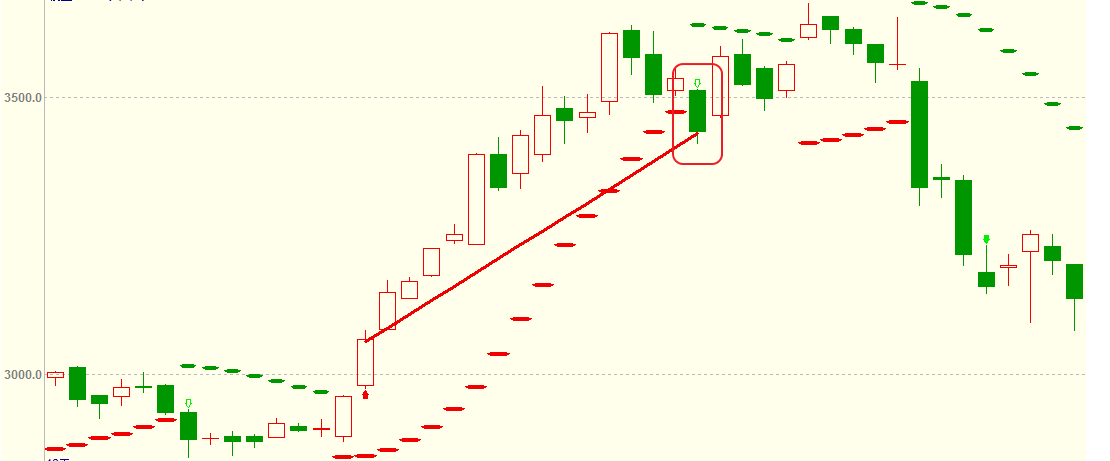

Modelo de stop-loss da linha K:

Exemplo 6: Modelo de stop-loss do índice baseado no BOLL e no SAR

Ideia: Quando o preço mais alto for maior que as Bandas de Bollinger superiores, entre no mercado e vá longo, o valor de direção parabólica cruza 0, e pare a perda da posição longa.

MID:=MA(CLOSE,26); // Find the average closing price of 26 periods, called the middle track of the Bollinger Bands

TMP2:=STD(CLOSE,26); // Find the standard deviation of the closing price over 26 periods

TOP:=MID+2*TMP2; // Bollinger Bands upper track

BOTTOM:=MID-2*TMP2; // Bollinger Bands lower track

STEP1:=2/100;

MVALUE1:=2/10;

SARLINE:SAR(4,STEP1,MVALUE1),CIRCLEDOT;

// Parabolic steering in 4 periods, step length of STEP1, and limit value of MVALUE1

HIGH>=TOP,BPK;

LOW<=BOTTOM,SPK;

CROSS(SARLINE,0),BP; // Parabolic steering value above 0, long position stop-loss

CROSS(0,SARLINE),SP; // Parabolic steering value below 0, short position stop-loss

AUTOFILTER;

O modelo acima é a estrutura de código geral de cada modelo de stop-loss. Os leitores podem escolher de acordo com suas próprias necessidades. A maneira de negociar é usar várias estratégias e métodos de forma flexível. A importância do stop-loss em uma estratégia de negociação quantitativa é óbvia. Ao usar os modelos acima, os leitores não devem copiá-los mecanicamente. Eles devem verificar a aplicabilidade de seus objetivos e modelos de negociação várias vezes e, em seguida, realizar múltiplos testes de retorno do bot de simulação, certificar-se de que o modelo é correto e, em seguida, aplicá-lo ao bot real.

- Quantificar a análise fundamental no mercado de criptomoedas: deixe os dados falarem por si mesmos!

- A pesquisa quantitativa básica do círculo monetário - deixe de acreditar em todos os professores de matemática loucos, os dados são objetivos!

- Uma ferramenta indispensável no campo da transação quantitativa - inventor do módulo de exploração de dados quantitativos

- Dominar tudo - Introdução ao FMZ Nova versão do Terminal de Negociação (com TRB Arbitrage Source Code)

- Conheça tudo sobre a nova versão do terminal de negociação da FMZ

- FMZ Quant: Análise de Exemplos de Design de Requisitos Comuns no Mercado de Criptomoedas (II)

- Como explorar robôs de venda sem cérebro com uma estratégia de alta frequência em 80 linhas de código

- Quantificação FMZ: Análise de casos de design de necessidades comuns do mercado de criptomoedas (II)

- Como usar estratégias de 80 linhas de código de alta frequência para explorar robôs sem cérebro para venda

- FMZ Quant: Análise de Exemplos de Design de Requisitos Comuns no Mercado de Criptomoedas (I)

- Quantificação FMZ: Análise de casos de design de necessidades comuns do mercado de criptomoedas (I)