Научить писать стратегии - пересадить стратегию MyLanguage

Автор:Лидия., Создано: 2022-12-26 15:23:08, Обновлено: 2023-09-13 19:44:28

Научить писать стратегии пересадить стратегию MyLanguage

Недавно, когда я говорил о стратегиях со своими друзьями, я узнал, что многие стратегии, написанные в MyLanguage, страдают от гибкости. Во многих случаях необходимо использовать стандартный период K-линии, который не предоставляется системой. Например, максимальное требование - использовать K-линию в течение 4 часов. Эта проблема была решена в статье. Если вы заинтересованы, пожалуйста, посмотрите:СсылкаОднако в стратегии MyLanguage, из-за высокой функции инкапсулирования MyLanguage, она не является гибкой для обработки данных самостоятельно.

Это очень просто для трансплантации стратегии тренда. мы можем использовать примерный код для заполнения расчетной части кода, которая управляет стратегией, и заполнить условия запуска торгового сигнала.

Код образца для многоразового использования:

Взять стратегию фьючерсов OKX в качестве примера.

// Global variables

var IDLE = 0

var LONG = 1

var SHORT = 2

var OPENLONG = 3

var OPENSHORT = 4

var COVERLONG = 5

var COVERSHORT = 6

var BREAK = 9

var SHOCK = 10

var _State = IDLE

var Amount = 0 // Record the number of positions

var TradeInterval = 500 // Polling intervals

var PriceTick = 1 // Price per jump

var Symbol = "this_week"

function OnTick(){

// Ticker processing part of the driving strategy

// To be filled...

// Trading signal trigger processing section

// To be filled...

// Execution of trading logic

var pos = null

var price = null

var currBar = records[records.length - 1]

if(_State == OPENLONG){

pos = GetPosition(PD_LONG)

// Determine whether the state is satisfied, and if so, modify the state.

if(pos[1] >= Amount){

_State = LONG

Amount = pos[1] // Update the actual volume.

return

}

price = currBar.Close - (currBar.Close % PriceTick) + PriceTick * 2

Trade(OPENLONG, price, Amount - pos[1], pos, PriceTick) // (Type, Price, Amount, CurrPos, PriceTick)

}

if(_State == OPENSHORT){

pos = GetPosition(PD_SHORT)

if(pos[1] >= Amount){

_State = SHORT

Amount = pos[1] // Update the actual volume.

return

}

price = currBar.Close - (currBar.Close % PriceTick) - PriceTick * 2

Trade(OPENSHORT, price, Amount - pos[1], pos, PriceTick)

}

if(_State == COVERLONG){

pos = GetPosition(PD_LONG)

if(pos[1] == 0){

_State = IDLE

return

}

price = currBar.Close - (currBar.Close % PriceTick) - PriceTick * 2

Trade(COVERLONG, price, pos[1], pos, PriceTick)

}

if(_State == COVERSHORT){

pos = GetPosition(PD_SHORT)

if(pos[1] == 0){

_State = IDLE

return

}

price = currBar.Close - (currBar.Close % PriceTick) + PriceTick * 2

Trade(COVERSHORT, price, pos[1], pos, PriceTick)

}

}

// Trading logic section

function GetPosition(posType) {

var positions = _C(exchange.GetPosition)

var count = 0

for(var j = 0; j < positions.length; j++){

if(positions[j].ContractType == Symbol){

count++

}

}

if(count > 1){

throw "positions error:" + JSON.stringify(positions)

}

for (var i = 0; i < positions.length; i++) {

if (positions[i].ContractType == Symbol && positions[i].Type === posType) {

return [positions[i].Price, positions[i].Amount];

}

}

Sleep(TradeInterval);

return [0, 0];

}

function CancelPendingOrders() {

while (true) {

var orders = _C(exchange.GetOrders)

for (var i = 0; i < orders.length; i++) {

exchange.CancelOrder(orders[i].Id);

Sleep(TradeInterval);

}

if (orders.length === 0) {

break;

}

}

}

function Trade(Type, Price, Amount, CurrPos, OnePriceTick){ // Processing transactions

if(Type == OPENLONG || Type == OPENSHORT){ // Processing of opening positions

exchange.SetDirection(Type == OPENLONG ? "buy" : "sell")

var pfnOpen = Type == OPENLONG ? exchange.Buy : exchange.Sell

var idOpen = pfnOpen(Price, Amount, CurrPos, OnePriceTick, Type)

Sleep(TradeInterval)

if(idOpen) {

exchange.CancelOrder(idOpen)

} else {

CancelPendingOrders()

}

} else if(Type == COVERLONG || Type == COVERSHORT){ // Processing of closing positions

exchange.SetDirection(Type == COVERLONG ? "closebuy" : "closesell")

var pfnCover = Type == COVERLONG ? exchange.Sell : exchange.Buy

var idCover = pfnCover(Price, Amount, CurrPos, OnePriceTick, Type)

Sleep(TradeInterval)

if(idCover){

exchange.CancelOrder(idCover)

} else {

CancelPendingOrders()

}

} else {

throw "Type error:" + Type

}

}

function main() {

// Set up the contract

exchange.SetContractType(Symbol)

while(1){

OnTick()

Sleep(1000)

}

}

Пример: Трансплантация двойной стратегии EMA

Проверка MyLanguage:

Код стратегии MyLanguage:

MA5^^MA(C,5);

MA15^^MA(C,15);

CROSSUP(MA5,MA15),BPK;

CROSSDOWN(MA5,MA15),SPK;

Трансплантация на стратегию JavaScript

Во-первых, заполните части сбора тикеров и расчета показателей для кода многоразового образца:

// The ticker processing part of the driving strategy

var records = _C(exchange.GetRecords)

if (records.length < 15) {

return

}

var ma5 = TA.MA(records, 5)

var ma15 = TA.MA(records, 15)

var ma5_pre = ma5[ma5.length - 3]

var ma15_pre = ma15[ma15.length - 3]

var ma5_curr = ma5[ma5.length - 2]

var ma15_curr = ma15[ma15.length - 2]

Как видите, стратегия двойной EMA очень проста.records, а затем использовать функцию EMATA.MAизTA function libraryдля расчета 5-дневной EMA и 15-дневной EMA (как мы можем видеть в интерфейсе обратного теста, период K-линии установлен на ежедневную K-линию, так чтоTA.MA(records, 5)рассчитывать 5-дневную ЭМА,TA.MA(records, 15)для расчета 15-дневной ЭМА).

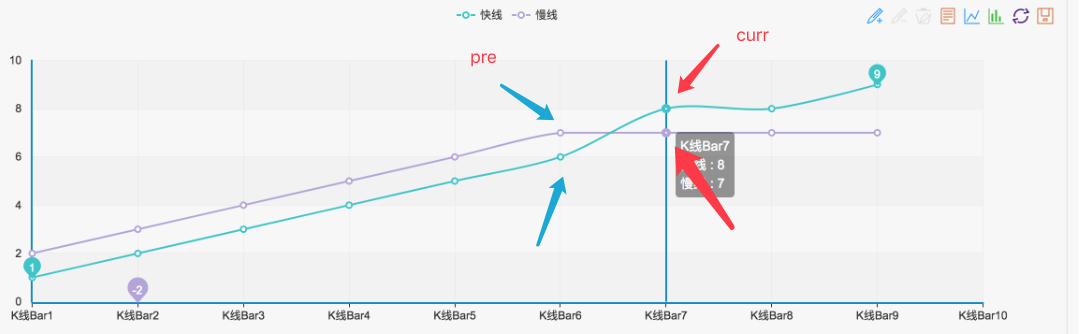

Тогда получите предпоследнюю точку.ma5_curr(значение показателя), последняя третья точкаma5_pre(значение показателя) данных показателяma5, и то же самое дляma15Затем мы можем использовать эти данные показателей, чтобы судить о Золотом кресте и медвежьем кроссовере, как показано на рисунке:

Всякий раз, когда такое состояние формируется, это определенный Золотой крест или медвежий перекресток.

Затем часть оценки сигнала может быть написана следующим образом:

if(_State == IDLE && ma5_pre < ma15_pre && ma5_curr > ma15_curr){

_State = OPENLONG

Amount = 1

}

if(_State == IDLE && ma5_pre > ma15_pre && ma5_curr < ma15_curr){

_State = OPENSHORT

Amount = 1

}

if(_State == LONG && ma5_pre > ma15_pre && ma5_curr < ma15_curr){

_State = COVERLONG

Amount = 1

}

if(_State == SHORT && ma5_pre < ma15_pre && ma5_curr > ma15_curr){

_State = COVERSHORT

Amount = 1

}

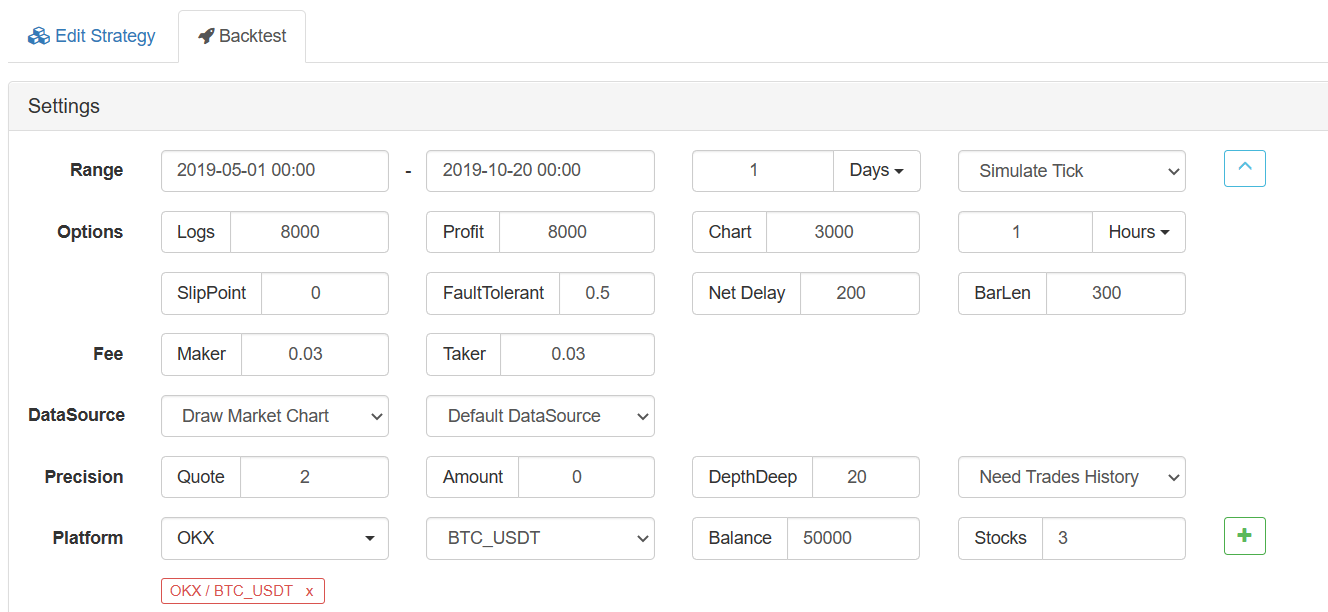

Таким образом, трансплантация будет нормальной. Обратное тестирование стратегии JavaScript Конфигурация обратного тестирования:

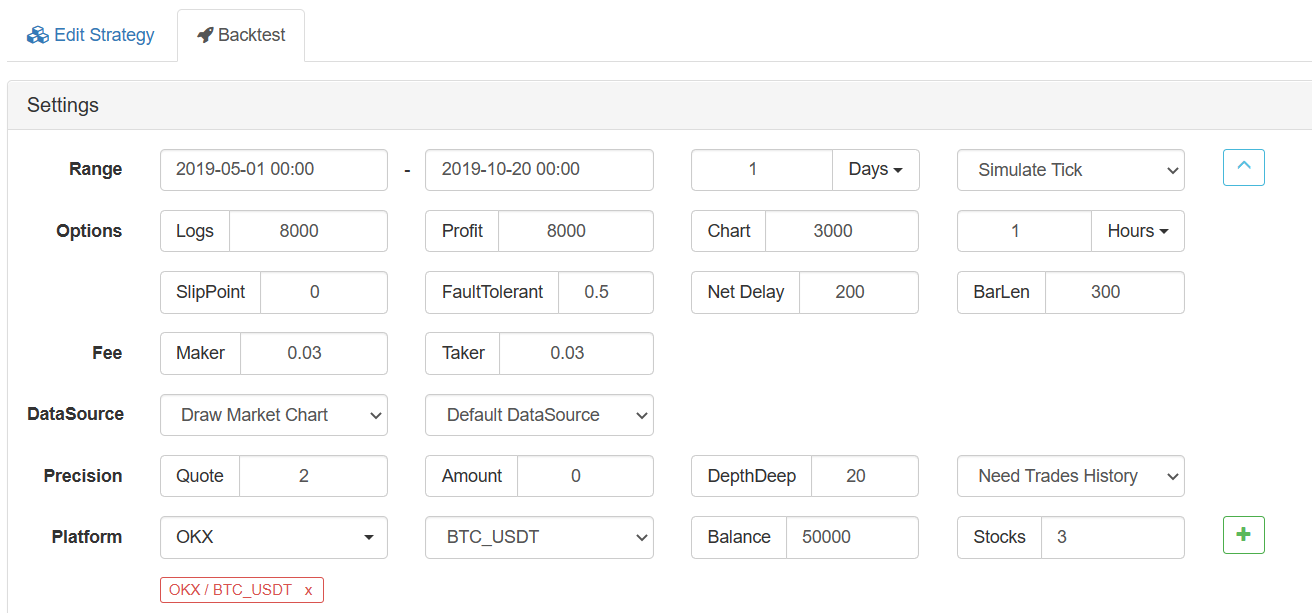

Результат обратного тестирования:

Обратное тестирование MyLanguage

Таким образом, если вы хотите продолжать добавлять интерактивные функции, обработку данных (например, синтез K-линии) и настраиваемое отображение диаграммы к стратегии, вы можете достичь этого.

Если вам интересно, попробуйте.

- Количественный анализ фундаментального анализа на рынке криптовалют: пусть данные говорят сами за себя!

- Не стоит больше верить всяким хитроумным учителям, которые говорят, что данные объективны.

- Необходимый инструмент для количественной торговли - изобретатель модуля количественного исследования данных

- Освоение всего - Введение в FMZ Новая версия торгового терминала (с TRB Arbitrage Source Code)

- Ознакомьтесь с новым типом терминала FMZ (с кодом TRB)

- FMZ Quant: Анализ общих требований Примеры проектирования на рынке криптовалют (II)

- Как использовать бесмозговых роботов с высокочастотной стратегией в 80 строках кода

- Квалификация FMZ: Анализ примеров дизайна общих потребностей на рынке криптовалют (II)

- Как использовать высокочастотную стратегию 80-линейного кода для эксплуатации безмозговых роботов

- FMZ Quant: Анализ общих требований Примеры проектирования на рынке криптовалют (I)

- Квалификация FMZ: Анализ примеров дизайна общих потребностей на рынке криптовалют (1)