پیرابولک سٹیرنگ SAR اور قیمت اعلی اور کم نقطہ حکمت عملی

مصنف:نیکی, تخلیق: 2019-10-10 11:59:37, تازہ کاری: 2023-11-07 20:48:54

خلاصہ

پیرابولک اسٹیئرنگ ایک بہت ہی عجیب تکنیکی تجزیہ اشارے ہے ، جس کی ایجاد ویلس وائلڈر نے کی ہے ، مخفف کا پورا نام

پیرابولک اسٹیئرنگ کا تعارف

پیرابولک موڑ اس وجہ سے خاص ہے کہ اس کی بیرونی شکل دوسرے اشارے سے مختلف ہے۔ اس میں سرخ یا سبز نقطوں پر مشتمل ہے اور یہ قوس کی شکل میں قیمت کی نقل و حرکت کی پیروی کرتا ہے۔ چونکہ یہ چارٹ پر پیرابولک کی شکل کی طرح ہے ، لہذا ہم اسے پیرابولک سٹیئرنگ کہتے ہیں ، لیکن اس میں حقیقت میں پیرابولک کا کوئی ریاضیاتی حساب شامل نہیں ہے۔

یہ قیمت چارٹ کے اوپری حصے پر بنایا گیا ہے اور بنیادی طور پر قیمت کے رجحانات کا تجزیہ کرنے کے لئے استعمال ہوتا ہے۔ یہ حرکت پذیر اوسط لائن کی طرح ہے۔ فرق صرف یہ ہے کہ یہ ایک تیز رفتار عنصر کے ساتھ آتا ہے جو قیمت کی تبدیلی کے ساتھ اپنی رفتار کو ایڈجسٹ کرتا ہے۔

اس کے علاوہ ، حرکت پذیر اوسط ہمیشہ قیمت کے ذریعے چلتا ہے ، جب قیمت پیرا بول کو عبور کرتی ہے تو ، اشارے

پیرابولک سٹیئرنگ کا حساب

پیرابولک اسٹیئرنگ کا حساب کتاب بہت پیچیدہ ہے۔ پہلے ، آپ کو انتہائی نقطہ (سب سے زیادہ یا کم قیمت EP) کا تعین کرنے کی ضرورت ہے۔ پھر اس میں 0.02 سے شروع ہونے والا ایکسلریشن فیکٹر (AF) شامل کریں ، اور پھر ہر بار جب اگلے انتہائی نقطہ کو چھوئے تو 0.02 شامل کریں۔ AF کی زیادہ سے زیادہ مقدار 0.20 ہے۔ پھر انتہائی قیمت اور پچھلی مدت SAR کے درمیان فرق کو تیز رفتار فیکٹر سے ضرب کریں ، پھر پچھلی مدت کا SAR شامل کریں۔

قیمتوں میں اضافے کا الگورتھم

پہلا مرحلہ:فرض کریں کہ وقت کی مدت ہےt. SAR(t)پچھلے N وقت کے ادوار کی سب سے کم قیمت کے برابر ہے۔Af(t)0.02 ہے

-

اگر

SAR(t)سب سے کم قیمت سے زیادہ ہےL(t)t مدت کے دوران، ایک سوئچ واقع ہوتا ہے اور اگلے وقت کی مدت میں نیچے کی طرف رجحان میں داخل ہوتا ہے؛ -

اگر

SAR(t)کم قیمت سے زیادہ نہیں ہےL(t)مدت t کے دوران، یہ اگلے وقت کے دوران اپ ٹرینڈ میں داخل ہوتا ہے۔ -

انتہائی قدر

Ep(t)آخری N وقت کے ادوار کی سب سے زیادہ قیمت کے برابر ہے۔

دوسرا مرحلہ:وقت کی مدت t+1 ہے، جو کہ ہے:

SAR(t+1)=SAR(t)+Af(t)*(Ep(t) – SAR(t))

-

اگر

SAR(t+1)سب سے کم قیمت سے زیادہ ہےL(t+1)t+1 وقت کی مدت میں، ایک سوئچ ہوتا ہے اور اگلے وقت کی مدت میں نیچے کی طرف رجحان میں داخل ہوتا ہے؛ -

اگر

SAR(t+1)کم قیمت سے زیادہ نہیں ہےL(t+1)t + 1 وقت کی مدت کے، یہ اپ ٹرینڈ کے اگلے مرحلے میں داخل ہوتا ہے؛ اور انتہائی قدرEp(t+1)آخری N وقت کے ادوار کی سب سے زیادہ قیمت کے برابر ہے۔ -

اگر وقت کی مدت کی سب سے زیادہ قیمت، یہ ہے کہ،

H(t+1)پچھلے N وقت کے ادوار کی سب سے زیادہ قیمت سے زیادہ ہے، پھرAF(t+1)=AF(t)+0.02، ورنہAF(t+1)= AF(t).

تیسرا قدم:مندرجہ ذیل وقت کی مدت t+2، t+3،..., میں اپ ٹرینڈ کے دوسرے مرحلے میں الگورتھم کو اس وقت تک دہرائیں جب تک کہ سوئچ نہ ہو۔ اس کے علاوہ،AF0.2 ہے.

قیمت میں کمی کا الگورتھم

پہلا مرحلہ:فرض کریں کہ وقت کی مدت t ہے.SAR(t)پچھلے N وقت کے ادوار کی سب سے زیادہ قیمت کے برابر ہے۔Af(t)0.02 ہے

-

اگر

SAR(t)سب سے زیادہ قیمت سے کم ہےH(t)t وقت کی مدت میں، ایک سوئچ ہوتا ہے اور اگلے وقت کی مدت میں اپ ٹرینڈ میں داخل ہوتا ہے؛ -

اگر

SAR(t)سب سے زیادہ قیمت سے کم نہیں ہےH(t)t مدت کے دوران، یہ اگلے مدت کے دوران نیچے کی طرف رجحان میں داخل ہوتا ہے؛ -

انتہائی قدر

Ep(t)آخری N وقت کے ادوار کی سب سے کم قیمت کے برابر ہے۔

مرحلہ 2: وقت کی مدت t+1 ہے، جو کہ ہے:

SAR(t+1)=SAR(t)+Af(t)*(Ep(t) – SAR(t))

-

اگر

SAR(t+1)سب سے زیادہ قیمت سے کم ہےH(t+1)مدت t+1 کے دوران، ایک سوئچ ہوتا ہے اور اگلی مدت میں اپ ٹرینڈ میں داخل ہوتا ہے۔ -

اگر

SAR(t+1)سب سے زیادہ قیمت سے کم نہیں ہےL(t+1)t + 1 مدت کے، یہ اگلے وقت کی مدت میں نیچے کے رجحان میں داخل ہوتا ہے؛ اس کے علاوہ، انتہائی قدرEp(t+1)آخری N وقت کے ادوار کی سب سے کم قیمت کے برابر ہے۔ -

اگر کم قیمت

L(t+1)وقت کی مدت کی سب سے کم قیمت سے کم ہے پچھلے N وقت کے ادوار کی، پھرAF(t+1)=AF(t)+0.02، ورنہAF(t+1)=AF (t).

مرحلہ 3:مندرجہ ذیل وقت کی مدت t+2، t+3،..., میں اپ ٹرینڈ کے دوسرے مرحلے میں الگورتھم کو اس وقت تک دہرائیں جب تک کہ سوئچ نہ ہو۔ اس کے علاوہ،AF0.2 ہے.

SAR الگورتھم کے بہت سے ورژن ہیں۔ مذکورہ الگورتھم ان میں سے صرف ایک ہے ، دوسرے ساخت میں اسی طرح کے ہیں۔ فرق تفصیلات میں ہے ، جیسے تیز رفتار عنصر کی ٹرگر شرط اور اس کے تعین کے الگورتھمEp(t). ہم پیرا بولک موڑ کی خصوصیات دیکھ سکتے ہیں: مارکیٹ کے بڑھتے ہوئے رجحان میں ، ہر K لائن کا SAR پچھلی K لائن کے SAR سے زیادہ ہے ، اور اسٹاپ نقصان کا نقطہ آہستہ آہستہ اوپر کی طرف بڑھتا ہے ، اس طرح یہ یقینی بناتا ہے کہ تیرتا ہوا منافع بھی آہستہ آہستہ اوپر کی طرف بڑھ رہا ہے۔ یہ عام ٹریلنگ اسٹاپ نقصان ہے۔ مارکیٹ کے تیز رفتار بڑھتے ہوئے رجحان میں ، اے ایف میں اضافہ ہوتا ہے اور ای پی میں اضافہ ہوتا ہے ، جو اسٹاپ نقصان کے نقطہ کی رفتار کو مزید تیز کرتا ہے ، اس بات کو یقینی بناتا ہے کہ مضبوط رجحان کی صورتحال میں ، اسٹاپ نقصان کا نقطہ اسٹاک کی قیمت کے رجحان کی قریب سے پیروی کرسکتا ہے اور مزید منافع میں مقفل ہوسکتا ہے۔

حکمت عملی منطق

علیحدہ پیرابولک اسٹیئرنگ ایک الٹ پلٹ کی حکمت عملی ہے۔ جب قیمت پیرابولہ سے اوپر ہوتی ہے تو ، لانگ پوزیشن رکھی جاتی ہے ، اور جب قیمت پیرابولہ سے نیچے ہوتی ہے تو ، شارٹ پوزیشن رکھی جاتی ہے۔ یہ غیر خالی حکمت عملی ٹرینڈ مارکیٹ میں اچھی طرح سے اپن سکتی ہے اور جب مارکیٹ کا رجحان ہموار ہوتا ہے تو اچھا منافع کما سکتی ہے۔ لیکن جو لوگ تجارت کرتے ہیں وہ جانتے ہیں کہ مارکیٹ زیادہ تر وقت اتار چڑھاؤ کا شکار ہوتی ہے ، لہذا اگر آپ پیرابولک ٹرن کو اکیلے استعمال کرتے ہیں تو ، آپ طویل مدتی ٹرینڈ مارکیٹ میں حاصل کردہ بہت سارے منافع کھو سکتے ہیں۔ لہذا ، ہمیں فلٹر شامل کرنے کی ضرورت ہے۔ جب مارکیٹ اتار چڑھاؤ کی ہوتی ہے تو ، ہم غیر رجحان کے کچھ مواقع کو فلٹر کرسکتے ہیں ، اس طرح تجارت کی تعدد کو کم کرتے ہیں اور جیت کی شرح یا منافع کے تناسب میں بھی اضافہ کرتے ہیں ، تاکہ طویل مدتی اتار چڑھاؤ والی مارکیٹ میں ، خالص قیمت کی واپسی کو مؤثر طریقے سے کم کیا جاسکے۔

-

لانگ پوزیشن کھلی: پیرا بولا بڑھ رہی ہے، اور سب سے زیادہ قیمت پچھلی سب سے زیادہ قیمت سے زیادہ ہے

-

مختصر پوزیشن کھلی: پیرا بولا گر رہا ہے، اور سب سے کم قیمت پچھلی سب سے کم قیمت سے کم ہے

-

منافع لینے والی طویل پوزیشن: مشابہت گر رہی ہے اور فلوٹنگ منافع مخصوص رقم تک پہنچ جاتا ہے

-

منافع لینے والی مختصر پوزیشن: مشابہت بڑھ رہی ہے اور فلوٹنگ منافع مخصوص رقم تک پہنچ جاتا ہے

-

طویل پوزیشن سٹاپ نقصان: نقصان مقررہ رقم تک پہنچ جاتا ہے

-

مختصر پوزیشن سٹاپ نقصان: نقصان مخصوص رقم تک پہنچ جاتا ہے

تحریری حکمت عملی

مندرجہ بالا حکمت عملی منطق کی بنیاد پر، ہم اسے ایف ایم زیڈ کوانٹ پلیٹ فارم پر لاگو کر سکتے ہیں۔ کھولیں:fmz.com> لاگ ان کریں > ڈیش بورڈ > حکمت عملی لائبریری > نئی حکمت عملی > میری زبان کو منتخب کرنے کے لئے اوپری دائیں کونے میں ڈراپ ڈاؤن مینو پر کلک کریں ، حکمت عملی لکھنا شروع کریں ، اور نیچے دیئے گئے کوڈ میں تبصرے پر توجہ دیں۔

سب سے پہلے ، اس حکمت عملی میں استعمال ہونے والے پیرامیٹرز: چلتی اوسط لمبائی ، اسٹاپ نقصان کی حد ، منافع لینے کا پیرامیٹر ، وغیرہ۔ یہ سب ٹیسٹ ڈیبگنگ اور اصلاح کو آسان بنانے کے لئے بیرونی پیرامیٹرز کے طور پر بیان کیے گئے ہیں۔

N:=30; // highest or lowest price parameter

SLOSS:=1; // Taking Profit and Stop Loss Coefficient

FUND:=100000; // Initial funds

اس کے بعد، حکمت عملی میں استعمال ہونے والے ضروری اعداد و شمار کا حساب لگائیں: پہلے آرڈر کی مقدار کا حساب لگائیں، پھر پیرابولک موڑ اشارے کا حساب لگائیں، اور فیصلہ کریں کہ یہ بڑھتی ہوئی حالت ہے یا گرتی ہوئی حالت ہے، اور آخر میں سب سے زیادہ یا سب سے کم قیمت اور پچھلے سب سے زیادہ اور سب سے کم قیمت کے درمیان پوزیشن تعلقات کا حساب لگائیں:

LOTS:=MAX(1,INTPART(FUND/(O*UNIT*0.1))); // Calculate the order quantity

SARLINE:=SAR(4,2,20); // Calculate the parabolic turn indicator

B1:=SARLINE>0; // Determine whether the trend is rising

S1:=SARLINE<0; // Determine whether the trend is falling

B2:=HIGH>=HHV(CLOSE,N); // Determine if the highest price is greater than the previous highest price

S2:=LOW<=LLV(CLOSE,N); // Determine if the lowest price is less than the previous lowest price

مندرجہ ذیل حصہ افتتاحی پوزیشن اور سٹاپ نقصان یا منافع لینے کے بارے میں ہے:

BARPOS>N AND B1 AND B2,BK(LOTS); //Open long position

BARPOS>N AND S1 AND S2,SK(LOTS); // Open short position

S1 AND S2 AND BKHIGH>BKPRICE*(1+0.01*SLOSS), SP(BKVOL); // Long position taking profit

B1 AND B2 AND SKLOW<SKPRICE*(1-0.01*SLOSS),BP(SKVOL); // Short position taking profit

C<BKPRICE*(1-SLOSS*0.01), SP(BKVOL); // Long position stop loss

C>SKPRICE*(1+SLOSS*0.01), BP(SKVOL); // Short position stop loss

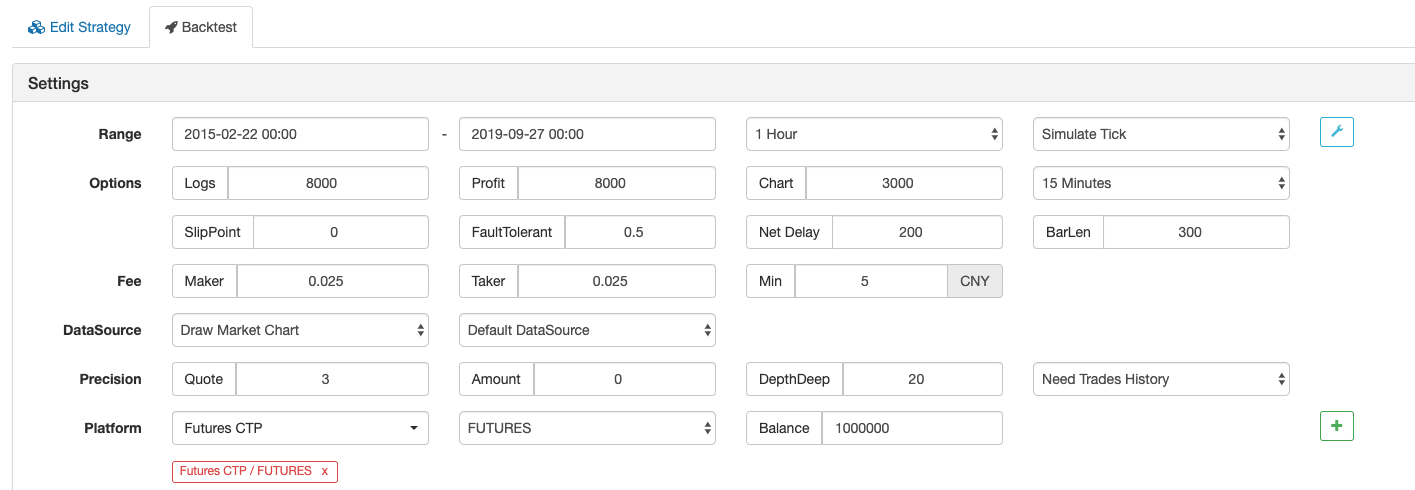

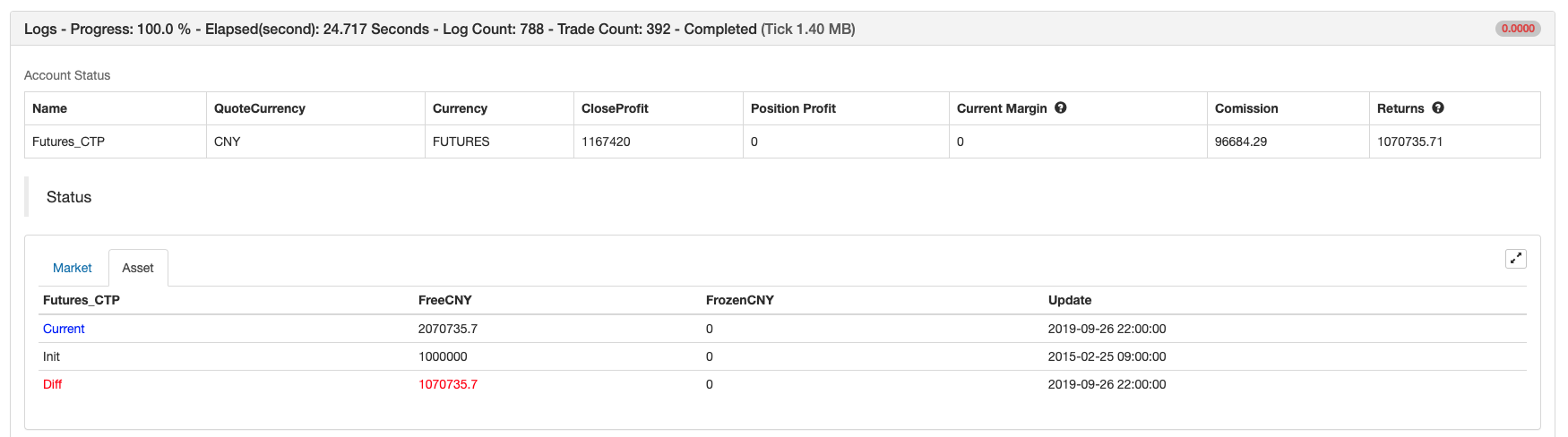

حکمت عملی کا بیک ٹیسٹ

بیک ٹیسٹ ماحول

- تجارت کی قسم: ریبر انڈیکس

- وقت: 22 فروری 2015 ~ 27 ستمبر 2019

- سائیکل: ایک گھنٹہ

- سلائیپج: پوزیشن کھولنے اور بند کرنے کے لئے 2 پپس

- فیس: ایکسچینج سٹینڈرڈ کا 2 گنا

منافع کی رپورٹ

فنڈ وکر

مکمل حکمت عملی کا کوڈ

(*backtest

Start: 2015-02-22 00:00:00

End: 2019-09-27 00:00:00

Period: 1h

Exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

Args: [["ContractType","rb000",126961]]

*)

N:=30; // Highest or lowest price parameter

SLOSS:=1; // Take Profit and Stop Loss Coefficient

FUND:=100000; // Initial funds

LOTS:=MAX(1,INTPART(FUND/(O*UNIT*0.1))); // Calculate the order quantity

SARLINE:=SAR(4,2,20); // Calculate the parabolic turn indicator

B1:=SARLINE>0; // Determine whether the trend is rising

S1:=SARLINE<0; // Determine whether the trend is falling

B2:=HIGH>=HHV(CLOSE,N); // Determine if the highest price is greater than the previous highest price

S2:=LOW<=LLV(CLOSE,N); // Determine if the lowest price is less than the previous lowest price

BARPOS>N AND B1 AND B2,BK(LOTS); //Open long position

BARPOS>N AND S1 AND S2,SK(LOTS); // Open short position

S1 AND S2 AND BKHIGH>BKPRICE*(1+0.01*SLOSS), SP(BKVOL); // long position taking profit

B1 AND B2 AND SKLOW<SKPRICE*(1-0.01*SLOSS),BP(SKVOL); // short position taking profit

C<BKPRICE*(1-SLOSS*0.01), SP(BKVOL); // long position stop loss

C>SKPRICE*(1+SLOSS*0.01), BP(SKVOL); // short position stop loss

کلک کریں بغیر ترتیب کے مکمل حکمت عملی ماخذ کوڈ کاپی کرنے کے لئے:https://www.fmz.com/strategy/168073

آخر میں

زیادہ تر روایتی اشارے نئی K لائن سے بہت پیچھے ہیں۔ نہ صرف پیرابولک موڑ کو بلٹ ان ایکسلریشن فیکٹر کی خصوصیات کے مطابق نئی K لائن سے قریب سے مماثل کیا جاسکتا ہے ، بلکہ یہ بہت لچکدار بھی نہیں ہے ، تاکہ حکمت عملی جارحانہ اور دفاعی دونوں ہوسکے۔ اگرچہ حساب کتاب کا طریقہ بہت پیچیدہ ہے ، لیکن موجودہ اشارے براہ راست استعمال کیے جاسکتے ہیں ، جو ابتدائیوں کے لئے بہت دوستانہ ہے۔ تاہم ، یہ نوٹ کیا جانا چاہئے کہ جب مارکیٹ اتار چڑھاؤ کی ایک تنگ حد میں داخل ہوتی ہے تو ، پیرابولک موڑ میں اکثر غلط خرید و فروخت کا اشارہ ہوتا ہے ، جس کی وجہ سے اس کی مدت عارضی طور پر یا طویل عرصے تک ختم ہوجاتی ہے۔

- کریپٹوکرنسی مارکیٹ میں بنیادی تجزیہ کی مقدار: اعداد و شمار کو اپنے لئے بولنے دیں!

- ایک بار پھر ، ہم نے ایک بار پھر اس بات کا یقین کرلیا ہے کہ یہ ایک بہت بڑا مسئلہ ہے ، لیکن ہم اس کے بارے میں مزید نہیں جانتے ہیں۔

- کوانٹائزڈ ٹرانزیکشنز کے لیے ایک لازمی ٹول۔

- ہر چیز پر قابو پانا - ایف ایم زیڈ ٹریڈنگ ٹرمینل کا نیا ورژن (ٹی آر بی آربیٹریج سورس کوڈ کے ساتھ) کا تعارف

- FMZ کے نئے ورژن کے ٹرانزیکشن ٹرمینل کے بارے میں سب کچھ جاننے کے لئے یہاں کلک کریں

- ایف ایم زیڈ کوانٹ: کریپٹوکرنسی مارکیٹ میں مشترکہ تقاضوں کے ڈیزائن مثالوں کا تجزیہ (II)

- 80 لائنوں کے کوڈ میں ہائی فریکوئینسی حکمت عملی کے ساتھ دماغ کے بغیر سیلز بوٹس کا استحصال کیسے کریں

- ایف ایم زیڈ کیوٹیفیکیشن: کریپٹوکرنسی مارکیٹ میں عام ضروریات کے ڈیزائن کی مثالوں کا تجزیہ (ب)

- 80 لائنوں کے کوڈ کے ساتھ ہائی فریکوئینسی کی حکمت عملی کے ساتھ فروخت کے لیے بے دماغ روبوٹ کا استحصال کیسے کیا گیا؟

- ایف ایم زیڈ کوانٹ: کریپٹوکرنسی مارکیٹ میں مشترکہ تقاضوں کے ڈیزائن مثالوں کا تجزیہ (I)

- ایف ایم زیڈ کیوٹیفیکیشن: کریپٹوکرنسی مارکیٹ میں عام ضروریات کے ڈیزائن کی مثالوں کا تجزیہ (1)