سی ++ میں لکھی گئی کموڈٹی فیوچر ہائی فریکوئنسی ٹریڈنگ حکمت عملی

مصنف:نیکی, تخلیق: 2020-05-22 15:28:11, تازہ کاری: 2023-11-02 19:54:28

خلاصہ

مارکیٹ ایک میدان جنگ ہے ، خریدار اور بیچنے والا ہمیشہ کھیل میں رہتے ہیں ، جو کہ تجارتی کاروبار کا ابدی موضوع بھی ہے۔ آج مشترکہ پینی جمپ حکمت عملی ایک اعلی تعدد کی حکمت عملی ہے ، جو اصل میں بینک کے مابین غیر ملکی کرنسی کی مارکیٹ سے ماخوذ ہے ، اور اکثر مرکزی دھارے میں استعمال ہوتی ہے فیٹ کرنسی کے جوڑے.

ہائی فریکوئنسی حکمت عملی کی درجہ بندی

ہائی فریکوئنسی ٹریڈنگ میں ، دو اہم اقسام کی حکمت عملی ہیں۔ خریدار کی طرف کی حکمت عملی اور بیچنے والے کی طرف کی حکمت عملی۔ بیچنے والے کی طرف کی حکمت عملی عام طور پر مارکیٹ بنانے کی حکمت عملی ہے ، اور ان دونوں طرف کی حکمت عملی مخالف ہیں۔ مثال کے طور پر ، مارکیٹ میں تمام غیر معقول مظاہر کو تیز ترین رفتار سے ہموار کرنے ، قیمت پر تیزی سے حملہ کرنے کا اقدام اٹھانے ، یا دوسرے مارکیٹ سازوں کی غلط قیمت کھانے کی اعلی تعدد اعتدال پسندی خریدار کی حکمت عملی۔

مارکیٹ کے تاریخی اعداد و شمار یا آرڈر کے قوانین کا تجزیہ کرنے ، غیر معقول قیمت پر زیر التواء آرڈرز کو پہلے سے بھیجنے اور مارکیٹ کی قیمت میں تیزی سے تبدیلی کے ساتھ واپسی کے آرڈر بھیجنے کا بھی ایک طریقہ ہے۔ ایسی حکمت عملی غیر فعال مارکیٹ بنانے میں عام ہیں ، ایک بار جب زیر التواء آرڈرز پر عمل درآمد ہوجاتا ہے ، اور ایک خاص منافع یا اسٹاپ نقصان کی شرط تک پہنچنے کے بعد ، پوزیشن بند ہوجائے گی۔ غیر فعال مارکیٹ بنانے کی حکمت عملیوں میں عام طور پر زیادہ رفتار کی ضرورت نہیں ہوتی ہے ، لیکن اس میں مضبوط حکمت عملی منطق اور ساخت کی ضرورت ہوتی ہے۔

پینی جمپ کی حکمت عملی کیا ہے؟

پینی جمپ کا انگریزی میں ترجمہ مائکرو قیمت میں اضافے کا مطلب ہے۔ اس کا اصول مارکیٹ کی خریداری کی قیمت اور فروخت کی قیمت کو ٹریک کرنا ہے۔ پھر ، مارکیٹ کی قیمت کے مطابق ، ٹریکنگ کی قیمت میں مائکرو قیمت میں اضافے کے علاوہ یا مائنس ، یہ واضح ہے کہ یہ ایک غیر فعال تجارتی حکمت عملی ہے ، یہ بیچنے والے کی طرف سے مارکیٹ بنانے کی حکمت عملی سے تعلق رکھتی ہے۔ اس کا کاروباری ماڈل اور منطق مائع کو فراہم کرنے کے لئے ایکسچینج میں درج حد کے احکامات پر دوطرفہ لین دین کرنا ہے۔

مارکیٹ بنانے کی حکمت عملی کے لئے ہاتھ میں ایک خاص مقدار میں انوینٹری کی ضرورت ہوتی ہے ، اور پھر خریدار اور بیچنے والے دونوں طرف تجارت ہوتی ہے۔ اس حکمت عملی کی بنیادی آمدنی ایکسچینج کے ذریعہ فراہم کردہ کمیشن فیس کی واپسی ہے ، نیز کم خریدنے اور زیادہ فروخت کرکے حاصل کردہ قیمت کا فرق ہے۔ لیکن بہت سارے اعلی تعدد تاجروں کے لئے جو مارکیٹ بنانے کے خواہاں ہیں ، بولی مانگنے کا پھیلاؤ کمانا ایک اچھی بات ہے ، لیکن یہ منافع کا مطلق ذریعہ نہیں ہے۔

پینی جمپ حکمت عملی کا اصول

ہم جانتے ہیں کہ تجارتی مارکیٹ میں بہت سارے خوردہ سرمایہ کار ہیں ، اور بہت سارے بڑے سرمایہ کار بھی ہیں ، جیسے:

اگر کوئی بڑا سرمایہ کار خام تیل کے 500 لاٹ خریدنا چاہتا ہے تو ، فروخت کے لئے موجودہ قیمت پر اتنے آرڈر نہیں ہیں ، اور سرمایہ کار ان کو زیادہ قیمت پر خریدنا نہیں چاہتا ہے۔ اگر وہ موجودہ قیمت پر خریداری کا آرڈر بھیجنے پر اصرار کرتے ہیں تو ، سلائپ پوائنٹس کی لاگت بہت زیادہ ہوگی۔ لہذا ، اسے مطلوبہ قیمت پر زیر التواء آرڈر بھیجنا ہوگا۔ مارکیٹ کے تمام شرکاء کو ایک ہائی خریداری آرڈر نظر آئے گا جو مخصوص قیمت پر دکھایا گیا ہے۔

اس بڑے آرڈر کی وجہ سے، یہ مارکیٹ میں لاپرواہ لگتا ہے، کبھی کبھی ہم اسے کہتے ہیں

Selling Price 400.3, Order volume 50; buying price 400.1, Order volume 10.

اچانک اس پیچیدہ ہاتھی مارکیٹ میں کود، اور بولی کی قیمت 400.1 کی قیمت پر بھیجا گیا تھا. اس وقت مارکیٹ بن جاتا ہے:

Selling Price 400.3, Order volume 50; Buying price 400.1, Order volume 510.

تمام تاجروں کو معلوم ہے کہ اگر کسی خاص قیمت پر بڑی تعداد میں زیر التوا آرڈر موجود ہیں تو ، اس قیمت میں مضبوط مدد ((یا مزاحمت) ہوگی۔ مزید برآں ، اعلی تعدد کے تاجروں کو یہ بھی معلوم ہے ، اگر وہ آرڈر بک کی گہرائی میں

Selling Price 400.3, Order volume 50; Buying price 400.2, Order volume 1,

قیمت 400.1 آرڈر بک کی گہرائی میں

یہاں تک کہ اگر قیمت میں اضافہ نہیں ہوتا ہے ،

پینی جمپ حکمت عملی کا نفاذ

سب سے پہلے ، مارکیٹ کے بہت کم امکان کے ساتھ تجارتی مواقع کا مشاہدہ کریں ، اور تجارتی منطق کے مطابق اسی طرح کی حکمت عملی بنائیں۔ اگر منطق پیچیدہ ہے تو ، آپ کو موجودہ ریاضیاتی علم کا استعمال کرنے کی ضرورت ہے ، ماڈل کو غیر منطقی رجحان کی نوعیت کو زیادہ سے زیادہ بیان کرنے کے لئے استعمال کریں ، اور اوور فٹنگ کو کم سے کم کریں۔ اس کے علاوہ ، اس کی تصدیق بیک ٹسٹ انجن کے ذریعہ کی جانی چاہئے جو

اس کے علاوہ ، کچھ قارئین کو یہ معلوم ہوسکتا ہے کہ پینی جمپ حکمت عملی میں مارکیٹ ٹریڈنگ کے مواقع کی ضرورت ہوتی ہے ، یعنی مارکیٹ کی ضرورت میں کم از کم دو

دو

اگلا ، ہم پچھلے

حکمت عملی کا کوڈ

تجارتی منطق کو صاف کرنے کے بعد ، ہم اسے حاصل کرنے کے لئے کوڈ کا استعمال کرسکتے ہیں۔ چونکہ ایف ایم زیڈ کوانٹ پلیٹ فارم سی ++ تحریری حکمت عملی کی مثالیں استعمال کرتا ہے بہت کم ہیں ، لہذا ہم یہاں اس حکمت عملی کو لکھنے کے لئے سی ++ کا استعمال کرتے ہیں ، جو ہر ایک کے لئے سیکھنے کے لئے آسان ہے ، اور مختلف قسم کی اجناس فیوچر ہے۔ پہلے کھولیں:fmz.com> لاگ ان کریں > ڈیش بورڈ > حکمت عملی لائبریری > نئی حکمت عملی > اوپر بائیں کونے میں ڈراپ ڈاؤن مینو پر کلک کریں > حکمت عملی لکھنے شروع کرنے کے لئے C ++ منتخب کریں، ذیل میں کوڈ میں تبصرے پر توجہ دیں.

- مرحلہ 1: پہلے حکمت عملی کا فریم ورک بنائیں ، جس میں ایک ایچ ایف ٹی کلاس اور ایک اہم فنکشن کی وضاحت کی گئی ہے۔ اہم فنکشن میں پہلی لائن لاگ کو صاف کرنا ہے۔ اس کا مقصد ہر بار جب حکمت عملی کو دوبارہ شروع کیا جاتا ہے تو پہلے چلنے والے لاگ کی معلومات کو صاف کرنا ہے۔ دوسری لائن کچھ غلط پیغامات کو فلٹر کرنا ہے جو ضروری نہیں ہیں ، جیسے نیٹ ورک کی تاخیر اور کچھ اشارے ظاہر ہوتے ہیں ، تاکہ لاگ صرف اہم معلومات کو ریکارڈ کرے اور زیادہ صاف نظر آئے۔ تیسری لائن

Init OK پیغام کو پرنٹ کرنا ہے ، جس کا مطلب ہے کہ پروگرام شروع ہوچکا ہے۔ چوتھی لائن ایچ ایف ٹی کلاس کے مطابق ایک آبجیکٹ بنانا ہے ، اور آبجیکٹ کا نام ایچ ایف ٹی ہے۔ پانچویں لائن کا پروگرام جبکہ لوپ میں داخل ہوتا ہے ، اور ہمیشہ ایچ ایف ٹی طریقہ کار میں آبجیکٹ لوپ کو انجام دیتا ہے ، یہ دیکھا جاسکتا ہے کہ لوپ اس پروگرام کی منطق ہے۔ لائن 6 ایک اور بنیادی پیغام ہے۔ کسی اور ثبوت کے تحت ، پروگرام عام حالات میں 6 کو انجام نہیں دے گا۔ اگر پروگرام لائن 6 کو ختم کردیا گیا ہے تو ، پروگرام کو انجام دینے

اگلا ، آئیے HFT کلاس کو دیکھیں ، جس میں پانچ طریقے ہیں۔ پہلا طریقہ تعمیراتی طریقہ ہے۔ دوسرا طریقہ یہ طے کرنے کے لئے ہفتے کا موجودہ دن حاصل کرنا ہے کہ آیا یہ ایک نئی K لائن ہے یا نہیں۔ تیسرا طریقہ بنیادی طور پر تمام خالی احکامات کو منسوخ کرنا ہے ، اور تفصیلی پوزیشن کی معلومات حاصل کرنا ہے ، کیونکہ آرڈر دینے سے پہلے ، اسے پہلے موجودہ پوزیشن کی حیثیت کا تعین کرنا چاہئے۔ چوتھا طریقہ بنیادی طور پر کچھ معلومات کو پرنٹ کرنے کے لئے استعمال کیا جاتا ہے ، اس حکمت عملی کے ل this ، یہ طریقہ اہم نہیں ہے۔ سب سے اہم طریقہ پانچویں طریقہ ہے ، یہ طریقہ بنیادی طور پر ٹریڈنگ منطق اور آرڈر دینے کے لئے ذمہ دار ہے۔

/ / Define the HFT class

Class HFT {

Public:

HFT() {

// Constructor

}

Int getTradingWeekDay() {

// Get the current day of the week to determine if it is a new K line

}

State getState() {

/ / Get order data

}

Void stop() {

// Print orders and positions

}

Bool Loop() {

// Strategy logic and placing orders

}

};

// main function

Void main() {

LogReset(); // clear the log

SetErrorFilter("ready|timeout"); // Filter error messages

Log("Init OK"); // Print the log

HFT hft; // Create HFT object

While (hft.Loop()); // enter loop

Log("Exit"); // Program exits, prints the log

}

لہذا آئیے دیکھتے ہیں کہ اس ایچ ایف ٹی کلاس میں ہر ایک طریقہ کار کو کس طرح نافذ کیا جاتا ہے ، اور سب سے بنیادی لوپ طریقہ کار کیسے کام کرتا ہے۔ اوپر سے نیچے تک ، ہم ہر طریقہ کار کے مخصوص نفاذ کو ایک ایک کرکے نافذ کریں گے ، اور آپ کو معلوم ہوگا کہ اصل ہائی فریکوئنسی حکمت عملی بہت آسان ہے۔ ایچ ایف ٹی کلاس کے بارے میں بات کرنے سے پہلے ، ہم نے پہلے ایچ ایف ٹی آبجیکٹ حساب کتاب کے نتائج کو ذخیرہ کرنے کے لئے کئی عالمی متغیرات کی وضاحت کی ہے۔ وہ ہیں: اسٹوریج آرڈر کی حیثیت ، پوزیشن کی حیثیت ، طویل پوزیشن رکھنا ، مختصر پوزیشن رکھنا ، خرید قیمت ، خرید مقدار ، فروخت قیمت ، فروخت مقدار۔ براہ کرم نیچے دیئے گئے کوڈ کو دیکھیں:

/ / Define the global enumeration type State

Enum State {

STATE_NA, // store order status

STATE_IDLE, // store position status

STATE_HOLD_LONG, // store long position directions

STATE_HOLD_SHORT, // store short position direction

};

/ / Define global floating point type variable

Typedef struct {

Double bidPrice; // store the buying price

Double bidAmount; // store the buying amount

Double askPrice; // store the selling price

Double askAmount; // store the selling amount

} Book;

مندرجہ بالا عالمی متغیرات کے ساتھ ، ہم hft آبجیکٹ کے ذریعہ حساب کتاب کے نتائج کو الگ الگ اسٹور کرسکتے ہیں ، جو پروگرام کے ذریعہ بعد کے کالوں کے لئے آسان ہے۔ اگلا ہم HFT کلاس میں ہر طریقہ کار کے مخصوص نفاذ کے بارے میں بات کریں گے۔ سب سے پہلے ، پہلا HFT طریقہ کار ایک تعمیر کنندہ ہے جو دوسرے getTradingWeekDay طریقہ کار کو کال کرتا ہے اور نتیجہ کو لاگ میں پرنٹ کرتا ہے۔ دوسرا getTradingWeekDay طریقہ کار ہفتے کا موجودہ دن حاصل کرتا ہے تاکہ یہ معلوم کیا جاسکے کہ آیا یہ ایک نئی K لائن ہے۔ اس کا نفاذ بھی بہت آسان ہے ، ٹائم اسٹیمپ حاصل کریں ، گھنٹہ اور ہفتہ کا حساب لگائیں ، اور آخر کار ہفتوں کی تعداد واپس کریں۔ تیسرا getState طریقہ کار تھوڑا سا لمبا ہے ، میں صرف عام خیال کی وضاحت کروں گا ، مخصوص وضاحت کے لئے ، آپ مندرجہ ذیل کوڈنگ بلاک میں تبصرے دیکھ سکتے ہیں۔

اگلا ، آئیے پہلے تمام آرڈرز حاصل کریں ، نتیجہ ایک عام صف ہے ، پھر آرڈر کو منسوخ کرنے کے لئے ایک ایک کرکے اس صف کو عبور کریں ، پھر پوزیشن ڈیٹا حاصل کریں ، ایک صف واپس کریں ، اور پھر اس صف کو عبور کریں ، تفصیلی پوزیشن کی معلومات حاصل کریں ، بشمول: سمت ، پوزیشن ، کل یا موجودہ پوزیشن وغیرہ ، اور آخر میں نتیجہ لوٹائیں۔ چوتھا اسٹاپ طریقہ معلومات کو پرنٹ کرنا ہے۔ کوڈ مندرجہ ذیل ہے:

Public:

// Constructor

HFT() {

_tradingDay = getTradingWeekDay();

Log("current trading weekday", _tradingDay);

}

// Get the current day of the week to determine if it is a new K line

Int getTradingWeekDay() {

Int seconds = Unix() + 28800; // get the timestamp

Int hour = (seconds/3600)%24; // hour

Int weekDay = (seconds/(60*60*24))%7+4; // week

If (hour > 20) {

weekDay += 1;

}

Return weekDay;

}

/ / Get order data

State getState() {

Auto orders = exchange.GetOrders(); // Get all orders

If (!orders.Valid || orders.size() == 2) { // If there is no order or the length of the order data is equal to 2

Return STATE_NA;

}

Bool foundCover = false; // Temporary variable used to control the cancellation of all unexecuted orders

// Traverse the order array and cancel all unexecuted orders

For (auto &order : orders) {

If (order.Id == _coverId) {

If ((order.Type == ORDER_TYPE_BUY && order.Price < _book.bidPrice - _toleratePrice) ||

(order.Type == ORDER_TYPE_SELL && order.Price > _book.askPrice + _toleratePrice)) {

exchange.CancelOrder(order.Id, "Cancel Cover Order"); // Cancel order based on order ID

_countCancel++;

_countRetry++;

} else {

foundCover = true;

}

} else {

exchange.CancelOrder(order.Id); // Cancel order based on order ID

_countCancel++;

}

}

If (foundCover) {

Return STATE_NA;

}

// Get position data

Auto positions = exchange.GetPosition(); // Get position data

If (!positions.Valid) { // if the position data is empty

Return STATE_NA;

}

// Traverse the position array to get specific position information

For (auto &pos : positions) {

If (pos.ContractType == Symbol) {

_holdPrice = pos.Price;

_holdAmount = pos.Amount;

_holdType = pos.Type;

Return pos.Type == PD_LONG || pos.Type == PD_LONG_YD ? STATE_HOLD_LONG : STATE_HOLD_SHORT;

}

}

Return STATE_IDLE;

}

// Print orders and positions information

Void stop() {

Log(exchange.GetOrders()); // print order

Log(exchange.GetPosition()); // Print position

Log("Stop");

}

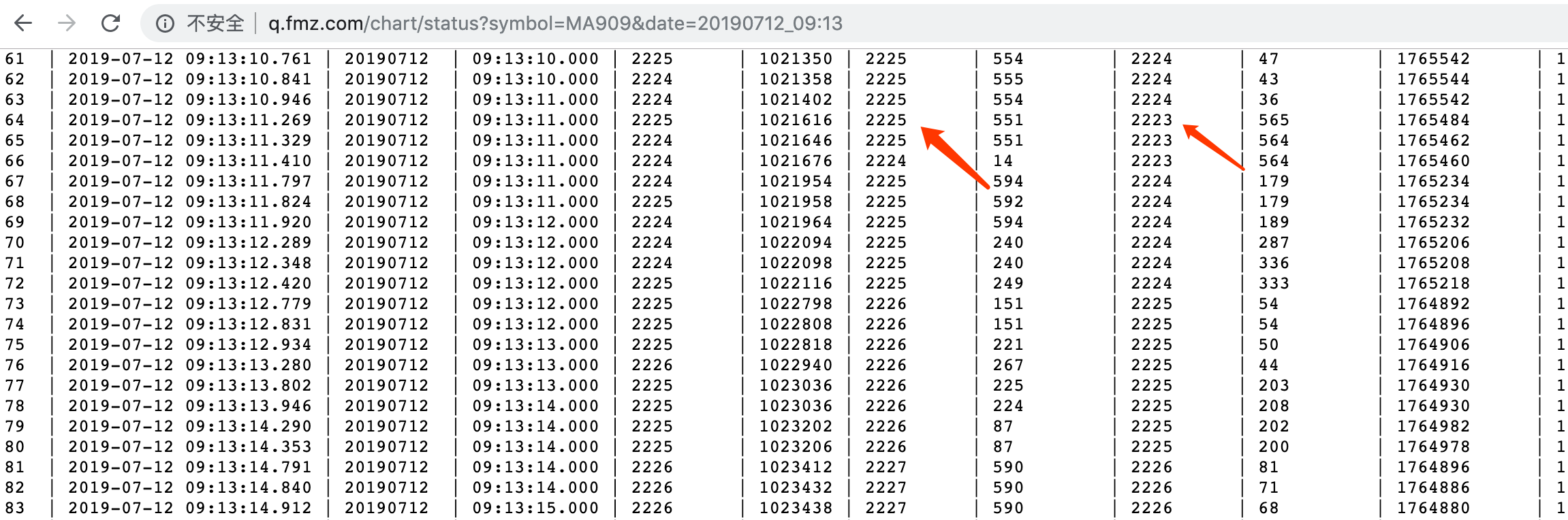

آخر میں ، ہم اس بات پر توجہ مرکوز کرتے ہیں کہ لوپ فنکشن حکمت عملی کی منطق اور آرڈر کو کس طرح کنٹرول کرتا ہے۔ اگر آپ مزید احتیاط سے دیکھنا چاہتے ہیں تو ، آپ کوڈ میں موجود تبصروں کا حوالہ دے سکتے ہیں۔ پہلے یہ طے کریں کہ آیا سی ٹی پی ٹرانزیکشن اور مارکیٹ سرور منسلک ہیں؟ پھر اکاؤنٹ کا دستیاب بیلنس حاصل کریں اور ہفتوں کی تعداد حاصل کریں؛ پھر ایف ایم زیڈ کے سرکاری سیٹ کنٹریکٹ ٹائپ فنکشن کو کال کرکے تجارت کرنے کے لئے مختلف قسم کا کوڈ مرتب کریں ، اور اس فنکشن کا استعمال ٹریڈنگ کی قسم کی تفصیلات واپس کرنے کے لئے کرسکتے ہیں۔ پھر موجودہ مارکیٹ کی گہرائی کے اعداد و شمار حاصل کرنے کے لئے گیٹ ڈیپتھ فنکشن کو کال کریں۔ گہرائی کے اعداد و شمار میں شامل ہیں: خریداری کی قیمت ، خریداری کا حجم ، فروخت کی قیمت ، فروخت کا حجم ، وغیرہ ، اور ہم ان کو متغیرات کے ساتھ اسٹور کرتے ہیں ، کیونکہ وہ بعد میں استعمال ہوں گے۔ پھر صارف کو موجودہ مارکیٹ کی حیثیت کو دیکھنے میں سہولت فراہم کرنے کے ل these ان پورٹ ڈیٹا کو اسٹیٹس بار میں آؤٹ پٹ کریں۔

// Strategy logic and placing order

Bool Loop() {

If (exchange.IO("status") == 0) { // If the CTP and the quote server are connected

LogStatus(_D(), "Server not connect ...."); // Print information to the status bar

Sleep(1000); // Sleep 1 second

Return true;

}

If (_initBalance == 0) {

_initBalance = _C(exchange.GetAccount).Balance; // Get account balance

}

Auto day = getTradingWeekDay(); // Get the number of weeks

If (day != _tradingDay) {

_tradingDay = day;

_countCancel = 0;

}

// Set the futures contract type and get the contract specific information

If (_ct.is_null()) {

Log(_D(), "subscribe", Symbol); // Print the log

_ct = exchange.SetContractType(Symbol); // Set futures contract type

If (!_ct.is_null()) {

Auto obj = _ct["Commodity"]["CommodityTickSize"];

Int volumeMultiple = 1;

If (obj.is_null()) { // CTP

Obj = _ct["PriceTick"];

volumeMultiple = _ct["VolumeMultiple"];

_exchangeId = _ct["ExchangeID"];

} else { // Esunny

volumeMultiple = _ct["Commodity"]["ContractSize"];

_exchangeId = _ct["Commodity"]["ExchangeNo"];

}

If (obj.is_null() || obj <= 0) {

Panic("PriceTick not found");

}

If (_priceTick < 1) {

exchange.SetPrecision(1, 0); // Set the decimal precision of the price and the quantity of the order.

}

_priceTick = double(obj);

_toleratePrice = _priceTick * TolerateTick;

_ins = _ct["InstrumentID"];

Log(_ins, _exchangeId, "PriceTick:", _priceTick, "VolumeMultiple:", volumeMultiple); // print the log

}

Sleep(1000); // Sleep 1 second

Return true;

}

// Check orders and positions to set status

Auto depth = exchange.GetDepth(); // Get depth data

If (!depth.Valid) { // if no depth data is obtained

LogStatus(_D(), "Market not ready"); // Print status information

Sleep(1000); // Sleep 1 second

Return true;

}

_countTick++;

_preBook = _book;

_book.bidPrice = depth.Bids[0].Price; // "Buying 1" price

_book.bidAmount = depth.Bids[0].Amount; // "Buying 1" amount

_book.askPrice = depth.Asks[0].Price; // "Selling 1" price

_book.askAmount = depth.Asks[0].Amount; // "Selling 1" amount

// Determine the state of the port data assignment

If (_preBook.bidAmount == 0) {

Return true;

}

Auto st = getState(); // get the order data

// Print the port data to the status bar

LogStatus(_D(), _ins, "State:", st,

"Ask:", depth.Asks[0].Price, depth.Asks[0].Amount,

"Bid:", depth.Bids[0].Price, depth.Bids[0].Amount,

"Cancel:", _countCancel,

"Tick:", _countTick);

}

بہت کچھ کرنے کے بعد ، ہم آخر کار آرڈر دے سکتے ہیں۔ تجارت سے پہلے ، پہلے ہم پروگرام کی موجودہ ہولڈنگ پوزیشن کی حیثیت کا فیصلہ کرتے ہیں (کوئی ہولڈنگ پوزیشن ، لمبی پوزیشن کے احکامات ، شارٹ پوزیشن کے احکامات) ، یہاں ہم نے اگر... دوسری صورت میں... دوسری صورت میں منطقی کنٹرول کا استعمال کیا۔ وہ بہت آسان ہیں ، اگر کوئی ہولڈنگ پوزیشن نہیں ہے تو ، پوزیشن منطقی شرط کے مطابق کھولی جائے گی۔ اگر ہولڈنگ پوزیشن ہے تو ، پوزیشن منطقی شرط کے مطابق بند ہوجائے گی۔ ہر ایک کی تفہیم میں آسانی کے ل we ، ہم منطق کی وضاحت کے لئے تین پیراگراف استعمال کرتے ہیں ، پوزیشن کھولنے کے حصے کے لئے:

سب سے پہلے ایک بولی متغیر کا اعلان کریں، ہم اسے بند پوزیشن کو کنٹرول کرنے کے لئے استعمال کرتے ہیں؛ اگلا ہمیں کرنٹ اکاؤنٹ کی معلومات حاصل کرنے کی ضرورت ہے، اور منافع کی قیمت کو ریکارڈ کریں، پھر واپسی کے آرڈر کی حیثیت کا تعین کریں، اگر واپسی کی تعداد مقرر کردہ زیادہ سے زیادہ سے زیادہ ہو تو، لاگ میں متعلقہ معلومات کو پرنٹ کریں؛ پھر موجودہ بولی اور پیشکش کی قیمت کے فرق کی مطلق قیمت کا حساب لگائیں تاکہ یہ معلوم ہو کہ موجودہ بولی کی قیمت اور پوچھ قیمت کے درمیان 2 ہاپس سے زیادہ ہے.

اگلا ، ہمیں

Bool forceCover = _countRetry >= _retryMax; // Boolean value used to control the number of closings

If (st == STATE_IDLE) { // if there is no holding position

If (_holdAmount > 0) {

If (_countRetry > 0) {

_countLoss++; // failure count

} else {

_countWin++; // success count

}

Auto account = exchange.GetAccount(); // Get account information

If (account.Valid) { // If get account information

LogProfit(_N(account.Balance+account.FrozenBalance-_initBalance, 2), "Win:", _countWin, "Loss:", _countLoss); // Record profit value

}

}

_countRetry = 0;

_holdAmount = 0;

// Judging the status of withdrawal

If (_countCancel > _cancelMax) {

Log("Cancel Exceed", _countCancel); // Print the log

Return false;

}

Bool canDo = false; // temporary variable

If (abs(_book.bidPrice - _book.askPrice) > _priceTick * 1) { // If there is more than 2 hops between the current bid and ask price

canDo = true;

}

If (!canDo) {

Return true;

}

Auto bidPrice = depth.Bids[0].Price; // Buying 1 price

Auto askPrice = depth.Asks[0].Price; // Selling 1 price

Auto bidAmount = 1.0;

Auto askAmount = 1.0;

If (_preBook.bidPrice > _book.bidPrice && _book.askAmount < _book.bidAmount) { // If the previous buying price is greater than the current buying price and the current selling volume is less than the buying volume

bidPrice += _priceTick; // Set the opening long position price

bidAmount = 2; // set the opening long position volume

} else if (_preBook.askPrice < _book.askPrice && _book.bidAmount < _book.askAmount) { // If the previous selling price is less than the current selling price and the current buying volume is less than the selling volume

askPrice -= _priceTick; // set the opening short position volume

askAmount = 2; // set the opening short position volume

} else {

Return true;

}

Log(_book.bidPrice, _book.bidAmount, _book.askPrice, _book.askAmount); // Print current market data

exchange.SetDirection("buy"); // Set the order type to buying long

exchange.Buy(bidPrice, bidAmount); // buying long and open position

exchange.SetDirection("sell"); // Set the order type to selling short

exchange.Sell(askPrice, askAmount); // short sell and open position

}

اگلا ، ہم اس بارے میں بات کریں گے کہ طویل پوزیشن کو کیسے بند کیا جائے ، پہلے موجودہ پوزیشن کی حیثیت کے مطابق آرڈر کی قسم مرتب کریں ، اور پھر

Else if (st == STATE_HOLD_LONG) { // if holding long position

exchange.SetDirection((_holdType == PD_LONG && _exchangeId == "SHFE") ? "closebuy_today" : "closebuy"); // Set the order type, and close position

Auto sellPrice = depth.Asks[0].Price; // Get "Selling 1" price

If (sellPrice > _holdPrice) { // If the current "selling 1" price is greater than the long position opening price

Log(_holdPrice, "Hit #ff0000"); // Print long position opening price

sellPrice = _holdPrice + ProfitTick; // Set closing long position price

} else if (sellPrice < _holdPrice) { // If the current "selling 1" price is less than the long position opening price

forceCover = true;

}

If (forceCover) {

Log("StopLoss");

}

_coverId = exchange.Sell(forceCover ? depth.Bids[0].Price : sellPrice, _holdAmount); // close long position

If (!_coverId.Valid) {

Return false;

}

}

آخر میں ، آئیے دیکھتے ہیں کہ مختصر پوزیشن کو کیسے بند کیا جائے۔ اصول مذکورہ بالا بندش طویل پوزیشن کے برعکس ہے۔ پہلے ، موجودہ پوزیشن کی حیثیت کے مطابق ، آرڈر کی قسم مرتب کریں ، اور پھر

Else if (st == STATE_HOLD_SHORT) { // if holding short position

exchange.SetDirection((_holdType == PD_SHORT && _exchangeId == "SHFE") ? "closesell_today" : "closesell"); // Set the order type, and close position

Auto buyPrice = depth.Bids[0].Price; // Get "buying 1" price

If (buyPrice < _holdPrice) { // If the current "buying 1" price is less than the opening short position price

Log(_holdPrice, "Hit #ff0000"); // Print the log

buyPrice = _holdPrice - ProfitTick; // Set the close short position price

} else if (buyPrice > _holdPrice) { // If the current "buying 1" price is greater than the opening short position price

forceCover = true;

}

If (forceCover) {

Log("StopLoss");

}

_coverId = exchange.Buy(forceCover ? depth.Asks[0].Price : buyPrice, _holdAmount); // close short position

If (!_coverId.Valid) {

Return false;

}

}

مندرجہ بالا اس حکمت عملی کا مکمل تجزیہ ہے۔ یہاں کلک کریں (https://www.fmz.com/strategy/163427مکمل حکمت عملی ماخذ کوڈ کو FMZ Quant پر بیک ٹسٹ ماحول کی تشکیل کے بغیر کاپی کرنے کے لئے.

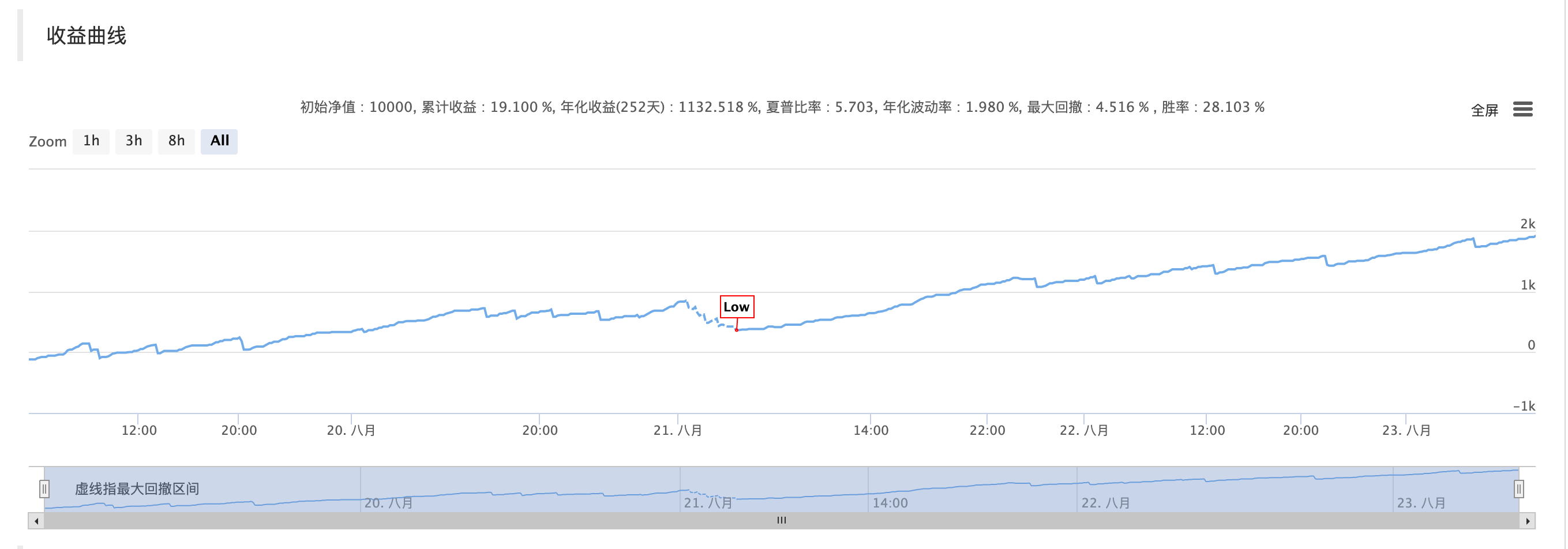

بیک ٹیسٹ کے نتائج

تجارتی منطق

حکمت عملی کا بیان

اعلی تعدد کی تجارت کے تجسس کو پورا کرنے اور نتائج کو زیادہ واضح طور پر دیکھنے کے ل this ، اس حکمت عملی کے بیک ٹیسٹ ماحول کی ٹرانزیکشن فیس کو 0 پر مقرر کیا گیا ہے ، جس کی وجہ سے ایک سادہ تیز رفتار منطق پیدا ہوتی ہے۔ اگر آپ حقیقی مارکیٹ میں منافع بخش ہونے کے ل the ٹرانزیکشن فیس کو پورا کرنا چاہتے ہیں۔ مزید اصلاح کی ضرورت ہے۔ جیسے جیت کی شرح کو بہتر بنانے کے لئے قلیل مدتی پیش گوئی کرنے کے لئے آرڈر اسٹریم کا استعمال کرنا ، اس کے علاوہ زر مبادلہ کی فیس کی واپسی ، پائیدار منافع بخش حکمت عملی کے حصول کے ل high ، اعلی تعدد کی تجارت سے متعلق بہت ساری کتابیں موجود ہیں۔ مجھے امید ہے کہ ہر کوئی زیادہ سوچ سکتا ہے اور اصول پر قائم رہنے کے بجائے حقیقی مارکیٹ میں جاسکتا ہے۔

ہمارے بارے میں

ایف ایم زیڈ کوانٹ ایک خالص طور پر ٹکنالوجی سے چلنے والی ٹیم ہے جو مقداری تجارت کے شوقین افراد کے لئے ایک انتہائی موثر دستیاب بیک ٹیسٹ میکانزم مہیا کرتی ہے۔ ہمارا بیک ٹیسٹ میکانزم ایک سادہ قیمت میچ کے بجائے ایک حقیقی تبادلے کی نقالی کررہا ہے۔ ہمیں امید ہے کہ صارفین اپنی صلاحیتوں کو بہتر بنانے کے لئے پلیٹ فارم سے فائدہ اٹھا سکتے ہیں۔

- کریپٹوکرنسی مارکیٹ میں بنیادی تجزیہ کی مقدار: اعداد و شمار کو اپنے لئے بولنے دیں!

- ایک بار پھر ، ہم نے ایک بار پھر اس بات کا یقین کرلیا ہے کہ یہ ایک بہت بڑا مسئلہ ہے ، لیکن ہم اس کے بارے میں مزید نہیں جانتے ہیں۔

- کوانٹائزڈ ٹرانزیکشنز کے لیے ایک لازمی ٹول۔

- ہر چیز پر قابو پانا - ایف ایم زیڈ ٹریڈنگ ٹرمینل کا نیا ورژن (ٹی آر بی آربیٹریج سورس کوڈ کے ساتھ) کا تعارف

- FMZ کے نئے ورژن کے ٹرانزیکشن ٹرمینل کے بارے میں سب کچھ جاننے کے لئے یہاں کلک کریں

- ایف ایم زیڈ کوانٹ: کریپٹوکرنسی مارکیٹ میں مشترکہ تقاضوں کے ڈیزائن مثالوں کا تجزیہ (II)

- 80 لائنوں کے کوڈ میں ہائی فریکوئینسی حکمت عملی کے ساتھ دماغ کے بغیر سیلز بوٹس کا استحصال کیسے کریں

- ایف ایم زیڈ کیوٹیفیکیشن: کریپٹوکرنسی مارکیٹ میں عام ضروریات کے ڈیزائن کی مثالوں کا تجزیہ (ب)

- 80 لائنوں کے کوڈ کے ساتھ ہائی فریکوئینسی کی حکمت عملی کے ساتھ فروخت کے لیے بے دماغ روبوٹ کا استحصال کیسے کیا گیا؟

- ایف ایم زیڈ کوانٹ: کریپٹوکرنسی مارکیٹ میں مشترکہ تقاضوں کے ڈیزائن مثالوں کا تجزیہ (I)

- ایف ایم زیڈ کیوٹیفیکیشن: کریپٹوکرنسی مارکیٹ میں عام ضروریات کے ڈیزائن کی مثالوں کا تجزیہ (1)