Parabolic Steering SAR và Chiến lược điểm giá cao và thấp

Tác giả:Tốt, Tạo: 2019-10-10 11:59:37, Cập nhật: 2023-11-07 20:48:54

Tóm lại

Parabolic steering là một chỉ số phân tích kỹ thuật rất kỳ lạ, được phát minh bởi Welles Wilder, tên đầy đủ của viết tắt là

Phương pháp điều khiển bằng bình tĩnh

Chuyển Parabolic là đặc biệt bởi vì hình dạng bên ngoài của nó khác với các chỉ số khác. Nó bao gồm các chấm đỏ hoặc xanh và theo dõi chuyển động giá theo hình cung. Bởi vì nó có hình dạng giống như một parabola trên biểu đồ, chúng tôi gọi nó là điều khiển parabolic, nhưng thực sự nó không liên quan đến bất kỳ tính toán toán học nào của parabola.

Nó được xây dựng trên biểu đồ giá và chủ yếu được sử dụng để phân tích xu hướng giá. Điều này tương tự như đường trung bình động. Sự khác biệt duy nhất là nó đi kèm với một yếu tố tăng tốc điều chỉnh tốc độ của nó khi giá thay đổi.

Ngoài ra, đường trung bình động sẽ luôn chạy thông qua giá, khi giá vượt qua parabola, chỉ số sẽ đảo ngược

Tính toán điều khiển bằng đường bi

Việc tính toán điều khiển bằng parabol rất phức tạp. Đầu tiên, bạn cần xác định điểm cực (giá EP cao nhất hoặc thấp nhất). Sau đó thêm một nhân tố gia tốc (AF) bắt đầu từ 0,02 vào nó, và sau đó thêm 0,02 mỗi khi chạm vào điểm cực tiếp theo. Tối đa của AF là 0,20, sau đó nhân sự khác biệt giữa giá cực và SAR giai đoạn trước bằng nhân tố gia tốc, sau đó thêm SAR của giai đoạn trước.

Thuật toán tăng giá

Bước 1:Giả sử rằng khoảng thời gian làt. SAR(t)là bằng với giá thấp nhất của N thời gian trước đó.Af(t)là 0.02.

-

Nếu

SAR(t)lớn hơn giá thấp nhấtL(t)của khoảng thời gian t, một sự chuyển đổi xảy ra và đi vào xu hướng giảm trong khoảng thời gian tiếp theo; -

Nếu

SAR(t)không cao hơn giá thấp nhấtL(t)của khoảng thời gian t, nó đi vào xu hướng tăng trong khoảng thời gian tiếp theo; -

Giá trị cực

Ep(t)bằng giá cao nhất trong N giai đoạn cuối cùng;

Bước 2:Thời gian là t+1, nghĩa là:

SAR(t+1)=SAR(t)+Af(t)*(Ep(t) – SAR(t))

-

Nếu

SAR(t+1)lớn hơn giá thấp nhấtL(t+1)trong khoảng thời gian t + 1, một sự chuyển đổi xảy ra và đi vào xu hướng giảm trong khoảng thời gian tiếp theo; -

Nếu

SAR(t+1)không cao hơn giá thấp nhấtL(t+1)của thời gian t + 1, nó bước vào giai đoạn tiếp theo của xu hướng tăng; và giá trị cựcEp(t+1)bằng giá cao nhất trong N giai đoạn cuối cùng; -

Nếu giá cao nhất trong khoảng thời gian, đó là,

H(t+1)cao hơn giá cao nhất của các khoảng thời gian N trước đó, sau đóAF(t+1)=AF(t)+0.02, nếu không,AF(t+1)= AF(t).

Bước 3:lặp lại thuật toán trong bước thứ hai của xu hướng tăng trong thời gian tiếp theo t + 2, t + 3,..., cho đến khi chuyển đổi xảy ra.AFlà 0,2.

Thuật toán giảm giá

Bước 1:Giả sử rằng khoảng thời gian là t.SAR(t)bằng với giá cao nhất của N thời gian trước đó.Af(t)là 0.02.

-

Nếu

SAR(t)thấp hơn giá cao nhấtH(t)của khoảng thời gian t, một sự chuyển đổi xảy ra và bước vào xu hướng tăng trong khoảng thời gian tiếp theo; -

Nếu

SAR(t)không thấp hơn giá cao nhấtH(t)trong khoảng thời gian t, nó đi vào xu hướng giảm trong khoảng thời gian tiếp theo; -

Giá trị cực

Ep(t)bằng giá thấp nhất trong N giai đoạn cuối cùng;

Bước 2: Thời gian là t+1, nghĩa là:

SAR(t+1)=SAR(t)+Af(t)*(Ep(t) – SAR(t))

-

Nếu

SAR(t+1)thấp hơn giá cao nhấtH(t+1)của khoảng thời gian t + 1, một sự chuyển đổi xảy ra và bước vào xu hướng tăng trong khoảng thời gian tiếp theo; -

Nếu

SAR(t+1)không thấp hơn giá cao nhấtL(t+1)của thời gian t + 1, nó đi vào xu hướng giảm trong thời gian tiếp theo; ngoài ra, giá trị cựcEp(t+1)bằng giá thấp nhất trong N giai đoạn cuối cùng; -

Nếu giá thấp nhất

L(t+1)của khoảng thời gian thấp hơn giá thấp nhất của các khoảng thời gian N trước đó, sau đóAF(t+1)=AF(t)+0.02, nếu không,AF(t+1)=AF (t).

Bước 3:lặp lại thuật toán trong bước thứ hai của xu hướng tăng trong thời gian tiếp theo t + 2, t + 3,..., cho đến khi chuyển đổi xảy ra.AFlà 0,2.

Có nhiều phiên bản của thuật toán SAR. thuật toán trên chỉ là một trong số đó, những người khác có cấu trúc tương tự. Sự khác biệt nằm trong các chi tiết, chẳng hạn như điều kiện kích hoạt của yếu tố gia tốc và thuật toán xác định củaEp(t). Chúng ta có thể thấy các đặc điểm của sự xoay chuyển parabolic: trong xu hướng tăng của thị trường, SAR của mỗi đường K cao hơn SAR của đường K trước đó, và điểm dừng lỗ dần dần được di chuyển lên, do đó đảm bảo rằng lợi nhuận nổi cũng dần dần di chuyển lên. Đây là điểm dừng lỗ theo dõi điển hình. Trong xu hướng tăng tốc của thị trường, AF được tăng và EP được tăng, tăng thêm tốc độ của điểm dừng lỗ, đảm bảo rằng trong tình huống xu hướng mạnh, điểm dừng lỗ có thể theo dõi chặt chẽ xu hướng của giá cổ phiếu và khóa thêm lợi nhuận.

Chiến lược logic

Phương pháp này có thể thích nghi với thị trường xu hướng tốt và có thể kiếm được lợi nhuận tốt khi xu hướng thị trường trơn tru. Nhưng những người đã giao dịch biết rằng thị trường biến động trong hầu hết thời gian, vì vậy nếu bạn sử dụng vòng quay parabolic một mình, bạn có thể mất rất nhiều lợi nhuận bạn đã kiếm được trong thị trường xu hướng dài hạn. Do đó, chúng ta cần thêm một bộ lọc. Khi thị trường biến động, chúng ta có thể lọc một số cơ hội không có xu hướng, do đó làm giảm tần suất giao dịch và tăng tỷ lệ thắng hoặc tỷ lệ thua lỗ, để trong thị trường biến động dài hạn, giá trị ròng có thể giảm hiệu quả.

-

Vị trí mở dài: parabola đang tăng, và giá cao nhất cao hơn giá cao nhất trước đó

-

Vị trí ngắn mở: parabola đang giảm, và giá thấp nhất thấp hơn giá thấp nhất trước đó

-

Vị trí dài lấy lợi nhuận: parabola đang giảm và lợi nhuận biến động đạt số tiền được chỉ định

-

Vị trí ngắn lấy lợi nhuận: hình parabola đang tăng và lợi nhuận biến động đạt số tiền được chỉ định

-

Stop loss vị trí dài: lỗ đạt đến số tiền đã chỉ định

-

Đặt lệnh dừng lỗ ngắn: lỗ đạt đến số tiền đã chỉ định

Chiến lược viết

Dựa trên logic chiến lược trên, chúng ta có thể thực hiện nó trên nền tảng FMZ Quant.fmz.com> Login > Dashboard > Thư viện chiến lược > Chiến lược mới > Nhấp vào menu thả xuống ở góc trên bên phải để chọn Ngôn ngữ của tôi, bắt đầu viết chiến lược, và chú ý đến các bình luận trong mã bên dưới.

Đầu tiên, các tham số cần được sử dụng trong chiến lược này: chiều dài trung bình động, phạm vi dừng lỗ, tham số lấy lợi nhuận, vv Tất cả những điều này được xác định là các tham số bên ngoài để tạo điều kiện cho việc gỡ lỗi và tối ưu hóa thử nghiệm:

N:=30; // highest or lowest price parameter

SLOSS:=1; // Taking Profit and Stop Loss Coefficient

FUND:=100000; // Initial funds

Sau đó, tính toán các dữ liệu cần thiết được sử dụng trong chiến lược: đầu tiên tính toán số lượng đơn đặt hàng, sau đó tính toán chỉ số quay parabolic, và đánh giá xem đó là trạng thái tăng hay giảm, và cuối cùng tính toán mối quan hệ vị trí giữa giá cao nhất hoặc thấp nhất và giá cao nhất và thấp nhất trước đó:

LOTS:=MAX(1,INTPART(FUND/(O*UNIT*0.1))); // Calculate the order quantity

SARLINE:=SAR(4,2,20); // Calculate the parabolic turn indicator

B1:=SARLINE>0; // Determine whether the trend is rising

S1:=SARLINE<0; // Determine whether the trend is falling

B2:=HIGH>=HHV(CLOSE,N); // Determine if the highest price is greater than the previous highest price

S2:=LOW<=LLV(CLOSE,N); // Determine if the lowest price is less than the previous lowest price

Phần sau đây là về vị trí mở và dừng lỗ hoặc lấy lợi nhuận:

BARPOS>N AND B1 AND B2,BK(LOTS); //Open long position

BARPOS>N AND S1 AND S2,SK(LOTS); // Open short position

S1 AND S2 AND BKHIGH>BKPRICE*(1+0.01*SLOSS), SP(BKVOL); // Long position taking profit

B1 AND B2 AND SKLOW<SKPRICE*(1-0.01*SLOSS),BP(SKVOL); // Short position taking profit

C<BKPRICE*(1-SLOSS*0.01), SP(BKVOL); // Long position stop loss

C>SKPRICE*(1+SLOSS*0.01), BP(SKVOL); // Short position stop loss

Chiến lược Backtest

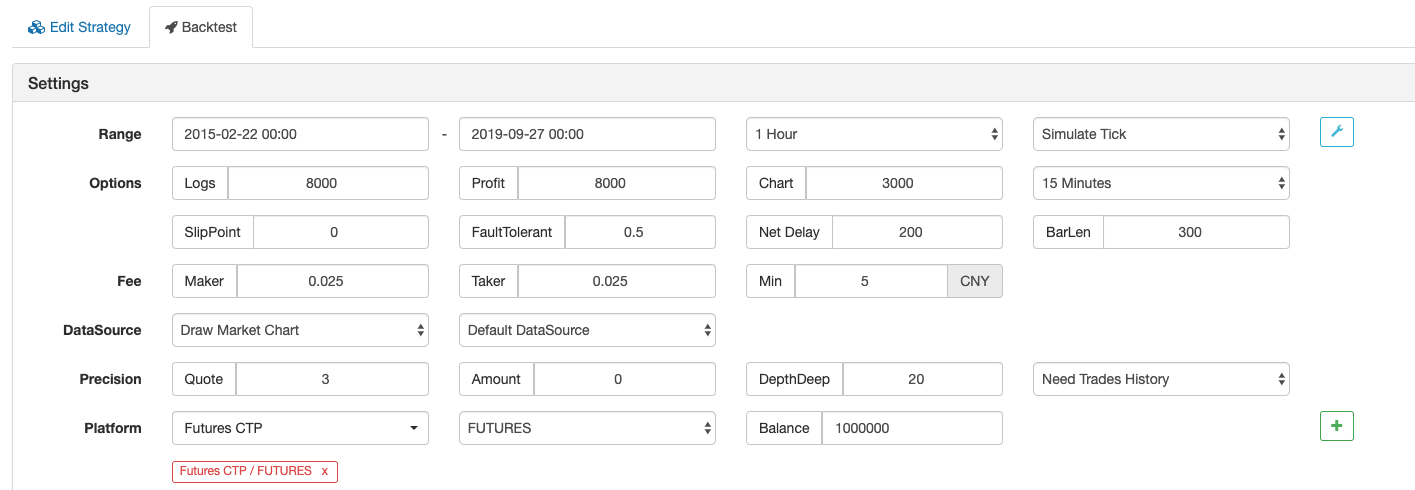

Môi trường thử nghiệm sau

- Phân loại giao dịch: chỉ số thanh thép

- Thời gian: 22 tháng 2 năm 2015 ~ 27 tháng 9 năm 2019

- Chu kỳ: một giờ

- Trượt: 2 pips cho các vị trí mở và đóng

- Phí: 2 lần tiêu chuẩn trao đổi

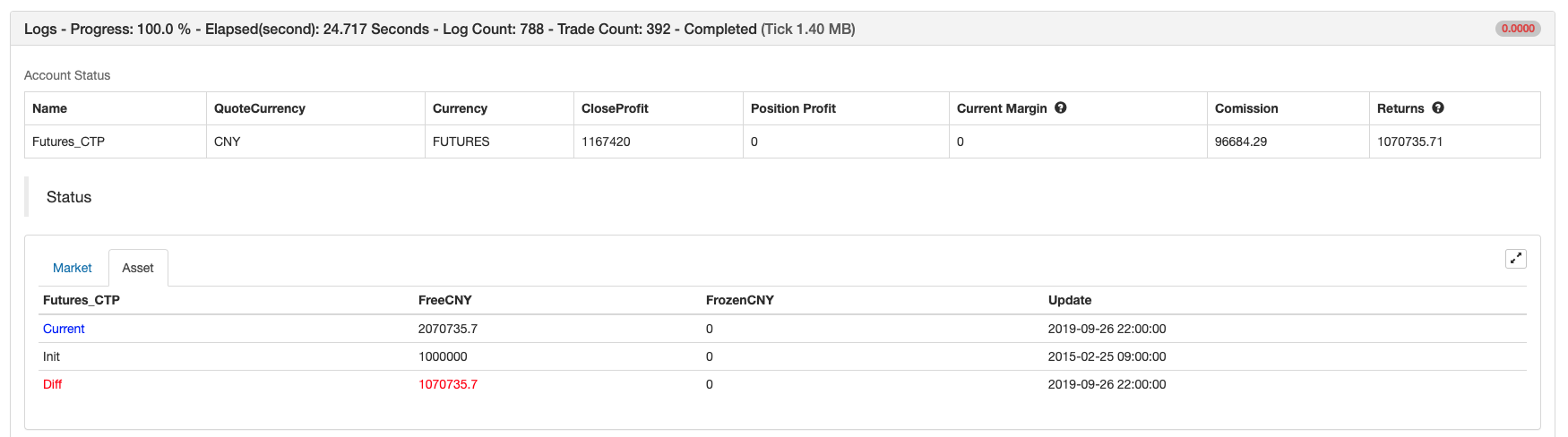

Báo cáo lợi nhuận

Đường cong quỹ

Mã chiến lược đầy đủ

(*backtest

Start: 2015-02-22 00:00:00

End: 2019-09-27 00:00:00

Period: 1h

Exchanges: [{"eid":"Futures_CTP","currency":"FUTURES"}]

Args: [["ContractType","rb000",126961]]

*)

N:=30; // Highest or lowest price parameter

SLOSS:=1; // Take Profit and Stop Loss Coefficient

FUND:=100000; // Initial funds

LOTS:=MAX(1,INTPART(FUND/(O*UNIT*0.1))); // Calculate the order quantity

SARLINE:=SAR(4,2,20); // Calculate the parabolic turn indicator

B1:=SARLINE>0; // Determine whether the trend is rising

S1:=SARLINE<0; // Determine whether the trend is falling

B2:=HIGH>=HHV(CLOSE,N); // Determine if the highest price is greater than the previous highest price

S2:=LOW<=LLV(CLOSE,N); // Determine if the lowest price is less than the previous lowest price

BARPOS>N AND B1 AND B2,BK(LOTS); //Open long position

BARPOS>N AND S1 AND S2,SK(LOTS); // Open short position

S1 AND S2 AND BKHIGH>BKPRICE*(1+0.01*SLOSS), SP(BKVOL); // long position taking profit

B1 AND B2 AND SKLOW<SKPRICE*(1-0.01*SLOSS),BP(SKVOL); // short position taking profit

C<BKPRICE*(1-SLOSS*0.01), SP(BKVOL); // long position stop loss

C>SKPRICE*(1+SLOSS*0.01), BP(SKVOL); // short position stop loss

Nhấp để sao chép mã nguồn chiến lược đầy đủ mà không cần cấu hình:https://www.fmz.com/strategy/168073

Cuối cùng

Hầu hết các chỉ số truyền thống tụt lại rất xa so với đường K mới. Không chỉ có thể so sánh chặt chẽ với đường K mới theo đặc điểm của yếu tố gia tốc tích hợp, mà còn không quá linh hoạt, do đó chiến lược có thể tấn công và phòng thủ. Mặc dù phương pháp tính toán rất phức tạp, các chỉ số hiện có có thể được sử dụng trực tiếp, rất thân thiện với người mới bắt đầu. Tuy nhiên, cần lưu ý rằng khi thị trường bước vào phạm vi biến động hẹp, đường quay parabolic thường sẽ có tín hiệu mua và bán không hợp lệ, khiến nó hết hạn tạm thời hoặc trong một thời gian dài.

- Xác định số lượng phân tích cơ bản trong thị trường tiền điện tử: Hãy để dữ liệu nói cho chính nó!

- Các nghiên cứu định lượng cơ bản của vòng đồng tiền - đừng tin vào những giáo viên mờ nhạt, nói khách quan về dữ liệu!

- Một công cụ thiết yếu trong lĩnh vực giao dịch định lượng - nhà phát minh mô-đun khám phá dữ liệu định lượng

- Kiểm soát mọi thứ - giới thiệu về FMZ Phiên bản mới của Terminal giao dịch (với mã nguồn TRB Arbitrage)

- Có tất cả các thông tin về FMZ phiên bản mới của giao dịch đầu cuối (được thêm mã nguồn TRB)

- FMZ Quant: Phân tích các ví dụ thiết kế yêu cầu chung trong thị trường tiền điện tử (II)

- Làm thế nào để khai thác robot bán hàng không có não với một chiến lược tần số cao trong 80 dòng mã

- FMZ định lượng: Phân tích các trường hợp thiết kế nhu cầu phổ biến của thị trường tiền điện tử (II)

- Cách khai thác robot vô trí tuệ để bán bằng chiến lược tần số cao 80 dòng mã

- FMZ Quant: Phân tích các ví dụ thiết kế yêu cầu chung trong thị trường tiền điện tử (I)

- FMZ định lượng: Các nhu cầu phổ biến của thị trường tiền điện tử