Nguyên tắc và xây dựng mô hình dừng lỗ

Tác giả:Lydia., Tạo: 2023-01-30 14:50:20, Cập nhật: 2023-09-18 20:20:33

Nguyên tắc và xây dựng mô hình dừng lỗ

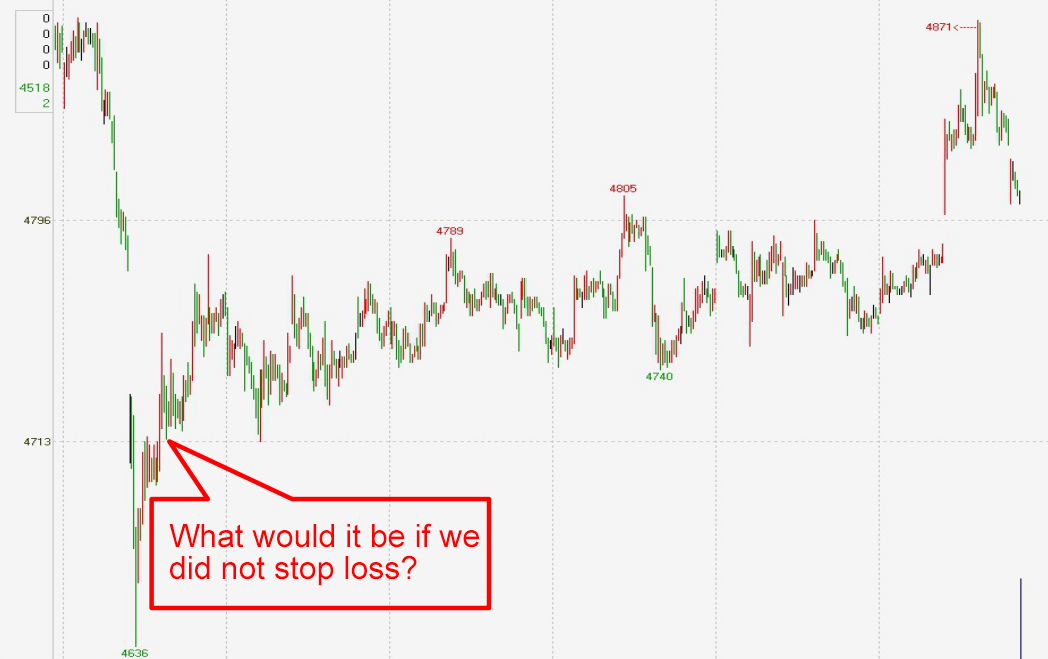

Tại sao phải dừng thua lỗ?

Nguyên tắc cá sấu

Giả sử một con cá sấu cắn chân bạn. Nếu bạn cố gắng giải phóng chân bằng tay, con cá sấu sẽ cắn chân và tay bạn cùng một lúc. Bạn càng đấu tranh, bạn sẽ càng bị cắn. Vì vậy, nếu con cá sấu cắn chân bạn, cơ hội duy nhất của bạn là hy sinh một chân.

Trong thị trường vốn, cho dù đó là tiền kỹ thuật số hay hợp đồng tương lai hàng hóa, Nguyên tắc cá sấu là khi bạn thấy giao dịch của bạn đi ngược hướng của thị trường, bạn phải dừng lỗ ngay lập tức mà không cần trì hoãn hoặc may mắn.

Bảo vệ vốn của bạn luôn luôn là ưu tiên hàng đầu!

Ông trùm đầu tư

Tôi tin rằng điều quan trọng nhất luôn là bảo tồn vốn, đó là nền tảng của chiến lược đầu tư.

Các nhà đầu tư thất bại

Mục tiêu đầu tư duy nhất là "làm ra nhiều tiền". Kết quả là, ông thường không thể bảo tồn vốn của mình.

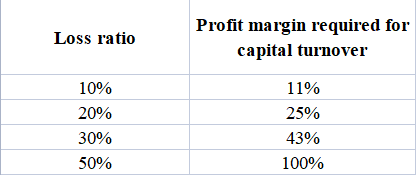

Các nhà đầu tư lớn biết rằng việc tránh mất tiền dễ dàng hơn là kiếm tiền. Nếu bạn mất 50% vốn đầu tư của mình, bạn phải tăng gấp đôi vốn của mình để trở lại điểm khởi đầu ban đầu.

Phương pháp dừng lỗ không gian

Chìa khóa là thiết lập giá dừng lỗ trên hoặc dưới một vị trí chuẩn nhất định để đạt được phương pháp phòng ngừa.

Ví dụ:

Đặt giá trị giá trị giá trị giá trị giá trị giá trị giá trị giá trị giá trị giá trị giá trị giá trị Stop-loss ngắn - đặt stop-loss trên đường kháng cự dựa trên đường kháng cự.

Phương pháp dừng lỗ này thuộc về phương pháp mô hình giá, tương đương với việc đặt giới hạn tối đa của việc dừng lỗ, để bảo vệ bản thân và tránh thảm họa do can thiệp cảm xúc. Sau khi chúng ta thiết lập vị trí của mình, nếu chúng ta chờ đợi thụ động cho giá giảm xuống đường dừng lỗ tối đa, bạn sẽ bị động. Giới hạn dừng lỗ tối đa đã đặt trước chỉ có thể đóng một vai trò rất tốt trong việc chặn khi thị trường đột nhiên thay đổi hướng.

Phương pháp giới hạn và dừng lỗ

Chiến lược dừng lỗ: vị trí dừng lỗ được đặt trước trước khi mở vị trí.

Ví dụ chiến lược: dừng lỗ ở một mức giá cố định, và dừng lỗ ở mức 3% hoặc 5% dưới giá mua. Một khi giá giảm xuống dưới vị trí dừng lỗ một cách hiệu quả, hãy rời khỏi thị trường ngay lập tức.

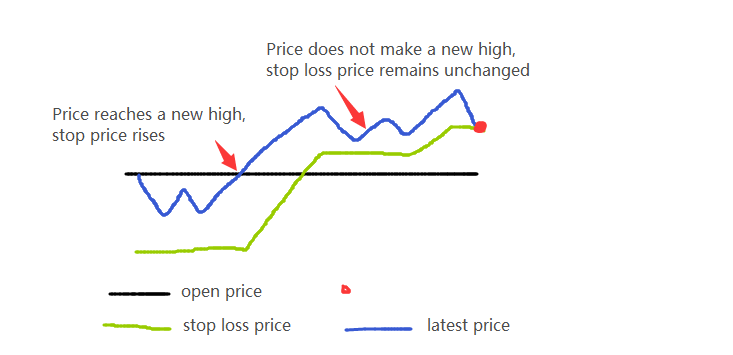

Thực hiện phương pháp dừng lỗ xu hướng nổi

Chiến lược dừng lỗ: dựa trên lợi nhuận và lỗ tại thời điểm thiết lập dừng lỗ, dừng lỗ sau khi rút N điểm giá khỏi lợi nhuận và lỗ tối đa.

Ví dụ chiến lược: nếu bạn thực hiện lệnh dài cho PTA tại 8946, và đặt stop-loss khi giá trở lại 10 (8936), khi giá PTA tăng lên 8950, giá stop-loss sẽ được định vị lại tại 8940 tự động.

Phương pháp dừng lỗ rút tiềnNếu giá tăng đầu tiên sau khi mua, và sau đó giảm sau khi đạt đến một điểm cao tương đối, thì bạn có thể đặt phạm vi giảm từ điểm cao tương đối là mục tiêu dừng lỗ, và giá trị cụ thể của phạm vi này cũng được xác định bởi tình hình cá nhân của bạn. Ngoài ra, chúng ta cũng có thể thêm yếu tố giảm thời gian (tức là ngày). Ví dụ, chúng ta đặt stop-loss bằng cách rút 5% trong vòng 3 ngày.

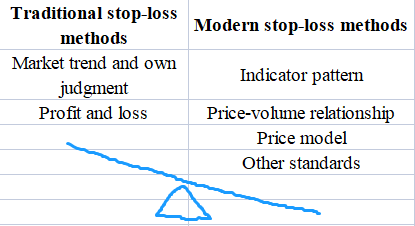

Giới thiệu về các phương pháp dừng lỗ hiện đại

Phương pháp dừng lỗ theo thời gian

Ứng dụng: chế độ giao dịch siêu ngắn trong ngày

Chìa khóa: Sau khi vị trí được thiết lập, không có biến động thuận lợi trên thị trường trong một khoảng thời gian nhất định, dừng lỗ và rời khỏi thị trường, và tìm kiếm cơ hội để vào thị trường một lần nữa.

Nguyên tắc giao dịch: Khi giá di chuyển mạnh trong một khoảnh khắc dưới ảnh hưởng của một số yếu tố, chẳng hạn như tác động của thị trường bên ngoài, đột phá và đột phá sai của mức hỗ trợ và mức áp lực trong ngày và tin tức đột ngột, lợi nhuận có thể được kiếm được bằng cách nhanh chóng bước vào và thoát ra trong xu hướng hoặc chống lại xu hướng.

Thực hành dừng lỗ theo thời gian là hướng về tương lai và thuộc về các phương pháp dừng lỗ khác. Việc dừng lỗ theo thời gian cũng liên quan đến vấn đề thời gian mở cửa. Ví dụ, chúng ta nên cố gắng mở vị trí vào thời điểm bắt đầu điểm quan trọng (điểm thay đổi chất lượng), và mong đợi sẽ có một cơn sốt mua người chiến thắng, nhưng đó chỉ là một kỳ vọng. Nếu điều đó không xảy ra, thì chúng ta nên đóng vị trí và rời khỏi thị trường, và không chờ cho đến khi giảm hỗ trợ hoặc kháng cự chéo trước khi dừng lỗ.

Thời gian dừng lỗ điển hình:

Đặt giá trị giá trị

-

Chiến lược dừng lỗ: đặt mục tiêu dừng lỗ cho thời gian mà giá vượt qua trong một phạm vi nhất định sau khi mua.

-

Khoảng cách chiến lược: dừng lỗ nếu tỷ lệ tăng không đạt 5% trong vòng 5 ngày sau khi mua.

-

Thông thường, lệnh dừng lỗ theo chiều ngang đòi hỏi phải sử dụng phương pháp dừng lỗ theo thời gian và phương pháp giảm lỗ tối đa cùng một lúc để kiểm soát rủi ro một cách toàn diện.

Phương pháp dừng lỗ kỹ thuật

Chìa khóa: Phương pháp dừng lỗ kỹ thuật là một phương pháp dừng lỗ phức tạp hơn. Nó kết hợp thiết lập dừng lỗ với phân tích kỹ thuật. Sau khi loại bỏ sự biến động ngẫu nhiên của thị trường, nó đặt lệnh dừng lỗ ở mức kỹ thuật chính để tránh mở rộng thêm lỗ.

Ứng dụng: Phương pháp dừng lỗ kỹ thuật đòi hỏi các nhà đầu tư phải có khả năng phân tích kỹ thuật và tự kiểm soát mạnh mẽ. So với phương pháp trước, phương pháp dừng lỗ kỹ thuật có yêu cầu cao hơn đối với các nhà đầu tư và khó tìm thấy một mô hình cố định. Nói chung, sử dụng phương pháp dừng lỗ kỹ thuật không hơn những tổn thất nhỏ để đặt cược lợi nhuận lớn.

Ví dụ, sau khi mua ra khỏi đường dẫn của kênh tăng, chờ đến cuối xu hướng tăng để đóng vị trí, và đặt vị trí dừng lỗ gần đường di chuyển trung bình tương đối đáng tin cậy, để bạn có thể có được sự khác biệt giá bằng cách vào vị trí thấp và ra khỏi vị trí cao.

Đặt giá trị của các loại cổ phiếu khác nhau.

Đánh giá giá:

Bao gồm đường tiếp xúc của giá giảm xuống dưới đường xu hướng; Giá phá vỡ đường góc Gann 1 × 1 hoặc đường 2 × 1; Giá phá vỡ theo dõi dưới của kênh tăng hiệu quả.

Hình thức dừng mất mát:

Bao gồm cả giá cổ phiếu đã phá vỡ mức độ cắt cổ của đầu và vai, đầu M, đầu tròn và các mô hình đầu khác; giá đã nhảy xuống để phá vỡ khoảng cách, vv

K-line stop-loss:

Bao gồm các cảnh ngắn với hai đường âm được ghép với một đường dương, và một đường âm theo sau là hai đường âm và dương, hoặc trạng thái được che phủ đầy đủ với một đường âm phá vỡ ba đường, và sự xuất hiện của các kết hợp đường K điển hình, chẳng hạn như ngôi sao hoàng hôn, đường K thứ 2 xuyên qua đường K thứ 1, các ngôi sao bắn, hai con quạ bay và ba con quạ treo trên đỉnh cây và vân vân.

Chỉ số stop-loss:

Theo các chỉ số kỹ thuật được phát hành bởi các hướng dẫn bán, như một tín hiệu dừng lỗ, chủ yếu bao gồm: MACD xuất hiện thanh xanh và hình thành một thập giá xuống; SAR xuống dưới điểm chuyển đổi và chuyển sang màu xanh lá cây, vv... Một trong những đơn giản nhất và thực tế nhất là chỉ số SAR Parabolic Turn, còn được gọi là hệ điều hành Stop-Loss Point Turn. SAR giống như vị thánh bảo vệ của giá cổ phiếu, một khi tốc độ tăng không thể theo kịp, hoặc giá cổ phiếu đảo ngược xuống, SAR sẽ theo dõi chặt chẽ, nếu giá cổ phiếu giảm dưới SAR, đó là tín hiệu để đóng vị trí.

Phương pháp dừng lỗ thống kê

Trong việc lựa chọn các tài liệu tham khảo để dừng lỗ, chúng ta có thể chọn các tiêu chuẩn tham khảo khác nhau. Ngoài các chỉ số kỹ thuật, hình dạng đường K, thời gian và không gian giá, nhiều biến số thống kê cũng là tiêu chuẩn tham khảo quan trọng để thiết lập dừng lỗ. Hầu hết các biến số thống kê này dựa trên thống kê và các nguyên tắc toán học, vì vậy chúng ta gọi chúng là dừng lỗ thống kê tạm thời.

Số liệu thống kê dừng lỗ điển hình:

Phương pháp dừng lỗ vốn:

Đây là phương pháp dừng lỗ đơn giản nhất. Chúng ta kiểm soát rủi ro ở một tỷ lệ vốn cố định trong mỗi giao dịch. Khi chúng ta kiếm tiền liên tục, tỷ lệ đại diện cho số tiền sẽ tăng lên, vì vậy chúng ta có thể đầu tư nhiều vốn hơn để kiếm được nhiều lợi nhuận hơn. Khi chúng ta mất tiền liên tục, chúng ta có thể giảm lỗ ngược lại.

Phương pháp biên soạn mô hình dừng lỗ

Viết một số hàm stop-loss phổ biến:

BKPRICE Return to the signal price of the last buying and opening of the data contract.

SKPRICE Return to the signal price of the last selling and opening of the data contract.

BKHIGH Return to the highest price from the last model buy opening position to the current one.

SKLOW Return to the lowest price from the last model sell opening position to the current one.

BARSBK Last buy opening signal position

BARSSK Last sell opening signal position

Giá giới hạn dừng lỗ và dừng lợi nhuận

TMP1:=C<BKPRICE-M;

TMP2:=C>SKPRICE+M;

TMP3:=C>BKPRICE+M;

TMP4:=C<SKPRICE-M;

Đánh giá giá

HH:HHV(H,BARSBK); // High point since entering the market

LL:LLV(L,BARSSK); // Low point since entering the market

TMP1:=C<(HH-BKPRICE)*0.5+BKPRICE&&HH>BKPRICE+25; // Long position trailing stop-loss conditions

TMP2:=C>SKPRICE-(SKPRICE-LL)*0.5&&LL<SKPRICE-25; // Short position trailing stop-loss conditions

Ví dụ về mô hình dừng lỗ

Ví dụ 1: Hệ thống SMA đôi

Ý tưởng: Mua hoặc bán khi SMA 100 ngày vượt qua SMA 350 ngày

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BPK;

CROSS(MA2,MA1),SPK;

AUTOFILTER;

Suy nghĩ

-

Nếu các điều kiện để vượt qua các vị trí đóng không được đáp ứng và xu hướng đã đảo ngược, chúng ta có thể dừng lỗ ngay lập tức để giảm lỗ?

-

Nếu nó có lợi nhuận, nó có thể tối đa hóa lợi nhuận và để cho vị trí của vị trí đóng tăng với thị trường?

Chuyển đổi: giá giới hạn stop-loss + stop-profit sau

// price limit stop-loss

C<BKPRICE-N,SP;

C>SKPRICE+N,BP;

// trailing stop-profit

C>BKPRICE&&C<BKHIGH-M,SP;

C<SKPRICE&&C>SKLOW+M,BP;

Note: N and M are price differences

Mã đầy đủ:

MA1:MA(C,100);

MA2:MA(C,350); // Define double SMA

CROSS(MA1,MA2),BK;

CROSS(MA2,MA1),SK; // Conversion model

CROSS(MA2,MA1)||C<BKPRICE-N||(C>BKPRICE&&C<BKHIGH-M),SP;

CROSS(MA1,MA2)||C>SKPRICE+N||(C<SKPRICE&&C>SKLOW+M),BP;

// Limit price stop-loss + withdrawal stop-loss

AUTOFILTER; // Realize signal filtering

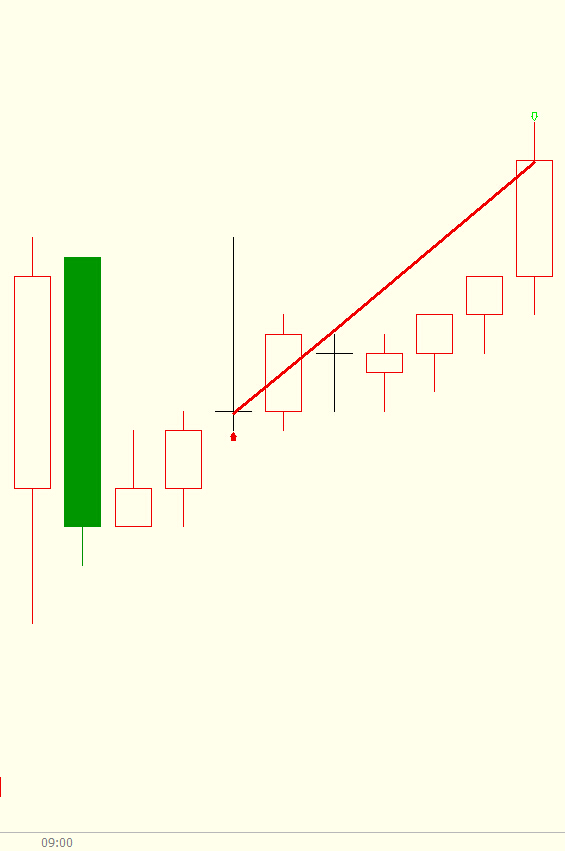

Ví dụ 2: Mô hình hồi quy của biến động mở đầu

Ý tưởng: Bước qua đầu vật lý trên của đường K đầu tiên vào ngày của khoảng thời gian phút, và đi dài. Giá giảm xuống dưới mức giá thấp nhất của đường K đầu tiên vào ngày hoặc thị trường đã vượt qua 10 phút, đóng vị trí và thoát ra; Nếu nó giảm xuống dưới mức cuối dưới của thực thể của đường K đầu tiên của ngày của khoảng thời gian phút, đi ngắn, và giá tăng cao hơn mức giá cao nhất của đường K đầu tiên của ngày hoặc thị trường đã vượt qua 10 phút, đóng vị trí và thoát ra.

RKO:=VALUEWHEN(TIME=0900,O);// The opening price of the first K-line of the day in the minute period

RKC:=VALUEWHEN(TIME=0900,C);// The closing price of the first K-line of the day in the minute period

RKH:=VALUEWHEN(TIME=0900,H);// The highest price of the first K-line of the day in the minute period

RKL:=VALUEWHEN(TIME=0900,L);// The lowest price of the first K-line of the day in the minute period

CROSS(H,MAX(RKO,RKC))&&TIME<0910&&TIME>0900,BK;

CROSS(MIN(RKO,RKC),L)&&TIME<0910&&TIME>0900,SK;

C>RKH || TIME>=0910,BP;

C<RKL || TIME>=0910,SP;

AUTOFILTER;

// Applicable varieties, influenced by the external market and the opening volatility of the more violent varieties

Ví dụ về mô hình dừng lỗ - thời gian dừng lỗ:

Ví dụ 3: Mô hình kênh đột phá giá

Ý tưởng: Sử dụng ATR để tính toán đường dẫn trên và dưới của kênh giá. Sau khi mức cao kỷ lục và giá cao nhất hiện tại vượt quá giá đóng của đường K trước đó cộng với một số lần số ATR nhất định, vị trí dài đi vào thị trường, nếu giá vượt qua đường dẫn dưới, đóng vị trí và thoát ra. Sau khi mức thấp kỷ lục và giá thấp nhất hiện tại vượt quá giá đóng của đường K trước trừ một số lần số ATR nhất định, vị trí ngắn đi vào thị trường, giá vượt qua đường dẫn trên, đóng vị trí và thoát ra.

TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

ATR:=MA(TR,26),COLORYELLOW; // Find the simple moving average of TR over 26 periods

C1:REF(C,1)+REF(ATR,1)*0.79; // Upper track

C2:REF(C,1)-REF(ATR,1)*0.79; // Lower track

HIGH>HHV(REF(HIGH,1),10)&&H>=REF(C,1)+REF(ATR,1)*0.79,BPK;

LOW<LLV(REF(L,1),10)&&L<=REF(C,1)-REF(ATR,1)*0.79,SPK;

CROSS(C2,C),SP; // The price breaks through the lower track, and the long position stop-loss is closed

CROSS(C,C1),BP; // The price breaks through the upper track, and the short position stop-loss is closed

AUTOFILTER;

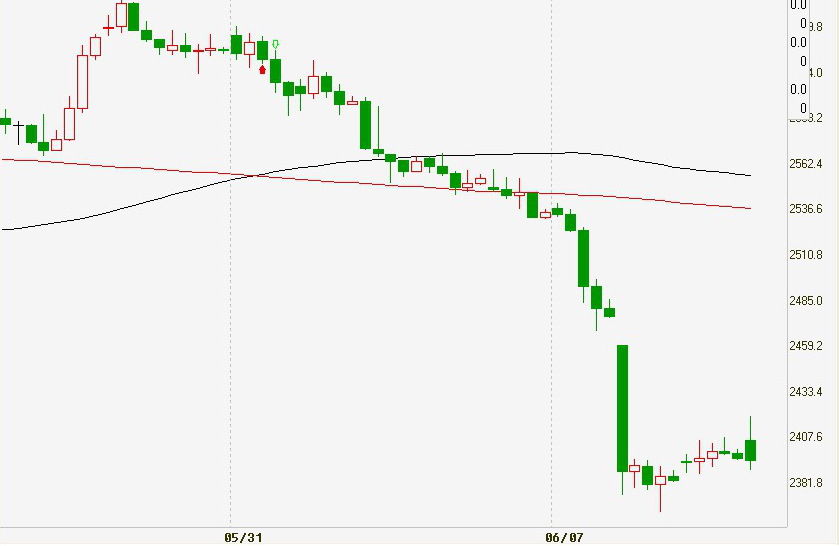

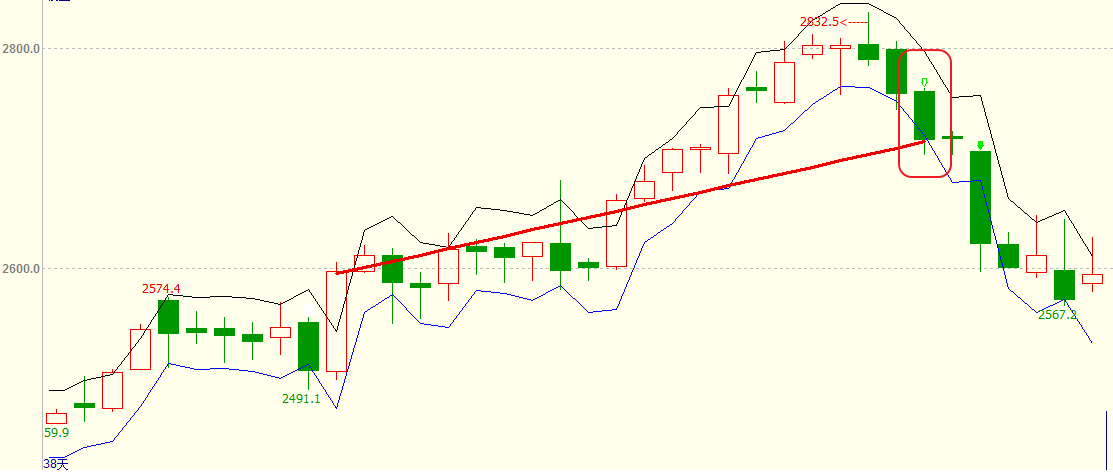

Mô hình kênh đột phá giá:

Ví dụ 4: Mô hình dừng lỗ hình thái học Ý tưởng: Sự khác biệt giữa giá hiện tại và MA được định nghĩa là DRD, tổng số DRD trong N ngày chia cho tổng giá trị tuyệt đối của DRD. Đặt 5 là ngưỡng nhập thị trường. Nếu RDV> 5, việc nhập thị trường sẽ dài, và đường K sẽ có một khoảng cách giảm xuống, và lối ra thị trường sẽ bị đóng. Đặt - 5 là ngưỡng nhập thị trường. Nếu RDV <- 5, nhập thị trường và bán, và đường K có một khoảng cách tăng lên, và đóng vị trí và thoát thị trường.

RMA:=MA(CLOSE,15);

DRD:=CLOSE-RMA; // Define the difference between the current price and MA as DRD

NDV:=SUM(DRD,15);

TDV:=SUM(ABS(DRD),15);

RDV:=VALUEWHEN(TDV>0,100*NDV/TDV); // The sum of 15 days DRD divided by the sum of the absolute value of DRD

RDV>5,BPK;

RDV<-5,SPK;

MAX(C,O)<REF(MIN(C,O),1),SP; // If there is a downward gap in the K-line, stop-loss of the long position

MIN(C,O)>REF(MAX(C,O),1),BP; // If there is an upward gap in the K-line, stop-loss of the short position

AUTOFILTER;

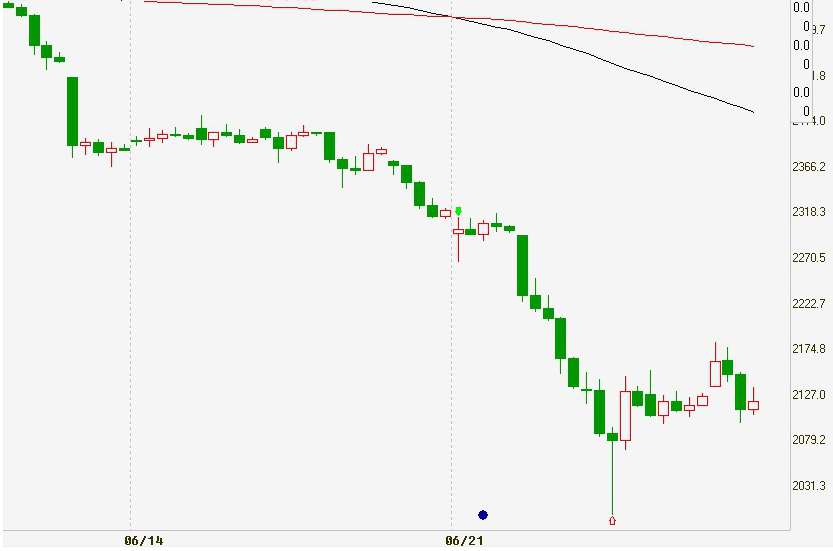

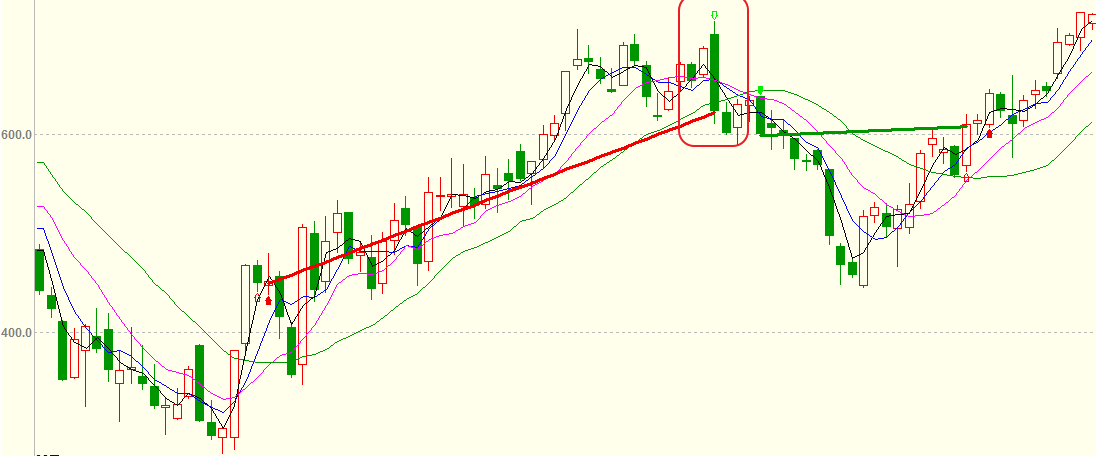

Mô hình dừng lỗ hình thái học:

Ví dụ 5: Mô hình dừng lỗ đường K

Ý tưởng: Khi hai nhóm đường trung bình động được sắp xếp trong một vị trí dài và giá hiện tại cao hơn giá cao nhất của đường K trước đó, nhập thị trường để mua dài, và một đường âm giảm xuống dưới bốn đường trung bình động để ngăn chặn lỗ vị trí dài. Khi hai nhóm đường trung bình động ở vị trí ngắn và giá hiện tại thấp hơn giá thấp nhất của đường K cuối cùng, nhập thị trường để mua ngắn, một đường dương qua bốn đường trung bình động để ngăn chặn lỗ vị trí ngắn.

MA3:MA(CLOSE,3);

MA5:MA(CLOSE,5);

MA10:MA(CLOSE,10);

MA20:MA(CLOSE,20); // SMA combinations

MA5>MA20&&MA3>MA10&&HIGH>=REF(HIGH,1),BPK;

MA5<MA20&&MA3<MA10&&LOW<=REF(LOW,1),SPK;

ISDOWN&&O>MAX1(MA3,MA5,MA10,MA20)&&C<MIN1(MA3,MA5,MA10,MA20),SP;

// One negative line falls below the four moving averages to stop the long position loss

ISUP&&C>MAX1(MA3,MA5,MA10,MA20)&&O<MIN1(MA3,MA5,MA10,MA20),BP;

// A positive line crossover four moving averages to stop the short position loss

AUTOFILTER;

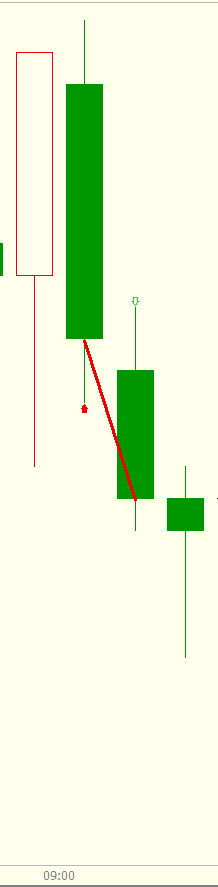

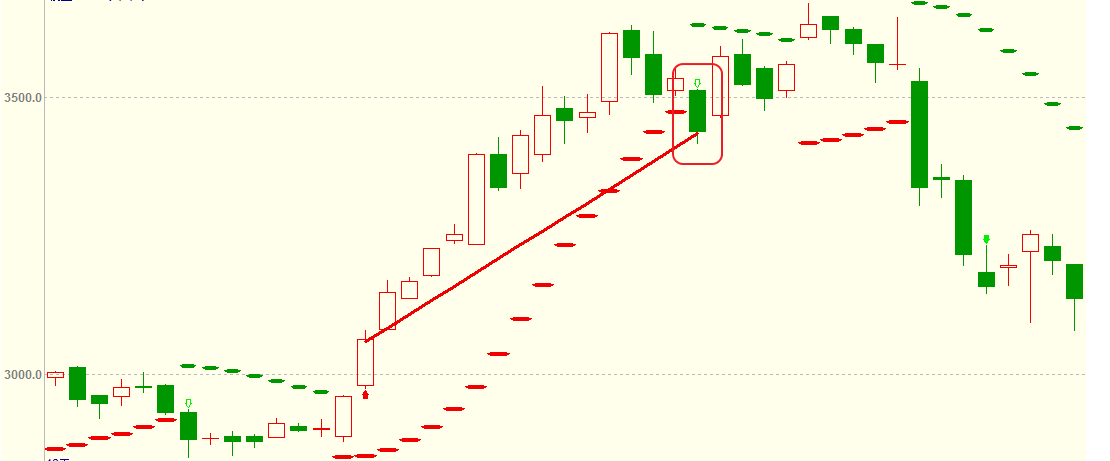

Mô hình dừng lỗ đường K:

Ví dụ 6: Mô hình dừng lỗ chỉ số dựa trên BOLL và SAR

Ý tưởng: Khi giá cao nhất lớn hơn Bollinger Bands phía trên, vào thị trường và đi dài, giá trị điều khiển parabolis vượt qua 0, và dừng lỗ vị trí dài. Khi giá thấp nhất thấp hơn Bollinger Bands phía dưới, vào thị trường và đi ngắn, giá trị điều khiển parabolis giảm 0, và dừng lỗ vị trí ngắn.

MID:=MA(CLOSE,26); // Find the average closing price of 26 periods, called the middle track of the Bollinger Bands

TMP2:=STD(CLOSE,26); // Find the standard deviation of the closing price over 26 periods

TOP:=MID+2*TMP2; // Bollinger Bands upper track

BOTTOM:=MID-2*TMP2; // Bollinger Bands lower track

STEP1:=2/100;

MVALUE1:=2/10;

SARLINE:SAR(4,STEP1,MVALUE1),CIRCLEDOT;

// Parabolic steering in 4 periods, step length of STEP1, and limit value of MVALUE1

HIGH>=TOP,BPK;

LOW<=BOTTOM,SPK;

CROSS(SARLINE,0),BP; // Parabolic steering value above 0, long position stop-loss

CROSS(0,SARLINE),SP; // Parabolic steering value below 0, short position stop-loss

AUTOFILTER;

Các mô hình trên là khung mã chung của mỗi mô hình dừng lỗ. Người đọc có thể chọn theo nhu cầu của riêng họ. Cách giao dịch là sử dụng các chiến lược và phương pháp khác nhau một cách linh hoạt. Tầm quan trọng của việc dừng lỗ trong một chiến lược giao dịch định lượng là hiển nhiên. Khi sử dụng các mô hình trên, người đọc không nên sao chép chúng một cách cơ học. Họ phải kiểm tra tính áp dụng của các mục tiêu và mô hình giao dịch của họ nhiều lần, và sau đó tiến hành nhiều lần kiểm tra lại bot mô phỏng, đảm bảo mô hình là chính xác, và sau đó áp dụng nó cho bot thực.

- Xác định số lượng phân tích cơ bản trong thị trường tiền điện tử: Hãy để dữ liệu nói cho chính nó!

- Các nghiên cứu định lượng cơ bản của vòng đồng tiền - đừng tin vào những giáo viên mờ nhạt, nói khách quan về dữ liệu!

- Một công cụ thiết yếu trong lĩnh vực giao dịch định lượng - nhà phát minh mô-đun khám phá dữ liệu định lượng

- Kiểm soát mọi thứ - giới thiệu về FMZ Phiên bản mới của Terminal giao dịch (với mã nguồn TRB Arbitrage)

- Có tất cả các thông tin về FMZ phiên bản mới của giao dịch đầu cuối (được thêm mã nguồn TRB)

- FMZ Quant: Phân tích các ví dụ thiết kế yêu cầu chung trong thị trường tiền điện tử (II)

- Làm thế nào để khai thác robot bán hàng không có não với một chiến lược tần số cao trong 80 dòng mã

- FMZ định lượng: Phân tích các trường hợp thiết kế nhu cầu phổ biến của thị trường tiền điện tử (II)

- Cách khai thác robot vô trí tuệ để bán bằng chiến lược tần số cao 80 dòng mã

- FMZ Quant: Phân tích các ví dụ thiết kế yêu cầu chung trong thị trường tiền điện tử (I)

- FMZ định lượng: Các nhu cầu phổ biến của thị trường tiền điện tử