概述

动量同步三级出场策略是一种精准的波段交易系统,设计用于捕捉早期趋势反转信号并通过三级平仓机制保护利润。该策略使用抛物线转向指标(PSAR)作为核心入场信号,同时结合相对强弱指标(RSI)和平均趋向指数(ADX)作为过滤条件,确保只在具有足够动量支撑的趋势初期建仓。最显著的特点是其三阶段平仓机制,在PSAR指标发出看跌信号后,系统会在连续三个交易周期内分批平仓,既能锁定利润又能降低过早全部平仓的风险。这种平衡的交易方法特别适合希望在趋势早期介入并能够灵活控制风险的交易者。

策略原理

该策略的核心逻辑建立在三个关键组件上:精确的入场时机、动量确认和分阶段退出机制。

入场信号判定:

- 策略使用PSAR指标的”看涨翻转”作为主要入场信号。当PSAR点从价格上方移动到价格下方,同时前两个周期的PSAR都在价格上方时,识别为看涨翻转。

- 代码中通过

psarBullishFlip = psar < close and psar[1] > close[1] and psar[2] > close[2]实现这一判断。

动量过滤机制:

- 为避免虚假信号,策略引入RSI和ADX双重过滤:

- RSI必须大于40,表明市场有足够的上行动力

- ADX必须大于18,确认存在明确的趋势方向

- 代码通过

rsiAdxOK = rsi > 40 and adx > 18实现这一过滤条件。

- 为避免虚假信号,策略引入RSI和ADX双重过滤:

三级退出战略:

- 当PSAR指标从价格下方移动到价格上方时(看跌翻转),策略记录该翻转发生的交易周期。

- 随后在接下来的三个交易周期内执行分批平仓:

- 第一个周期(翻转后第1个周期):执行第一次部分平仓

- 第二个周期(翻转后第2个周期):执行第二次部分平仓

- 第三个周期(翻转后第3个周期):完全平仓,结束交易

- 这通过记录看跌翻转的时间点并跟踪经过的周期数来实现:

barsSinceBearishFlip = na(bearishFlipBar) ? na : bar_index - bearishFlipBar。

策略优势

早期趋势捕捉能力:PSAR指标能够敏感地识别趋势的早期反转,使交易者能够在趋势形成初期就参与其中,提高潜在收益空间。

双重确认过滤:RSI和ADX的结合使用显著降低了虚假信号的风险。RSI确保有足够的动量支撑,而ADX确保市场处于明确的趋势状态,而非震荡状态。

智能分级平仓机制:三级出场策略是该系统最大的创新点,它解决了交易者常面临的”何时退出”难题:

- 避免了全部利润因市场小幅回调而被回吐

- 允许部分头寸继续持有,捕捉可能的更大利润

- 在趋势确认反转后彻底退出,避免深度回撤

自适应参数设计:策略允许调整PSAR的起始值、增量和最大值,以及RSI和ADX的周期,使交易者可以根据不同市场条件和个人风险偏好进行优化。

视觉辅助功能:策略提供了丰富的视觉提示,包括PSAR点的显示、买入背景高亮以及RSI和ADX条件的指示器,帮助交易者直观理解市场状态。

策略风险

滞后风险:尽管PSAR是早期趋势识别工具,但在极端波动市场中,入场点仍可能略有滞后,可能错过初始价格走势的一部分。解决方法是适当调小PSAR起始值和增量值,提高指标灵敏度。

过滤条件过于严格:RSI>40和ADX>18的双重条件在低波动市场可能过于严格,导致错过有效信号。解决方法是在不同市场环境中调整这些阈值,或引入市场波动率的自适应机制。

缺乏止损机制:当前策略依赖PSAR翻转作为退出信号,没有明确的止损机制保护资金安全。建议增加基于ATR的止损线或固定百分比止损,以应对突发性的反向走势。

退出过程中的滑点风险:三级出场策略在高波动市场中可能面临滑点风险,特别是当市场快速反转时。建议在实盘中考虑使用限价单而非市价单执行退出策略。

参数敏感性:PSAR、RSI和ADX的参数设置对策略性能有显著影响。不同的参数组合在不同市场环境中表现各异,需要通过回测找到最优参数组合。

策略优化方向

自适应参数机制:

- 引入基于市场波动率(如ATR)的PSAR参数动态调整机制,在高波动市场中提高PSAR增量值,在低波动市场中降低该值。

- 实现方式:

dynamicSarIncrement = sarIncrement * (ta.atr(14) / ta.sma(ta.atr(14), 100)) - 原理:这将使PSAR更好地适应不同市场环境,减少假信号同时提高响应速度。

分批入场策略:

- 与分批出场对应,引入分批入场机制,将完整仓位分为2-3部分在不同条件下逐步建立。

- 例如:第一部分在PSAR翻转时建仓,第二部分在价格突破前期高点时加仓,第三部分在回调到支撑位时加仓。

- 这将降低入场时机的风险,平均入场价格更有可能优于单一入场点。

引入更多技术指标互补:

- 考虑增加布林带、MACD或成交量指标作为辅助确认。

- 例如,当价格突破布林带上轨且PSAR翻转时入场,或者要求MACD柱状图为正时才入场。

- 这将进一步减少虚假信号,提高策略的稳健性。

动态仓位管理:

- 基于市场波动性和当前趋势强度动态调整每次交易的仓位大小。

- 在强劲趋势中增加仓位,在弱趋势中减少仓位。

- 实现方法:

positionSize = basePosSize * (adx / 25) * (rsi / 50) - 这种方法可以在高确信度信号出现时增加风险敞口,提高整体收益率。

智能平仓比例优化:

- 当前策略的三级平仓假定每次平仓比例相等,可以优化为基于市场条件的动态平仓比例。

- 例如,当ADX高于30时,第一次平仓比例较小(如20%),保留更多仓位捕捉强劲趋势;当ADX低于20时,第一次平仓比例较大(如50%),更快锁定利润。

- 这种方法能更好地平衡风险和收益,适应不同市场环境。

总结

动量同步三级出场策略是一种兼具技术精度和风险管理的量化交易系统。它通过PSAR指标捕捉趋势早期反转信号,结合RSI和ADX过滤掉弱势和震荡市场中的虚假信号,并采用创新的三级出场机制智能管理利润。该策略特别适合中长期波段交易者,能够在趋势早期介入并通过分批平仓最大化收益同时控制风险。通过优化建议中提到的方向,特别是自适应参数和动态仓位管理,该策略有望在不同市场环境中取得更稳定的表现。总体而言,这是一个平衡了趋势捕捉、动量确认和精细退出管理的全面交易系统,为量化交易者提供了一个可靠且可扩展的策略框架。

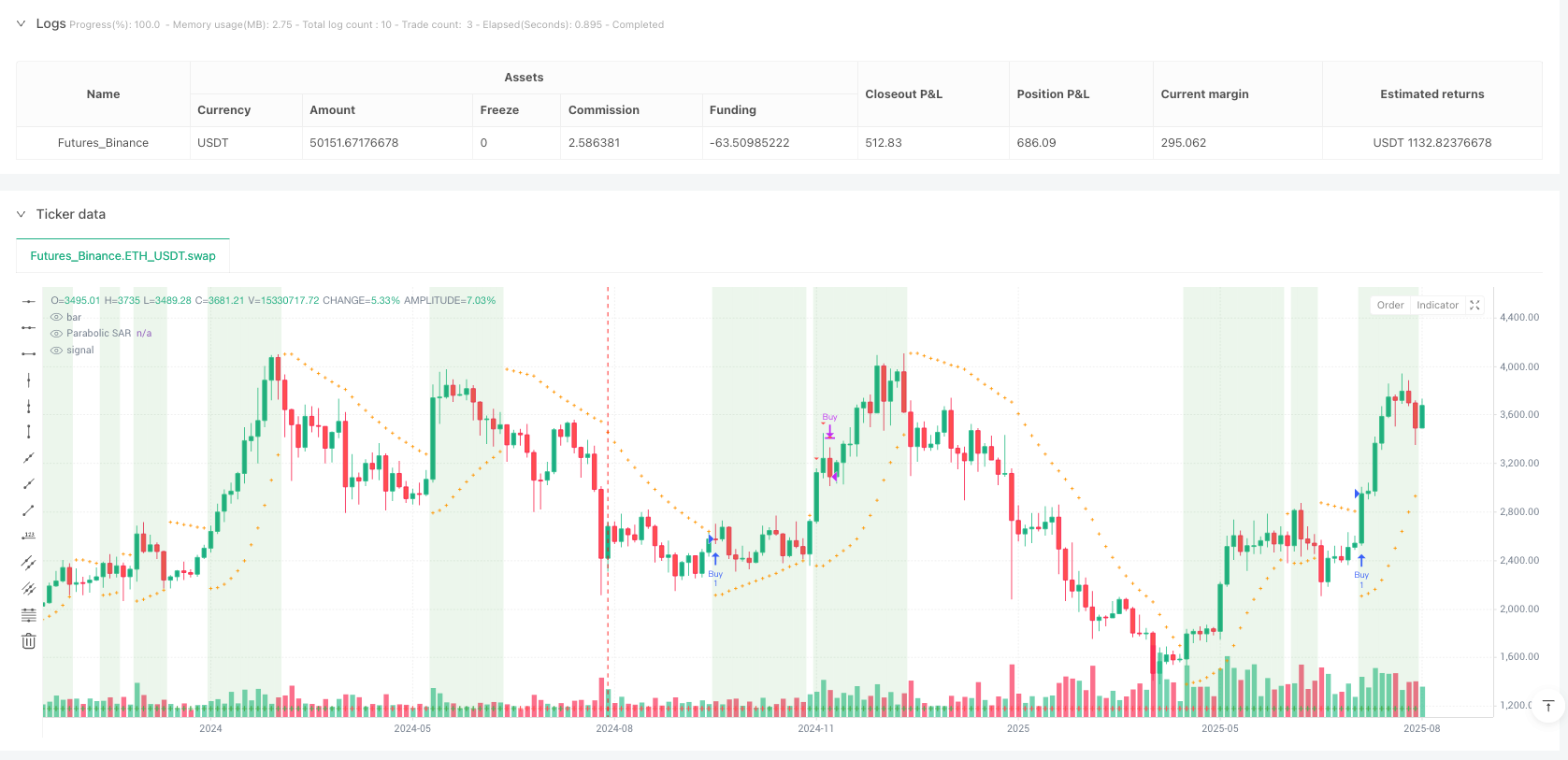

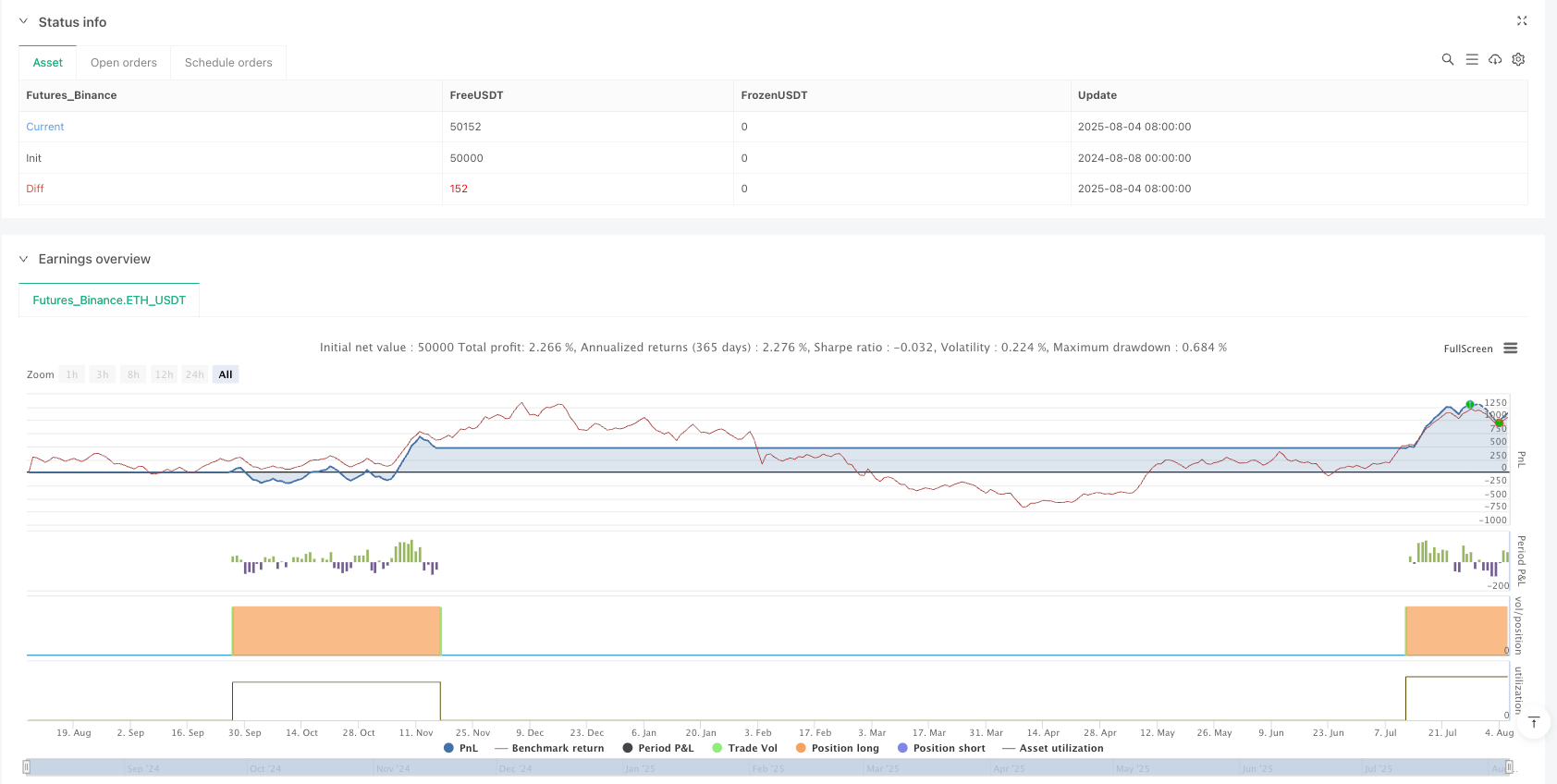

/*backtest

start: 2024-08-08 00:00:00

end: 2025-08-06 08:00:00

period: 3d

basePeriod: 3d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("✅ PSAR Early Entry & 3-Step Exit (No Labels)", overlay=true)

// === INPUTS ===

sarStart = input.float(0.02, "SAR Start", step=0.01)

sarIncrement = input.float(0.02, "SAR Increment", step=0.01)

sarMax = input.float(0.2, "SAR Max", step=0.01)

rsiPeriod = input.int(14, "RSI Period")

adxPeriod = input.int(14, "ADX Period")

// === INDICATORS ===

psar = ta.sar(sarStart, sarIncrement, sarMax)

rsi = ta.rsi(close, rsiPeriod)

[_, _, adx] = ta.dmi(adxPeriod, adxPeriod)

// === ENTRY CONDITIONS ===

psarBullishFlip = psar < close and psar[1] > close[1] and psar[2] > close[2]

rsiAdxOK = rsi > 40 and adx > 18

buyCondition = psarBullishFlip and rsiAdxOK

// === BUY ENTRY ===

if (buyCondition and strategy.position_size == 0)

strategy.entry("Buy", strategy.long)

// === EXIT CONDITIONS ===

// Detect PSAR bearish flip AFTER BUY

psarBearishFlip = psar > close and psar[1] < close[1] and psar[2] < close[2]

var int bearishFlipBar = na

if (strategy.position_size > 0 and psarBearishFlip and na(bearishFlipBar))

bearishFlipBar := bar_index

barsSinceBearishFlip = na(bearishFlipBar) ? na : bar_index - bearishFlipBar

exit1 = strategy.position_size > 0 and barsSinceBearishFlip == 1

exit2 = strategy.position_size > 0 and barsSinceBearishFlip == 2

exit3 = strategy.position_size > 0 and barsSinceBearishFlip == 3

// === EXIT SIGNALS ===

plotshape(exit1, location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small, title="Exit 1")

plotshape(exit2, location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small, title="Exit 2")

plotshape(exit3, location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small, title="Full Exit")

if (exit3)

strategy.close("Buy")

bearishFlipBar := na // Reset for next trade

// === PLOTS ===

plot(psar, title="Parabolic SAR", style=plot.style_cross, color=color.orange)

bgcolor(psar < close ? color.new(color.green, 85) : na, title="Buy Background")

// === HELPER VISUALS ===

plotshape(rsi > 50 and adx > 18, title="RSI>50 & ADX>18", location=location.bottom, style=shape.cross, color=color.green, size=size.small)

plotshape(rsi <= 50 or adx <= 18, title="RSI<=50 or ADX<=18", location=location.bottom, style=shape.cross, color=color.red, size=size.small)