货币银行体系的资金和信贷

0

0

2043

2043

货币银行体系的资金和信贷

小编自己梦想着有一天能成长为顶级的Trader,一个合格的Trader也应该具备一定的宏观素养。接下来每个周末,小编都会陪大家一起学习宏观交易101系列,愿能在具体策略之外,给大家带来一些启发~

- #### 宏观交易员 所谓宏观交易员,是指根据对经济增长、通胀、货币政策和财政政策等宏观观点,在债券、外汇、股指、商品等资产之间寻找机会的交易员。他们往往下注某一类资产相对于其他资产高估/低估,而非某一类资产自身的涨跌。需要特别指出的是,一般我们不认为宏观交易员需要做证券选择策略,例如股票投资中选股策略或者债券投资中的发行体资信研究。因为宏观交易员常用的策略和技巧,与证券选择策略所需要的技巧,互通之处往往很少。

那么宏观交易员最常用的技巧是什么?与很多人的认识相反,我认为Macro Trader看家本领不是宏观经济学,更不是对宏观经济的预测能力。宏观经济学涵盖许多极其宽泛和深远的领域,但是对Trader,我们只关心谁会拿着钱来买我手头的头寸以及如何揣测对方的报价。所以这时候第一步需要了解钱是如何在整个货币体系中间流动的。钱涌去的地方都好商量,钱流出的地方自然要先溜为敬。而且作为Trader,靠着吃饭的技术就是如何在Flow上煽风点火。其实前面CNH的栗子,说的就是宏观交易员心照不宣的一个规则,那就是货币银行模式对宏观交易员的意义可能远大于经济基本面。老前辈Paul Tudor Jones教育我们说,the whole world is simply nothing more than a flow chart for capital. 如果想要理解Flow,我们需要用货币银行学的方法,分析整个货币银行体系的资金和信贷。 (接下来进入Bibi阶段。诸位需要理解熊猫没有受过正经的科班经济学训练,所有Economics Credits加起来才10个小时,所以离谱的Bibi之处还望指正)

- #### 1.商业银行货币信贷体系Flow Chart

回顾一下,货币银行体系最基础的概念是信贷。在没有信贷机制的交易市场,比如居民住房市场,有多少房子就只能买卖多少房子。在有信贷机制的市场,例如货币银行领域,银行即使现在只有比较少的现金,也可以向银行的存款客户承诺大量的兑付。如果流动性管理的好,存款量可以比现金量大十倍百倍甚至千倍。 贷款创造存款是信贷扩张的方式。每次银行向社会客户贷款时,将现金划转到社会客户的账户,形成社会客户的存款,后者再用于支付。这个机制是贷款创造存款,Debit和Credit同时发生。在没有制约的情况下,银行可能希望利用有限的现金无限制扩张Debit和Credit,获取存贷款利差。如果银行负债扩张太快,偿付风险或者流动性风险大幅升高。所以监管部门对银行往往要施加限制,其目的是保障银行负债的安全(此处默默黑2016年1月的CNH存款保证金政策)。最常见的限制是存款准备金,每次信贷创造过程,央行都要求冻结一定比例的资金。此外,对银行信贷收支表中各个项目计算风险,通过银行资本充足率制约银行信贷收支表的扩张,也是常见监管方式。有些货币银行体系,就不采取存款准备金的概念,只计算风险资本。 接下来有两个概念将在Macro Trader的视野里发生重要作用。第一,Debit和Credit扩张和收缩的基础是基础流动性(在货币银行体系里,我们把基础流动性叫做备付金)。第二,Debit和Credit必须是同时扩张或者收缩的。

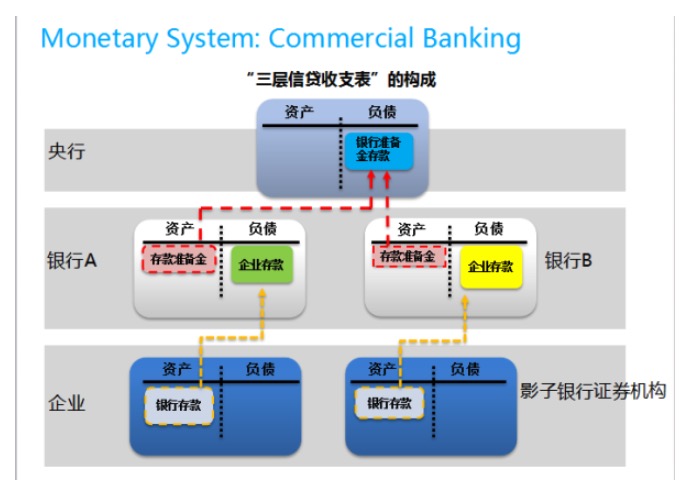

这个图是熊猫最喜欢的图,作者是华润银行的王超先生,描述的是如何根据信贷收支表理解Fiat Money的信贷流动机制。在Fiat Money体系里,所有基础货币都是央行的负债。当央行认为存在通缩、流动性恐慌、银根紧缩的风险时(或者Whatever需要放水的理由),央行会选择扩张自己的负债,以此创造更多的基础货币。回顾Debit和Credit同向扩张的概念,央行的扩表还需要扩张资产。最常见操作是利用增发的货币向下一级商业银行购买资产(例如再贷款)。商业银行收到央行的基础货币之后,再以贷款创造存款的方式,用这些基础货币做备付金,扩张出数倍于备付金的信贷。同样这些信贷如果只停留在商业银行层面,也无法形成扩表,必须在企业层面扩张信贷才能成为扩表。企业承担了信贷成本,获得货币信贷资金后,正常情况下,将其用于运营或者投资,企业手里的货币信贷(这时应该称作企业的营运资金)越多,越容易抬升商品和服务的价格,反常情况么,口可口可…可以反思一下2014年以前为什么CNH利率会偏离CNY那么远。

基础货币的流动性,而不是整体信贷规模,是银根松紧的关键。由于银行负有通过信贷机制为基础货币创造流动性的责任,银根收紧一般都是银行体系造成的。我们提到企业拥有的是银行创造出的信贷货币Credit,而不是基础货币Money(除非不开银行账户,只收现金屯在床垫下面),但企业结算,尤其与账户开在其他银行的其他企业结算,是通过基础货币进行的。如果经济活动中突然产生了大量结算需求,一开始货币利率会自然上行,银行由于担心将来的货币利率会进一步走高而尽量减少结算支付,只向企业或者上家催收。这时银行在收缩而不是创造流动性,就会引起银根紧缩。这种形式的银根紧缩并不罕见,在19世纪美联储成立之前,缺乏中央银行的美国货币体系发生过多次,甚至频繁到6、7年左右就有一回。现代货币银行体系中有专门调控流动性和货币利率的中央银行,就把这种无序银根紧缩的现象压制住了。

但是否这种无序银根紧缩现象是否已经被彻底消灭,不需要我们关注了?答案是不仅没有,而且还在央行够不着的地方越玩越High。例如离岸货币体系其实就没有旨在调控流动性和货币利率的中央银行(此处默默黑某央行),所以离岸体系比在岸体系脆弱的多。离岸货币体系的基础货币,往往是由在岸银行搬运的,其主要目的是套利(即使是离岸美元,套利因素也很重)。可以想象,当离岸市场的商业银行出于信心坍塌而收缩信贷的时候,仅仅只用在岸离岸之间的息差吸引同样的商业银行多搬运些在岸货币来抚平离岸市场的银根紧缩,效果将有多差。2008年离岸美元市场的流动性坍缩,其实严重程度远大于美国本土,联储应对的方式是向ECB/BoE/BOJ/SNB/BoC等央行发放大规模的Swap,向离岸供应天文数字一样的美元,再加之各家央行的主要目的是金融稳定而不是套利,才压制住Eurodollar市场的恐慌。有心人士可以对照FED的H4.1表,看看当时投放的USD流动性有多大量。

(离岸货币的部分再继续扯下去,Macro 101怕是收不住了,所以离岸市场,或者说缺乏央行调控的货币银行体系的部分先到这里,反正这个题目其实很常见,之后的2a-7案例更加精彩) (没忍住,回来再扯一句,现在很多人怀念金本位制,各位Macro Trader想好了在金本位制下如何做Trade吗?提示:读Lords of Finance)

在货币银行体系里,银行由于承担基础货币流动性的职责,所以银行体系的结构是宏观交易员观察Flow的重点,尤其是影响流动性向企业的信贷收支表传播的环节。试举几个观察点如下。第一个,我们非常关注准备金,因为存款准备金影响可用于清算的基础货币总量,直接影响整个货币体系的流动性。需要指出的是,所有影响超额备付金的因素,与存款准备金的地位是相等的。这个方面的例子有2015年8月份央行释放以外币形式缴纳的存款准备金(参阅《熊猫笔记20150917》),又如央行的各种粉。第二个观察点是央行投放基础货币的效率,尤其是在中国这样以量调控而不是价调控的体系。在2013年以前,央行对市场的操作往往通过少数几家大行(包括国开行),如果大行处于各种动机,更希望囤积流动性而不是释放流动性,那么流动性投放的效果就大打折扣。2014年以后,央行创造了各种三个字母的花样投放流动性,很多原本很难从央行获得流动性的银行甚至地方性银行都有渠道获得流动性,作为一个Trader,应该意识到央行流动性投放的效率高了很多。第三个观察点是银行本身的行为。例如债券交易员都非常关注季度末的状况,是因为银行处于出季报核验风险资本的要求,希望尽可能的缩表。2015年10月以后,央行采取平均法考核,这样降低了季度末因素对流动性的影响,注意我在这里没有用“相当于1次降准”这种说法,因为我看到的是结构的调整而不是总量的调整,不应简单类比。

信贷流动性进入到企业层面后,花式会更加多样,Macro Trader分析股指和商品等资产往往需要由此入手。这是最容易产生混乱的地方,在此我的建议是以推演微观层面的企业扩表收表决策入手,不宜简单只看宏观经济数字的变化。比如所谓FED QE印钱流入股市推高股指的谬误长盛不衰,但是如果结合Money and Credit的流动分析微观,我们会意识到QE其实效率极低,联储扩张的基础货币负债大部分停留在商业银行的超额准备金上,导致美国货币信贷体系的超额准备金从2007年的不到500亿美元飙升到2013年的2万亿美元以上,并没能形成超级信贷。但是在微观层面,企业一方面意识到资金利率极低,另一方面也坚信联储在出现经济下行风险时会源源不断提供流动性托底,所以敢于承担更高的财务风险,比如发债回购股票。同时,债市的低收益率会显得股票那点EBITA格外具有吸引力,所以证券投资者们会愿意给股票一个更高的估值。

在正常增长的经济体,企业看到的是投资收益大于机会成本,有动力增加融资并将资金投入营运,企业的CAPEX产生对劳动力和商品的需求,因此推高通胀。多么美妙的故事,可惜现在满地都是不正常的经济体,正常的经济体反而显得不对劲了。最著名的是日本式的资产负债表衰退,日本企业不敢扩大CAPEX,而是将赚到的Retained Earnings拿来补泡沫经济时候留下的窟窿。(著名的奥林巴斯事件,董事会辛辛苦苦做了十几年的帐,被一个好死不死的英国CEO刺破了,还是自己人可靠啊)。一个有意思的现象是日本的利率曲线长期维持在G7中几乎最陡的水平,有些Analyst不假思索的说陡峭的利率曲线反应对通胀的预期,但我不喜欢这种教科书式的说法,通过观察各个期限段的需求,我倾向于认为这是资金严重泛滥,短端利率无节操下行造成,而长端多少还能维持不那么难看的供需。

第二个例子是QE大放水之后的美国企业。按照教科书,企业应该被低廉的利率刺激的勇于一博,上马若干看起来不赚钱的CAPEX项目,从而带动通胀(参阅Bernanke VS Summers(2015))。可是牛不喝水强按头它也不喝,更何况精明的人民群众?反正拿到钱之后也没有定向的说法,为什么不做一点更轻松舒服而且有利于股价的事情,比如说回购股票?如果大量企业把钱拿来做回购股票而不是CAPEX支出,那就是一个通缩因素。

第三个例子更有意思。仍然考虑企业对主营业务没有信心的情形,如果投机成本低、企业有钱但又不愿意发给股东,他会干什么?说不定我们可以考虑干些投机。投机讲究快进快出,所以显然不能做重资产的,这时候金融资产就显得有得天独厚的优势了。在这种情况下,金融资产尤其是企业最熟悉的商品领域会出现大幅的波动,甚至超过宏观的趋势。另一个投机现象是别家地里比自家肥,制造业想做房地产,房地产进军金融业,金融业搞直投…这种Mislocate现象不仅中国有,欧美市场也有,不过欧美市场更多是投资组合资产配置方面的Mislocate.

(又越扯越远了。简单一点说,Macro Trader需要结合Micro层面的信息才能做好Flow分析,只看宏观数据瞎做绝对死菜。提示一下,B家的研究中经常援引上市公司季报中Management Discussion and Analysis的内容。)

因为这个方面的材料很多,所以我不赘述了,只特别说一点。在中国做FICC领域的PM/Trader,往往对这些货币银行现象观察较欧美成熟市场的更深入,这应该说是学习Macro Trading的时候,不成熟市场相对成熟市场的一个优势。我在美元和人民币市场都做过很长时间的债券PM。我的一个体会是,美元市场的自修复能力实在太强,压制了很多货币银行波动现象,所以做美元的Trader尤其是国债Trader,对这些基础的Flow结构并不需要特别关心。这不见得是个好事,好像开车,如果开Tesla,会丧失很多宝贵直觉,形成开车就是操作一系列软件的误区。而在中国市场做债券,就好像开大货车,需要熟知发动机/变速箱/油路/路况甚至天气…

上面提到,中央银行和商业银行的信贷收支,是Macro Trader最重要的观察点。这一方面的资料其实极大丰富,因为主要的央行都会定期发布中央银行和商业银行的数据统计。读中央银行和商业银行的数据,是Macro Trader的一项基本功。建议各位读者都认真读一下主要央行发布的金融数据,至少读一下FED和PBoC的。读FED数据的时候,建议对照FED Z1 Flow of Funds数据读,更有利于建立对美元货币体系在央行/银行/企业传导机制的理解。结构和机制比总量重要!结构和机制比总量重要!结构和机制比总量重要!重要的话说三遍。所以熊猫一直反对简单比较FED/ECB/BoJ/PBoC的M0/M1/M2,这几个货币体系差别实在太大,风马牛不相及。此外,读中国的金融数据,也需要秉着结构和机制比总量重要的观点,专注于梳理信贷流向,而不是见到M0/M1/M2就一惊一乍。

在上面的分析中,我有意绕过了传统的货币银行分析方法如M0/M1/M2分析等。这一个方面是因为这些内容足够丰富,读者可以自行寻找,不需要我这样根本没受过科班训练的来Bibi(其实深刻的分析还是少,滥竽充数的多,对照Flow Chart就能发现市面上很多材料完全混淆了货币银行概念)。另一个方面,Macro Trader必须有能力改造拿到的模型或者数据,以求描绘一个更准确的图景。以企业信贷为例,企业持有的资金,是现金/通知理财/国债,对企业的决策有区别吗?在M0/M1/M2中可是完全不一样。

- #### 2.影子银行货币信贷体系Flow Chart

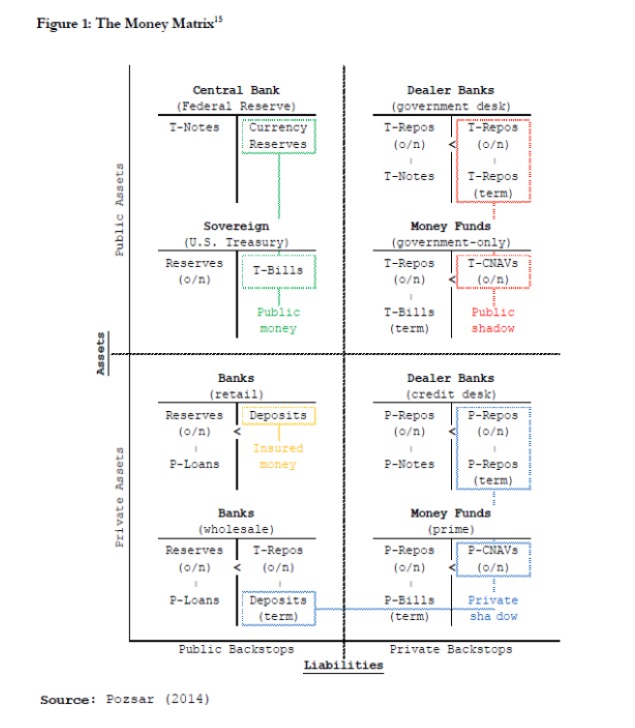

以上谈到传统的商业银行信贷Flow,在现代金融体系里,还有一个同等重要的角色是证券体系,或者说是影子银行信贷体系。其特点是证券承担了一部分信贷创造的功能。这个方面最详尽的一篇论文是Pozsar(2014),实在是太全面所以就不再赘述,只简单引用一个图,记述几个要点。

要点之一,在影子银行信贷体系中,除了中央银行账户上的现金是基础货币,国债也同样能起到基础货币的作用。这是因为所有的现代货币银行体系中,国债都享有与现金等同的风险资本,而且,在主要的货币银行体系,国债交易和回购的流动性和清算效率极高,所以国债同样可以作为基础货币,承担一部分信贷派生的作用。由此立即有一个推论,那就是一个价调控而且债券清算效率高的货币体系,政策利率等于隔夜国债回购利率。国债回购利率的重要性甚至大于政策利率,因为政策利率往往只存在于央行和一小部分商业银行的特定操作中,但是国债回购利率将顺着债券交易一直延伸到资本市场每个角落,甚至影响到境外投资者,然后各种其他融资交易按照不同的Capital Charge,以国债回购利率为Benchmark定价。(黑一下所谓“利率走廊”的概念,熊猫认为给基准利率加上沿下沿是纯画蛇添足的想法,做利率市场化,建设好回购机制就行了。所谓“利率走廊”表明某央行仍然是一个量调控思维)。

其二,影子银行,或者说非银行金融机构,其交易结算,同样需要实物货币,而且影子银行虽然可以派生信贷,但是往往不能从直接央行获得信贷(极罕见的情况例外),所以其角色在前面所述的商业银行货币流动图里,可以认为是处在企业的层级。

其三,影子银行参与货币信贷体系,但是影子银行体系的统计和运行机制远不如商业银行统计那么成熟。很多时候影子银行统计本身就是一个潜在障碍,甚至可能误导货币政策。

这些概念很枯燥。再枯燥也要学!因为忽视这个系统会严重缺失对Flow Chart的把握。现在我们复盘2013年6月钱荒的时候,会众口一词认为央行收紧货币政策去杠杆,造成流动性崩塌。但是如果研读2013年2季度的金融数据,再对比阅读《货币政策报告》等重要的央行文件,会发现当时信贷和流动性似乎还是显著增长的,只不过增速略略下降而已。如果把影子银行拼回当时的图景,我的感觉是:央行的货币政策方向并没有发生改变(被广受攻击的那20亿央票更多是个心理作用),只是对影子银行体系的活动严重估计不足。而当时的货币银行体系,其实非常缺乏弹性,一方面流动性传导受大行的效率制约,另一方面又受季度末因素的影响。在商业银行体系上飞速生长的影子银行体系面临政策压制和季度末回表,都需要大量的货币资金完成结算,但央行流动性的供应慢于市场预期。再叠加缴税和一些偶然事件,最终导致缺乏弹性的商业银行体系出现大幅流动性收缩。(参阅《货币数量、利率调控与政策转型》)

在成熟市场,影子银行体系的自由更多,功能更强,因此效应也更多样,更需要Macro Trader认真观察。2009年联储大幅度开启QE的时候,很多参与者悲叹史无前例的恶性通胀即将来临,黄金被炒到1900的高位。然而6年之后的今天,美国通胀历经诸多折腾也只是朝着2%苦苦挣扎。这个方面的原因固然多样,但是从一个Macro Trader的角度,如果忽视商业银行体系和货币银行体系的效率,只按照基础货币谈通胀,绝对是有问题的。我们固然看到了商业银行体系充满了现金,但是企业并没有多少增加资金投入CAPEX的欲望,相反更喜欢拿钱回购股票。此外,影子银行体系一直在坍缩。资产证券化一直是美国企业和居民获得信贷的最高效影子银行渠道,但FED Z.1表显示,美国资产证券化市场的收缩一直持续到2014年。所以作为一个Trader,从商业银行Flow Chart和影子银行Flow Chart,观察到的都是通缩而不是通胀信号。

无论是商业银行体系还是影子银行体系,流动性都是Macro Trader最敏感的点。货币系统出现坍缩是以流动性枯竭的形式体现,在商业银行,其形式是银行守住那点宝贵的备付金不放,而不是扩表以贷款创造存款,在影子银行,是Dealer守住流动性好的国债不放,压价甚至拒绝接受可能砸在手里消耗宝贵流动性的公司债。这个过程不是简单的抛售风险资产,抛售是结果不是原因,而且将会在风险补偿上升到合理水平后停止。再度强调,Debit和Credit是同时收缩扩张的,不可能出现只注销Debit或Credit的情况。所以流动性坍缩是一个向Flow Chart上层收缩至基础货币的过程,这个过程有一个非常响亮的名字叫“Flight to Quality”(其实熊猫一直觉得叫做Flight to Liquidity更合适)。这个过程甚至可以创造出很多奇妙的现象。例如2011年和2013年美国国会和政府两度撕逼,一度导致美国国债面临很严重的兑付风险。我们都知道如果公司债传出兑付风险,肯定是腰斩腰斩再腰斩,然而虽然当时美国国债CDS一度升到很可观的水平,但是美国国债不跌反涨,股市和商品倒是跌的稀里哗啦,一度让参与者怀疑是否跌错了。需要注意,在国债违约这样的系统性风险事件面前,所有的金融机构都需要尽量保存流动性,因为完全不知道接下来可能是什么状况,万一货币体系要重构呢?所以银行收缩信贷,交易商抛公司债抢国债,这时候处在Flow Chart最下层的股市和商品自然要倒霉。股市不要喊冤枉,砸的就是你。

在传导机制灵活,自调节能力强大的成熟市场例如欧美市场,Flight to Quality形成的一系列反应被交易员们简化为Risk On/Risk Off,然后资金流和资产价格反应都以Risk Appetite的变化解释。这个做法的好处是极大简化了分析过程,但是也跳过了对市场结构的深入分析。此前我们提到,如果市场机制太顺畅,可能形成一个黑盒子,导致Trader丧失对市场基础结构的感知,最终会影响Trader的直觉。尤其是新的主题开始进入市场的时候,没有做过Flow Chart推演而是从上一代Trader那里学习Risk On/Off分析方法的新Trader们,可能时不时会陷入困惑。事实上,我经常听到勤奋而善于思考的Trader提出的质疑,Risk On/Off模式有效吗?是否应该考虑Decoupling?这时候,Flow Chart方法,就可以解释这些疑惑。

虽然有Lehman等事件的冲击,但是在现代的货币银行体系里,流动性风险的影响越来越大,甚至大于传统的信用风险,即使在Lehman事件中也是(我会告诉你Lehman债券最后回收率多高吗?)。这一方面是商业银行体系所受的监管日趋严格,监管资本、集中清算和有序破产等措施大大降低了信用风险对体系的冲击。另一方面,各国政府和央行在系统性风险上的投鼠忌器,使得越来越多的参与者相信信用风险一旦上升到系统性风险是央行必须出手挽救的。我甚至认为目前的Capital Charge已经足够吸纳潜在的Credit Event形成的冲击而不至于击垮系统,所以Flight to Quality往往可以在风险补偿上升到合理水平后停止。但是监管机构也不是轻易能挟持的。金融危机之后,旨在以宏观审慎角度加强银行监管的措施,例如Basel III等,对银行的流动性资产等提出了很多特别的需求。这些监管措施,在隔离系统风险同时,也极大限制了银行向市场提供流动性的能力,所以形成了一个有意思的现象,就是系统性风险传染性可能下降了,但是金融市场本身应对常规冲击的抵抗力也下降了。Macro Trader将越来越需要关注流动性可能创造的交易机会。

再多说一句,Trader对货币信贷体系中的变化,应该比鲨鱼闻到血还要敏感。货币信贷体系结构的每一点变化,都意味着有一批资金将不得不改道寻求新的路径,如果能够研判出货币信贷变化的传导路径,抢在市场之前Front Run这批资金,就意味着坐地收钱。反之,如果被新的货币信贷体系逼着改变但是动作太笨拙迟缓,就意味着给鲨鱼们孝敬了一大笔血肉。这才是真正的Macro Trading.

转载自 知乎 Moneycode专栏

- 常用机器学习与数据挖掘相关术语

- 不预测,只对价格变动做出反映

- 阿里云linux主机运行托管者,主机重启了,如何找回原来的托管者呢?

- 高波動代表高風險?價值投資的風險定義跟你想得不一樣

- 我想问问虚拟货币实盘的话可以支持哪些平台哪些币交易

- 零和市场、负和市场

- 高频交易策略谈-做市商与逆向选择

- 做一名概率论者-读《随机漫步的傻瓜》

- 概率、赔率和长期交易的正期望值

- 有关未来函数的疑惑,想请教诸大神!

- 赌徒的交易策略

- HttpQuery 在 Python里用不了

- 被放弃的“机率权” 这是什么意思?

- 浅谈胜率和盈亏比

- 靠择时占到便宜?这也许是投资中最大的谎言!

- 在充满随机性的世界中如何幸存

- 发现趋势,跟随趋势

- 揭秘大数据基金

- 为什么散户投资者买跌卖涨(Contrarian)?

- 战胜不了抛硬币,做交易还能赚钱么?