取引戦略におけるK線影部分の適用

作者: リン・ハーン優しさ, 作成日:2019-09-20 12:05:37, 更新日:2023-11-07 20:55:16

概要

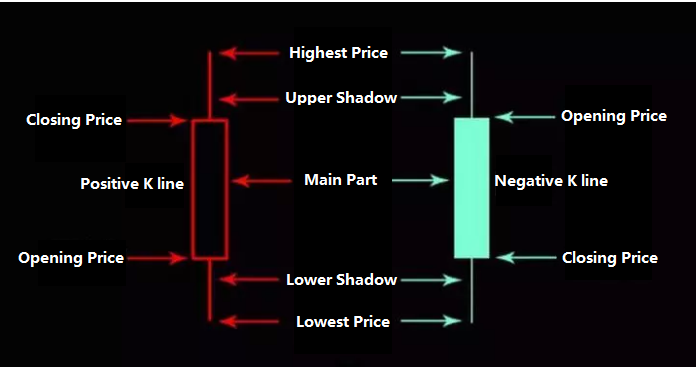

K線自体には価値がほとんどなく,価格データの容器に過ぎない.最も低いTickデータストリームから始まり,時間期間に応じてセグメントに分けられる.各サイクルの最初の価格は開盤価格であり,最後の価格は閉盤価格である.最も高い価格と最も低い価格は真ん中に位置する.

各コンテナは,高低,ボリューム,時間などのデータを格納する.これはK線の起源である.この記事では,K線の上下影部分を使用して取引戦略を開発する.

この線は,K線の影部分です.

トレーディングは,買い売り力の対決のようなものです.もし牛がショートセールパワーに勝ったら,彼らは影の部分のない正のk線を形成します.もしショートセールフォースがブライッシュパワーに勝ったら,それは影の部分のない負のk線を形成します.もしブライッシュパワーがベアッシュパワーに攻撃した後失敗した場合,それは上部の影の線を形成します.もしベアッシュパワーがブライッシュ攻撃に攻撃した後失敗した場合,それは下部の影の線を形成します.

通常の状況では,上層影線が長くなるほど,レジスタンスが大きくなるほど,上昇傾向は強から弱に変化し,将来の価格が後退または減少する可能性があります.下層影線が長くなるほど,サポートが大きくなるほど,ショートポジションが強から弱に変化し,将来の価格が反弹または上昇する可能性があります.したがって,クラシックK線理論は,さまざまなK線図で,長めの上層または下層影線がある場合,市場のトレンドを判断するための重要な参照点でもある.

長い上層影線

K線の大部分は,上下の影線が多かれ少なかれあり,その多くは市場の傾向を判断する意味がほとんどないことがわかっています.したがって,戦略を設計する際には,上下の影線を取引信号として使用するだけでは不十分で,特定のフィルタリング条件を追加し,開閉回数を減らし,戦略そのものの勝率または利益損失比率を増加させなければなりません.その後,上下の影線の長さを判断したり,または信号をフィルタリングするために上下の影線と主部分のk線の比率を判断することができます.長上上の影線は"射撃の影星"とも呼ばれます.比較的言えば,長上上の影線は通常の上上下の影線よりも確実です.典型的な例は,市場が長期的に上昇し,市場価格が急上昇し,その後,長い影線が急激に形成された場合です.

この状況は,現在の市場がいつでも上昇傾向の逆転を遂げ,下降傾向に入ることを示す.一般的に,上層影線が現れる確率は低い.上層影線が主部分k線加上下層影線よりも長くなった場合,市場の最も強い上昇期待が完全に破綻し,市場の下落の可能性が大きく増加することを意味します.しかし,市場を判断するために長い影線を使用するときは,市場が以前に大きな上昇を経験し,エネルギーの大幅な減少を蓄積したという前提が必要です.

長い下の影線

逆に,下下の影線の長さを判断したり,主要部分k線との比率を判断して取引信号をフィルタリングすることもできます. 長い下下の影線の出現は,強勢が非常に強力であることを示し,売り力の攻撃をブロックするだけでなく,失われた戦場を取り戻すこともできます. したがって,長い下下の影線は通常の下下の影線よりも確実です.典型的な例は,市場は大きな下落を経験した後,価格が引き続き横になって急上昇し,長い影線が形成されます.

この状況は,現在の市場が下落傾向を終わらせて上向きに進む可能性があることを示唆する.一般的に,長い影線が現れる確率は低い.下下の影線が主要部分k線プラス上部の影線よりも長いとすると,市場の上昇の最も強い期待が完全に破綻し,市場の上昇の可能性が非常に増加することを示す.しかし,市場を判断するために長い影線を使用するときは,市場が以前に大きな増加を経験し,エネルギーの大増加を蓄積したという前提も必要である.

戦略の論理

上記のK線理論に基づいて,長い上下の影線のための戦略を開発してみましょう.戦略を開発する前に,次のようにこの戦略の論理を把握しましょう:

-

ステップ1: 上側の影線長を計算する

UP -

ステップ2: 主部分の直線長を計算する

MIDDLE -

ステップ3: 下の影線長を計算する

DOWN -

オープン・ロングポジション: 下の影線の長さは,主部分の線k+上部の影線の和の BN倍より大きい.

-

オープンショートポジション: 上側のシャドーラインの長さは,主要部分のラインk+下側のシャドーラインの和のBN倍より大きい.

-

閉じる 長位置: 上側の影線の長さは,主部分の線kの SN × 下側の影線より大きい.

-

閉じるショートポジション: 下の影線の長さは,主部分の線k+上部の影線のSN倍より大きい.

NB: BNとSNは係数です. 比較的言えば,先物通常はゆっくりと上昇し,急激に下がります. だから,長売りや短売りをするとき,私たちは異なる係数を与えます.

戦略コード

上記の戦略論理に基づいて FMZ Quant プラットフォームで実装できます.fmz.com> ログイン > ダッシュボード > 戦略ライブラリ > 新しい戦略 > 右上のドロップダウンメニューをクリックして,私の言語を選択し,戦略を書くことを開始し,下のコードのコメントに注意してください.

UP: HIGH - IFELSE(ISUP, CLOSE, OPEN); // upper shadow line

MIDDLE: IFELSE(ISUP, CLOSE, OPEN) - IFELSE(ISUP, OPEN, CLOSE); // main part k line

DOWN: IFELSE(ISUP, OPEN, CLOSE) - LOW; // Lower shadow line

DOWN > (MIDDLE + UP) * BN, BK; // opening long position

UP > (MIDDLE + DOWN) * SN, SP; // opening short position

UP > (MIDDLE + DOWN) * SN, SK; // closing long position

DOWN > (MIDDLE + UP) * BN, BP; // closing short position

AUTOFILTER;

戦略を考える

設定なしで戦略のソースコードをコピークリックしてください: 直接オンラインバックテストhttps://www.fmz.com/strategy/165130

結論

単純なK線は直感的で,情報も豊富です.これは,取引における最も一般的な基本データとツールです.長い上下の影線は,買い売りのパワー変化を測定することができ,その背後にある原理は非常にシンプルです.その定量化は,初心者にとって非常に友好的です.しかし,実際の市場のK線の傾向は,理論とはまったく同じではありません.これは,私たちが取引ビジネスで確実性よりも大きな確率を追求していることを意味します.

- 暗号通貨市場の基本分析を定量化する: データが自分で話せ!

- 通貨圏の基礎的な定量化研究 - 数字を客観的に話すために,あらゆる

教師を信頼しなくていい! - 量化取引の必須ツール - 発明者による量化データ探索モジュール

- すべてをマスターする - FMZの新バージョンの取引ターミナルへの紹介 (TRB仲裁ソースコード)

- FMZの新バージョンの取引端末のご紹介 (TRBの利息ソースコード追加)

- FMZ Quant: 仮想通貨市場における共通要件設計例の分析 (II)

- 80行のコードで高周波戦略で 脳のない販売ボットを利用する方法

- FMZ定量化:仮想通貨市場の常用需要設計事例解析 (II)

- 80行コードの高周波戦略で脳のないロボットを搾取して売る方法

- FMZ Quant: 仮想通貨市場における共通要件設計例の分析 (I)

- FMZ定量化:仮想通貨市場の常用需要設計事例解析 (1)