Деньги и кредит в денежно-банковской системе

0

0

2006

2006

Деньги и кредит в денежно-банковской системе

Он мечтает стать одним из лучших трейдеров, а квалифицированный трейдер должен обладать определенными макрограмотами. Каждый следующий уик-энд он будет вместе с вами изучать макро-торговлю 101 серии, надеясь, что он сможет принести вам некоторое вдохновение, помимо конкретных стратегий.

- #### Макро трейдеры

Макротрейдеры - это трейдеры, которые находят возможности в таких активах, как облигации, валютные курсы, фондовые индексы и товары, исходя из их макрологических взглядов на экономический рост, инфляцию, денежно-кредитную и финансовую политику. Они предпочитают делать ставку на переоценку/девальвацию одного класса активов по отношению к другим, а не на падение самого класса активов.

В отличие от того, что многие думают, я считаю, что макротрейдеры не знают макроэкономики, а даже не умеют прогнозировать макроэкономику. Макроэкономика охватывает очень широкие и глубокие области, но для трейдеров мы заботимся только о том, кто возьмет деньги, чтобы купить мои руки и как оценить предложения других.

- #### 1. Монетарная кредитная система коммерческих банков

Напомним, что основополагающей концепцией денежно-банковской системы является кредит. На рынке сделок без кредитного механизма, например, на рынке жилья для жителей, можно купить и продать только сколько домов. На рынке с кредитным механизмом, например, в сфере денежно-банковского сектора, банки могут обещать большие выплаты клиентам-депозиторам, даже если в настоящее время имеется лишь небольшое количество наличных денег. Если ликвидность управляется хорошо, объем депозитов может быть в десять или даже в тысячу раз больше, чем наличные деньги.

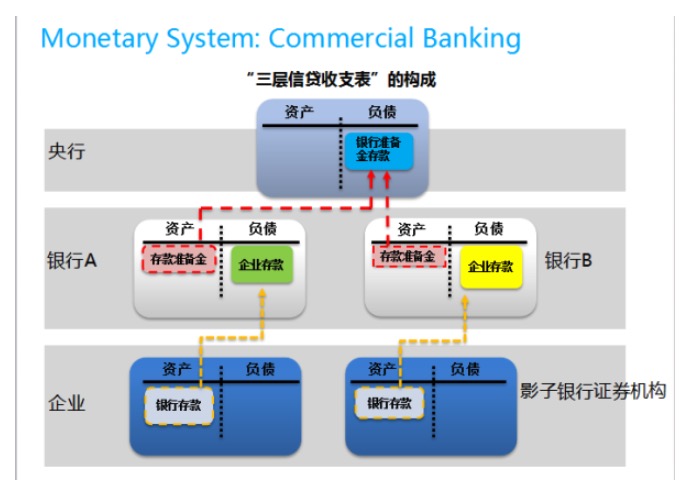

Этот рисунок - любимый кукушками, его автор - господин Уан Чжао из Уоцзянбанка, описывает, как понимать механизм кредитных потоков фиатных денег на основе кредитного баланса. В системе фиатных денег все базовые валюты являются долгами центральных банков. Когда центральные банки считают, что существует риск инфляции, ликвидной паники, банкротства, или по каким-либо другим причинам, которые требуют смягчения, центральные банки выбирают расширение своих долгов, чтобы создать больше базовых валют.

Ликвидность базовой валюты, а не общий объем кредита, является ключевым фактором для ослабления банкротства. Поскольку банки несут ответственность за создание ликвидности для базовой валюты через кредитный механизм, банкротство обычно вызвано банковской системой. Мы говорим о том, что предприятия имеют кредитные валюты, созданные банками, а не базовые валюты.

Например, оффшорная денежная система фактически не имеет центрального банка, предназначенного для регулирования ликвидности и валютных процентных ставок (например, здесь есть какой-то центральный банк), поэтому оффшорная система более уязвима, чем в оффшорной системе. Основные валюты оффшорной денежной системы часто перемещаются в оффшорных банках, и их основная цель заключается в сжигании доходов (даже если оффшорный доллар имеет весомый фактор сжигания доходов).

(Офшорные валюты продолжают падать, Макро 101 боится, что они не смогут удержаться, поэтому оффшорный рынок, или часть денежно-банковской системы, не регулируемой центральным банком, приходит сюда первой, тем не менее, эта тема довольно распространенная, а следующий случай 2a-7 был более захватывающим) (Не могу удержаться, вернусь и еще раз повторяю, сейчас многие люди скучают по золотому базису, вы, Макро Трейдеры, задумываетесь о том, как торговать под золотым базисом?

В денежно-банковской системе, из-за того, что банки несут ответственность за базовую денежную ликвидность, структура банковской системы является основным элементом наблюдения за потоком, особенно то, что влияет на распространение ликвидности на кредитные балансы предприятий. Давайте попробуем несколько наблюдений. Во-первых, мы очень внимательно следим за резервами, поскольку они влияют на количество базовых валют, которые могут быть использованы для ликвидации. Во-вторых, они напрямую влияют на ликвидность всей денежной системы. Нужно отметить, что все факторы, влияющие на избыточные резервные платежи, имеют равное положение с депозитными резервами.

После того, как кредитная ликвидность попадает на корпоративный уровень, она становится более разнообразной, и такие активы, как акции и товары, часто требуют этого. Это наиболее подвержены путанице, и здесь мое предложение - начать с принятия решений о расширении корпоративного расчета на микроуровне, а не просто смотреть на изменения в макроэкономических цифрах. Например, так называемый ФРС QE печатает деньги на фондовый рынок, чтобы поднять фондовый индекс.

В нормально растущих экономиках предприятия видят, что инвестиционные доходы превышают затраты на возможности, что они мотивированы увеличить финансирование и вкладывать деньги в деятельность, что создает спрос на рабочую силу и товары, что приводит к инфляции. Какая прекрасная история, но сейчас все не нормальные экономики, а нормальные экономики выглядят не так.

Второй пример - американские компании после массового разводнения QE. Согласно учебникам, компании должны быть стимулированы низкими процентными ставками, чтобы смело играть в азартные игры и запускать несколько невыгодных CAPEX-проектов, что приводит к инфляции (см. Bernanke VS Summers (2015).). Но корова не пьет воду, как и не пьет, не говоря уже о умных людях.

Третий пример более интересен. По-прежнему учитывая ситуацию, когда предприятие не доверяет своему основному бизнесу, что он будет делать, если спекуляционные затраты низки, у предприятия есть деньги, но он не хочет рассылать их акционерам? Возможно, мы можем подумать о спекуляции.

(И чем больше, тем дальше. Проще говоря, макро трейдеру нужно объединить информацию на микроуровне, чтобы сделать анализ потока, и он должен смотреть только на макроданные, как на абсолютно мертвую пищу.

Я долгое время работал на рынке доллара и юаня. Мой опыт PM. Мой опыт заключается в том, что у рынка доллара слишком сильная способность к самовосстановлению, подавляющая многие валютные банковские колебания, поэтому трейдеры в долларах, особенно государственные облигации, не должны особо заботиться об этих основных структурах Flow.

Как упоминалось выше, кредитный баланс центральных банков и коммерческих банков является важнейшим наблюдением Macro Trader. Данные в этом отношении на самом деле очень богаты, потому что основные центральные банки регулярно публикуют статистику данных центральных банков и коммерческих банков. Читать данные центральных банков и коммерческих банков является основным делом Macro Trader.

В приведенном выше анализе я намеренно обошел традиционные методы анализа валютных банков, такие как анализ M0 / M1 / M2 и т. Д. Это связано с тем, что этот контент достаточно богат, и читатель может найти его самостоятельно, не требуя, чтобы я вообще не был обучен в учебных заведениях.

- #### 2. Теневая банковская денежно-кредитная система Flow Chart

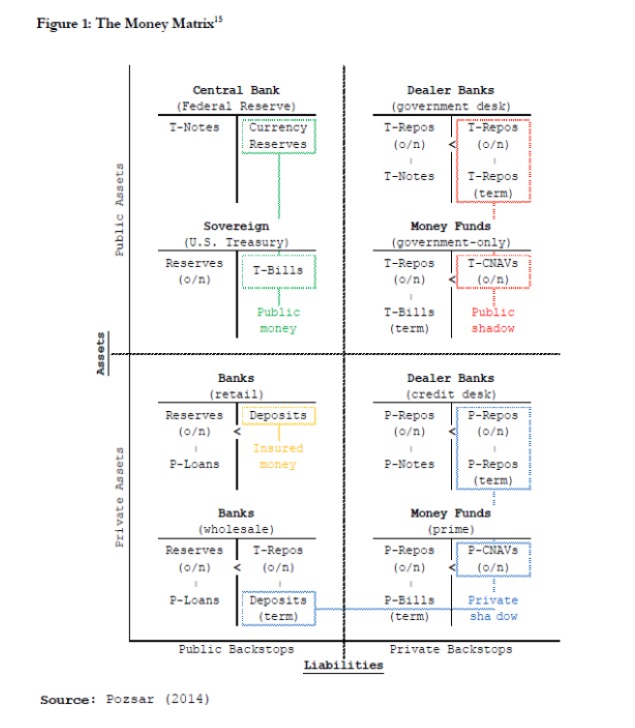

В современной финансовой системе существует не менее важная роль, которую играет система ценных бумаг, или кредитная система теневых банков. Их особенность заключается в том, что ценные бумаги выполняют часть функции создания кредита. Самая подробная статья в этом отношении - Pozzar (2014), которая была слишком обширной, поэтому мы перестанем описывать ее, просто ссылаясь на одну карту и описывая несколько основных моментов.

Одним из ключевых моментов является то, что в теневой банковской кредитной системе, помимо наличных денег на счетах в центральном банке, госдолга также может играть роль базовой валюты. Это связано с тем, что во всех современных денежно-банковских системах госдолга пользуется таким же рисковым капиталом, что и наличные деньги, и, в основной системе денежно-банковской системы, торговля госдолгами и обратная покупка имеют высокую ликвидность и эффективность ликвидации, поэтому госдолга также может выступать в качестве базовой валюты, принимая на себя роль части кредитных производных.

Во-вторых, теневые банки, или небанковские финансовые учреждения, для расчетов по сделкам также требуют физической валюты, и теневые банки, хотя и могут получать кредит, часто не могут получать кредит непосредственно от центрального банка (за исключением очень редких случаев), поэтому их роль в вышеупомянутом графике денежных потоков коммерческих банков можно считать на уровне предприятий.

В-третьих, теневые банки участвуют в кредитно-денежной системе, однако статистические и операционные механизмы теневой банковской системы гораздо менее развиты, чем статистические данные коммерческих банков. Зачастую статистика теневых банков сама по себе является потенциальным препятствием и даже может вводить в заблуждение денежную политику.

Эти понятия очень скучны. Нужно учиться еще больше! Потому что игнорирование этой системы может привести к серьезному отсутствию понимания Flow Chart. Сейчас, когда мы пересматриваем финансовую ситуацию в июне 2013 года, мы говорим, что центральный банк ужесточил денежную политику, чтобы избавиться от рычагов, что привело к краху ликвидности. Однако, если изучить финансовые данные за 2 квартал 2013 года, а затем сравнить их с другими важными центральными документами, такими как отчет о денежной политике, то можно обнаружить, что кредитование и ликвидность в то время, похоже, значительно увеличились, хотя темпы роста немного снизились.

В зрелых рынках теневая банковская система более свободна, более функциональна и, следовательно, более эффективна, поэтому Macro Trader должен серьезно наблюдать. Когда ФРС в 2009 году широко открыла QE, многие участники жаловались на то, что неизбежная злокачественная инфляция впереди, а золото было поднято до 1900 года. Однако сегодня, спустя 6 лет, инфляция в США, несмотря на многочисленные колебания, продолжает бороться за 2%. Причины этого разнообразны, но с точки зрения Macro Trader, если игнорировать эффективность коммерческой банковской системы и денежно-банковской системы, говоря только о базовой валютной инфляции, это абсолютно проблематично.

Как в коммерческой банковской системе, так и в теневой банковской системе, ликвидность является наиболее чувствительным моментом для Macro Trader. Однако, в денежной системе, сокращение происходит в форме истощения ликвидности. В коммерческой банке, сокращение происходит в форме сокращения ценных резервов, а не расширения кредитов, чтобы создать депозиты. В теневой банке, это сокращение цен на государственные облигации, которые сохраняют хорошую ликвидность.

В развитых рынках, где механизм передачи гибкий и обладает большой способностью к саморегулированию, например, в европейском и американском рынках, последовательность реакций, образовавшаяся в результате Flight to Quality, была упрощена трейдерами как Risk On/Risk Off, а затем денежные потоки и реакции на цены активов были объяснены как изменения в риске аппетита. Преимущество этой практики заключается в том, что она значительно упрощает процесс анализа, но также пропускает глубокий анализ структуры рынка.

Несмотря на последствия событий Lehman, в современной денежно-банковской системе влияние ликвидности становится все более и более значительным, даже превышает традиционный кредитный риск, даже в случае событий Lehman. С одной стороны, усиление регулирования, регулирование, концентрированная ликвидация капитала и последовательные банкротства в коммерческой банковской системе значительно снижают влияние кредитных рисков на систему. С другой стороны, правительства и центральные банки ставят под сомнение системные риски, что все больше участников считают, что кредитные риски, когда они становятся системными рисками, должны быть спасены центральными банками.

Опять же, трейдеры должны быть более чувствительны к изменениям в кредитной системе, чем к крови в крови. Каждое небольшое изменение в структуре кредитной системы означает, что группе средств придется искать новые пути. Если вы сможете выяснить пути передачи изменений в кредитной системе, то вы можете получить деньги до того, как вы войдете в рынок.

Копировано из колонки Moneycode