Tiền tệ và tín dụng trong hệ thống tiền tệ và ngân hàng

0

0

2005

2005

Tiền tệ và tín dụng trong hệ thống tiền tệ và ngân hàng

Một ngày nào đó, anh ấy mơ ước trở thành một nhà giao dịch hàng đầu, một nhà giao dịch có trình độ cũng nên có một số kiến thức về kinh tế vĩ mô.

- #### Các nhà giao dịch vĩ mô

Các nhà giao dịch vĩ mô là những nhà giao dịch tìm kiếm cơ hội giữa các tài sản như trái phiếu, ngoại hối, chỉ số cổ phiếu và hàng hóa dựa trên quan điểm vĩ mô về tăng trưởng kinh tế, lạm phát, chính sách tiền tệ và chính sách tài chính. Họ thường đặt cược vào việc đánh giá cao / đánh giá thấp một loại tài sản so với các loại tài sản khác, chứ không phải là sự sụt giảm của một loại tài sản. Cần lưu ý rằng, nói chung, chúng tôi không cho rằng các nhà giao dịch vĩ mô cần phải thực hiện chiến lược lựa chọn chứng khoán, chẳng hạn như chiến lược lựa chọn cổ phiếu trong đầu tư chứng khoán hoặc nghiên cứu tài liệu phát hành trong đầu tư trái phiếu.

Ngược lại với nhiều người khác, tôi nghĩ rằng kinh tế vĩ mô không phải là kinh tế vĩ mô, mà là khả năng dự đoán kinh tế vĩ mô. Kinh tế vĩ mô bao gồm nhiều lĩnh vực rất rộng và sâu sắc, nhưng đối với Trader, chúng tôi chỉ quan tâm đến việc ai sẽ lấy tiền để mua vị trí của tôi và làm thế nào để đánh giá giá của đối phương. Vì vậy, bước đầu tiên là cần phải hiểu làm thế nào tiền di chuyển giữa toàn bộ hệ thống tiền tệ.

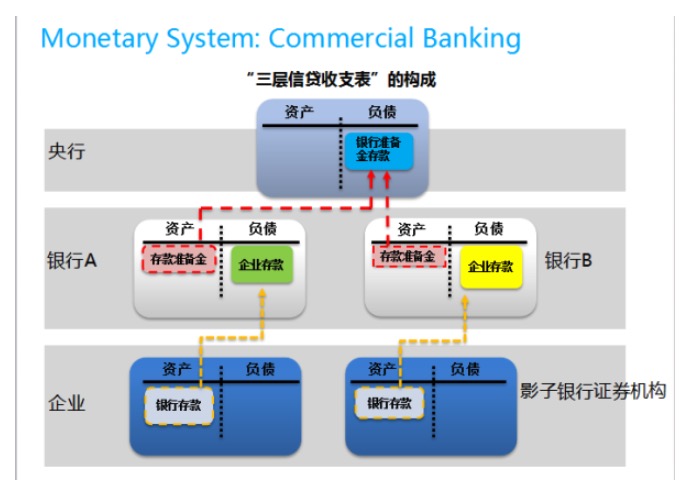

- #### 1. Hệ thống tín dụng tiền tệ của ngân hàng thương mại

Trong một thị trường có cơ chế tín dụng, ví dụ như trong lĩnh vực ngân hàng tiền tệ, các ngân hàng có thể cam kết một khoản thanh toán lớn cho khách hàng gửi tiền của ngân hàng ngay cả khi hiện tại chỉ có một ít tiền mặt. Nếu quản lý thanh khoản tốt, số tiền gửi có thể lớn gấp mười, trăm hoặc thậm chí một ngàn lần số tiền mặt. Tạo khoản vay là cách mở rộng tín dụng. Mỗi lần ngân hàng cho khách hàng xã hội vay, chuyển tiền mặt vào tài khoản của khách hàng xã hội, tạo thành số tiền gửi của khách hàng xã hội, sau này được sử dụng để thanh toán.

Trong hệ thống Fiat Money, tất cả các đồng tiền cơ bản đều là nợ của ngân hàng trung ương. Khi ngân hàng trung ương cho rằng có nguy cơ lạm phát, hoảng loạn thanh khoản, hạn chế ngân hàng, hoặc bất cứ lý do nào cần giải phóng, ngân hàng trung ương sẽ chọn mở rộng khoản nợ của mình để tạo ra nhiều tiền cơ bản hơn. Nhắc lại khái niệm mở rộng cùng chiều của Debit và Credit, bảng mở rộng trung ương cũng cần mở rộng tài sản.

Tính thanh khoản của đồng tiền cơ bản, chứ không phải là quy mô tín dụng tổng thể, là chìa khóa cho việc nới lỏng ngân hàng. Vì các ngân hàng chịu trách nhiệm tạo ra tính thanh khoản cho đồng tiền cơ bản thông qua cơ chế tín dụng, việc nới lỏng ngân hàng thường là do hệ thống ngân hàng gây ra. Chúng ta đề cập đến các doanh nghiệp sở hữu tiền tín dụng do ngân hàng tạo ra là Credit, chứ không phải là tiền cơ bản (trừ khi không mở tài khoản ngân hàng, chỉ thu tiền mặt dưới gầm giường), nhưng thanh toán của doanh nghiệp, đặc biệt là thanh toán với các doanh nghiệp khác tại các ngân hàng khác, được thực hiện thông qua đồng tiền cơ bản.

Câu trả lời không chỉ là không có, mà còn ở những nơi mà ngân hàng trung ương không đủ khả năng. Ví dụ, hệ thống tiền tệ ngoài khơi thực sự không có ngân hàng trung ương nhằm điều chỉnh tính lưu động và lãi suất tiền tệ. (Đây là một ngân hàng trung ương), vì vậy hệ thống ngoài khơi có thể dễ bị tổn thương hơn so với hệ thống ngoài khơi.

(Phần tiền tệ ngoài khơi tiếp tục giảm, Macro 101 sợ rằng nó không thể chịu được, vì vậy thị trường ngoài khơi, hoặc là phần của hệ thống ngân hàng tiền tệ thiếu sự điều tiết của ngân hàng trung ương, đến đây trước, dù sao thì chủ đề này thực sự rất phổ biến, sau đó trường hợp 2a-7 là tuyệt vời hơn) (Không thể chịu đựng, trở lại và nói thêm, bây giờ nhiều người nhớ đến nền tảng vàng, các bạn Macro Trader nghĩ rằng làm thế nào để giao dịch dưới nền tảng vàng?

Trong hệ thống ngân hàng tiền tệ, do các ngân hàng chịu trách nhiệm về tính thanh khoản tiền tệ cơ bản, nên cấu trúc của hệ thống ngân hàng là trọng tâm của quan sát Flow của các nhà giao dịch vĩ mô, đặc biệt là các liên kết ảnh hưởng đến việc truyền tải tính thanh khoản đến bảng cân đối tín dụng của doanh nghiệp. Hãy thử một vài điểm quan sát như sau. Thứ nhất, chúng tôi rất quan tâm đến dự trữ, vì các dự trữ tiền gửi có thể ảnh hưởng đến tổng số tiền cơ bản có thể được sử dụng để thanh toán, ảnh hưởng trực tiếp đến tính thanh khoản của toàn bộ hệ thống tiền tệ.

Đây là nơi dễ gây ra sự hỗn loạn nhất, và đây là nơi tôi đề nghị đưa ra các quyết định bảng tính mở rộng của doanh nghiệp ở cấp độ vi mô, không nên chỉ đơn giản nhìn vào những thay đổi trong số liệu kinh tế vĩ mô. Ví dụ, giả thuyết của cái gọi là Fed QE in tiền vào thị trường chứng khoán thúc đẩy chỉ số cổ phiếu phát triển mạnh mẽ, nhưng nếu kết hợp với phân tích dòng chảy của Money and Credit, chúng ta sẽ nhận ra rằng QE thực sự rất kém hiệu quả, phần lớn các khoản nợ tiền tệ cơ bản của Fed mở rộng đang nằm trên dự trữ dư thừa của ngân hàng thương mại, dẫn đến việc dự trữ dư thừa của hệ thống tín dụng tiền tệ Mỹ tăng từ không quá 500 tỷ đô la vào năm 2007 lên 200 tỷ đô la vào năm 2013 và không có khả năng tạo ra tín dụng siêu việt.

Trong một nền kinh tế tăng trưởng bình thường, các doanh nghiệp thấy lợi nhuận từ đầu tư lớn hơn chi phí cơ hội, có động lực để tăng tài chính và đưa tiền vào hoạt động, CAPEX của doanh nghiệp tạo ra nhu cầu lao động và hàng hóa, do đó thúc đẩy lạm phát. Thật là một câu chuyện tuyệt vời, nhưng bây giờ tất cả đều là nền kinh tế không bình thường, nền kinh tế bình thường thay vào đó là không đúng.

Ví dụ thứ hai là các doanh nghiệp Mỹ sau khi QE được giải phóng. Theo sách giáo khoa, các doanh nghiệp nên được kích thích bởi lãi suất thấp, tham gia vào một số dự án CAPEX có vẻ không có lợi, do đó thúc đẩy lạm phát (xem Bernanke VS Summers (năm 2015)). Nhưng bò không uống nước mạnh mẽ nó cũng không uống, chứ đừng nói đến quần chúng thông minh.

Ví dụ thứ ba là thú vị hơn. . vẫn xem xét các trường hợp doanh nghiệp không có niềm tin vào kinh doanh chủ yếu, nếu chi phí đầu cơ thấp, doanh nghiệp có tiền nhưng không muốn gửi cho cổ đông, anh ta sẽ làm gì? Có lẽ chúng ta có thể xem xét một số đầu cơ. . đầu cơ quan tâm đến nhanh chóng và nhanh chóng, do đó, rõ ràng không thể làm tài sản nặng, tại thời điểm tài sản tài chính có lợi thế độc quyền. . Trong trường hợp này, tài sản tài chính đặc biệt là các doanh nghiệp quen thuộc nhất trong lĩnh vực hàng hóa sẽ có sự biến động lớn, thậm chí vượt quá xu hướng vĩ mô. .

(Và càng dại dột càng xa. Nói một cách đơn giản, Macro Trader cần kết hợp thông tin cấp Micro để thực hiện phân tích Flow, chỉ nhìn vào dữ liệu vĩ mô là món ăn chết tuyệt đối.

Tôi đã làm chứng khoán PM trong cả thị trường USD và nhân dân tệ một thời gian dài. Một trong những kinh nghiệm của tôi là khả năng tự sửa chữa của thị trường USD thực sự quá mạnh mẽ, đàn áp nhiều hiện tượng biến động của ngân hàng tiền tệ, vì vậy làm Trader USD, đặc biệt là Trader trái phiếu quốc gia, không cần quan tâm đặc biệt đến cấu trúc Flow cơ bản này.

Đọc dữ liệu của ngân hàng trung ương và ngân hàng thương mại là một công việc cơ bản của Macro Trader. Tôi khuyên bạn nên đọc kỹ các dữ liệu tài chính của các ngân hàng trung ương chính, ít nhất là đọc Fed và PBoC. Tôi khuyên bạn nên đọc dữ liệu FED, so sánh với dữ liệu Fed Z1 Flow of Funds, có lợi hơn cho việc xây dựng sự hiểu biết về hệ thống tiền tệ đô la trong cơ chế dẫn dắt của ngân hàng trung ương / ngân hàng / ngành.

Trong phân tích trên, tôi đã cố tình bỏ qua các phương pháp phân tích ngân hàng tiền tệ truyền thống như phân tích M0 / M1/ M2. Một mặt là vì chúng đủ phong phú, độc giả có thể tự tìm kiếm, không cần tôi không được đào tạo về môn học như vậy. (thực tế là phân tích sâu sắc ít hơn, phân tích quá nhiều, so với Flow Chart có thể thấy nhiều tài liệu trên thị trường hoàn toàn lẫn lộn khái niệm ngân hàng tiền tệ). Mặt khác, Macro Trader phải có khả năng sửa đổi mô hình hoặc dữ liệu để mô tả một bức tranh chính xác hơn.

- #### 2. Hệ thống tín dụng tiền tệ của ngân hàng bóng tối Flow Chart

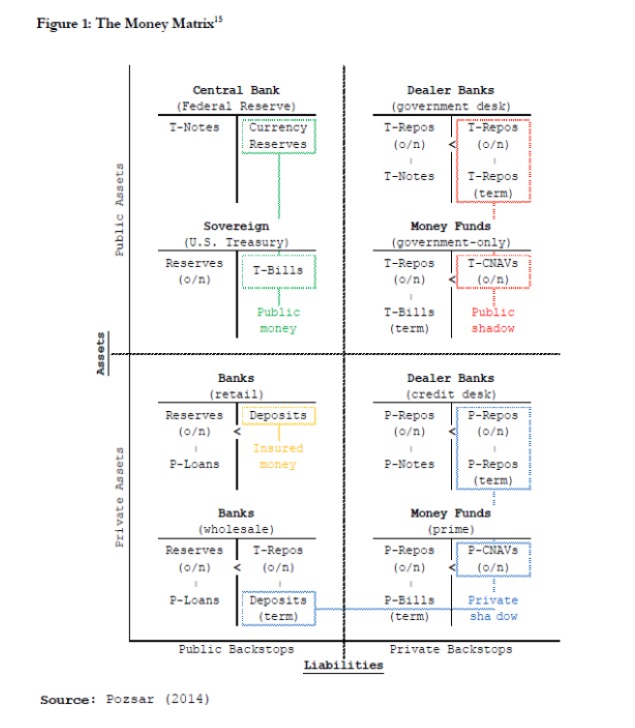

Trong hệ thống tài chính hiện đại, có một vai trò quan trọng không kém là hệ thống chứng khoán, hay là hệ thống tín dụng ngân hàng bóng tối. Nó được đặc trưng bởi các chứng khoán chịu một phần của các chức năng tạo ra tín dụng.

Một trong những điểm quan trọng là trong hệ thống tín dụng ngân hàng bóng tối, ngoài tiền mặt trên tài khoản ngân hàng trung ương, trái phiếu nhà nước cũng có thể đóng vai trò là tiền tệ cơ bản. Điều này là do trong tất cả các hệ thống ngân hàng tiền tệ hiện đại, trái phiếu nhà nước đều có vốn rủi ro tương đương với tiền mặt, và trong hệ thống ngân hàng tiền tệ chính, giao dịch và mua lại trái phiếu nhà nước có tính thanh khoản và hiệu quả rất cao, vì vậy trái phiếu nhà nước cũng có thể đóng vai trò là tiền tệ cơ bản, chịu một phần của các phái sinh tín dụng.

Thứ hai, các ngân hàng bóng tối, hay các tổ chức tài chính phi ngân hàng, cũng cần tiền mặt để thanh toán các giao dịch, và các ngân hàng bóng tối có thể tạo ra tín dụng, nhưng thường không thể nhận được tín dụng trực tiếp từ ngân hàng trung ương (ngoại trừ những trường hợp rất hiếm), vì vậy vai trò của họ trong biểu đồ lưu lượng tiền của ngân hàng thương mại được đề cập ở trên có thể được coi là ở cấp doanh nghiệp.

Thứ ba, các ngân hàng bóng râm tham gia vào hệ thống tín dụng tiền tệ, nhưng hệ thống thống kê và cơ chế hoạt động của các ngân hàng bóng râm kém phát triển hơn nhiều so với thống kê của các ngân hàng thương mại. Nhiều lần, chính thống kê của các ngân hàng bóng râm là một rào cản tiềm ẩn, thậm chí có thể gây hiểu nhầm về chính sách tiền tệ.

Những khái niệm này rất mệt mỏi. Và cũng cần phải học hỏi! Vì bỏ qua hệ thống này sẽ bị thiếu hiểu biết về Flow Chart. Bây giờ chúng ta hồi kế toán tháng 6 năm 2013 thiếu tiền, người tham dự nói rằng chính phủ đã thắt chặt chính sách tiền tệ để tháo lỏng, gây ra sự sụp đổ của thanh khoản. Nhưng nếu nghiên cứu dữ liệu tài chính của quý 2 năm 2013 và so sánh với các tài liệu quan trọng của ngân hàng trung ương như báo cáo chính sách tiền tệ, bạn sẽ thấy rằng tín dụng và thanh khoản dường như vẫn tăng lên đáng kể vào thời điểm đó, nhưng tăng trưởng chỉ giảm nhẹ.

Trong thị trường trưởng thành, hệ thống ngân hàng bóng tối có nhiều quyền tự do hơn, chức năng mạnh hơn, do đó hiệu quả cũng nhiều hơn, cần phải quan sát kỹ hơn. Khi Fed mở QE mạnh mẽ vào năm 2009, nhiều người tham gia than khóc về lạm phát ác tính chưa từng có trước đây, vàng đã được nâng lên mức cao năm 1900. Tuy nhiên, ngày nay, sau 6 năm, lạm phát Hoa Kỳ đã trải qua nhiều đợt sụt giảm và chỉ đang vật lộn hướng tới 2%.

Trong các ngân hàng thương mại, trong các ngân hàng bóng tối, trong hệ thống ngân hàng, thanh khoản là điểm nhạy cảm nhất của Macro Trader. Tuy nhiên, trong các ngân hàng thương mại, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng, trong hệ thống ngân hàng.

Trong các thị trường trưởng thành với cơ chế truyền thông linh hoạt và tự điều chỉnh mạnh mẽ, chẳng hạn như thị trường châu Âu và Mỹ, một loạt các phản ứng được tạo ra bởi Flight to Quality được các nhà giao dịch đơn giản hóa thành RISK ON / RISK OFF, sau đó các phản ứng về dòng tiền và giá tài sản được giải thích bằng sự thay đổi của RISK APETITE. Lợi ích của phương pháp này là nó đơn giản hóa quá trình phân tích, nhưng cũng bỏ qua phân tích sâu về cấu trúc thị trường.

Mặc dù có những cú sốc từ các sự kiện như Lehman, nhưng trong hệ thống ngân hàng tiền tệ hiện đại, ảnh hưởng của rủi ro tính thanh khoản ngày càng lớn, thậm chí lớn hơn rủi ro tín dụng truyền thống, ngay cả trong sự cố Lehman ((Tôi có thể nói cho bạn biết mức thu hồi cuối cùng của trái phiếu Lehman là bao nhiêu?)). Về phía này, các biện pháp quản lý ngày càng nghiêm ngặt của hệ thống ngân hàng thương mại, như quản lý, thanh toán tập trung vốn và phá sản có trật tự, đã làm giảm đáng kể tác động của hệ thống rủi ro tín dụng. Mặt khác, các chính phủ và ngân hàng trung ương về rủi ro hệ thống đã khiến nhiều người tham gia tin rằng rủi ro tín dụng khi rủi ro hệ thống tăng lên là điều mà ngân hàng trung ương phải giải cứu. Ngay cả Capital Charge hiện tại cho rằng đã đủ để hấp thụ các tác động tiềm tàng của Sự kiện tín dụng mà không ảnh hưởng đến hệ thống, vì vậy Flight to Quality thường có thể bù đắp các rủi ro sau khi các cơ quan quản lý có thể dừng lại ở mức hợp lý.

Nói một cách khác, các nhà giao dịch phải nhạy cảm hơn với những thay đổi trong hệ thống tín dụng tiền tệ hơn là những con cá mập có mùi máu. Mỗi thay đổi trong cấu trúc tín dụng tiền tệ có nghĩa là một nhóm tiền sẽ phải thay đổi để tìm kiếm một con đường mới, nếu có thể phát hiện ra con đường truyền của thay đổi tín dụng tiền tệ, lấy tiền của Front Run trước khi thị trường, có nghĩa là ngồi nhận tiền. Ngược lại, nếu hệ thống tín dụng tiền tệ mới bị buộc phải thay đổi nhưng hành động quá chậm, có nghĩa là tôn kính những con cá mập. Đây là Macro Trading thực sự.

Bài viết được đăng trên blog Moneycode.