ডয়চে ব্যাংকের রিপোর্টের সমীক্ষা নোট, পরিমাণগত কৌশলগুলিতে বেশ কয়েকটি সাধারণ ভুলের তালিকা

0

0

2323

2323

ডয়চে ব্যাংকের রিপোর্টের সমীক্ষা নোট, পরিমাণগত কৌশলগুলিতে বেশ কয়েকটি সাধারণ ভুলের তালিকা

- ### প্রথম, বেঁচে থাকার পক্ষপাত।

জীবিতদের বিচ্যুতি বিনিয়োগকারীদের মধ্যে সবচেয়ে সাধারণ সমস্যাগুলির মধ্যে একটি, এবং অনেক লোক জানে যে জীবিতদের বিচ্যুতি বিদ্যমান, তবে খুব কম লোকই এর প্রভাবগুলিকে গুরুত্ব দেয়। আমরা কেবলমাত্র বর্তমান বিদ্যমান সংস্থাগুলিকে পুনরায় মূল্যায়ন করার জন্য ব্যবহার করি, যার অর্থ আমরা সেই সংস্থাগুলির প্রভাবগুলি বাদ দিই যা দেউলিয়া, পুনর্গঠন এবং বন্ধ হয়ে গেছে।

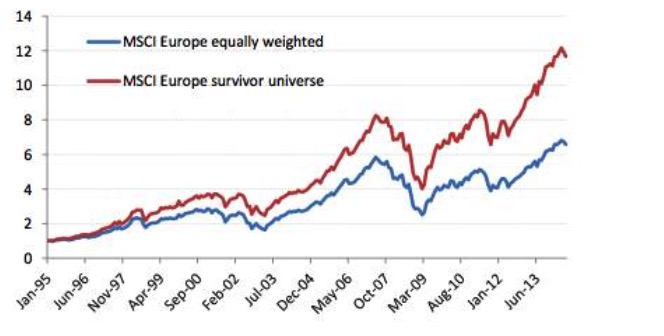

ঐতিহাসিক তথ্যের সাথে সামঞ্জস্য করার সময়, কিছু দেউলিয়া, অবমূল্যায়ন, দুর্বল পারফরম্যান্সের স্টক নিয়মিতভাবে বাদ দেওয়া হয়। এবং এই বাদ দেওয়া স্টকগুলি আপনার কৌশলগত স্টক পুলের মধ্যে উপস্থিত হয় না, অর্থাৎ অতীতের পুনর্বিবেচনার সময় কেবলমাত্র বর্তমান উপাদান স্টকগুলির তথ্য ব্যবহার করা হয়, ভবিষ্যতে ফলাফল বা শেয়ারের দামের দুর্বল পারফরম্যান্সের কারণে উপাদান স্টকগুলি বাদ দেওয়ার পরে স্টকগুলির প্রভাব বাদ দেওয়া হয়। নীচের চিত্রটি এমএসসিআই ইউরোপীয় সূচকের উপাদানগুলির মতো ভারী শেয়ারগুলিকে একটি পোর্টফোলিও হিসাবে অতীতের পারফরম্যান্স দেখায়। নীল লাইনটি সঠিক পোর্টফোলিও এবং লাল লাইনটি বেঁচে থাকার পক্ষে পক্ষপাতযুক্ত পোর্টফোলিও। লাল লাইনের বিনিয়োগের রিটার্নগুলি নীল লাইনের তুলনায় উল্লেখযোগ্যভাবে বেশি দেখা যায়, যার ফলে পুনর্বিবেচনার সময় পোর্টফোলিওর উপার্জনকে উচ্চতর অনুমান করা হয়। এবং আরও আশ্চর্যজনকভাবে, যখন সাব-কারক বিশ্লেষণ করা হয়, তখন

চিত্র ১

চিত্র ১

জীবিতদের বিচ্যুতি বিনিয়োগকারীদের মধ্যে সবচেয়ে সাধারণ সমস্যাগুলির মধ্যে একটি, এবং অনেক লোক জানে যে জীবিতদের বিচ্যুতি বিদ্যমান, তবে খুব কম লোকই এর প্রভাবগুলিকে গুরুত্ব দেয়। আমরা কেবলমাত্র বর্তমান বিদ্যমান সংস্থাগুলিকে পুনরায় মূল্যায়ন করার জন্য ব্যবহার করি, যার অর্থ আমরা সেই সংস্থাগুলির প্রভাবগুলি বাদ দিই যা দেউলিয়া, পুনর্গঠন এবং বন্ধ হয়ে গেছে।

ঐতিহাসিক তথ্যের সাথে সামঞ্জস্য করার সময়, কিছু দেউলিয়া, অবমূল্যায়ন, দুর্বল পারফরম্যান্সের স্টক নিয়মিতভাবে বাদ দেওয়া হয়। এবং এই বাদ দেওয়া স্টকগুলি আপনার কৌশলগত স্টক পুলের মধ্যে উপস্থিত হয় না, অর্থাৎ অতীতের পুনর্বিবেচনার সময় কেবলমাত্র বর্তমান উপাদান স্টকগুলির তথ্য ব্যবহার করা হয়, ভবিষ্যতে ফলাফল বা শেয়ারের দামের দুর্বল পারফরম্যান্সের কারণে উপাদান স্টকগুলি বাদ দেওয়ার পরে স্টকগুলির প্রভাব বাদ দেওয়া হয়। নীচের চিত্রটি এমএসসিআই ইউরোপীয় সূচকের উপাদানগুলির মতো ভারী শেয়ারগুলিকে একটি পোর্টফোলিও হিসাবে অতীতের পারফরম্যান্স দেখায়। নীল লাইনটি সঠিক পোর্টফোলিও এবং লাল লাইনটি বেঁচে থাকার পক্ষে পক্ষপাতযুক্ত পোর্টফোলিও। লাল লাইনের বিনিয়োগের রিটার্নগুলি নীল লাইনের তুলনায় উল্লেখযোগ্যভাবে বেশি দেখা যায়, যার ফলে পুনর্বিবেচনার সময় পোর্টফোলিওর উপার্জনকে উচ্চতর অনুমান করা হয়। এবং আরও আশ্চর্যজনকভাবে, যখন সাব-কারক বিশ্লেষণ করা হয়, তখন

চিত্র ২

চিত্র ২

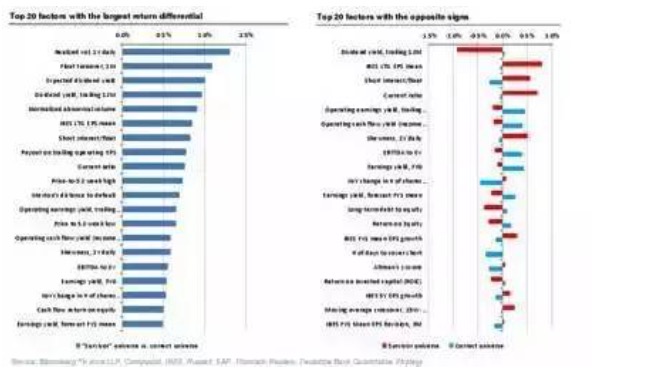

অর্থাৎ, আমরা যখন গত ৩০ বছরে সবচেয়ে ভালো পারফর্ম করে এমন কোম্পানিগুলোকে ব্যাক-এন্ড করি, তখন তাদের মধ্যে কিছু কোম্পানি ছিল যেগুলো তখন ক্রেডিট রিস্কের কারণে ভালো ছিল, কিন্তু যখন আপনি জানতেন যে কারা বেঁচে থাকবে, তখন ক্রেডিট রিস্কের কারণে বা বিপদে পড়ার কারণে ক্রেডিট রিস্ক বেশি ছিল, তাই রিটার্ন খুব বেশি ছিল। এবং যদি আপনি সেইসব শেয়ারের কথা বিবেচনা করেন যেগুলো দেউলিয়া হয়ে গেছে, বাজার থেকে বেরিয়ে গেছে, বা খারাপ পারফর্ম করছে, তাহলে আপনি ঠিক উল্টোটা দেখতে পাবেন, যে ক্রেডিট রিস্কের কারখানাগুলোতে বিনিয়োগ করা দীর্ঘমেয়াদী রিটার্নের চেয়ে অনেক কম।

তবে, অনেকগুলি কারণ রয়েছে যা বেঁচে থাকার ক্ষেত্রে বিপরীত ফলাফল নিয়ে আসে।

চিত্র ৩

চিত্র ৩

- ### ২, সামনে তাকানো বা bias

চিত্র ৪

চিত্র ৪

জীবিতদের বিচ্যুতি, সাতটি অপরাধের মধ্যে একটি, আমরা অতীতের সময়ে দাঁড়িয়ে থাকি এবং ভবিষ্যদ্বাণী করতে পারি না যে কোন সংস্থাগুলি বেঁচে থাকবে এবং আজকের সূচকের উপাদান হিসাবে থাকবে, এবং জীবিতদের বিচ্যুতি কেবলমাত্র ভবিষ্যদ্বাণীমূলক বিচ্যুতির একটি বিশেষ উদাহরণ। ভবিষ্যদ্বাণীমূলক বিচ্যুতি হ’ল পুনর্বিবেচনার সময় ব্যবহার করা হয় যা তখন অব্যবহৃত বা এখনও প্রকাশিত হয়নি, যা পুনর্বিবেচনার ক্ষেত্রে সবচেয়ে সাধারণ ত্রুটি।

ভবিষ্যদ্বাণীমূলক বিচ্যুতির একটি সুস্পষ্ট উদাহরণ আর্থিক তথ্যে প্রতিফলিত হয়, এবং আর্থিক তথ্যের সংশোধনগুলি সহজেই সনাক্ত করা কঠিন ত্রুটির কারণ হতে পারে। সাধারণভাবে, প্রতিটি সংস্থার আর্থিক তথ্য প্রকাশের সময়কাল আলাদা, প্রায়শই পিছিয়ে থাকে। এবং আমরা প্রায়শই প্রতিটি সংস্থার ডেটা প্রকাশের সময়কালের ভিত্তিতে সংস্থার আর্থিক অবস্থা মূল্যায়ন করি।

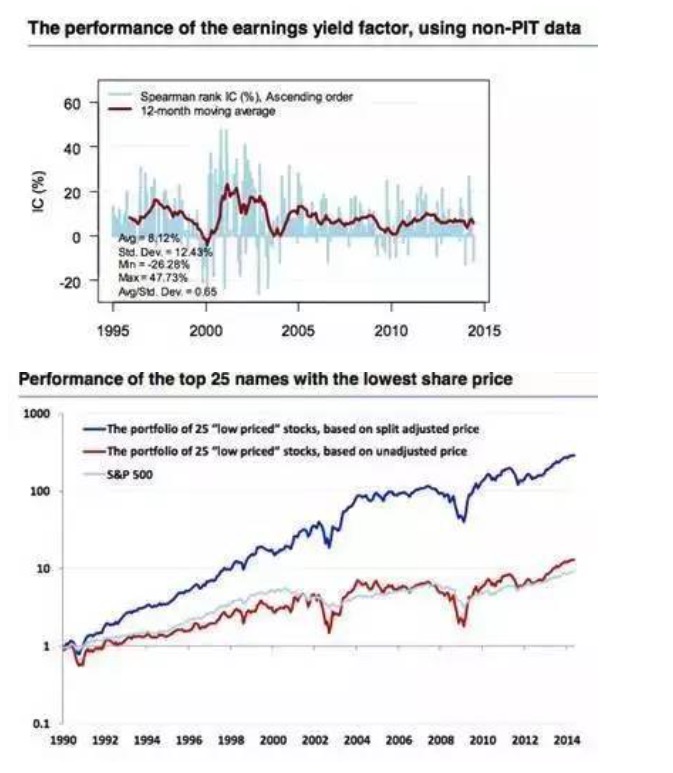

তবে, যখন পয়েন্ট-ইন-টাইম ডেটা (পিআইটি ডেটা) পাওয়া যায় না, তখন আর্থিক প্রতিবেদনের পিছিয়ে যাওয়া অনুমানগুলি প্রায়শই ভুল হয়। নীচের চিত্রটি পিআইটি ডেটা এবং নন-পিআইটি ডেটা ব্যবহার করে তৈরি পার্থক্যকে প্রমাণ করে। একই সাথে আমরা historicalতিহাসিক ম্যাক্রো ডেটা ডাউনলোড করার সময় প্রায়শই সংশোধিত চূড়ান্ত পরিমাপ পাই, তবে অনেক উন্নত দেশের জিডিপি ডেটা প্রকাশের পরে দু’বার সংশোধন করা হয় এবং বড় সংস্থাগুলির আর্থিক প্রতিবেদনের সংশোধনগুলিও প্রায়শই সংশোধন করা হয়। আমরা যে সময়ে পুনরুদ্ধার করি, চূড়ান্ত মানটি প্রায়শই অজানা থাকে, কেবলমাত্র প্রাথমিক মান বিশ্লেষণ ব্যবহার করা যেতে পারে। কিছু লোক মনে করে যে ক্ষুদ্র সংশোধনগুলি উপসংহারকে প্রভাবিত করতে পারে, তবে বাস্তবতা দেখায়ঃ অনেক ম্যাক্রো ডেটা প্রাথমিক মানের উপর ভিত্তি করে পুনরুদ্ধার করা হয়, ফলাফলগুলি উল্লেখযোগ্য নয়।

চিত্র ৫

চিত্র ৫

- ### তিন, গল্প বলা।

চিত্র ৬

চিত্র ৬

কিছু মানুষ কোন তথ্য ছাড়াই গল্প বলতে পছন্দ করে, কিন্তু যারা পরিমাপ করে তারা তথ্য এবং ফলাফল নিয়ে গল্প বলতে পছন্দ করে। অনেক মিল আছে, যারা গল্প বলতে ভাল বা যারা তথ্যের ফলাফল ব্যাখ্যা করতে ভাল তারা প্রায়ই তথ্য পাওয়ার আগে তাদের মনের মধ্যে একটি স্ক্রিপ্ট থাকে, কেবল তথ্য খুঁজে বের করতে হবে।

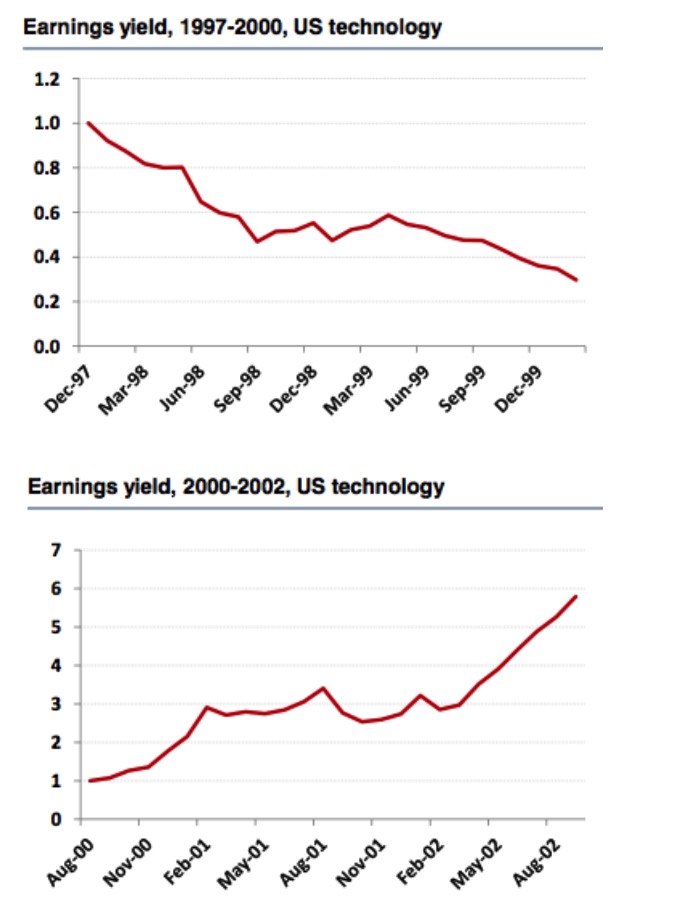

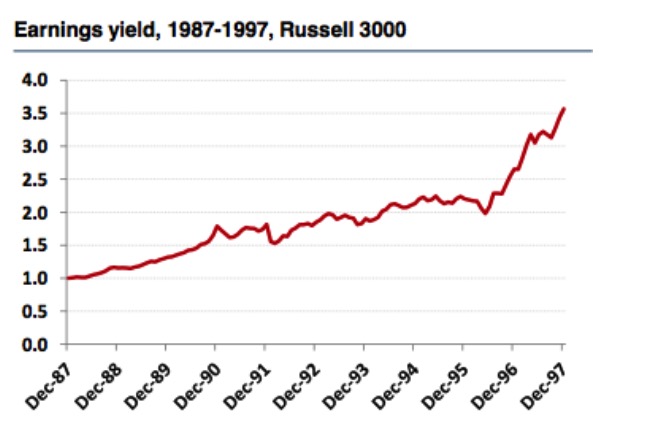

১৯৯৭-২০০০ এবং ২০০০-২০০২ এর সময়কালের জন্য মার্কিন যুক্তরাষ্ট্রের টেকনোলজি কম্পোনেন্ট স্টক এবং রাসেল ৩০০০ সূচকের দিকে ফিরে তাকানো, আমরা একটি সম্পূর্ণ বিপরীত উপসংহার খুঁজে পাই। ১৯৯৭-২০০০ এর জন্য মার্কিন যুক্তরাষ্ট্রের টেকনোলজি কম্পোনেন্ট স্টক থেকে, মুনাফা হার একটি ভাল ফ্যাক্টর, এবং ফলাফলগুলি খুব বিশ্বাসযোগ্য, তবে যদি আমরা ২০০২ সাল পর্যন্ত দীর্ঘ সময়সীমা প্রসারিত করি তবে আমরা দেখতে পাব যে মুনাফা হার সূচকটি আর একটি ভাল ফ্যাক্টর নয়।

চিত্র ৭

চিত্র ৭

কিন্তু রাসেল ৩০০০ সূচকের বাজারের পারফরম্যান্স থেকে আমরা বিপরীত সিদ্ধান্তে পৌঁছেছি, মুনাফা হার সূচকটি এখনও একটি কার্যকর ফ্যাক্টর, দেখা যাচ্ছে যে স্টক পুলের বাছাই এবং পুনরায় পরিমাপের সময়কালের দৈর্ঘ্য ফ্যাক্টরের কার্যকারিতা বিচার করার জন্য খুব বড় প্রভাব ফেলে। তাই গল্পকাররা সঠিক সিদ্ধান্তে পৌঁছাতে পারে না।

চিত্র ৮

চিত্র ৮

বাজার প্রতিদিন নতুন নতুন ভাল কারণ খুঁজে বের করে, চিরন্তন প্রেরণা খুঁজে বের করে। যে কৌশলগুলি প্রকাশ করা যায় সেগুলি ভাল পারফরম্যান্সের জন্য ফিরে আসে। যদিও গল্পকাররা ইতিহাসের ব্যাখ্যাগুলি খুব আকর্ষণীয়, ভবিষ্যতের ভবিষ্যদ্বাণীগুলি প্রায়শই অকেজো। আর্থিক অর্থনীতিতে সম্পর্ক এবং কারণগুলি প্রায়শই বোঝা কঠিন, তাই যখন আমরা সাধারণ জ্ঞান বা মূল বিচারের সাথে সামঞ্জস্যপূর্ণ ফলাফলগুলি করি তখন গল্পকারকে না করা ভাল।

- ### ৪. ডেটা মাইনিং এবং ডেটা স্নুপিং

চিত্র ৯

চিত্র ৯

ডেটা মাইনিং এখন একটি গুরুত্বপূর্ণ ক্ষেত্র, যেখানে প্রচুর পরিমাণে ডেটা এবং কম্পিউটার দ্বারা সমর্থিত, লোকেরা প্রায়শই দুর্দান্ত কারণগুলি খুঁজে পেতে চায়। তবে আর্থিক ডেটা এখনও প্রচুর পরিমাণে নেই এবং লেনদেনের ডেটা কম শব্দ স্তরের ডেটা পূরণ করে না।

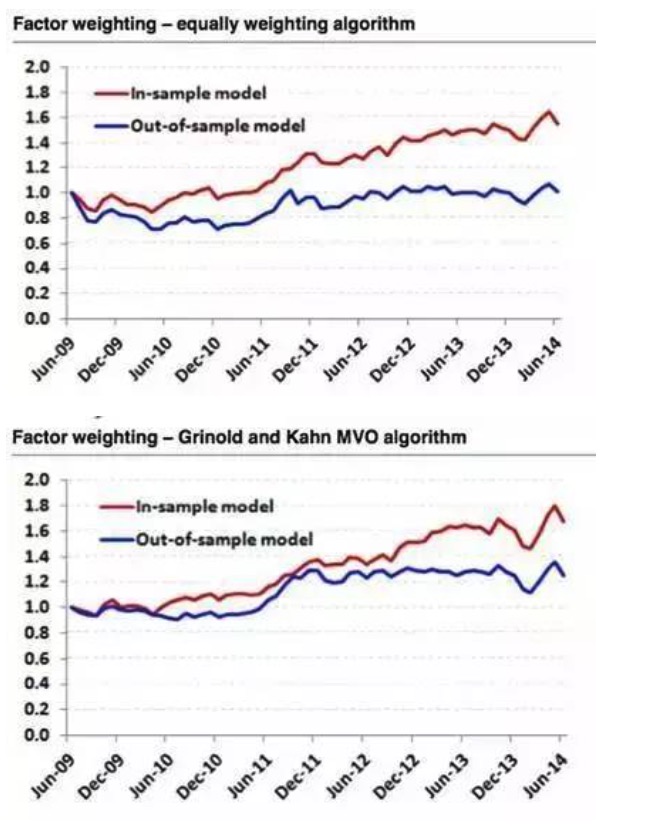

উদাহরণস্বরূপ, আমরা দুটি ভিন্ন ফ্যাক্টর-ওয়েটেড অ্যালগরিদম মডেলিং ব্যবহার করে S&P 500 ইন্ডেক্সের জন্য ২০০৯-২০১৪ এর ডেটা বেছে নিয়েছি। ফলাফলগুলি দেখায় যে ২০০৯-২০১৪ এর ডেটা ব্যবহার করে সেরা পারফরম্যান্সের ছয়টি ফ্যাক্টর বাছাই করা হয়েছে, সমমানের ওজনের অ্যালগরিদম ব্যবহার করে ফলাফলগুলি নিখুঁতভাবে পরিমাপ করা হয়েছে, যখন historicalতিহাসিক ডেটা ব্যবহার করে নমুনা বহিরাগত পরিমাপের ফলাফলগুলি একটি সরলরেখা ছিল।

চিত্র ১০

চিত্র ১০

সুতরাং, কৌশল তৈরি করার সময় বা ভাল ফ্যাক্টর খুঁজতে, আমাদের সকলের অবশ্যই সুস্পষ্ট যুক্তি এবং উদ্দেশ্য থাকতে হবে। পরিমাণগত বিশ্লেষণ কেবলমাত্র আমাদের যুক্তি বা উদ্দেশ্য যাচাই করার একটি সরঞ্জাম, লজিকাল শর্টকাট সন্ধানের জন্য নয়। সাধারণভাবে, আমাদের কৌশল তৈরি করার বা ফ্যাক্টর সন্ধানের প্রেরণাগুলি মূলত তত্ত্বীয় জ্ঞান, বাজার কার্যকারিতা এবং আচরণগত অর্থনীতির মতো ক্ষেত্র থেকে উদ্ভূত। অবশ্যই, আমরা পরিমাণগত ক্ষেত্রে ডেটা মাইনিংয়ের প্রয়োগের মূল্যকেও অস্বীকার করি না।

- ### পাঁচ, সংকেত পতন, বিনিময় হার, লেনদেনের খরচ

চিত্র ১১

চিত্র ১১

সিগন্যাল অবনতি বলতে বোঝায় যে কোনও ফ্যাক্টর তৈরির পরে ভবিষ্যতে কতক্ষণ স্টক রিটার্নের পূর্বাভাস দেওয়ার ক্ষমতা রয়েছে। সাধারণভাবে, উচ্চ বিনিময় হার এবং সিগন্যাল অবনতি সম্পর্কিত। বিভিন্ন স্টক নির্বাচনের ফ্যাক্টরগুলির প্রায়শই বিভিন্ন তথ্যের অবনতির বৈশিষ্ট্য থাকে। দ্রুততর সিগন্যাল অবনতির জন্য প্রায়শই উচ্চতর বিনিময় হার প্রয়োজন। যাইহোক, উচ্চতর বিনিময় হার প্রায়শই উচ্চতর লেনদেনের ব্যয়ও বোঝায়। পোর্টফোলিও কাঠামোর মধ্যে বিনিময় হারের সীমাবদ্ধতা যুক্ত করা তুলনামূলকভাবে সহজ পদ্ধতি, তবে এটি সর্বোত্তম নয়, কারণ বিনিময় হারের সীমাবদ্ধতা কখনও কখনও আমাদের উপার্জনকে লক করতে সহায়তা করে এবং কখনও কখনও নির্দিষ্ট পোর্টফোলিওর পারফরম্যান্সকে ক্ষতিগ্রস্থ করে।

সুতরাং, কীভাবে সর্বোত্তম সামঞ্জস্যের ফ্রিকোয়েন্সি নির্ধারণ করা যায়? আমাদের লক্ষ্য রাখতে হবে যে বিনিময় হারের সীমাবদ্ধতা জোরদার করা মানে নয় যে সামঞ্জস্যের ফ্রিকোয়েন্সি হ্রাস করা হবে। উদাহরণস্বরূপ, আমরা প্রায়শই অনুরূপ জিনিসগুলি শুনি। আমরা দীর্ঘমেয়াদী মূল্য বিনিয়োগকারী, আমরা আশা করি যে স্টকটি 3-5 বছর ধরে রাখব। সুতরাং, আমরা বছরে একবার সামঞ্জস্য করতে পারি। তবে, তথ্যটি খুব দ্রুত চলে যায়, আমাদের মডেল এবং প্রত্যাশাগুলিকে সময়মতো সামঞ্জস্য করতে হবে।

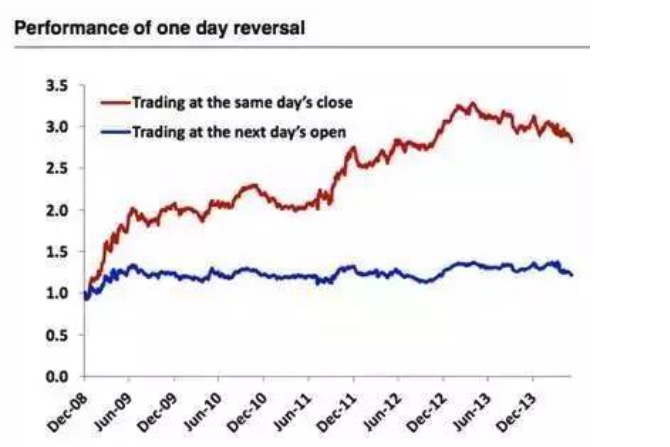

চিত্র ১২

চিত্র ১২

যখন প্রতিদিনের বন্ধের সময় সেই দিনের সবচেয়ে খারাপ পারফরম্যান্সের 100 টি স্টক কেনা হয়, অতীতের হোল্ডিং বিক্রি করে, প্রতিদিনের লেনদেন অব্যাহত থাকে, রিটার্নের হার খুব বেশি। এখানে ভুলটিও একটি ভবিষ্যদ্বাণীমূলক বিচ্যুতি, এবং আমরা জানি না যে সেই দিন কোন স্টকটি সবচেয়ে খারাপ পারফরম্যান্স করেছে, অর্থাৎ প্রোগ্রামিং ট্রেডিং ব্যবহার করে, এই কৌশলটিও কার্যকর নয়। আমরা কেবলমাত্র প্রতিদিনের ওপেন মূল্যে গতকালের সবচেয়ে খারাপ পারফরম্যান্সের 100 টি স্টক কিনতে পারি। তুলনা করে, ওপেন মূল্যে কেনার কৌশলটি প্রায় একটি সরলরেখা।

- ### ষষ্ঠ, অস্বাভাবিকতা (Outliers)

চিত্র ১৩

চিত্র ১৩

ঐতিহ্যগত অস্বাভাবিক মান নিয়ন্ত্রণ কৌশল প্রধানত winsorization এবং truncation দুই ধরনের অন্তর্ভুক্ত, তথ্যের মানসম্মতকরণও প্রায় অস্বাভাবিক মান নিয়ন্ত্রণ পদ্ধতির একটি হিসাবে বিবেচনা করা যেতে পারে, মানসম্মতকরণ প্রযুক্তি মডেলের কর্মক্ষমতা উপর উল্লেখযোগ্য প্রভাব ফেলতে পারে। উদাহরণস্বরূপ, নীচের চিত্রের স্ট্যান্ডার্ড বিএমআই কোরিয়ান সূচক উপাদান শেয়ারের মুনাফা হার, গড় মান ব্যবহার করে, 1% এবং 2% চূড়ান্ত মান বাদ দিয়ে ফলাফলের মধ্যে ব্যাপক পার্থক্য রয়েছে। ম্যাক্রো ডেটাতে প্রায়শই এই ধরনের সমস্যা দেখা যায়, যদি অল্প সংখ্যক চূড়ান্ত মানগুলি প্রাক-প্রক্রিয়াকরণ না করা হয় তবে ফলাফলগুলিকে মারাত্মকভাবে প্রভাবিত করতে পারে।

চিত্র ১৪

চিত্র ১৪

যদিও অস্বাভাবিক মানগুলি কার্যকর তথ্য ধারণ করতে পারে, তবে বেশিরভাগ ক্ষেত্রে, তারা কার্যকর তথ্য ধারণ করে না। অবশ্যই, মূল্য গতিশীলতা ফ্যাক্টরগুলির ক্ষেত্রে এটি ব্যতিক্রম। নীল রেখাটি অস্বাভাবিক মানগুলি সরিয়ে ফেলার পরে সমন্বিত পারফরম্যান্স এবং নীল রেখাটি মূল ডেটা হিসাবে দেখানো হয়েছে। আমরা দেখতে পাচ্ছি যে অস্বাভাবিক মানগুলি সরিয়ে ফেলার পরে কৌশলটি চালানোর চেয়ে মূল ডেটাটির গতিশীল কৌশলটি অনেক ভাল।

চিত্র ১৫

চিত্র ১৫

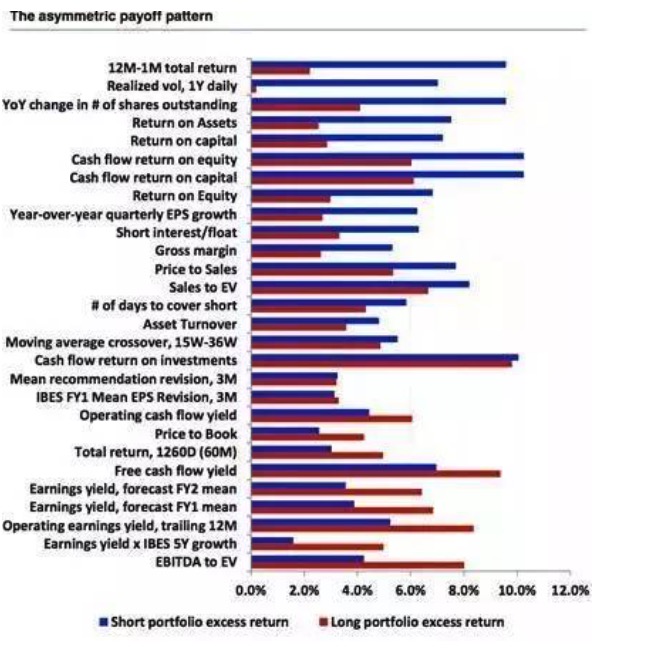

- ### ৭। অসম্মতি (The asymmetric payoff pattern and shorting)

চিত্র ১৬

চিত্র ১৬

সাধারণভাবে বলতে গেলে, বহু-ফ্যাক্টর কৌশল করার জন্য সর্বাধিক ব্যবহৃত কৌশলটি হ’ল বহু-ফ্যাক্টর কৌশল, যা হ’ল একাধিক ভাল স্টক তৈরি করা এবং একই সাথে ডিফল্ট স্টক তৈরি করা। দুর্ভাগ্যক্রমে, সমস্ত ফ্যাক্টর সমান নয়, বেশিরভাগ ফ্যাক্টরের বহু-ফ্যাক্টর উপার্জনের বৈশিষ্ট্যটি অসামঞ্জস্যপূর্ণ, এবং খালি থাকার সম্ভাব্য ব্যয় এবং বাস্তব কার্যকারিতা, এটি পরিমাণগত বিনিয়োগের জন্য একটি সামান্য ঝামেলা সৃষ্টি করে। নীচের চিত্রটি ফ্যাক্টরের বহু-ফ্যাক্টর উপার্জনের বৈশিষ্ট্য দেখায়, পার্থক্যের আকার অনুসারে সাজানো হয়েছে। খালি চাহিদা এবং উচ্চ লেনদেনের ব্যয়ের কারণে, অতিরিক্ত মুনাফা অর্জন করা আরও কঠিন। একই সময়ে, আমরা দেখতে পাচ্ছি যে মূল্যের ফ্যাক্টরটি প্রায়শই বহু-ফ্যাক্টর উপার্জন করে, যখন দামের গতিশীলতা এবং গুণমানের ফ্যাক্টরটি আরও বেশি আলফা-ভিত্তিক। সংশোধনকারী ফ্যাক্টর বিশ্লেষকরা আরও বেশি পরিমাণে বহু-ফ্যাক্টর উপার্জনের বৈশিষ্ট্য ধারণ করে।

চিত্র ১৭

চিত্র ১৭

সূত্রঃ ওয়াল স্ট্রিট ভ্রমন