طویل-مختصر لکیری کراس اوور حکمت عملی

جائزہ

کثیر فاصلے والی لکیری کراسنگ حکمت عملی ایک تکنیکی تجزیہ حکمت عملی ہے جس میں اسٹاک کی مستقبل کی قیمتوں کی پیش گوئی کی گئی ہے۔ حکمت عملی کا بنیادی اصول یہ ہے کہ: اسٹاک کی قیمتوں میں آنے والی قیمتوں کی پیشن گوئی کی جاسکتی ہے ، قیمتوں کی لکیری واپسی کا حساب کتاب کرکے مستقبل کی قیمتوں کی پیشن گوئی کی جاسکتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں سب سے پہلے ایک مدت کے دوران اسٹاک کی قیمتوں کی لکیری رجعت کا حساب لگایا جاتا ہے۔ لکیری رجعت کم سے کم دوگنا استعمال کرکے ایک سیدھی لائن تیار کرتی ہے ، جو وقت کے ساتھ ساتھ قیمتوں میں تبدیلی کے رجحان کی نمائندگی کرتی ہے۔ اس حکمت عملی کے بعد چارٹ پر پیش گوئی کی قیمت کی لائن اور موجودہ قیمت کا نقشہ تیار کیا جاتا ہے۔

اس کے علاوہ، اس کی حکمت عملی میں دو سگنل بیان کیے گئے ہیں:

- ایک سے زیادہ سگنل: جب پیش گوئی کی قیمت موجودہ قیمت سے زیادہ ہوتی ہے تو ٹرگر ہوتا ہے

- خالی کرنے کا اشارہ: جب پیش گوئی کی قیمت موجودہ قیمت سے نیچے آجائے تو اس کا آغاز ہوتا ہے

جب زیادہ کرنے کا اشارہ ظاہر ہوتا ہے تو ، حکمت عملی زیادہ کرنے کے لئے پوزیشن کھولتی ہے۔ جب کم کرنے کا اشارہ ظاہر ہوتا ہے تو ، پوزیشن کو صاف کریں۔

حکمت عملی کے اہم اقدامات یہ ہیں:

- ایک مدت کے دوران قیمت کی لکیری رجعت کا حساب لگانا

- چارٹ پر پیش گوئی کی قیمت لائن اور موجودہ قیمتوں کو ڈرائنگ

- اضافی اور خالی سگنل کی وضاحت

- زیادہ سگنل ٹرگر پر زیادہ پوزیشن کھولیں

- خالی کرنے کا اشارہ ٹرگر پر فلیٹ پوزیشن

طاقت کا تجزیہ

کثیر فضائی لکیری کراسنگ کی حکمت عملی کے درج ذیل فوائد ہیں:

- سادہ اور موثر: حکمت عملی کی منطق واضح ہے ، اس پر عمل درآمد آسان ہے ، اور قیمتوں کے لکیری رجحانات کو پکڑ سکتا ہے۔

- وسیع پیمانے پر قابل اطلاق: حکمت عملی ٹریڈنگ سگنل پیدا کرنے کے لئے استعمال کیا جاتا ہے، چاہے رجحان یا جھٹکا.

- بہتر بنانے کے قابل: حکمت عملی میں کچھ اہم پیرامیٹرز شامل ہیں ، جیسے لکیری رجعت کا دورانیہ ، چلتی اوسط وغیرہ۔ ان پیرامیٹرز کو بہتر بنانے سے حکمت عملی کی کارکردگی کو بہتر بنایا جاسکتا ہے۔

خطرے کا تجزیہ

اگرچہ کثیر جہتی لکیری کراسنگ کی حکمت عملی کے بہت سے فوائد ہیں ، لیکن اس میں کچھ خطرات بھی ہیں:

- رجحان کی شناخت کا خطرہ: جب قیمتوں میں تبدیلی لکیری رجحان کی پیروی نہیں کرتی ہے ، جیسے کہ زلزلے کی صورت حال ، تو حکمت عملی غلط سگنل دے سکتی ہے۔ اس خطرے کو کم کرنے کے لئے دوسرے اشارے جیسے ایم اے سی ڈی وغیرہ کے ساتھ مل کر استعمال کیا جاسکتا ہے۔

- پیرامیٹرز کی ترتیب کا خطرہ: حکمت عملی کی کارکردگی پیرامیٹرز کی ترتیب سے زیادہ حساس ہے ، غلط پیرامیٹرز نقصان کا سبب بن سکتے ہیں۔ لہذا عملی طور پر چلانے سے پہلے پیرامیٹرز کی بھرپور جانچ پڑتال اور اصلاح کی ضرورت ہے۔

- اوور فٹ ہونے کا خطرہ: اگر پیرامیٹرز کو زیادہ بہتر بنایا جائے تو ، اس سے حکمت عملی کو تاریخی اعداد و شمار سے زیادہ فٹ ہونے کا سبب بن سکتا ہے ، اور مستقبل میں خراب کارکردگی کا مظاہرہ کرسکتا ہے۔ اوور فٹ ہونے سے بچنے کے طریقوں میں سادہ رہنا ، ڈیٹا سیٹ سے باہر کی جانچ ، وغیرہ شامل ہیں۔

اصلاح کی سمت

- دیگر اشارے کے ساتھ مل کر: لکیری رجعت سگنل کو دیگر تکنیکی اشارے جیسے MACD ، برن بینڈ وغیرہ کے ساتھ مل کر سگنل کی درستگی کو بہتر بنایا جاسکتا ہے۔

- متحرک پیرامیٹرز کی اصلاح: مارکیٹ کے حالات کے مطابق پیرامیٹرز کو متحرک طور پر ایڈجسٹ کرنے کے لئے ایک پیرامیٹرز کے سیٹ کو اپنانے کا طریقہ کار ڈیزائن کیا جاسکتا ہے ، جس سے موافقت میں اضافہ ہوتا ہے۔

- خطرے کے کنٹرول ماڈیول کو شامل کریں: حکمت عملی میں روک تھام ، فنڈ مینجمنٹ جیسے خطرے کے کنٹرول اقدامات شامل کریں ، ایک ہی تجارت کے خطرے کو کم کریں ، اور مجموعی منافع میں اضافہ کریں۔

- مشین لرننگ کی اصلاح: مشین لرننگ الگورتھم کا استعمال کرتے ہوئے لکیری رجعت ماڈل کو مستقل طور پر بہتر بنایا جاسکتا ہے تاکہ اس کی پیش گوئی زیادہ درست ہو۔

خلاصہ کریں۔

کثیر فاریکس لکیری کراسنگ حکمت عملی قیمت کی لکیری رجعت پر مبنی ہے ، قیمت کی پیش گوئی اور موجودہ قیمت کے موازنہ کے ذریعہ تجارتی سگنل پیدا کرتی ہے۔ حکمت عملی کا منطق آسان اور واضح ہے ، قیمتوں کے لکیری رجحان کو پکڑ سکتا ہے ، اور ہر طرح کے حالات کے لئے موزوں ہے۔ اس کے علاوہ ، حکمت عملی کو لاگو کرنا اور اس کو بہتر بنانا آسان ہے ، پیرامیٹرز کو لچکدار طریقے سے ایڈجسٹ کیا جاسکتا ہے ، دوسرے اشارے کے ساتھ مل کر ، خطرے سے متعلق ماڈیول میں شامل کیا جاسکتا ہے ، اور اسی طرح حکمت عملی کی کارکردگی کو بہتر بناتا ہے۔ لیکن حکمت عملی میں رجحانات کی شناخت کی غلطی ، پیرامیٹر کی غلط ترتیب ، تاریخی اعداد و شمار کے خطرے کو زیادہ سے زیادہ کرنا وغیرہ بھی موجود ہے۔

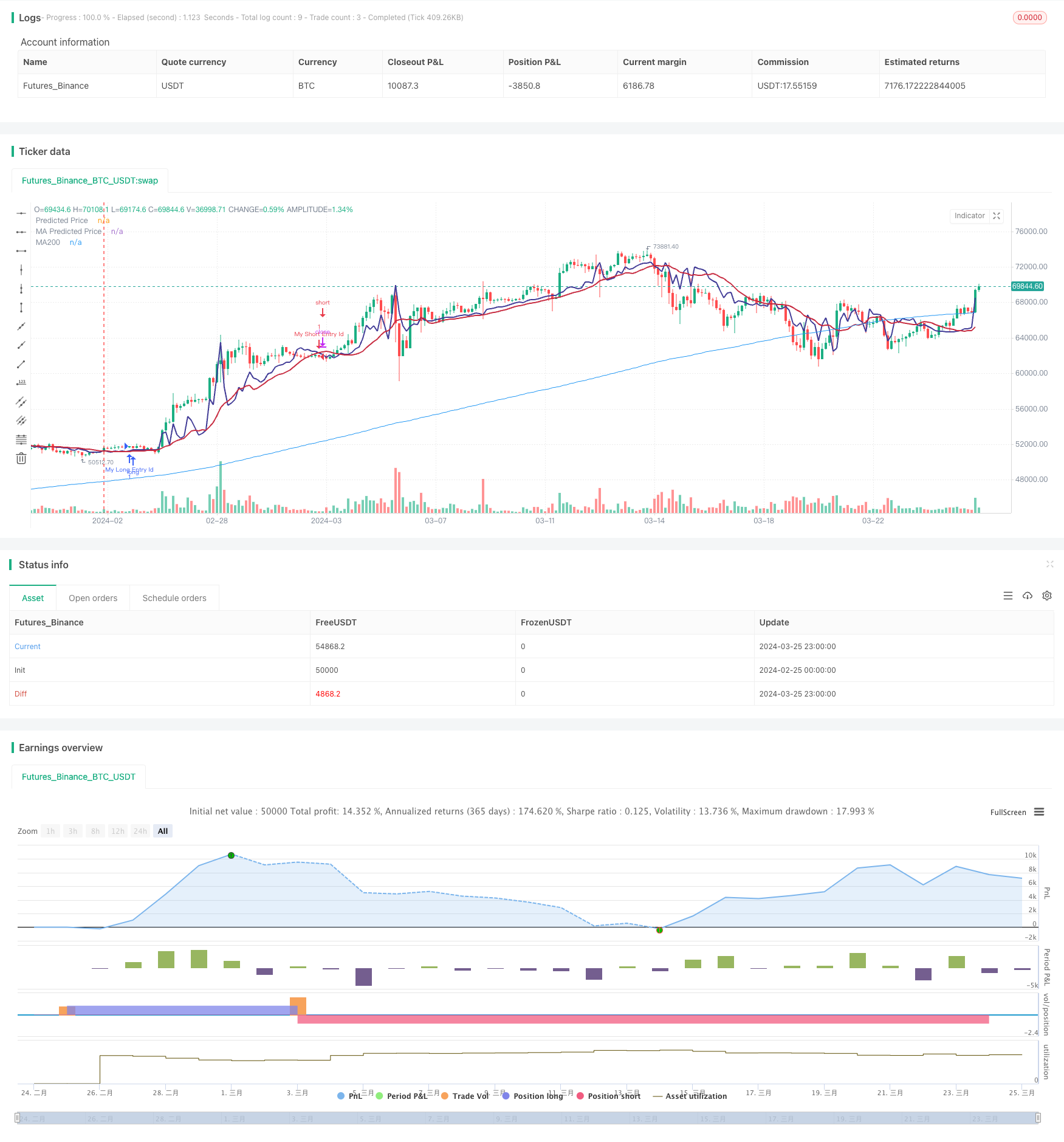

/*backtest

start: 2024-02-25 00:00:00

end: 2024-03-26 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © stocktechbot

//@version=5

strategy("Linear Cross", overlay=true, margin_long=100, margin_short=0)

//Linear Regression

vol = volume

// Function to calculate linear regression

linregs(y, x, len) =>

ybar = math.sum(y, len)/len

xbar = math.sum(x, len)/len

b = math.sum((x - xbar)*(y - ybar),len)/math.sum((x - xbar)*(x - xbar),len)

a = ybar - b*xbar

[a, b]

// Historical stock price data

price = close

// Length of linear regression

len = input(defval = 21, title = 'Strategy Length')

linearlen=input(defval = 9, title = 'Linear Lookback')

[a, b] = linregs(price, vol, len)

// Calculate linear regression for stock price based on volume

//eps = request.earnings(syminfo.ticker, earnings.actual)

//MA For double confirmation

out = ta.sma(close, 200)

outf = ta.sma(close, 50)

outn = ta.sma(close, 90)

outt = ta.sma(close, 21)

outthree = ta.sma(close, 9)

// Predicted stock price based on volume

predicted_price = a + b*vol

// Check if predicted price is between open and close

is_between = open < predicted_price and predicted_price < close

//MACD

//[macdLine, signalLine, histLine] = ta.macd(close, 12, 26, 9)

// Plot predicted stock price

plot(predicted_price, color=color.rgb(65, 59, 150), linewidth=2, title="Predicted Price")

plot(ta.sma(predicted_price,linearlen), color=color.rgb(199, 43, 64), linewidth=2, title="MA Predicted Price")

//offset = input.int(title="Offset", defval=0, minval=-500, maxval=500)

plot(out, color=color.blue, title="MA200")

[macdLine, signalLine, histLine] = ta.macd(predicted_price, 12, 26, 9)

//BUY Signal

longCondition=false

mafentry =ta.sma(close, 50) > ta.sma(close, 90)

//matentry = ta.sma(close, 21) > ta.sma(close, 50)

matwohun = close > ta.sma(close, 200)

twohunraise = ta.rising(out, 2)

twentyrise = ta.rising(outt, 2)

macdrise = ta.rising(macdLine,2)

macdlong = ta.crossover(predicted_price, ta.wma(predicted_price,linearlen)) and (signalLine < macdLine)

if macdlong and macdrise

longCondition := true

if (longCondition)

strategy.entry("My Long Entry Id", strategy.long)

//Sell Signal

lastEntryPrice = strategy.opentrades.entry_price(strategy.opentrades - 1)

daysSinceEntry = len

daysSinceEntry := int((time - strategy.opentrades.entry_time(strategy.opentrades - 1)) / (24 * 60 * 60 * 1000))

percentageChange = (close - lastEntryPrice) / lastEntryPrice * 100

//trailChange = (ta.highest(close,daysSinceEntry) - close) / close * 100

//label.new(bar_index, high, color=color.black, textcolor=color.white,text=str.tostring(int(trailChange)))

shortCondition=false

mafexit =ta.sma(close, 50) < ta.sma(close, 90)

matexit = ta.sma(close, 21) < ta.sma(close, 50)

matwohund = close < ta.sma(close, 200)

twohunfall = ta.falling(out, 3)

twentyfall = ta.falling(outt, 2)

shortmafall = ta.falling(outthree, 1)

macdfall = ta.falling(macdLine,1)

macdsell = macdLine < signalLine

if macdfall and macdsell and (macdLine < signalLine) and ta.falling(low,2)

shortCondition := true

if (shortCondition)

strategy.entry("My Short Entry Id", strategy.short)