Ghi chú nghiên cứu báo cáo của Deutsche Bank, liệt kê một số lỗi thường gặp trong các chiến lược định lượng

0

0

2323

2323

Ghi chú nghiên cứu báo cáo của Deutsche Bank, liệt kê một số lỗi thường gặp trong các chiến lược định lượng

- ### Một, sự thiên vị của người sống sót

Sự phân biệt đối xử của người sống sót là một trong những vấn đề phổ biến nhất mà các nhà đầu tư phải đối mặt, và nhiều người biết về sự phân biệt đối xử của người sống sót, nhưng rất ít người quan tâm đến hiệu quả của nó. Chúng tôi có xu hướng chỉ sử dụng các công ty hiện tại trong thời gian hồi kế toán, có nghĩa là chúng tôi loại bỏ những ảnh hưởng của các công ty bị loại bỏ bởi sự phá sản, tái cấu trúc.

Trong khi điều chỉnh dữ liệu lịch sử, một số cổ phiếu phá sản, bị loại bỏ và hoạt động kém sẽ được loại bỏ. Những cổ phiếu bị loại bỏ không xuất hiện trong nhóm cổ phiếu chiến lược của bạn, nghĩa là chỉ sử dụng thông tin về cổ phiếu thành phần hiện tại khi đánh giá lại quá khứ, trừ tác động của những cổ phiếu bị loại khỏi cổ phiếu thành phần trong tương lai do hiệu suất hoặc giá cổ phiếu không tốt.

Hình 1

Hình 1

Sự phân biệt đối xử của người sống sót là một trong những vấn đề phổ biến nhất mà các nhà đầu tư phải đối mặt, và nhiều người biết về sự phân biệt đối xử của người sống sót, nhưng rất ít người quan tâm đến hiệu quả của nó. Chúng tôi có xu hướng chỉ sử dụng các công ty hiện tại trong thời gian hồi kế toán, có nghĩa là chúng tôi loại bỏ những ảnh hưởng của các công ty bị loại bỏ bởi sự phá sản, tái cấu trúc.

Trong khi điều chỉnh dữ liệu lịch sử, một số cổ phiếu phá sản, bị loại bỏ và hoạt động kém sẽ được loại bỏ. Những cổ phiếu bị loại bỏ không xuất hiện trong nhóm cổ phiếu chiến lược của bạn, nghĩa là chỉ sử dụng thông tin về cổ phiếu thành phần hiện tại khi đánh giá lại quá khứ, trừ tác động của những cổ phiếu bị loại khỏi cổ phiếu thành phần trong tương lai do hiệu suất hoặc giá cổ phiếu không tốt.

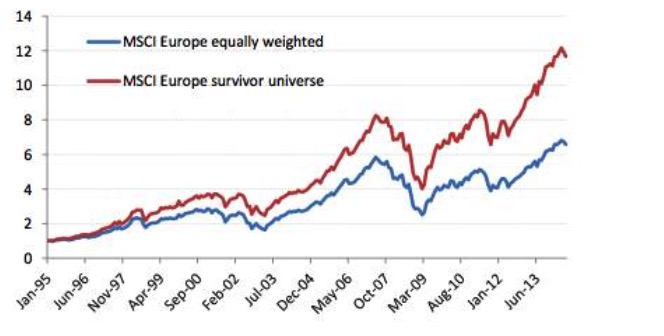

Hình 2

Hình 2

Điều đó có nghĩa là khi chúng ta sử dụng những công ty hoạt động tốt nhất trong 30 năm qua để đánh giá lại, thậm chí một số công ty có rủi ro tín dụng cao, khi bạn biết ai sẽ sống sót, bạn sẽ nhận được lợi nhuận rất cao khi bạn mua khi bạn có rủi ro tín dụng cao hoặc gặp khó khăn. Nếu bạn tính đến những cổ phiếu bị phá sản, rút khỏi thị trường và hoạt động kém, kết luận sẽ hoàn toàn ngược lại, đầu tư vào các công ty có rủi ro tín dụng cao sẽ có lợi nhuận thấp hơn trong thời gian dài so với các công ty có tín dụng tốt.

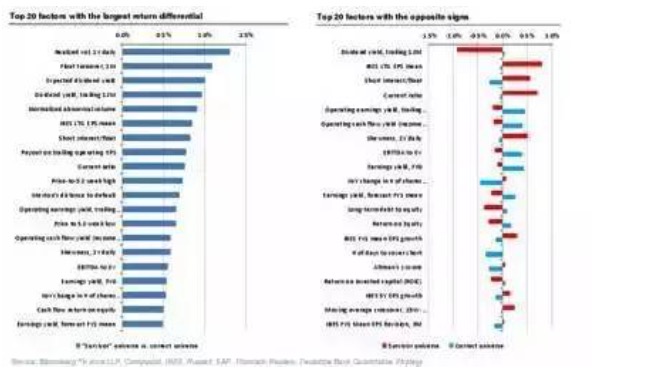

Có rất nhiều yếu tố khác nhau có thể dẫn đến kết quả hoàn toàn ngược lại khi xét đến sự phân biệt đối xử của những người sống sót.

Hình 3

Hình 3

- ### Nhìn về phía trước

Hình 4

Hình 4

Là một trong bảy tội lỗi của việc không thể dự đoán được những công ty nào tồn tại và vẫn là thành phần của chỉ số ngày nay khi chúng ta đứng ở thời điểm trong quá khứ, sai lệch người sống sót chỉ là một ví dụ đặc biệt của sai lệch nhìn về phía trước. Sai lệch nhìn về phía trước là khi sử dụng dữ liệu chưa có sẵn hoặc chưa được công bố, đây cũng là lỗi phổ biến nhất trong việc đánh giá lại.

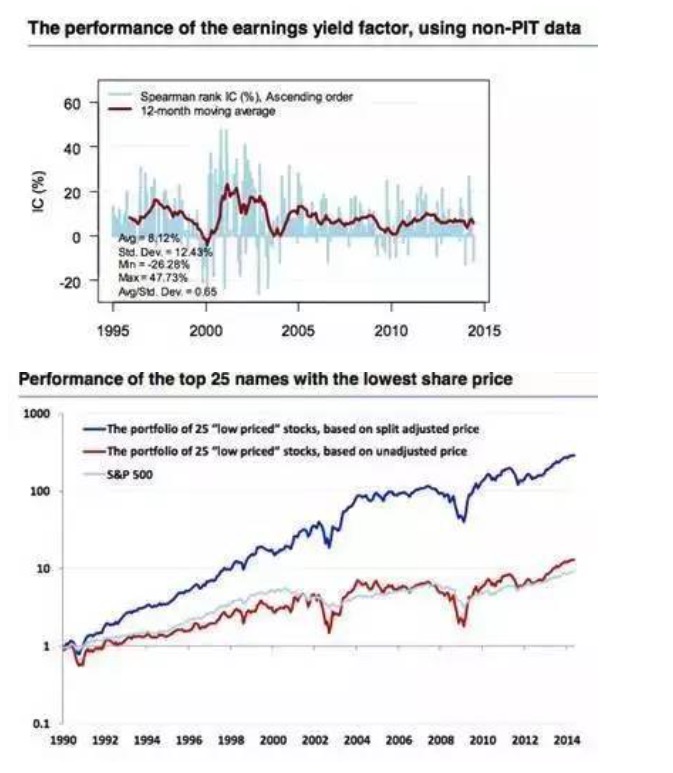

Một ví dụ rõ ràng về sai lệch nhìn về phía trước được thể hiện trên dữ liệu tài chính, trong khi sửa đổi dữ liệu tài chính dễ gây ra lỗi khó phát hiện. Nói chung, mỗi công ty có dữ liệu tài chính khác nhau và thường có sự chậm trễ. Trong khi đánh giá lại, chúng tôi thường đánh giá tình trạng tài chính của công ty dựa trên thời điểm phát hành dữ liệu của mỗi công ty.

Tuy nhiên, khi không có dữ liệu thời điểm, giả định về sự chậm trễ của báo cáo tài chính thường là sai. Hình dưới đây chứng minh sự khác biệt giữa dữ liệu PIT và dữ liệu không PIT. Ngoài ra, chúng tôi thường nhận được kết quả sau khi sửa đổi khi tải xuống dữ liệu vĩ mô lịch sử, nhưng sau khi phát hành dữ liệu GDP của nhiều quốc gia phát triển, điều chỉnh báo cáo tài chính của các công ty lớn cũng thường được sửa đổi.

Hình 5

Hình 5

- ### Tác giả của cuốn sách The Sin of Storytelling

Hình 6

Hình 6

Một số người thích kể chuyện mà không có bất kỳ dữ liệu nào, những người định lượng thích kể chuyện với dữ liệu và kết quả. Hai tình huống này có nhiều điểm tương đồng, những người giỏi kể chuyện hoặc những người giỏi giải thích kết quả dữ liệu thường có một kịch bản sẵn có trong tâm trí trước khi có dữ liệu, chỉ cần tìm kiếm dữ liệu để hỗ trợ.

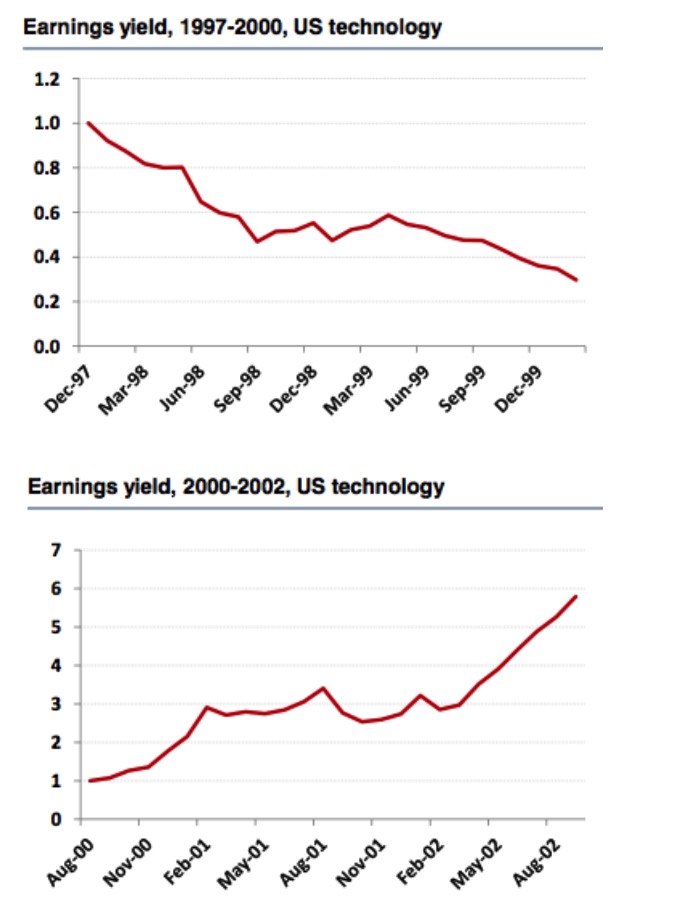

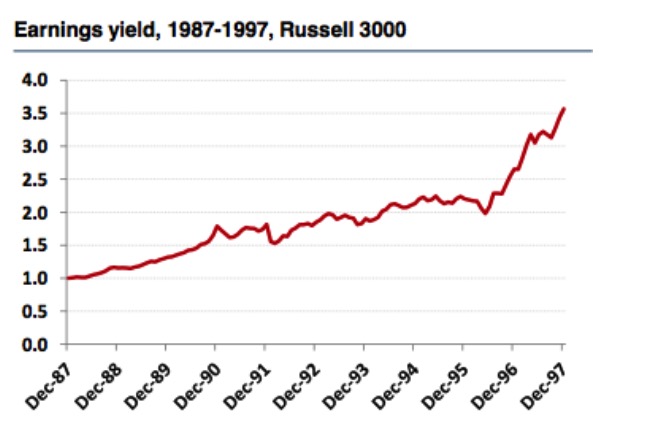

Nhìn lại hai giai đoạn 1997-2000 và 2000-2002 của chỉ số cổ phiếu công nghệ Mỹ và Russell 3000, chúng ta sẽ thấy một kết luận ngược lại. Từ 1997-2000 của cổ phiếu công nghệ Mỹ, tỷ lệ lợi nhuận là một yếu tố tốt, và kết quả đánh giá cũng rất đáng tin cậy, tuy nhiên nếu kéo dài khoảng thời gian đến năm 2002, chúng ta sẽ thấy chỉ số tỷ lệ lợi nhuận không còn là một yếu tố tốt.

Hình 7

Hình 7

Tuy nhiên, từ kết quả thị trường của chỉ số Russell 3000, chúng tôi có kết luận ngược lại, chỉ số tỷ lệ lợi nhuận vẫn là một yếu tố có hiệu quả, có thể thấy rằng thời gian chọn và đo lường lại của bể chứng khoán có ảnh hưởng rất lớn đến việc đánh giá hiệu quả của yếu tố. Vì vậy, người kể chuyện không thể đưa ra kết luận đúng.

Hình 8

Hình 8

Mỗi ngày, thị trường lại phát hiện ra những yếu tố tốt, tìm kiếm động lực vĩnh viễn. Những chiến lược có thể được đưa ra đều phản hồi tốt. Mặc dù người kể chuyện giải thích lịch sử rất thú vị, nhưng dự đoán về tương lai của họ hầu như không có ích.

- ### Bốn, khai thác dữ liệu (Data mining and data snooping)

Hình 9

Hình 9

Dữ liệu khai thác có thể nói là một lĩnh vực quan tâm hiện nay, dựa trên khối lượng dữ liệu lớn và hỗ trợ tính toán của máy tính, người ta thường hy vọng có thể nhận được các yếu tố tốt và xấu khó nhận thấy. Tuy nhiên, dữ liệu tài chính ban đầu chưa đạt được khối lượng lớn và dữ liệu giao dịch không đáp ứng các yêu cầu về dữ liệu giảm tiếng ồn.

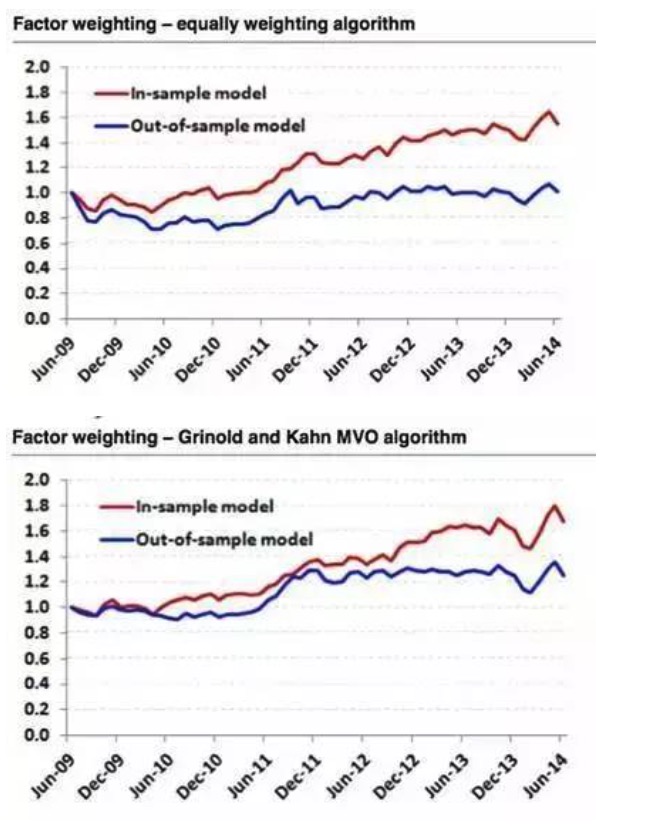

Ví dụ, chúng tôi mô hình hóa chỉ số S&P 500 bằng hai loại thuật toán trọng lượng yếu tố khác nhau, chọn dữ liệu từ năm 2009-2014 để kiểm tra lại. Kết quả cho thấy, việc sử dụng dữ liệu từ năm 2009-2014 để lọc ra 6 yếu tố hoạt động tốt nhất, kết quả kiểm tra lại bằng thuật toán cân bằng trọng lượng là hoàn hảo, trong khi kết quả kiểm tra lại bằng dữ liệu lịch sử là một đường thẳng.

Hình 10:

Hình 10:

Do đó, chúng ta nên có logic và động cơ rõ ràng khi xây dựng chiến lược hoặc tìm kiếm các yếu tố tốt. Phân tích định lượng chỉ là một công cụ để xác minh logic hoặc động cơ của chúng ta, chứ không phải là tìm kiếm lối tắt logic. Nói chung, động cơ của chúng tôi để xây dựng chiến lược hoặc tìm kiếm các yếu tố có nhiều nguồn gốc từ các lĩnh vực như kiến thức lý thuyết cơ bản của tài chính, hiệu quả của thị trường, tài chính hành vi. Tất nhiên, chúng tôi cũng không phủ nhận giá trị ứng dụng của khai thác dữ liệu trong lĩnh vực định lượng.

- ### V, tín hiệu suy giảm, tỷ lệ chuyển đổi, chi phí giao dịch

Hình 11

Hình 11

Tỉ lệ giảm tín hiệu là khả năng dự đoán lợi nhuận của cổ phiếu trong thời gian dài sau khi một yếu tố được tạo ra. Nói chung, tỷ lệ chuyển nhượng cao có liên quan đến suy giảm tín hiệu. Các yếu tố lựa chọn cổ phiếu khác nhau thường có các đặc điểm suy giảm thông tin khác nhau. Tỉ lệ giảm tín hiệu nhanh hơn thường đòi hỏi tỷ lệ chuyển nhượng cao hơn để kiếm được lợi nhuận. Tuy nhiên, tỷ lệ chuyển nhượng cao hơn thường có nghĩa là chi phí giao dịch cao hơn.

Chúng ta cần lưu ý rằng việc thắt chặt hạn chế tỷ giá hối đoái không có nghĩa là giảm tần suất điều chỉnh. Ví dụ, chúng ta thường nghe những điều tương tự như: Chúng ta là nhà đầu tư giá trị dài hạn, chúng ta dự kiến giữ cổ phiếu 3-5 năm. Do đó, chúng ta có thể điều chỉnh một lần một năm.

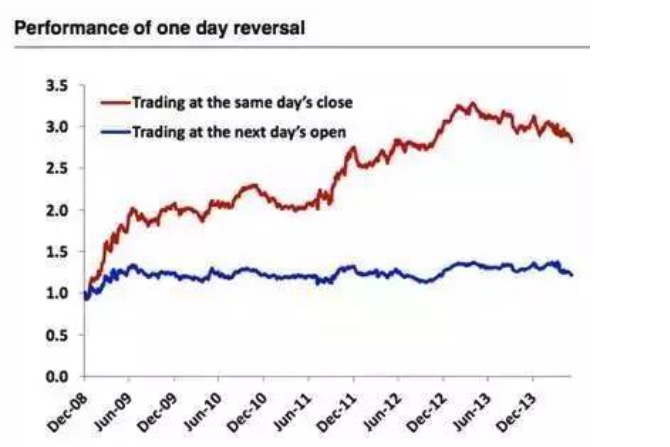

Hình 12

Hình 12

Khi mỗi ngày đóng cửa mua 100 cổ phiếu có hiệu suất kém nhất trong ngày, bán cổ phiếu trong quá khứ, giao dịch hàng ngày liên tục, tỷ lệ lợi nhuận rất cao. Lỗi ở đây cũng là sai lệch viễn cảnh, chưa đóng cửa chúng tôi không biết những cổ phiếu nào có hiệu suất kém nhất trong ngày, tức là sử dụng giao dịch theo quy trình, chiến lược này cũng không khả thi. Chúng tôi chỉ có thể mua 100 cổ phiếu có hiệu suất kém nhất hôm qua với giá mở cửa mỗi ngày.

- ### 6, giá trị ngoại lệ (Outliers)

Hình 13

Hình 13

Các kỹ thuật kiểm soát ngoại lệ truyền thống bao gồm cả hai loại winsorization và truncation, tiêu chuẩn hóa dữ liệu cũng có thể được coi là một trong những phương pháp kiểm soát ngoại lệ, kỹ thuật tiêu chuẩn hóa có thể có ảnh hưởng đáng kể đến hiệu suất của mô hình. Ví dụ như tỷ lệ lợi nhuận của cổ phiếu chỉ số BMI Hàn Quốc trong biểu đồ dưới đây, sử dụng phương pháp trung bình, loại bỏ 1% và 2% cực đoan, kết quả rất khác nhau.

Hình 14

Hình 14

Mặc dù các giá trị bất thường có thể chứa thông tin hữu ích, nhưng trong hầu hết các trường hợp, chúng không chứa thông tin hữu ích. Tất nhiên, ngoại lệ đối với yếu tố động lực giá. Như hình dưới đây, đường xanh là hiệu suất kết hợp sau khi loại bỏ các giá trị bất thường và đường đỏ là dữ liệu nguyên thủy.

Hình 15

Hình 15

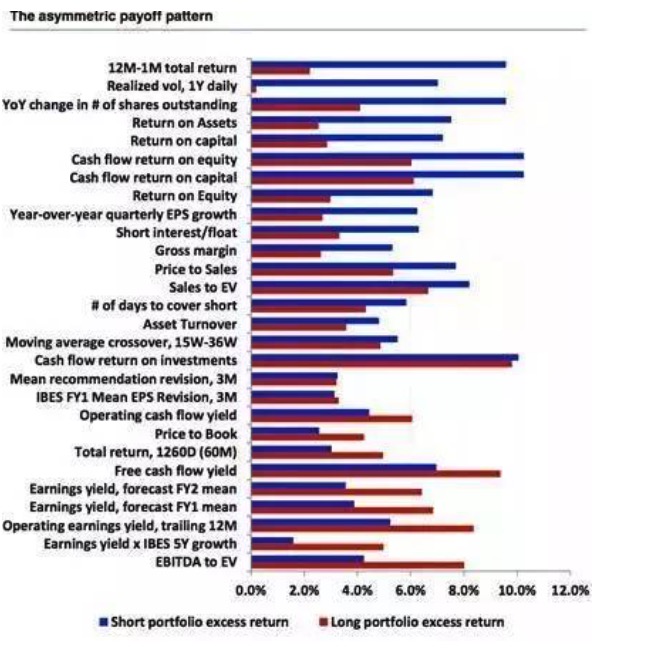

- ### Bảy, không đối xứng

Hình 16

Hình 16

Nói chung, chiến lược thường được sử dụng khi thực hiện chiến lược đa yếu tố là chiến lược đa không gian, tức là làm nhiều cổ phiếu tốt đồng thời làm giảm cổ phiếu. Thật không may, không phải tất cả các yếu tố đều bình đẳng, đặc điểm thu nhập đa không gian của hầu hết các yếu tố có tính không đối xứng, cộng với chi phí có thể có và khả năng thực tế, cũng gây ra rắc rối cho đầu tư định lượng. Biểu đồ dưới đây cho thấy đặc điểm thu nhập đa không gian của các yếu tố, được sắp xếp theo kích thước của sự khác biệt.

Hình 17

Hình 17

Nguồn: Wall Street Walk