Chiến lược quản lý tiền năng động đa yếu tố

Tổng quan

Chiến lược này kết hợp nhiều chỉ số kỹ thuật như MACD, RSI, PSAR và các nguyên tắc quản lý tiền động để thực hiện theo dõi xu hướng và đảo ngược giao dịch trong nhiều khung thời gian. Chiến lược có thể áp dụng cho các giao dịch ngắn, trung bình và dài.

Nguyên tắc

Chiến lược sử dụng chỉ số PSAR để xác định hướng xu hướng. Đường EMA nhanh và đường trung tâm BB là điểm xác nhận đầu tiên. Đường hình MACD là điểm xác nhận thứ hai. RSI vượt qua vùng mua bán là điểm xác nhận thứ ba.

Cài đặt điểm dừng lỗ sau khi nhập. Cài đặt điểm dừng lỗ theo giá trị ATR. Cài đặt điểm dừng lỗ tương đương.

Thị trường cũng có cài đặt tỷ lệ phần trăm. Khi lợi nhuận đạt đến một tỷ lệ nhất định của tổng quyền lợi tài khoản, nó sẽ dừng chơi.

Quản lý tiền động Định lượng vị trí dựa trên tổng quyền lợi tài khoản, ATR, và thiết lập số lần dừng lỗ. Đồng thời thiết lập số lượng giao dịch tối thiểu.

Ưu điểm

Xác nhận đa yếu tố, tránh đột phá giả, tăng độ chính xác nhập cảnh.

Quản lý tiền động kiểm soát rủi ro đơn lẻ, bảo vệ tài khoản hiệu quả.

Điểm dừng lỗ được thiết lập theo ATR và có thể được điều chỉnh theo mức độ biến động của thị trường.

Tỷ lệ phần trăm biến động và biến động được thiết lập để khóa lợi nhuận và tránh quay trở lại.

Rủi ro

Các tổ hợp đa yếu tố có thể bỏ lỡ một số cơ hội giao dịch.

Tỷ lệ phần trăm quá cao có thể dẫn đến tổn thất lớn hơn.

Thiết lập giá trị ATR không đúng có thể dẫn đến việc dừng lỗ quá thoải mái hoặc quá quyết liệt.

Thiết lập quản lý tiền tệ không đúng cách có thể dẫn đến vị thế đơn lẻ quá lớn.

Hướng tối ưu hóa

Điều chỉnh trọng lượng yếu tố vào sân, tối ưu hóa độ chính xác của tín hiệu.

Kiểm tra các thiết lập tham số phần trăm khác nhau để tìm ra sự kết hợp tốt nhất.

Chọn số ATR hợp lý theo đặc điểm của các giống khác nhau.

Điều chỉnh các tham số quản lý quỹ theo kết quả phản hồi.

Thiết lập thời gian tối ưu hóa, thời gian giao dịch thử nghiệm.

Tóm tắt

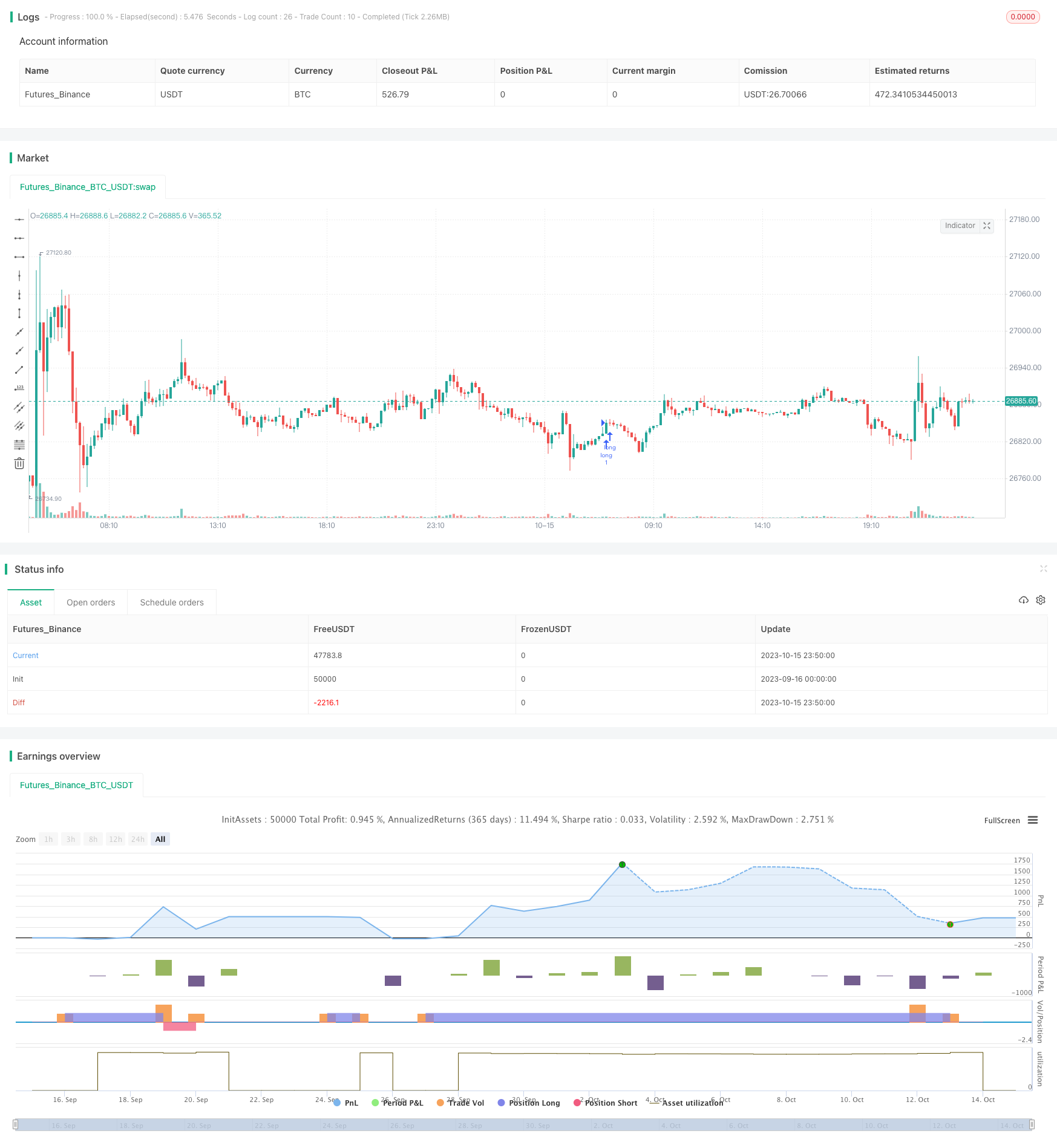

Chiến lược này sử dụng nhiều chỉ số kỹ thuật để đánh giá xu hướng, kiểm soát rủi ro quản lý tài chính động, đạt được lợi nhuận ổn định trong nhiều khung thời gian. Theo kết quả đánh giá lại, có thể tiếp tục tối ưu hóa trọng lượng yếu tố, tham số kiểm soát rủi ro và cài đặt quản lý tài chính để có hiệu quả tốt hơn.

/*backtest

start: 2023-09-16 00:00:00

end: 2023-10-16 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy("EURUSD 1min strat RISK %% ", overlay=false, initial_capital = 1000)

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 6, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2020, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

DST = 1 //day light saving for usa

//--- Europe

London = iff(DST==0,"0000-0900","0100-1000")

//--- America

NewYork = iff(DST==0,"0400-1500","0500-1600")

//--- Pacific

Sydney = iff(DST==0,"1300-2200","1400-2300")

//--- Asia

Tokyo = iff(DST==0,"1500-2400","1600-0100")

//-- Time In Range

timeinrange(res, sess) => time(res, sess) != 0

london = timeinrange(timeframe.period, London)

newyork = timeinrange(timeframe.period, NewYork)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

//

//

// rsi

length = input( 5 )

overSold = input( 23 )

overBought = input( 72 )

price = close

vrsi = rsi(price, length)

co = crossover(vrsi, overSold)

cu = crossunder(vrsi, overBought)

// macd

fast_length_macd = input(title="Fast Length", type=input.integer, defval=12)

slow_length_macd = input(title="Slow Length", type=input.integer, defval=26)

src_macd = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=true)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=true)

// Plot colors

col_grow_above = #26A69A

col_grow_below = #FFCDD2

col_fall_above = #B2DFDB

col_fall_below = #EF5350

col_macd = #0094ff

col_signal = #ff6a00

// Calculating

fast_ma = sma_source ? sma(src_macd, fast_length_macd) : ema(src_macd, fast_length_macd)

slow_ma = sma_source ? sma(src_macd, slow_length_macd) : ema(src_macd, slow_length_macd)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

//plot(hist, title="Histogram", style=plot.style_columns, color=(hist>=0 ? (hist[1] < hist ? col_grow_above : col_fall_above) : (hist[1] < hist ? col_grow_below : col_fall_below) ), transp=0 )

// sar

start = input(0.02)

increment = input(0.02)

maximum = input(0.2)

var bool uptrend = na

var float EP = na

var float SAR = na

var float AF = start

var float nextBarSAR = na

if bar_index > 0

firstTrendBar = false

SAR := nextBarSAR

if bar_index == 1

float prevSAR = na

float prevEP = na

lowPrev = low[1]

highPrev = high[1]

closeCur = close

closePrev = close[1]

if closeCur > closePrev

uptrend := true

EP := high

prevSAR := lowPrev

prevEP := high

else

uptrend := false

EP := low

prevSAR := highPrev

prevEP := low

firstTrendBar := true

SAR := prevSAR + start * (prevEP - prevSAR)

if uptrend

if SAR > low

firstTrendBar := true

uptrend := false

SAR := max(EP, high)

EP := low

AF := start

else

if SAR < high

firstTrendBar := true

uptrend := true

SAR := min(EP, low)

EP := high

AF := start

if not firstTrendBar

if uptrend

if high > EP

EP := high

AF := min(AF + increment, maximum)

else

if low < EP

EP := low

AF := min(AF + increment, maximum)

if uptrend

SAR := min(SAR, low[1])

if bar_index > 1

SAR := min(SAR, low[2])

else

SAR := max(SAR, high[1])

if bar_index > 1

SAR := max(SAR, high[2])

nextBarSAR := SAR + AF * (EP - SAR)

//plot(SAR, style=plot.style_cross, linewidth=3, color=color.orange)

//plot(nextBarSAR, style=plot.style_cross, linewidth=3, color=color.aqua)

//plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_areabr)

//bb

length_bb = input(17, minval=1)

src_bb = input(close, title="Source")

mult_bb = input(2.0, minval=0.001, maxval=50, title="StdDev")

basis_bb = sma(src_bb, length_bb)

dev_bb = mult_bb * stdev(src_bb, length_bb)

upper_bb = basis_bb + dev_bb

lower_bb = basis_bb - dev_bb

offset = input(0, "Offset", type = input.integer, minval = -500, maxval = 500)

//plot(basis_bb, "Basis", color=#872323, offset = offset)

//p1_bb = plot(upper_bb, "Upper", color=color.teal, offset = offset)

//p2_bb = plot(lower_bb, "Lower", color=color.teal, offset = offset)

//fill(p1_bb, p2_bb, title = "Background", color=#198787, transp=95)

//ema

len_ema = input(10, minval=1, title="Length")

src_ema = input(close, title="Source")

offset_ema = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out_ema = ema(src_ema, len_ema)

//plot(out_ema, title="EMA", color=color.blue, offset=offset_ema)

//out_ema e emaul

//basis_bb e middle de la bb

//hist e histograma

// rsi cu band0 cross pt rsi

// confirmarea

shortCondition = (uptrend==false and crossunder(ema(src_ema, len_ema),sma(src_bb, length_bb)) and hist < 0 and vrsi < overSold) //and time_cond

longCondition = (uptrend==true and crossover(ema(src_ema, len_ema),sma(src_bb, length_bb)) and hist > 0 and vrsi > overBought ) //and time_cond

//tp=input(0.0025,type=input.float, title="tp")

//sl=input(0.001,type=input.float, title="sl")

//INDICATOR---------------------------------------------------------------------

//Average True Range (1. RISK)

atr_period = input(14, "Average True Range Period")

atr = atr(atr_period)

strategy.initial_capital = 50000

//MONEY MANAGEMENT--------------------------------------------------------------

balance = strategy.netprofit + strategy.initial_capital //current balance

floating = strategy.openprofit //floating profit/loss

risk = input(2,type=input.float,title="Risk %")/100 //risk % per trade

isTwoDigit = input(false,"Is this a 2 digit pair? (JPY, XAU, XPD...")

equity_protector = input(1 ,type=input.float, title="Equity Protection %")/100 //equity protection %

equity_protectorTP = input(2 ,type=input.float, title="Equity TP %")/100 //equity protection %

multtp = input(5,type=input.float, title="multi atr tp")

multsl = input(5,type=input.float, title="multi atr sl")

stop = atr*100000*input(1,"SL X")* multsl //Stop level

if(isTwoDigit)

stop := stop/100

target = atr*100000*input(1,"TP X")*multtp //Stop level

//Calculate current DD and determine if stopout is necessary

equity_stopout = false

if(floating<0 and abs(floating/balance)>equity_protector)

equity_stopout := true

equity_stopout2 = false

if(floating>0 and abs(floating/balance)>equity_protectorTP)

equity_stopout2 := true

//Calculate the size of the next trade

temp01 = balance * risk //Risk in USD

temp02 = temp01/stop //Risk in lots

temp03 = temp02*100000 //Convert to contracts

size = temp03 - temp03%1000 //Normalize to 1000s (Trade size)

if(size < 10000)

size := 10000 //Set min. lot size

//TRADE EXECUTION---------------------------------------------------------------

strategy.close_all(equity_stopout, comment="equity sl", alert_message = "equity_sl") //Close all trades w/equity protector

//strategy.close_all(equity_stopout2, comment="equity tp", alert_message = "equity_tp") //Close all trades w/equity protector

is_open = strategy.opentrades > 0

strategy.entry("long",true,oca_name="a",when=longCondition and not is_open) //Long entry

strategy.entry("short",false,oca_name="a",when=shortCondition and not is_open) //Short entry

strategy.exit("exit_long","long",loss=stop, profit=target) //Long exit (stop loss)

strategy.close("long",when=shortCondition) //Long exit (exit condition)

strategy.exit("exit_short","short",loss=stop, profit=target) //Short exit (stop loss)

strategy.close("short",when=longCondition) //Short exit (exit condition)

//strategy.entry("long", strategy.long,size,when=longCondition , comment="long" , alert_message = "long")

//strategy.entry("short", strategy.short, size,when=shortCondition , comment="short" , alert_message = "short")

//strategy.exit("closelong", "long" , profit = close * tp / syminfo.mintick, alert_message = "closelong")

//strategy.exit("closeshort", "short" , profit = close * tp / syminfo.mintick, alert_message = "closeshort")

//strategy.exit("closelong", "long" ,size, profit = close * tp / syminfo.mintick, loss = close * sl / syminfo.mintick, alert_message = "closelong")

//strategy.exit("closeshort", "short" , size, profit = close * tp / syminfo.mintick, loss = close * sl / syminfo.mintick, alert_message = "closeshort")

//strategy.close("long" , when=not (time_cond), comment="time", alert_message = "closelong" )

//strategy.close("short" , when=not (time_cond), comment="time", alert_message = "closeshort")

//strategy.close_all(when=not (time_cond), comment ='time')