전략 개요

이 전략은 T3 이동 평균 지표를 기반으로 트렌드 추적 거래 시스템을 설계했다. 이 시스템은 자동으로 가격 트렌드 방향을 식별하고 그에 따라 더 많은 공백을 할 수 있다. 가격이 상승 할 때 더 많은 공백을 하고, 가격이 떨어질 때 공백을 한다. 이 시스템은 또한 역전 거래의 기능을 가지고 있다.

전략 원칙

이 전략은 가격 트렌드 방향을 판단하기 위해 T3 지표를 사용합니다. T3 지표는 가격 변화에 더 빠르게 반응할 수 있는 더 높은 민감성을 가진 적응형 이동 평균입니다.

T3(n) = GD(GD(GD(n)))

그 중, GD는 넓은 의미의 DEMA를 나타냅니다.

GD(n,v) = EMA(n) * (1+v)-EMA(EMA(n)) * v

v는 물량 인자이며, 이동 평균이 가격의 선형적 추세에 반응하는 민감성을 결정한다. v = 0일 때, GD = EMA; v = 1일 때, GD = DEMA. v = 0.7을 설정하는 것을 추천한다.

이 전략은 T3 지표와 가격을 대조하여, T3 위를 가로질러 가격이 상승 추세로 판단하면, 더 많은 것을 하고; T3 아래를 가로질러 가격이 하락 추세로 판단하면, 공백을 한다.

전략적 이점

- 적응형 이동 평균 T3 지표를 사용하여 가격 추세 변화에 민감하게 반응

- 수동으로 판단할 필요 없이 자동으로 가격 동향을 판단할 수 있습니다.

- 시장 변화에 대응할 수 있는 리버스 트레이딩

전략적 위험

- T3 지표는 추세 방향을 판단하기 어려운 상황으로 수립 흔들림이 발생할 수 있습니다.

- 적응형 이동 평균 지표는 오류 신호를 발생시킬 수 있습니다.

- 리버스 거래의 위험 관리에 주의가 필요합니다.

T3 지표의 매개 변수를 조정하거나 다른 지표 필터를 추가하여 실수 거래를 줄일 수 있다. 단편 손실을 제어하기 위해 스톱로스를 설정할 수도 있다.

전략 최적화 방향

- MACD, RSI 등과 같은 다른 지표의 필러브를 추가하여 조합합니다.

- 트렌드 판단 규칙을 추가하여 흔들리는 시장에서 잘못된 조작을 피하십시오.

- 최적화 변수, 더 나은 변수 조합을 얻기 위해 v의 값을 조정

- Stop Loss 로직을 추가합니다.

요약하다

이 전략은 T3 지표를 통해 가격 트렌드 방향을 자동으로 판단하고, 수동 판단을 필요로 하지 않고, 자동으로 더 많은 공백을 할 수 있다. 또한 역전 거래 논리를 구성하여, 더 복잡한 시장 상황에 대응할 수 있다. 지표 매개 변수, 거래 논리 등은 최적화 할 여지가 있으며, 전략의 성능을 더욱 우수하게 만들 수 있다.

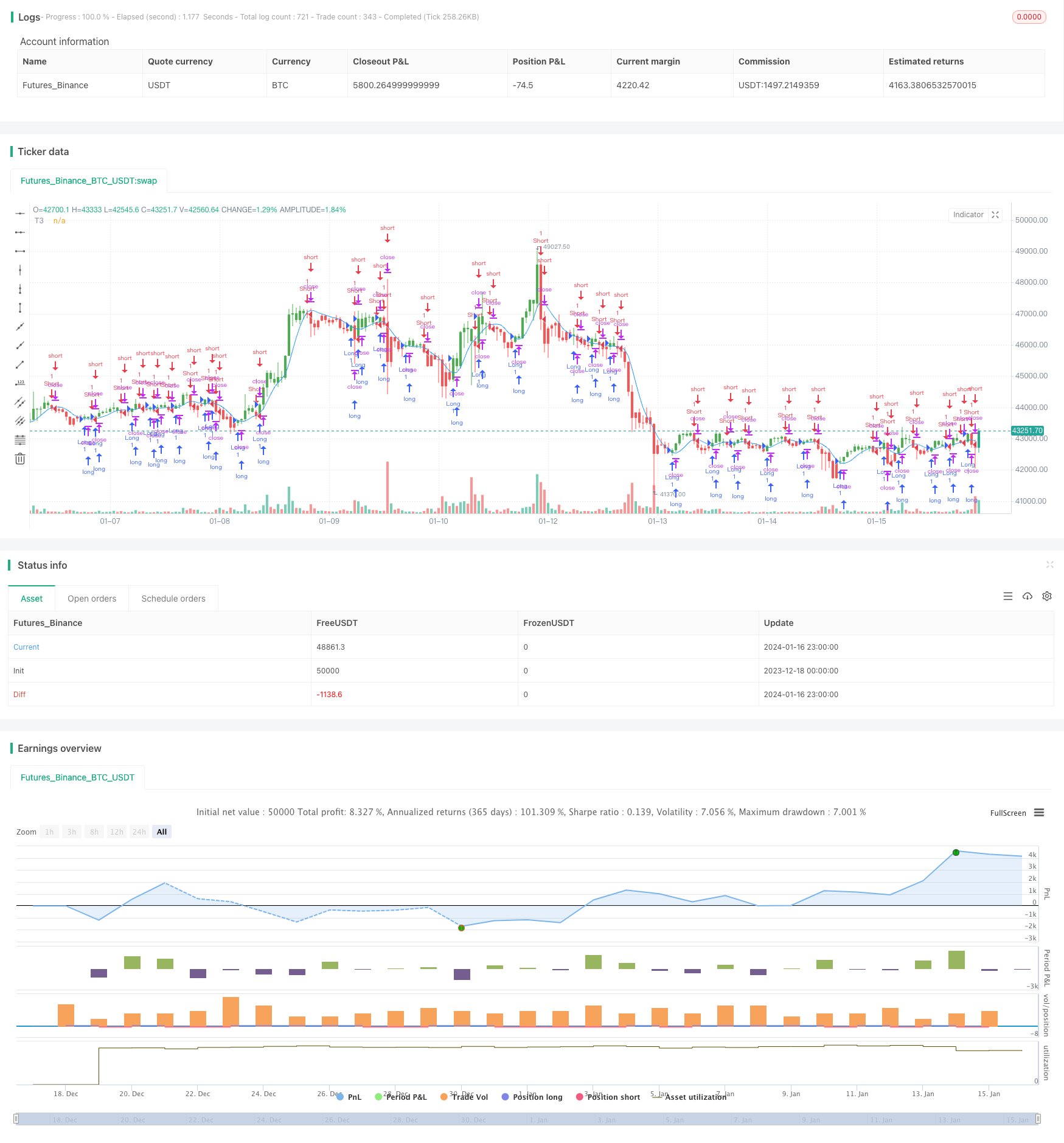

/*backtest

start: 2023-12-18 00:00:00

end: 2024-01-17 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.00 29/11/2017

// This indicator plots the moving average described in the January, 1998 issue

// of S&C, p.57, "Smoothing Techniques for More Accurate Signals", by Tim Tillson.

// This indicator plots T3 moving average presented in Figure 4 in the article.

// T3 indicator is a moving average which is calculated according to formula:

// T3(n) = GD(GD(GD(n))),

// where GD - generalized DEMA (Double EMA) and calculating according to this:

// GD(n,v) = EMA(n) * (1+v)-EMA(EMA(n)) * v,

// where "v" is volume factor, which determines how hot the moving average’s response

// to linear trends will be. The author advises to use v=0.7.

// When v = 0, GD = EMA, and when v = 1, GD = DEMA. In between, GD is a less aggressive

// version of DEMA. By using a value for v less than1, trader cure the multiple DEMA

// overshoot problem but at the cost of accepting some additional phase delay.

// In filter theory terminology, T3 is a six-pole nonlinear Kalman filter. Kalman

// filters are ones that use the error — in this case, (time series - EMA(n)) —

// to correct themselves. In the realm of technical analysis, these are called adaptive

// moving averages; they track the time series more aggres-sively when it is making large

// moves. Tim Tillson is a software project manager at Hewlett-Packard, with degrees in

// mathematics and computer science. He has privately traded options and equities for 15 years.

//

// You can change long to short in the Input Settings

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="T3 Averages", shorttitle="T3", overlay = true)

Length = input(5, minval=1)

b = input(0.7, minval=0.01,step=0.01)

reverse = input(false, title="Trade reverse")

xPrice = close

xe1 = ema(xPrice, Length)

xe2 = ema(xe1, Length)

xe3 = ema(xe2, Length)

xe4 = ema(xe3, Length)

xe5 = ema(xe4, Length)

xe6 = ema(xe5, Length)

c1 = -b*b*b

c2 = 3*b*b+3*b*b*b

c3 = -6*b*b-3*b-3*b*b*b

c4 = 1+3*b+b*b*b+3*b*b

nT3Average = c1 * xe6 + c2 * xe5 + c3 * xe4 + c4 * xe3

pos = iff(nT3Average > close, -1,

iff(nT3Average < close, 1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(nT3Average, color=blue, title="T3")