De hecho, los precios pasados realmente no tienen ningún impacto en el futuro.

0

0

1768

1768

De hecho, los precios pasados realmente no tienen ningún impacto en el futuro.

Me gustaría hablar de mi experiencia en el comercio, no soy de la escuela de finanzas, soy de la escuela de matemáticas y computación, y escuché una historia muy dañina que ha dañado a muchas generaciones.

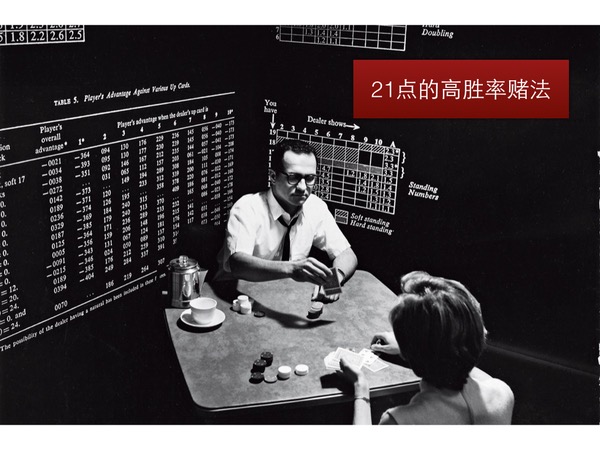

Este hombre se llama Edward Thorpe, y es muy famoso, y comenzó como matemático, pero comenzó a apostar desde que tenía 10 años, pero era muy inteligente, y terminó siendo profesor de matemáticas, lo que es increíble, pero no estudió bien las matemáticas después de ser profesor, y siguió estudiando los juegos de azar, y estudió las probabilidades de ganar en todos los juegos de azar, y encontró que la mayoría de los juegos de azar tienen entre un 48 y un 49 por ciento de probabilidades.

Figura 1 y 2

¿Por qué? Porque si la probabilidad de ganar en un juego de azar es superior al 50 por ciento, por la ley de la mayoría es un casino, el casino no te hará ganar dinero, el casino te hará perder dinero. Si tu probabilidad de ganar es demasiado baja, no puedes jugar este juego por debajo del 45 por ciento, así que un buen juego de casino debe tener una probabilidad de ganar entre el 48 y el 49 por ciento, y quiero hacerte sentir esperanzado, pero con el tiempo siempre perderás.

Finalmente analizó casi todos los problemas de los casinos que existen en el mundo, influenciado por otro matemático, el Montecarlo. La palabra Montecarlo es ahora conocida en el mundo financiero, y significa que todos los caminos se intentan una vez más, que originalmente era el nombre de un casino.

Se muestra en la Figura 2.

Thorpe estaba particularmente interesado en esto, y comenzó a estudiar el problema de los casinos modernos. El giro ruso de los casinos modernos se había industrializado digitalmente, pero descubrió que había un problema con las reglas, y finalmente descubrió que un juego llamado 21 puntos en realidad tenía un alto porcentaje de ganancias.

Después de que descubrió este método, escribió todo el algoritmo y la idea en un artículo matemático, el artículo matemático se llama “El Triunfo de las 21 Puntos”, imaginen que un artículo matemático se tituló “El Triunfo de las 21 Puntos”, y luego lo presentó a la Asociación Americana de Matemáticos. Pero el algoritmo entero salió y tenía una falla mortal, y aunque teníamos más del 50% de probabilidades de éxito, todavía no nos asegurábamos de que nos reiríamos del juego de la arrogancia, ¿por qué?

Figura 3 y 4

Si tienes mala suerte, si pierdes seguido, y no esperas a que la ley de la mayoría se aplique, se agotan tus ganancias, ¿qué haces? Por ejemplo, si tengo un millón de dólares en la mano, apuesto 200 mil dólares cada vez, mi probabilidad de ganar es del 56%, pero tengo mala suerte y me equivoco 5 veces seguidas, ¿qué hago? A pesar de que tenemos un sistema de negociación con una tasa de éxito del 60 por ciento, pero si fracasa, puede que estalle la posición, puede que no estalle la posición y no soporte su propia mentalidad. De hecho, no tiene manera de resolver el problema de la distribución de ganancias, incluso en el caso de una alta tasa de ganancias, a menos que tenga un capital ilimitado, la cantidad de apuestas que usted hace cada vez es la misma, la práctica de decenas de millones de veces, y así la ley de la magnitud puede jugar un papel y ganar dinero, pero en realidad nadie tiene un capital ilimitado, por lo que este problema se encuentra en un estancamiento. ¿Qué hay que hacer cuando se encuentra con una botella de agua? Busca a Dios, el Dios de las matemáticas, todos los que estudian ciencia y tecnología deben conocer a Shannon, que en ese momento era una existencia de Dios en general, y los que estudiamos computadoras lo admiramos. Soup encontró a Shannon con un ensayo matemático de 21 puntos de ventaja sobre Shannon y le dijo cómo resolver el problema de la distribución de ganancias.

Se muestra en la figura 4.

Shannon pasó unas semanas sin resolver el problema de la distribución de ganancias, y luego, muy inesperadamente, un laboratorio administrado por Shannon llamado Laboratorio Campbell, donde había un investigador experimental muy joven llamado Kelly, que también estaba estudiando un problema que no era muy apropiado, si tuviéramos información privilegiada sobre el juego de béisbol de la liga mayor de hoy, pero la precisión de la información privilegiada era limitada, ¿cómo podríamos comprar loterías deportivas para hacer dinero?

Se muestra en la figura 5.

Y concluye que si en un juego de azar sabemos que la probabilidad de ganar o perder es B, y sabemos que nuestra probabilidad de ganar es P, y Q es nuestra probabilidad de perder, es decir, 1 menos P, entonces cada vez que debemos bajar el capital debe ser F, que es una proporción que, de acuerdo con la fórmula de Kelly, puede demostrar matemáticamente que tu capital nunca se agotará y que tu capital siempre crecerá a la velocidad más rápida. He probado la fórmula de Kelly con el método de Montecarlo y he terminado usando todos los métodos de distribución de fondos publicados en el mercado, y después de practicar hasta la milésima vez, el método de apuesta de la fórmula de Kelly, o el método de distribución de fondos, será varias veces más que cualquier otro método de apuesta, y la fórmula de Kelly por sí misma puede decidir que tu dinero nunca se agotará, y esto puede ser demostrado estrictamente matemáticamente. Shannon era un genio de las matemáticas, no era muy bueno participando personalmente, y Thorpe se quedó en casa entrenándose a sí mismo para calcular rápidamente la fórmula de Kelly, que era bastante simple, y después de una semana de entrenamiento, se dio cuenta de que era muy rápido para calcular la fórmula de Kelly, y por la noche fue a Las Vegas. La noche en que ganó millones de dólares, el día siguiente volvió a intentarlo y al tercer día volvió a intentarlo y ganó millones de dólares, descubrió que el juego había terminado, por lo que escribió el libro “El juego de la casa” que se convirtió en el libro más vendido de ese año en América del Norte. El libro detallaba cómo se podía usar la brecha para llevarse a casa el dinero que había en el casino, que fue un éxito de ventas tan grande que luego fue capturado por la sociedad negra, ya que el casino tenía un trasfondo clandestino, había demasiados casos de intoxicación y asesinato, y no sentía la necesidad de usar la vida como apuesta para seguir ganando dinero en el casino. Después de que él mismo había descifrado matemáticamente el casino, él estaba pensando en qué lugar del mundo podría haber un casino en Wall Street que me permitiera jugar todo el tiempo, y entonces él fue a Wall Street. Después de llegar a Wall Street, comenzó a estudiar las lagunas de Wall Street, y finalmente descubrió que el arbitraje de deuda convertible era una práctica de alto rendimiento, apostando o usando la fórmula de Kelly, y organizó un fondo de cobertura, un arbitraje de deuda convertible basado en la fórmula de Kelly, que ese año se convirtió en el mejor rendimiento de su fondo de cobertura en Wall Street, y luego escribió un libro titulado El triunfo del mercado de las monedas, que también se convirtió en el libro más vendido de ese año en América del Norte. Al igual que muchos otros, cuando empecé con la especulación, me encontré con muchos sistemas como los de Dios, la teoría de las ondas, Bill Williams, etc., porque estaba más curioso, volví a estudiar las matemáticas del caos, y concluí que los sistemas de comercio caótico y las matemáticas caóticas no tenían nada que ver, y que el análisis técnico de Dios tenía mucho que ver. Yo mismo estudié seriamente la filosofía, y descubrí que un concepto que todos tenemos es la falsificabilidad. Les muestro una cosa muy famosa llamada el cangrejo en el garaje de Tomás Cartagena, un ejemplo muy famoso en la historia de la filosofía. Carl Sagan anunció que ahora hay un dragón en mi garaje que hace llamas, ¿puedes creerlo?

Se muestra en la Figura 6.

No lo creo, dijimos que el que abría la puerta del garaje nos había dado un dragón, y yo no lo había visto, así que quería verlo. Lamentablemente, el dragón era invisible, y no lo verías si abrías la puerta, y luego añadió que, de hecho, sólo yo lo veía. La historia es muy familiar, ¿no dijiste que haría fuego? lo siento, el fuego es frío, así que si lo haces, no lo sientes, pero mi dragón es real, oculto. Fui al garaje y pinté, y el dragón apareció, ¿verdad? Dijo, “Lo siento, lo siento mucho, mi dragón es resistente a la pintura, así que no lo verás”, y agregó, “pero créeme, realmente existe”. Lo más sorprendente fue Russell, quien criticó a la perfección esta teoría infalible con una metáfora, diciendo que si yo dijera que hay una pileta de té de hidrógeno volando en órbita entre Marte y la Tierra, no sería de cobre, no sería de aluminio, sería de bronce, porque la pileta de té es demasiado pequeña para ser observada por los telescopios más potentes, así que nadie puede negar mi argumento, nadie puede negarme. Es demasiado pequeña, invisible, y no puedes decir que no existe, ¿verdad? Déjame probar que existe, lo siento, no hay manera, y no tienes derecho a negarme.

Figura 7 Se muestra

Estas teorías son conocidas como teorías de la impalpabilidad de la mentira. Mi punto de vista es que las teorías de la impalpabilidad son todas falsas, no tienen ningún sentido, aunque parecen muy poderosas, lo que con el dragón de Carl Sagan en realidad es un significado. Hay muchas cosas así en el mercado, que implican cambios en los 12 palacios de oro, el movimiento es una manifestación externa de la unidad de los dioses, hay muchos creyentes, las calles circulan repetidamente, y luego sacan un montón de libros antiguos. Por casualidad, he estudiado los libros antiguos, y generalmente las leyes no tienen sentido, por lo que las teorías no demostrables son todas falsas.

Después de haber sufrido muchas pérdidas, he estudiado cuidadosamente la técnica de sus teorías, que son básicamente superficiales, por no hablar de los métodos concretos de operación que surgen de su teoría. ¿Qué significa planificar matemáticamente todos los sistemas de análisis básico que pueden ser falsificados? Por ejemplo, tengo algunos recursos en mis manos para aprovecharlos al máximo, de hecho, no he aprendido matemáticas para operar por experiencia propia, de hecho, en la planificación operativa ya tengo una teoría, puedo aprovechar los recursos en mis manos para maximizar la eficiencia a través de una serie de fórmulas de planificación matemática de la planificación operativa, puedo aprovechar todos los análisis técnicos disponibles en el desempeño histórico de al menos más del 50%, todos los análisis técnicos realizados en la planificación operativa, y obtengo un sistema como este.

La planificación lineal dentro de la logística es la mejor manera de distribuir recursos que se puede demostrar matemáticamente rigurosamente. Para este tipo de fondos tenemos un término que se llama ajuste de la hoja de cálculo, que es muy sencillo, y el modelo que originalmente hice con esta cosa es este.

Después, cuando el sistema de intercambio funcionó en la red, aunque todavía estaba ganando dinero, hubo un retroceso masivo que no podría haber existido en la historia. Esta es la situación en la que el sistema no debería haber estado.

Estoy pensando en qué hipótesis he usado, sólo he asumido una cosa, que los indicadores técnicos son útiles, que es mi única hipótesis, y desde que todos los pasos después de esta hipótesis no han fallado, he comenzado a sacudir su creencia inicial.

Se muestra en la figura 8.

Si algo es causado por la variable ABCD, entonces la relación entre ABCD y la función, no tengo que saber cómo existe en realidad, sólo tengo que lanzarlo en el algoritmo y obtener la función. Si el resultado R es causado por cualquier factor de ABCDE, entonces la relación, antes de que los científicos hacen experimentos es así, por ejemplo, un experimento de mecánica de Newton, le doy una fuerza de dos newtons, y luego el coeficiente de fricción es lo que puede correr, y adivinar la relación entre la fuerza y la velocidad y la masa. Entonces le di todos los datos de la analítica técnica, y le pedí que fuera a la red neuronal y me diera la relación con los precios futuros, y también le di una gran cantidad de trabajo de programación.

El resultado fue muy sorprendente, el precio pasado no tiene ninguna influencia en el futuro, para la gente que hace análisis tecnológico, para mí es un sonido sordo, el precio pasado para adivinar el precio futuro, es la premisa de todos los indicadores tecnológicos. Si este indicador tecnológico es falsificable o no falsificable, es su supuesto preliminar común, casi no es obvio. Es decir, te dice que el precio pasado tiene un significado orientador para el futuro. Pero después de un largo análisis de la red neuronal, llegué a la conclusión de que no tenía importancia, y mi visión del mundo se derrumbó. Me planteé la pregunta de si la combinación mágica de los indicadores técnicos no había sido encontrada, o si la inducción de la experiencia histórica era inadecuada en sí misma, porque todos los indicadores técnicos eran inducidos por la experiencia histórica. Empujé mi hipótesis más y más hacia abajo, y me di cuenta de que los indicadores técnicos en sí mismos tenían problemas, o que la inducción de la experiencia histórica era incorrecta, y no era un problema matemático, y estudié filosofía por un tiempo.

Transcrito de la conferencia de prensa de información financiera cuantitativa durante todo el día