Stratégie de trading avec plage RSI

Aperçu

La stratégie de trading sur les oscillations de la zone RSI est basée sur l’hypothèse que les prix ne seront jamais à la hausse ou à la baisse, afin de profiter de l’occasion de revenir en arrière lorsque le RSI atteint la zone de survente.

Principe de stratégie

La stratégie détermine si le prix a atteint la zone de survente ou de survente en calculant le RSI. Plus précisément, la stratégie commence par calculer la longueur de l’indicateur RSI à 2 cycles. Ensuite, la stratégie définit la ligne de survente RSI à 91 et la ligne de survente à 11.

Pour contrôler les risques, la stratégie a également mis en place des techniques de stop loss. Plus précisément, en cas de surenchère, si le prix se déplace vers le bas de plus de 0,5% du prix de long entrée, il arrête le placement à la parité; en cas de surenchère, si le prix se déplace vers le haut de plus de 0,5%, il arrête le placement à la parité. Cela évite les pertes en cas de rupture unilatérale brutale du prix.

En résumé, la logique centrale de la stratégie est la suivante: surveiller l’indicateur RSI pour déterminer si le prix est sur-acheté et sur-vendu, effectuer des transactions inverses en fonction des paramètres RSI configurés, tout en définissant un stop-loss pour contrôler le risque.

Analyse des avantages

L’indicateur RSI est un signal de trading classique et fiable qui permet de juger si une transaction est sur-achetée ou sur-vendue.

Le trading inverse est un surachat et un survente, qui correspond à l’hypothèse que les prix ne vont pas toujours monter ou descendre unilatéralement, et peut profiter des fluctuations de la fourchette des prix.

Le stop-loss est un système de gestion des pertes sur une seule transaction.

Le cadre de la rétroaction stratégique est simple et clair, facile à comprendre et à modifier.

Le paramètre RSI et le stop loss peuvent être réglés de manière flexible pour s’adapter aux changements du marché.

Analyse des risques

Le RSI est un indicateur de tendance qui peut entraîner des pertes continues si la tendance des prix est persistante et non une onde de choc.

Les paramètres RSI mal réglés peuvent entraîner une augmentation des signaux de trading mais un faible taux de victoire.

Un stop loss mal réglé peut être déclenché par un prix trop bas ou par une perte trop importante.

Cette stratégie est mieux adaptée à un environnement de marché de rebond oscillant et peut ne pas être efficace dans un marché en forte tendance.

Une position trop élevée peut également entraîner une perte de capital.

Direction d’optimisation

On peut envisager de combiner le MACD avec d’autres indicateurs pour former un signal combiné avec le RSI, ce qui améliore la précision des décisions de négociation.

Il est possible d’étudier les caractéristiques statistiques du RSI sous différents paramètres pour trouver la meilleure combinaison de paramètres.

Un mécanisme d’ajustement dynamique du ratio de position peut être configuré pour tester son efficacité lors de la rétroanalyse.

On peut envisager de calculer la marge de stop loss avec des indicateurs tels que l’ATR pour rendre le stop loss plus adaptable.

La recherche de la combinaison optimale de paramètres peut être combinée avec des méthodes telles que l’apprentissage automatique.

Il est possible d’explorer d’autres stratégies de trading inversées qui peuvent être combinées avec le RSI pour créer un système de trading plus robuste.

Résumer

La stratégie de négociation de l’oscillation de la zone RSI est adaptée à un environnement de marché dans lequel les prix sont surévalués et survendus. La stratégie est adaptée à un environnement de marché dans lequel les prix sont surévalués et survendus.

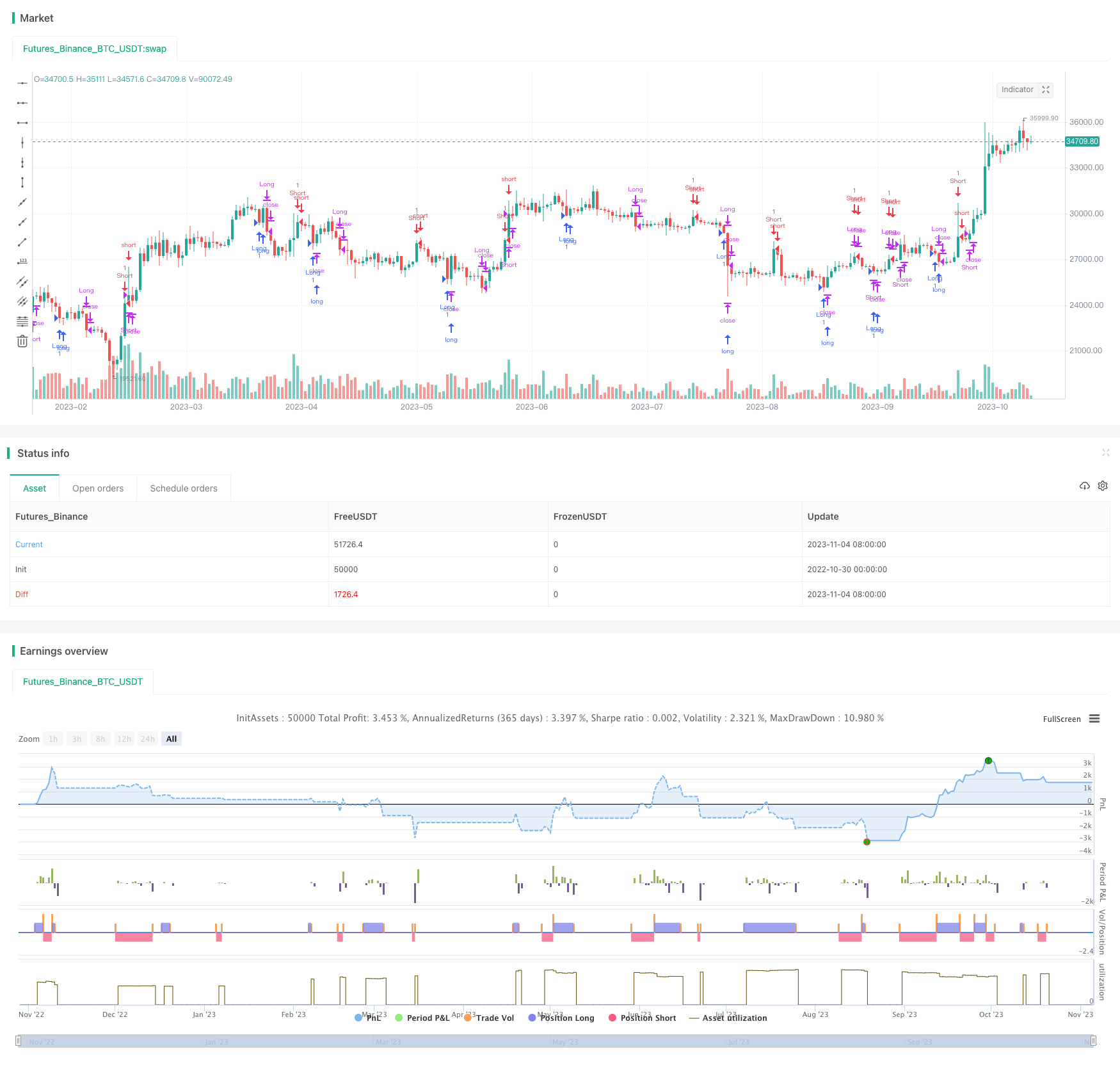

/*backtest

start: 2022-10-30 00:00:00

end: 2023-11-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Simple RSI Strategy", overlay=true)

var rsiLength = input(2, title = "rsi Length")

var float rsiBuyLevel = input(11, title = "What rsi level triggers a long")

var float rsiShortLevel = input(91, title = "What rsi level triggers a short")

var float maxRisk = input(.05, title="Maximum risk/ trade")

var chartEntryStop = input(.005, title="Max Movment in the opposite direction / trade")

var float longEntryPrice = na

var float shortEntryPrice = na

rsiValue = ta.rsi(close, rsiLength)

var float maxRiskValue = (strategy.equity * maxRisk) / chartEntryStop

var float maxRsi = 0

//Conditions

// Strategy Execution

if( close <= longEntryPrice-(longEntryPrice*chartEntryStop ))

strategy.close("Long")

if( close >= shortEntryPrice+(shortEntryPrice*chartEntryStop ))

strategy.close("Short")

if (rsiValue <= rsiBuyLevel and maxRsi == rsiShortLevel)

maxRsi := rsiBuyLevel

strategy.close("Short")

strategy.entry("Long", strategy.long)

longEntryPrice := close

else if (rsiValue >= rsiShortLevel and maxRsi == rsiBuyLevel)

maxRsi := rsiShortLevel

strategy.close("Long")

strategy.entry("Short", strategy.short)

shortEntryPrice := close

else if (rsiValue >= rsiShortLevel )

maxRsi := rsiShortLevel

strategy.close("Long")

else if (rsiValue <= rsiBuyLevel )

maxRsi := rsiBuyLevel

strategy.close("Short")