Система принятия торговых решений Turtle

Обзор

Система принятия решений о трейдинге на берегу моря - это торговая стратегия, основанная на теории прорыва. Она генерирует торговые сигналы, позволяющие идентифицировать потенциальные тенденции, путем создания движущихся средних цен на наивысшие и наименьшие цены торговых сортов.

Стратегический принцип

Основные стратегические сигналы в системе принятия решений о трейдинге в Океане формируются путем сравнения величины отношений цены с максимальной ценой цикла N1 и минимальной ценой цикла N2. При пересечении максимальной цены цикла N1 на верхнем уровне генерируется сигнал покупки; при пересечении минимальной цены цикла N2 на нижнем уровне генерируется сигнал продажи.

После открытия позиции, будет сравнивать в реальном времени цены и величины отношения к цене остановки, генерируя мобильный сигнал остановки. В то же время, также будет сравнивать отношения цены и линии наращивания, генерируя сигнал наращивания. Стоп-цены и линии наращивания связаны с ATR.

Каждый раз, когда открывается позиция, она рассчитывается в единицах удержания, чтобы избежать влияния одиночных потерь на общий капитал путем снятия определенной доли первоначального капитала.

Анализ преимуществ

Система принятия решений по сделкам на пляже имеет следующие преимущества:

Поймать потенциальные тенденции: определить направление потенциальных тенденций, сравнив цены с их отношениями с циклическими максимумами и минимумами.

Управление рисками: использование управления капиталом и потери для контроля риска потерь как в отдельных, так и в целом.

Управление накладом: надлежащее накладывание накладов позволяет получить дополнительную прибыль в тренде.

Целостность: в сочетании с управлением капиталом, управлением убытками и управлением налогами, система принятия решений становится более полной.

Простые и ясные: правила создания сигнала простые, простые, понятные и легко проверяемые.

Анализ рисков

Некоторые риски, связанные с принятием решений в системе торговли шелкопрядами:

Риск ложного прорыва: цены могут быть ложными, превышая максимальные или минимальные цены, что приводит к ошибочным сигналам. Можно соответствующим образом отфильтровать некоторые ложные прорывы, регулируя параметры.

Риск обратного тренда: существует риск того, что ценовой поворот после нажима может привести к увеличению убытков. Следует ограничить количество нажимов и своевременно прекратить убытки.

Параметры оптимизации риска: различные параметры рынка могут быть настроены по-разному. Параметры оптимизации должны быть разделены на рынки для снижения риска.

Направление оптимизации

Система принятия решений по торговле шелковыми костями может быть оптимизирована в следующих аспектах:

Добавление фильтров: обнаружение силы ценовых прорывов, отфильтрование ложных прорывов.

Оптимизация стратегии остановки убытков: как разумно отслеживать остановки и находить баланс между защитой прибыли и уменьшением ненужных убытков.

Оптимизация параметров сегмента: комбинация параметров для оптимизации различных сортовых характеристик.

Увеличение машинного обучения: алгоритмы машинного обучения помогают определить направление тенденций.

Подвести итог

Система принятия решений о торговле на пляже определяет направление потенциальной тенденции путем сравнения цены с наивысшей и самой низкой ценой в течение заданного периода и в сочетании с модулем управления рисками строит всю систему принятия решений. Она обладает более сильной способностью отслеживать тенденции, но также имеет определенные проблемы с оптимизацией рисков ложных прорывов и параметров.

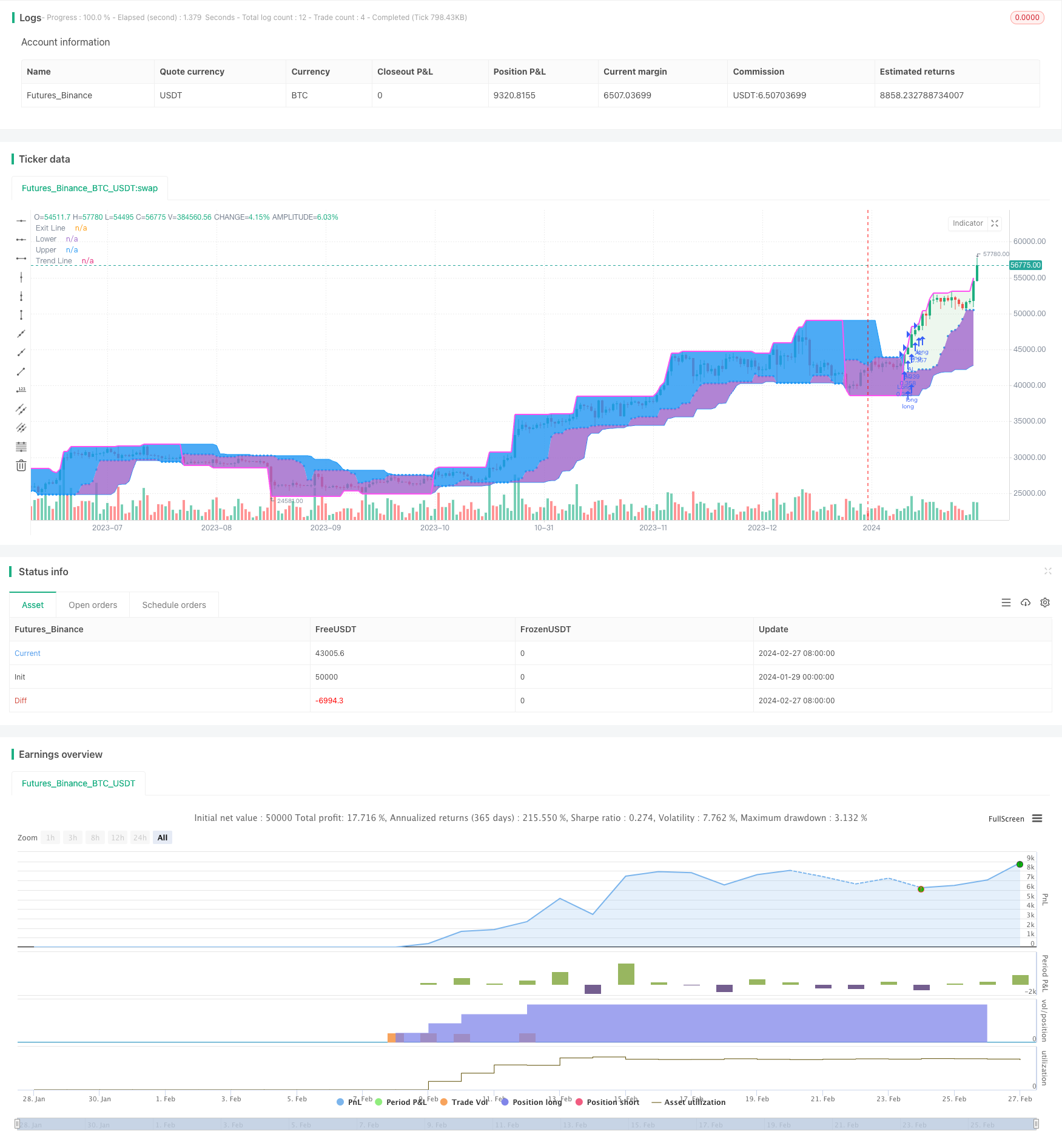

/*backtest

start: 2024-01-29 00:00:00

end: 2024-02-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © 李和邪

// 本脚本所有内容只适用于交流学习,不构成投资建议,所有后果自行承担。

//@version=5

strategy(title='Turtle Trading Strategy@lihexie',

shorttitle='OKX-海龟交易系统@李和邪',

overlay=true,

pyramiding=4,

initial_capital = 1000,

default_qty_type = strategy.percent_of_equity,

default_qty_value=100,

slippage = 0,

commission_type = strategy.commission.percent,

commission_value = 0.05)

// 输入参数

from_date = input(timestamp("2013-01-01T00:00:00+08:00"), "From Date/开始日期")

end_date = input(timestamp("2024-08-01T00:00:00+08:00"), "To Date/结束日期")

valid_date() => true

current_mode = input.string("Mode 1", "Enter Mode/进场系统",['Mode 1','Mode 2'])

// mode 1

entry_length = input.int(20, 'Entry Length/系统1进场长度', minval=1) // 进场长度

exit_length = input.int(10, 'Exit Length/系统2出场长度', minval=1) // 出场长度

// mode 2

entry_length_mode2 = input.int(55, 'Mode2 Entry Length/系统2进场长度', minval=1) // 进场长度

exit_length_mode2 = input.int(20, 'Mode2 Exit Length/系统2出场长度', minval=1)

atr_period = input.int(14, "ATR Period/计算ATR的周期", minval=1) // ATR周期

risk_per_trade = input.float(0.02, "Risk Per Trade/每笔交易的风险,0.02就是2%", minval=0.001, maxval=1) // 每笔交易的风险

initial_stop_atr_multiple = input.float(2, "Initial Stop ATR Multiple/止损使用的ATR倍数", minval=0.1, maxval=10) // 初始止损ATR倍数

pyramid_atr_multiple = input.float(0.5, "Pyramid ATR Multiple/加仓使用的ATR倍数", minval=0.1, maxval=10) // 加仓ATR倍数

max_units = input.int(4, "Max Units/最大头寸单位数", minval=1, maxval=10) // 最大头寸单位数

highlighting = input(title='Highlighter On/Off ?/是否高亮显示', defval=true) // 是否高亮显示

// 初始化变量

var int units = 0

var float trailing_stop_long = na

var float trailing_stop_short = na

var float real_entry_price_long = na

var float real_entry_price_short = na

var float add_unit_price_long = na

var float add_unit_price_short = na

var bool last_trade_win = false

// 计算ATR

atr = ta.atr(atr_period)

// 计算单位大小

unit_size = (strategy.equity * risk_per_trade) / (initial_stop_atr_multiple * atr)

// 切换模式

mode_signal = current_mode == "Mode 1" ? (last_trade_win==false?true:false) : true

float entry_price_long = na

float entry_price_short = na

float exit_price_long = na

float exit_price_short = na

// 计算进场和出场价格

if current_mode == "Mode 1"

entry_price_long := ta.highest(entry_length)

entry_price_short := ta.lowest(entry_length)

exit_price_long := ta.lowest(exit_length)

exit_price_short := ta.highest(exit_length)

else

entry_price_long := ta.highest(entry_length_mode2)

entry_price_short := ta.lowest(entry_length_mode2)

exit_price_long := ta.lowest(exit_length_mode2)

exit_price_short := ta.highest(exit_length_mode2)

// 计算止损价格

stop_price_long = entry_price_long - (initial_stop_atr_multiple * atr)

stop_price_short = entry_price_short + (initial_stop_atr_multiple * atr)

// 交易逻辑

// 生成买入和卖出信号

long_signal = ta.crossover(close, entry_price_long[1]) and strategy.position_size==0 and valid_date()

short_signal = ta.crossunder(close, entry_price_short[1]) and strategy.position_size==0 and valid_date()

// 生成出场信号

exit_long_signal = ta.crossunder(close, exit_price_long[1]) and strategy.position_size > 0 and valid_date()

exit_short_signal = ta.crossover(close, exit_price_short[1]) and strategy.position_size < 0 and valid_date()

if long_signal

if mode_signal

strategy.entry("Long", strategy.long, qty=unit_size, stop=stop_price_long)

units := 1

trailing_stop_long := stop_price_long

real_entry_price_long := close

add_unit_price_long := real_entry_price_long+pyramid_atr_multiple*atr

else

last_trade_win:=false

if short_signal

if mode_signal

strategy.entry("Short", strategy.short, qty=unit_size, stop=stop_price_short)

units := 1

trailing_stop_short := stop_price_short

real_entry_price_short := close

add_unit_price_short := real_entry_price_short-pyramid_atr_multiple*atr

else

last_trade_win:=false

// 出场逻辑

if exit_long_signal

last_trade_win := strategy.position_avg_price<close?true:false

strategy.close_all("SL")

units := 0

real_entry_price_long := na

add_unit_price_long := na

trailing_stop_long := na

if exit_short_signal

last_trade_win := strategy.position_avg_price>close?true:false

strategy.close_all("SS")

units := 0

real_entry_price_short := na

add_unit_price_short := na

trailing_stop_short := na

// 生成加仓信号

add_unit_signal = (close > add_unit_price_long or close < add_unit_price_short) and units[1] < max_units and valid_date()

// 加仓逻辑

if add_unit_signal

if strategy.position_size > 0

strategy.entry("AL", strategy.long, qty=unit_size)

real_entry_price_long := close

add_unit_price_long := real_entry_price_long+pyramid_atr_multiple*atr

trailing_stop_long := real_entry_price_long - (initial_stop_atr_multiple * atr)

if strategy.position_size < 0

strategy.entry("AS", strategy.short, qty=unit_size)

real_entry_price_short := close

add_unit_price_short := real_entry_price_short-pyramid_atr_multiple*atr

trailing_stop_short := real_entry_price_short + (initial_stop_atr_multiple * atr)

units := units + 1

// 移动止损逻辑

trailing_stop_long_signal = ta.crossunder(close, trailing_stop_long) and strategy.position_size > 0 and valid_date()

trailing_stop_short_signal = ta.crossover(close, trailing_stop_short) and strategy.position_size < 0 and valid_date()

if trailing_stop_long_signal

last_trade_win := strategy.position_avg_price<close?true:false

strategy.close_all("TSL")

units := 0

real_entry_price_long := na

add_unit_price_long := na

trailing_stop_long := na

if trailing_stop_short_signal

last_trade_win := strategy.position_avg_price>close?true:false

strategy.close_all("TSS")

units := 0

real_entry_price_short := na

add_unit_price_short := na

trailing_stop_short := na

// 美化图表

plot_entry_lowest = plot(entry_price_short, 'Lower', color=color.new(#0094FF, 0)) // 绘制进场最低线

plot_entry_highest = plot(entry_price_long, 'Upper', color=color.new(#0094FF, 0)) // 绘制进场最高线

entry_line = ta.barssince(short_signal) <= ta.barssince(long_signal) ? entry_price_short : entry_price_long // 进场线

exit_line = ta.barssince(short_signal) <= ta.barssince(long_signal) ? exit_price_short : exit_price_long // 出场线

plot(entry_line, title='Trend Line', color=color.new(#ff52f1, 0), linewidth=2) // 绘制趋势线

plot_exit = plot(exit_line, title='Exit Line', color=color.new(color.blue, 0), linewidth=1, style=plot.style_circles) // 绘制出场线

entry_long_color = highlighting and strategy.position_size>0 ? color.new(color.green, transp = 88) : na

entry_short_color = highlighting and strategy.position_size<0 ? color.new(color.red, transp = 88) : na

fill(plot_entry_highest, plot_exit, color=entry_long_color, title='Background') // 高亮多头趋势

fill(plot_entry_lowest, plot_exit, color=entry_short_color, title='Background') // 高亮空头趋势