Mô hình giám sát trung bình động kép

Tổng quan

Chiến lược này sử dụng các chỉ số kết hợp của moving average ((EMA) và moving average fork ((MACD) để phát hiện giá trị ngắn hạn của cổ phiếu và thực hiện short-line shorting để kiếm lợi nhuận trong quá trình giảm giá cổ phiếu. Chiến lược này tận dụng đầy đủ các đặc điểm của biến đổi giá phản ứng nhanh của EMA, kết hợp với lợi thế của MACD theo dõi xu hướng động, để nắm bắt cơ hội kiếm lợi nhuận ngắn hạn tại điểm chuyển đổi của bò và gấu.

Nguyên tắc chiến lược

Tính EMA ngày 8 và EMA ngày 26, khi EMA ngày 8 trên EMA ngày 26 được coi là tín hiệu mua.

Tính toán 12 ngày EMA, 26 ngày EMA và chênh lệch DEA 9 ngày EMA tạo thành MACD, khi MACD vượt qua DEA, được coi là tín hiệu mua.

Điều kiện mua: 8 ngày EMA> 26 ngày EMA và MACD trên DEA, làm nhiều hơn khi thỏa mãn.

Điều kiện xuất phát: đặt mức dừng nổi là 3% giá nhập, theo dõi mức dừng là 1% giá nhập, thanh toán khi đáp ứng bất kỳ điều kiện nào.

Chiến lược này sử dụng các đặc điểm của EMA phản ứng nhanh với giá cả và MACD để xác định hướng động lực, đồng thời xác định hướng hoạt động tại các điểm quan trọng của bò chuyển sang gấu. EMA nhanh phản ánh sự sửa đổi của EMA chậm hơn đối với giá trị trong thời gian ngắn, MACD phản ánh sự thay đổi của cường độ giao dịch đối với định hướng của đường trung bình, và chỉ số kép giúp xác định chính xác thời điểm giao dịch.

Phân tích lợi thế

EMA và MACD kết hợp để cải thiện độ chính xác xác định điểm mua và bán. EMA nắm bắt xu hướng biến động giá, MACD đánh giá hướng biến động động lượng, cả hai kết hợp với việc xác định extremum ngắn hạn, tránh phá vỡ sai dẫn đến tổn thất.

Theo dõi rủi ro kiểm soát lỗ hổng, tạm dừng lỗ hổng. Thiết lập 1% theo dõi lỗ hổng sau khi vào, tránh sự gia tăng lỗ hổng.

Đánh giá dữ liệu đầy đủ. Chiến lược này được đánh giá trong suốt thị trường gấu năm 2022, mô phỏng môi trường giao dịch thực tế.

Điều chỉnh tham số linh hoạt. Tỷ lệ dừng lỗ và tỷ lệ vị trí có thể được tùy chỉnh để phù hợp với sở thích rủi ro cá nhân.

Phân tích rủi ro

Giao dịch thường xuyên, cần theo dõi chặt chẽ. Sử dụng chu kỳ 5 phút, đi ra vào thường xuyên, cần đủ thời gian để theo dõi giao dịch.

Tracking stop may be too dense to play. Tracking stop may be too small to play. Tracking stop may be too dense to play. Tracking stop may be too small to play. Tracking stop may be too dense to play. Tracking stop may be too dense to play. Tracking stop may be too small to play. Tracking stop may be too early to play.

Thị trường không có hiệu quả khi có xu hướng dao động. EMA và MACD thích hợp hơn cho thị trường có xu hướng rõ ràng hơn.

Cần tính đến chi phí giao dịch. Mỗi giao dịch tương ứng với phí, giao dịch thường xuyên sẽ dẫn đến chi phí tăng lên.

Hướng tối ưu hóa

Điều chỉnh tham số chu kỳ EMA, tối ưu hóa thời gian mua và bán. Có thể thử nghiệm rút ngắn chu kỳ EMA nhanh, mở rộng chênh lệch giữa các EMA, tìm ra sự kết hợp tham số tốt nhất.

Tối ưu hóa tỷ lệ dừng lỗ, giảm nguy cơ dừng lỗ quá sớm. Nới lỏng đúng mức độ theo dõi dừng lỗ, tránh theo dõi dừng lỗ quá quyết liệt.

Kiểm tra thời gian giữ vị trí khác nhau, chọn chu kỳ giữ vị trí tối ưu. Đánh giá lợi nhuận chiến lược trong thời gian giữ vị trí khác nhau, tìm ra chu kỳ giữ vị trí tối ưu.

Đánh giá thêm các chỉ số kỹ thuật khác để lọc tín hiệu. Có thể thử nghiệm thêm các chỉ số biến động, v.v., để tăng hiệu quả quyết định giao dịch.

Tóm tắt

Chiến lược giao dịch chỉ số hai đường EMA và MACD được thiết kế để nắm bắt cơ hội giảm giá ngắn hạn để kiếm lợi nhuận ngắn. Nó tận dụng lợi thế của phản ứng nhanh của EMA và sự thay đổi về khả năng phán đoán của MACD để tăng độ chính xác của giao dịch khi được xác minh kép.

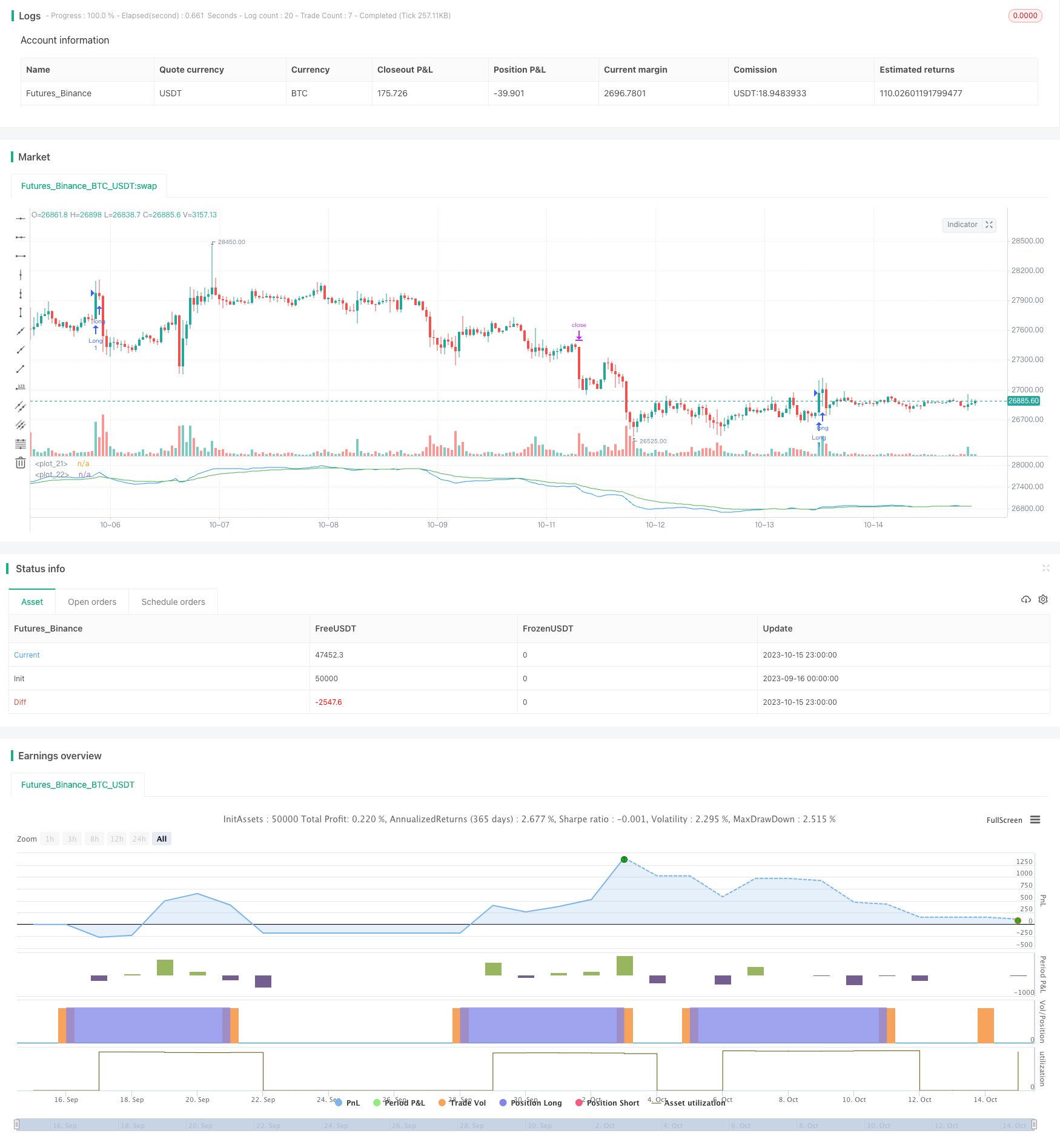

/*backtest

start: 2023-09-16 00:00:00

end: 2023-10-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Coinrule

//@version=5

// strategy('Fast EMA above Slow EMA with MACD (by Coinrule)',

// overlay=true,

// initial_capital=1000,

// process_orders_on_close=true,

// default_qty_type=strategy.percent_of_equity,

// default_qty_value=30,

// commission_type=strategy.commission.percent,

// commission_value=0.1)

showDate = input(defval=true, title='Show Date Range')

timePeriod = time >= timestamp(syminfo.timezone, 2022, 1, 1, 0, 0)

notInTrade = strategy.position_size <= 0

// EMAs

fastEMA = ta.ema(close, 8)

slowEMA = ta.ema(close, 26)

plot(fastEMA, color = color.blue)

plot(slowEMA, color = color.green)

//buyCondition1 = ta.crossover(fastEMA, slowEMA)

buyCondition1 = fastEMA > slowEMA

// DMI and MACD inputs and calculations

[macd, macd_signal, macd_histogram] = ta.macd(close, 12, 26, 9)

buyCondition2 = ta.crossover(macd, macd_signal)

// Configure trail stop level with input options

longTrailPerc = input.float(title='Trail Long Loss (%)', minval=0.0, step=0.1, defval=3) * 0.01

shortTrailPerc = input.float(title='Trail Short Loss (%)', minval=0.0, step=0.1, defval=1) * 0.01

// Determine trail stop loss prices

longStopPrice = 0.0

shortStopPrice = 0.0

longStopPrice := if strategy.position_size > 0

stopValue = close * (1 - longTrailPerc)

math.max(stopValue, longStopPrice[1])

else

0

shortStopPrice := if strategy.position_size < 0

stopValue = close * (1 + shortTrailPerc)

math.min(stopValue, shortStopPrice[1])

else

999999

if (buyCondition1 and buyCondition2 and notInTrade and timePeriod)

strategy.entry(id="Long", direction = strategy.long)

strategy.exit(id="Exit", stop = longStopPrice, limit = shortStopPrice)

//if (sellCondition1 and sellCondition2 and notInTrade and timePeriod)

//strategy.close(id="Close", when = sellCondition1 or sellCondition2)