শ্যাডো ট্রেডিং কৌশল

ওভারভিউ

শ্যাডো ট্রেডিং কৌশলটি বাজারের সম্ভাব্য বিপরীত সময় নির্ধারণের জন্য কে লাইনে দীর্ঘ-নিচে-শ্যাডো লাইন বা দীর্ঘ-উপরের-শ্যাডো লাইন চিহ্নিত করে। দীর্ঘ-নিচে-শ্যাডো লাইন চিহ্নিত হলে, আরও বেশি করুন; দীর্ঘ-উপর-শ্যাডো লাইন চিহ্নিত হলে, খালি করুন। এই কৌশলটি মূলত দীর্ঘ-শ্যাডো লাইন বিপরীতের সাধারণ আইন ব্যবহার করে ট্রেডিংয়ের জন্য।

কৌশল নীতি

শ্যাডো ট্রেডিং কৌশলটির কেন্দ্রীয় যুক্তি হ’ল কে লাইনের মধ্যে দীর্ঘ আপ এবং ডাউন শ্যাডো লাইনগুলি সনাক্ত করা। কৌশলটি কে লাইনের সত্তার আকার গণনা করেcorpoএবং ছায়ার আকারpinnaL、pinnaSযখন ছায়াছবির আকার বস্তুর আকারের একটি নির্দিষ্ট সংখ্যক গুণের চেয়ে বড় হয়, তখন মনে করা হয় যে একটি বিপরীত সুযোগ থাকতে পারে। বিশেষ করে, কৌশলটি নিম্নলিখিত পদক্ষেপগুলি অন্তর্ভুক্ত করেঃ

- K-রেখার সত্তার আকার গণনা করুন

corpo, যা হল ওপেনিং এবং ক্লোজিং মূল্যের মধ্যে পার্থক্যের পরম মান। - ছায়া রেখা গণনা

pinnaL, সর্বোচ্চ মূল্য এবং সমাপ্তির মূল্যের মধ্যে পার্থক্যের পরম মান। - ছায়া রেখা গণনা

pinnaS, যা হল সর্বনিম্ন এবং সমাপ্তির মূল্যের মধ্যে পার্থক্যের পরম মান। - একটি নির্দিষ্ট সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যা

pinnaL > (corpo*size),sizeএকটি পরিবর্তনযোগ্য প্যারামিটার। - একটি নির্দিষ্ট সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যক সংখ্যা

pinnaS > (corpo*size)。 - যদি উপরের শর্তগুলি সত্য হয়, তবে শ্যাডো লাইনে উপস্থিত কে লাইনের সমাপ্তির সময়, খালি করুন (উপরের শ্যাডো লাইন) বা আরও করুন (নীচের শ্যাডো লাইন) ।

এছাড়াও, কৌশলটি K-রেখার অস্থিরতার আকার নির্ধারণ করে।dimসর্বনিম্ন মানের চেয়ে বড়min, ফিল্টার অপসারণ অপ্রয়োজনীয় K লাইন যে খুব ছোট তরঙ্গ. প্রবেশের পরে ক্ষতি বন্ধ করুন এবং স্টপস্টপ প্রস্থান।

কৌশলগত শক্তি বিশ্লেষণ

- ছায়া রেখার বিপরীতমুখী বৈশ্বিক আইন ব্যবহার করে, একটি নির্ভরযোগ্য ট্রেডিং সংকেত

- কৌশলগত লজিক সহজ এবং স্পষ্ট, প্যারামিটার সেটআপ স্বজ্ঞাত এবং সহজেই আয়ত্ত করা যায়

- প্রবেশের ফ্রিকোয়েন্সি নিয়ন্ত্রণের জন্য প্যারামিটারগুলি সামঞ্জস্য করা যায়, লেনদেনের ঝুঁকি নিয়ন্ত্রণের জন্য নমনীয়

- প্রবণতা, সমর্থন ও প্রতিরোধের মতো বিষয়গুলিকে একত্রিত করে আরও উন্নত করা যায়

ঝুঁকি ও সমাধান

- লম্বা ছায়া বিপরীত ব্যর্থতা, বিপরীত ব্যর্থতার সম্ভাবনা রয়েছে, প্যারামিটারগুলি সামঞ্জস্য করে ঝুঁকি হ্রাস করা যায়

- প্রবণতা নির্ণয় এবং বিপরীতমুখী অপারেশন এড়াতে Combination with প্রয়োজন

- নির্দিষ্ট জাতের জন্য প্যারামিটার অপ্টিমাইজ করা প্রয়োজন, বিভিন্ন জাতের জন্য প্যারামিটার ভিন্ন হতে পারে

- অন্যান্য সূচকগুলির সাথে মিলিত হয়ে, জয়ের হার বাড়ানোর বিনিময়ে লাভের হার হ্রাস করার সুযোগগুলি ফিল্টার করে

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

- বিভিন্ন জাতের প্যারামিটার অনুসারে অপ্টিমাইজ করা, কৌশলগত স্থায়িত্ব বাড়ানো

- চলমান গড়ের মতো সূচকগুলির সাথে প্রবণতা নির্ধারণ করুন এবং বিপরীতমুখী অপারেশন এড়ান

- পূর্ববর্তী উচ্চতা বা নিম্নতা অতিক্রম করার জন্য বিচার বৃদ্ধি, কৌশল কার্যকারিতা বৃদ্ধি

- স্টপ লস স্টপ পজিশন অপ্টিমাইজ করুন এবং সামঞ্জস্য করুন, যাতে লাভজনকতা বজায় রাখার সাথে সাথে ক্ষতির ঝুঁকি হ্রাস করা যায়

- বিভিন্ন জাতের জন্য বিভিন্ন অবস্থানের জন্য অপ্টিমাইজড পজিশন নিয়ন্ত্রণ

সারসংক্ষেপ

ছায়া ট্রেডিং কৌশল একটি সহজ এবং ব্যবহারিক সংক্ষিপ্ত লাইন ট্রেডিং কৌশল। এটি দীর্ঘ ছায়া লাইন বিপরীতের সাধারণ আইন ব্যবহার করে ট্রেডিং সংকেত উত্পন্ন করে। এই কৌশলটির যুক্তিটি সহজ, বাস্তবায়ন করা সহজ এবং জাতের পার্থক্য অনুসারে সামঞ্জস্য করা যায়। তবে, ছায়া ট্রেডিং কৌশলটিতে কিছু ঝুঁকিও রয়েছে, ট্রেডিংয়ের সম্ভাবনা হ্রাস করার জন্য প্রবণতা এবং অন্যান্য কারণের সাথে মিলিত ফিল্টারিংয়ের প্রয়োজন। সঠিকভাবে ব্যবহৃত হলে, ছায়া ট্রেডিং কৌশলটি পরিমাণযুক্ত ট্রেডিং সিস্টেমের একটি কার্যকর উপাদান হতে পারে।

/*backtest

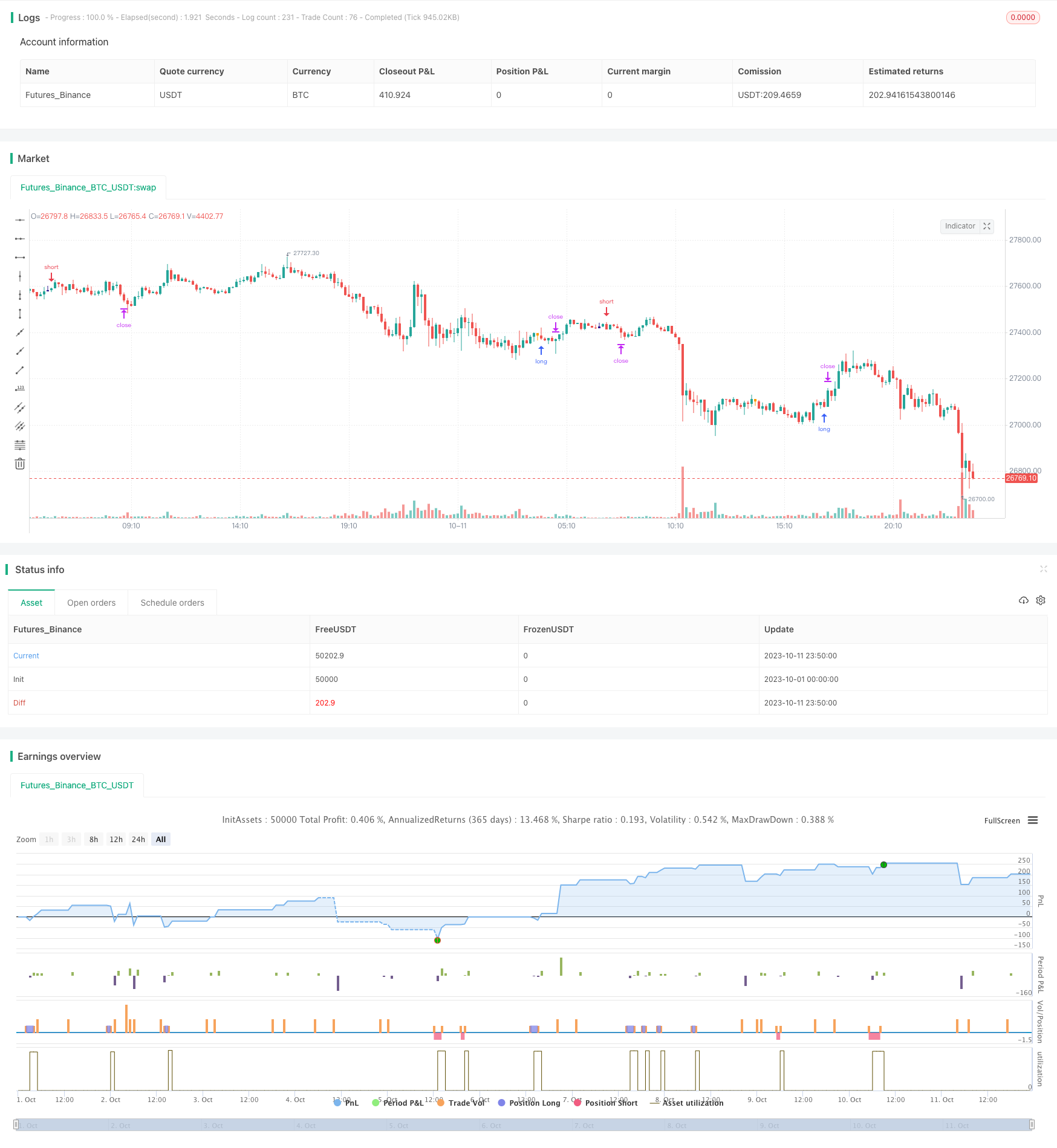

start: 2023-10-01 00:00:00

end: 2023-10-11 23:59:59

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Shadow Trading", overlay=true)

size = input(1,type=float)

pinnaL = abs(high - close)

pinnaS = abs(low-close)

scarto = input(title="Tail Tollerance", type=float, defval=0.0018)

corpo = abs(close - open)

dim = abs(high-low)

min = input(0.001)

shortE = (open + dim)

longE = (open - dim)

barcolor(dim > min and (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto) ? navy : na)

longcond = (dim > min) and (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto)

minimo=low+scarto

massimo=high+scarto

barcolor( dim > min and(close < open) and (pinnaS > (corpo*size)) and (high-open<scarto) ? orange: na)

shortcond = (dim > min) and(close < open) and (pinnaS > (corpo*size)) and (high-open<scarto)

//plot(shortE)

//plot(longE)

//plot(open)

ss= shortcond ? close : na

ll=longcond ? close : na

offset= input(0.00000)

DayClose = 2

closup = barssince(change(strategy.opentrades)>0) >= DayClose

longCondition = (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto)

crossFlag = longcond ? 1 : 0

monthBegin = input(1,maxval = 12)

yearBegin = input(2013, maxval= 2015, minval=2000)

if(month(time)>monthBegin and year(time) >yearBegin)

if (longcond)

strategy.entry("short", strategy.short, stop = low - offset)

//strategy.close("short", when = closup)

shortCondition = (close < open) and (pinnaS > (corpo*size)) and (high-open<scarto)

if(month(time)>monthBegin and year(time) >yearBegin)

if (shortcond)

strategy.entry("long", strategy.long, stop = high + offset)

//strategy.close("long", when = closup)

Target = input(20)

Stop = input(70) //- 2

Trailing = input(0)

CQ = 100

TPP = (Target > 0) ? Target*10: na

SLP = (Stop > 0) ? Stop*10 : na

TSP = (Trailing > 0) ? Trailing : na

strategy.exit("Close Long", "long", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP)

strategy.exit("Close Short", "short", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP)