দ্বৈত নির্দেশক বিপরীত ক্রয় পয়েন্ট কৌশল

ওভারভিউ

ট্রেডিং ভলিউম এবং আরএসআই সূচকগুলির সাথে মিলিত হয়ে ক্রয় করার সময় নির্ধারণ করে এবং স্টপ-অফ লক্ষ্যমাত্রা নির্ধারণ করে ধীরে ধীরে মুনাফা অর্জনের পদ্ধতি ব্যবহার করে পজিশন পরিচালনা করার কৌশল। এই কৌশলটি ঝড়ের পরিস্থিতিতে প্রযোজ্য, যা ক্ষুদ্র পতনের ঝড়ের মধ্যে পুনরাবৃত্তি হওয়া ক্রয়গুলিকে কার্যকরভাবে লক করতে পারে।

কৌশল নীতি

এই কৌশলটি দুটি সূচক ব্যবহার করে কেনার সময়কে চিহ্নিত করেঃ লেনদেনের পরিমাণ এবং আরএসআই। নির্দিষ্ট যুক্তি হল যে যখন লেনদেনের পরিমাণ সাম্প্রতিক 70 দিনের লেনদেনের গড় পরিমাণের 2.5 গুণ বেশি হয় এবং আরএসআই 30 (অতিরিক্ত বিক্রয় স্তর) এর নীচে থাকে তখন একটি কেনার সংকেত দেওয়া হয়।

একবার একটি ক্রয়-বিক্রয় অবস্থান প্রতিষ্ঠিত হয়ে গেলে, কৌশলটি 5 টি পৃথক স্টপ টার্গেট সেট করে (০.৪%, ০.৬%, ০.৮%, ১.০% এবং ১.২%) এবং ধীরে ধীরে অবস্থানের অনুপাত অনুসারে (২০%, ৪০%, ৬০%, ৮০% এবং ১০০%) বন্ধ করে দেয়, যতক্ষণ না সমস্ত অবস্থান সমতল হয়। একই সাথে একটি ৫% স্টপ লস সেট করুন।

এইভাবে, স্টপ-অফ সেট করার মাধ্যমে, ছোট প্রবৃদ্ধিকে লক করা যায় এবং বৃহত্তর প্রবৃদ্ধির জন্য অপেক্ষা করে মুনাফা হারাতে বাধা দেওয়া যায়। স্টপ-অফগুলি একক ক্ষতি নিয়ন্ত্রণ করতে পারে।

সামর্থ্য বিশ্লেষণ

এই কৌশলটির সুবিধাগুলো হলঃ

ডাবল সূচক ব্যবহার করে ক্রয় চিহ্নিত করুন, মিথ্যা ব্রেকডাউন এড়ান। লেনদেনের পরিমাণ বাড়ানো নীচের চাপের মাত্রা নিশ্চিত করতে পারে, আরএসআই ওভারসোল্ড অ্যাডন রিবাউন্ডের সম্ভাবনা নির্ধারণ করতে পারে।

ব্যাচ স্টপ কৌশলটি ব্যবহার করে, আপনি ক্ষুদ্র অস্থিরতার মধ্যে লাভের সুযোগগুলিকে সর্বাধিক করতে পারেন এবং বড় উত্থানের জন্য অপেক্ষা না করেই লাভ করতে পারেন।

অস্থিরতার জন্য প্রযোজ্য, বিশেষত যেহেতু দামগুলি বারবার প্রাতিষ্ঠানিক unfinished অঞ্চলে ঝাঁপিয়ে পড়ে। এই ধরণের বাজারগুলি স্বল্পমেয়াদী দিকনির্দেশের পক্ষে কঠিন, এই কৌশলটি প্রায়শই লাভজনক হতে পারে।

স্টপ লস পয়েন্টটি বিস্তৃতভাবে সেট করা হয়েছে যাতে বাজারকে পর্যাপ্ত সিদ্ধান্ত গ্রহণের জায়গা দেওয়া যায়।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির প্রধান ঝুঁকিগুলো হলঃ

ডাবল ইন্ডিকেটর নিশ্চিত করে যে সংকেতটি ভুল বোঝার ঝুঁকিতে রয়েছে এবং সম্ভবত মিথ্যা ব্রেকপয়েন্ট বিট কিনেছে। প্যারামিটার অপ্টিমাইজেশনের মাধ্যমে ঝুঁকি হ্রাস করা যেতে পারে।

ব্যাচ স্টপ ক্যাচগুলি ছোট পজিশন হোল্ডিংয়ের কারণে বড় সুযোগগুলি মিস করতে পারে। স্টপ পয়েন্ট পয়েন্ট এবং পজিশন অনুপাত সামঞ্জস্য করে অপ্টিমাইজ করা যেতে পারে।

স্টপ লস বেশি, একক ক্ষতির সম্ভাবনা বেশি। পজিশন ম্যানেজমেন্টের ঝুঁকি কমাতে পারে।

শক্ত বাজারগুলির জন্য উপযুক্ত, শক্ত বাজারগুলি বৃহত্তর দিকনির্দেশের ঝুঁকি নিয়ে থাকে। বড় স্তরের বাজার কাঠামোর দিকে মনোযোগ দেওয়া দরকার।

উচ্চতর লেনদেনের ঘনত্ব লেনদেনের ব্যয় বাড়ায়। কম কমিশন লেনদেনের প্ল্যাটফর্ম পছন্দ করুন।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যায়ঃ

ট্রেডিং ভলিউম এবং আরএসআই প্যারামিটার সমন্বয়কে অপ্টিমাইজ করুন, ভুল বিচার হ্রাস করুন। অন্যান্য সূচক যেমন এমএসিডি, কেডিজে ইত্যাদিও নিশ্চিত করতে পারে।

বিভিন্ন প্রান্তিক এবং অবস্থান অনুপাত পরীক্ষা করে, সর্বোত্তম প্যারামিটার সমন্বয় খুঁজে বের করুন। গতিশীল প্রান্তিক ব্যবস্থাও চালু করা যেতে পারে।

পজিশন ম্যানেজমেন্ট কৌশলকে অপ্টিমাইজ করুন এবং ঝুঁকিপূর্ণ পজিশন ম্যানেজমেন্ট সিস্টেমের মাধ্যমে একক ক্ষতির সম্ভাবনা হ্রাস করুন।

প্রবণতা বিচার মডিউল যুক্ত করা হয়েছে, যা প্রবণতা পরিবর্তন এবং সময়মত ক্ষতি বন্ধ করতে পারে। অত্যধিক প্যাসিভ পজিশন রাখা এড়িয়ে চলুন।

অ্যালগরিদমিক ট্রেডিং এবং কোয়ান্টামিক রিটার্নিং সিস্টেম চালু করা, যা দ্রুত বিভিন্ন প্যারামিটারগুলির মধ্যে দিয়ে যায় এবং সর্বোত্তম প্যারামিটার সমন্বয় খুঁজে পায়।

প্রতিষ্ঠান পর্যায়ে উচ্চ-প্রাচীরের ট্রেডিং কৌশলের উপর ভিত্তি করে স্লাইড পয়েন্ট নিয়ন্ত্রণ এবং খরচ নিয়ন্ত্রণের মডেল, ট্রেডিংয়ের সংখ্যা কমাতে এবং লাভের হার নিশ্চিত করতে।

সারসংক্ষেপ

এই দ্বৈত সূচকটি বিপরীত-বিক্রয় পয়েন্ট কৌশল, ট্রেডিং ভলিউম ওভারওয়েট এবং আরএসআই ওভারসোল্ড সিদ্ধান্তের নীচে, ব্যাচেলর সুদের ঘাটতি পদ্ধতিটি ব্যবহার করে ঝড়ের পরিস্থিতিতে স্বল্প লাভের জন্য লক করা। সুবিধাগুলি হ’ল ঘন ঘন লাভ, বড় ব্যবসায়ের জন্য অপেক্ষা করার দরকার নেই; অসুবিধাগুলি হ’ল ত্রুটিযুক্ত সংকেত এবং উচ্চ ট্রেডিং ফ্রিকোয়েন্সি। সংকেত গুণমান নিশ্চিত করতে একাধিক সূচককে অনুকূলিত করা যায়, ঝুঁকি নিয়ন্ত্রণ এবং ব্যয় নিয়ন্ত্রণের মাধ্যমে কৌশলটির স্থায়িত্ব বাড়ানো যায়। এই কৌশলটি স্বল্পমেয়াদী লকিংয়ের জন্য উপযুক্ত।

/*backtest

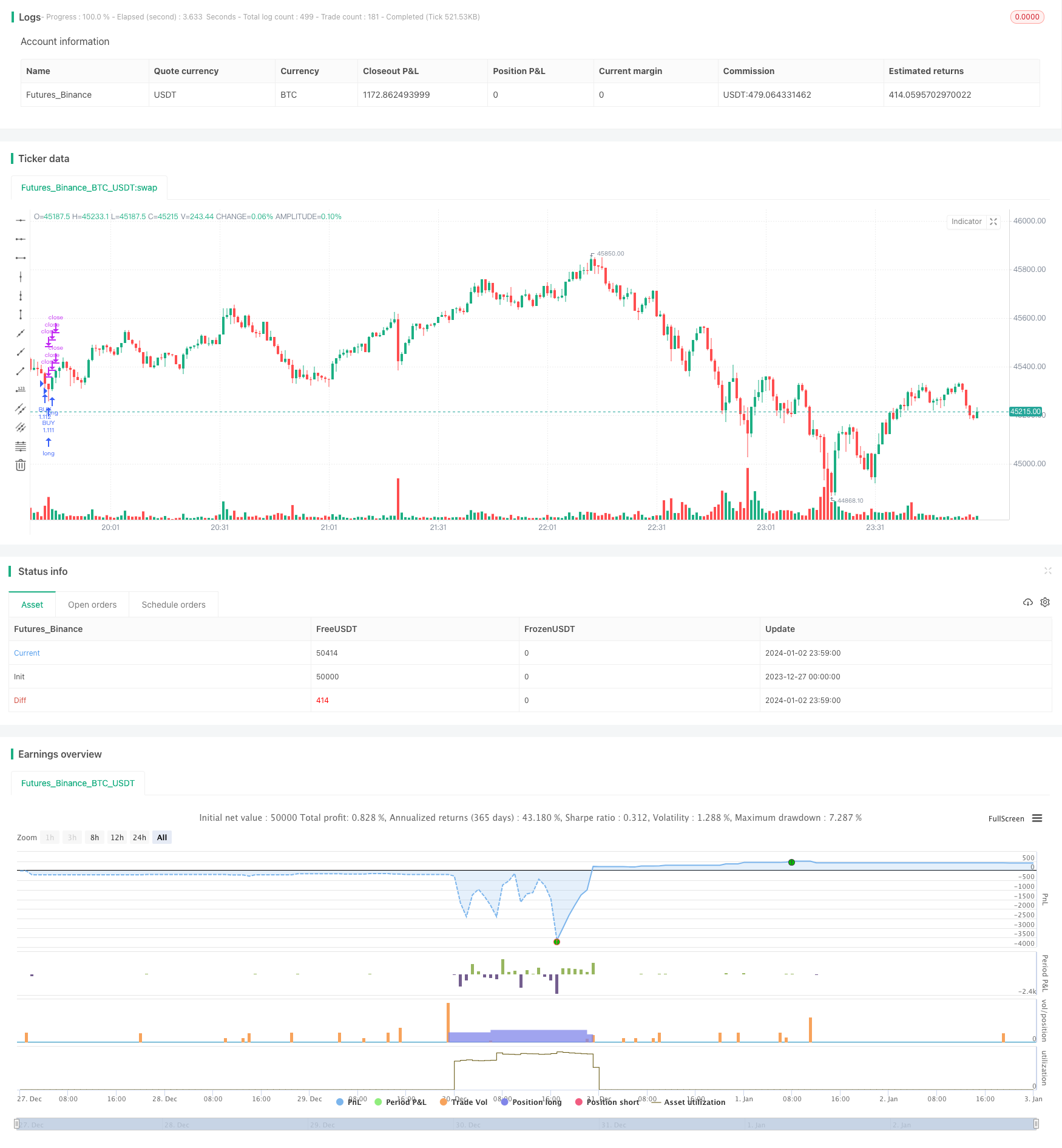

start: 2023-12-27 00:00:00

end: 2024-01-03 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © wielkieef

//@version=5

strategy(title='BTFD strategy [3min]', overlay=true, pyramiding=5, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, calc_on_order_fills=false, slippage=0, commission_type=strategy.commission.percent, commission_value=0.03)

// Volume

vol_sma_length = input.int(70, title='Volume lenght ', minval=1)

Volume_condt = volume > ta.sma(volume, vol_sma_length) * 2.5

// Rsi

rsi_lenght = input.int(20, title='RSI lenght', minval=0)

rsi_up = ta.rma(math.max(ta.change(close), 0), rsi_lenght)

rsi_down = ta.rma(-math.min(ta.change(close), 0), rsi_lenght)

rsi_value = rsi_down == 0 ? 100 : rsi_up == 0 ? 0 : 100 - 100 / (1 + rsi_up / rsi_down)

rsi_overs = rsi_value <= 30

rsi_overb = rsi_value >= 70

// logic

tp_1 = input.float(0.4," TP 1", minval=0.1, step=0.1)

tp_2 = input.float(0.6," TP 2", minval=0.2, step=0.1)

tp_3 = input.float(0.8," TP 3", minval=0.3, step=0.1)

tp_4 = input.float(1.0," TP 4", minval=0.4, step=0.1)

tp_5 = input.float(1.2," TP 5", minval=0.5, step=0.1)

q_1 = input.int(title=' % TP 1 Q ', defval=20, minval=1, step=10)

q_2 = input.int(title=' % TP 2 Q ', defval=40, minval=1, step=10)

q_3 = input.int(title=' % TP 3 Q ', defval=60, minval=1, step=10)

q_4 = input.int(title=' % TP 4 Q ', defval=80, minval=1, step=10)

q_5 = input.int(title=' % TP 5 Q ', defval=100, minval=1, step=10)

sl = input.float(5.0, '% Stop Loss', step=0.1)

long_cond = Volume_condt and rsi_overs

// this code is from author RafaelZioni, modified by wielkieef

per(procent) =>

strategy.position_size != 0 ? math.round(procent / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

// --------------------------------------------------------------------------------------------------------------------

if long_cond

strategy.entry('BUY', strategy.long)

strategy.exit('TP 1', qty_percent=q_1, profit=per(tp_1), loss=per(sl) )

strategy.exit('TP 2', qty_percent=q_2, profit=per(tp_2), loss=per(sl) )

strategy.exit('TP 3', qty_percent=q_3, profit=per(tp_3), loss=per(sl) )

strategy.exit('TP 4', qty_percent=q_4, profit=per(tp_4), loss=per(sl) )

strategy.exit('TP 5', qty_percent=q_5, profit=per(tp_5), loss=per(sl) )

// by wielkieef