RSI এবং EMA ডাবল ফিল্টারিং কৌশল

ওভারভিউ

আরএসআই এবং ইএমএ দ্বৈত ফিল্টারিং কৌশলটি একটি পরিমাণগত ট্রেডিং কৌশল যা তুলনামূলকভাবে দুর্বল সূচক (আরএসআই) এবং সূচকীয় চলমান গড় (ইএমএ) এর উপর ভিত্তি করে। এই কৌশলটি আরএসআই সূচকটি ব্যবহার করে বাজার ওভারসেলিং ওভারসেলিংয়ের বিচার করার জন্য, এবং এটি প্রবেশ এবং প্রস্থান করার ভিত্তিতে দুটি ইএমএ লাইনের ধীর এবং ধীর প্রবণতা বিচার করে। আরএসআই এবং ইএমএর দ্বৈত ফিল্টারিংয়ের মাধ্যমে, এটি কার্যকরভাবে মিথ্যা সংকেতকে হ্রাস করতে পারে এবং কৌশলটির স্থিতিশীলতা এবং লাভজনকতা বাড়িয়ে তুলতে পারে।

কৌশল নীতি

এই কৌশলটির মূল নীতিগুলি নিম্নলিখিত অংশে বিভক্ত করা যায়ঃ

RSI সূচকের গণনা এবং প্রয়োগঃ কৌশলটি প্রথমে একটি কাস্টমাইজড চক্রের (ডিফল্ট 2) আরএসআই সূচক গণনা করে। যখন আরএসআই মানটি ওভারসোল থ্রেশহোল্ডের (ডিফল্ট 10) নীচে থাকে, তখন বাজারটি ওভারসোল অবস্থায় থাকে এবং এটি অতিরিক্ত বিবেচনা করা যেতে পারে; যখন আরএসআই মানটি ওভারসোল থ্রেশহোল্ডের (ডিফল্ট 90) উপরে থাকে, তখন বাজারটি ওভারসোল অবস্থায় থাকে এবং এটি খালি বিবেচনা করা যেতে পারে।

ধীর ইএমএ লাইনের ট্রেন্ড নির্ণয়ঃ কৌশলটি দুটি ইএমএ লাইন গণনা করে, একটি ধীর লাইন (ডিফল্ট পিরিয়ড 200) এবং একটি দ্রুত লাইন (ডিফল্ট পিরিয়ড 50) । যখন দ্রুত লাইনটি ধীর লাইনের উপরে থাকে এবং দামটি ধীর লাইনের উপরে থাকে, তখন বাজারটি উত্থানের প্রবণতায় রয়েছে বলে মনে করা হয়; বিপরীতে, যখন দ্রুত লাইনটি ধীর লাইনের নীচে থাকে এবং দামটি ধীর লাইনের নীচে থাকে, তখন বাজারটি নিম্নমুখী বলে মনে করা হয়।

প্রবণতা ফিল্টারঃ কৌশলটি একটি প্রবণতা ফিল্টার বিকল্প সরবরাহ করে। যদি এই বিকল্পটি চালু করা হয়, তবে কেবলমাত্র মাল্টি-হেড প্রবণতার অধীনে আরএসআই ওভারসোল ট্রিগার করার জন্য অতিরিক্ত পজিশন খোলা হবে এবং খালি ট্রেন্ডের অধীনে আরএসআই ওভারসোল ট্রিগার করার জন্য খালি পজিশন খোলা হবে। এটি বিপরীত ট্রেডিংয়ের ঝুঁকি আরও কমিয়ে আনতে পারে।

ট্রেডিং সিগন্যালের নিশ্চিতকরণ: কৌশলগত সমন্বয় RSI সূচক এবং EMA প্রবণতা বিচার ফলাফল বিবেচনা করে, চূড়ান্ত ট্রেডিং সংকেত উত্পন্ন করে। মাল্টি হেড ট্রেন্ডের অধীনে, যখন RSI oversold থ্রেশহোল্ডের নীচে থাকে, তখন আরও পজিশন খুলুন; খালি হেড ট্রেন্ডের অধীনে, যখন RSI oversold থ্রেশহোল্ডের উপরে থাকে, তখন খালি অবস্থান খুলুন।

পজিশন ম্যানেজমেন্টঃ কৌশলটি ট্রেডিং ফ্রিকোয়েন্সি নিয়ন্ত্রণ করতে এবং অত্যধিক লেনদেন এড়াতে ন্যূনতম লেনদেনের ব্যবধান (ডিফল্ট 5 মিনিট) ব্যবহার করে। একই সাথে, কৌশলটি ট্র্যাকিং স্টপ লস এবং ফিক্সড স্টপ লস সংমিশ্রণের পদ্ধতি ব্যবহার করে ঝুঁকি পরিচালনা করে, যা লাভের পর্যাপ্ততা বজায় রাখতে এবং ক্ষতির কার্যকর নিয়ন্ত্রণ করতে পারে।

সামর্থ্য বিশ্লেষণ

RSI এবং EMA ডাবল ফিল্টারিং কৌশলগুলির নিম্নলিখিত সুবিধাগুলি রয়েছেঃ

প্রবণতা ট্র্যাকিং ক্ষমতা শক্তিশালীঃ দ্রুত এবং ধীর EMA লাইন প্রবণতা বিচার করে, কৌশল কার্যকরভাবে বাজারের প্রধান প্রবণতা ধরে রাখতে পারে, ঝড়ের বাজারে ঘন ঘন লেনদেন এড়াতে পারে।

কার্যকর ফিল্টারিং ফাল্গ সিগন্যালঃ আরএসআই সূচকগুলি বিশেষত প্রবণতা অস্পষ্ট বাজারে আরও বেশি মিথ্যা সংকেত তৈরি করতে পারে। ইএমএ ট্রেন্ড ফিল্টারগুলি মূল প্রবণতাকে কার্যকরভাবে সনাক্ত করতে এবং আরএসআই দ্বারা উত্পন্ন মিথ্যা সংকেত হ্রাস করতে পারে।

ঝুঁকি ব্যবস্থাপনা উন্নতঃ কৌশলটি ট্র্যাকিং স্টপ লস এবং ফিক্সড স্টপ লস সংমিশ্রণের পদ্ধতি গ্রহণ করে, যা লাভের যথাযথ ধারাবাহিকতা দেয় এবং ক্ষতির কার্যকর নিয়ন্ত্রণ করে। এই ঝুঁকি ব্যবস্থাপনা পদ্ধতিটি কৌশলটির স্থিতিশীলতা এবং প্রত্যাহারের নিয়ন্ত্রণের ক্ষমতা বাড়িয়ে তুলতে পারে।

প্যারামিটারগুলির নমনীয়তাঃ কৌশলগুলি ব্যবহারকারীদের জন্য নমনীয়তার জন্য একাধিক প্যারামিটার সরবরাহ করে, যেমন আরএসআই চক্র, ওভার-বিক্রয় ওভার-বিক্রয় ঘাটতি, ইএমএ চক্র, স্টপ-ডাউন অনুপাত ইত্যাদি। এটি কৌশলগুলিকে বিভিন্ন বাজার পরিবেশ এবং ব্যবসায়ের অভ্যাসগুলির সাথে নমনীয়ভাবে খাপ খাইয়ে নিতে দেয়।

ঝুঁকি বিশ্লেষণ

যদিও RSI এবং EMA ডাবল ফিল্টারিং কৌশলগুলির ভাল সুবিধা রয়েছে, তবুও কিছু সম্ভাব্য ঝুঁকি রয়েছেঃ

ট্রেন্ড রিভার্সনের ঝুঁকিঃ বাজারে ট্রেন্ড রিভার্সনের সময় ইএমএ লাইনটি পিছিয়ে যেতে পারে, যার ফলে কৌশলটি প্রবেশের সর্বোত্তম সময়টি মিস করে বা প্রস্থানটি বিলম্বিত হয়।

প্যারামিটার অপ্টিমাইজেশনের ঝুঁকিঃ এই কৌশলটির পারফরম্যান্স প্যারামিটার সেটিংয়ের প্রতি সংবেদনশীল, বিভিন্ন প্যারামিটার সংমিশ্রণ সম্পূর্ণ ভিন্ন ফলাফল আনতে পারে। প্যারামিটার অপ্টিমাইজেশনের অতিরিক্ত ব্যবহারের ফলে ভবিষ্যতে বাজারে কৌশলটি খারাপ পারফরম্যান্স করতে পারে।

ব্ল্যাক সোয়ান ইভেন্টের ঝুঁকিঃ কৌশলটি historicalতিহাসিক তথ্যের উপর ভিত্তি করে ব্যাক-টেস্টিং এবং অপ্টিমাইজ করা হয়, তবে historicalতিহাসিক ডেটা ভবিষ্যতে ঘটতে পারে এমন চরম ঘটনাকে পুরোপুরি প্রতিফলিত করতে পারে না। ব্ল্যাক সোয়ান ইভেন্টের পরে কৌশলটি আরও বেশি ক্ষতিগ্রস্থ হতে পারে।

এই ঝুঁকি মোকাবেলায়, নিম্নলিখিত সমাধানগুলি বিবেচনা করা যেতে পারেঃ

অন্যান্য প্রযুক্তিগত সূচক বা মূল্যের আচরণ প্যাটার্নের সাথে মিলিত হয়ে প্রবণতা পরিবর্তনের মূল্যায়ন করতে সহায়তা করে, এবং যথাসময়ে সংশোধন করে।

পরিমিত প্যারামিটার অপ্টিমাইজেশান ব্যবহার করুন, অতীতের তথ্যের সাথে অত্যধিক মিলিত হওয়া এড়াতে। একই সাথে, সর্বশেষ বাজারের বৈশিষ্ট্যগুলির সাথে সামঞ্জস্য রেখে নিয়মিত প্যারামিটার পর্যালোচনা এবং সমন্বয় করুন।

যুক্তিসঙ্গত স্টপ লস সেট করুন, একক লেনদেনের সর্বাধিক ক্ষতি নিয়ন্ত্রণ করুন। একই সাথে, পোর্টফোলিও স্তরে ঝুঁকি নিয়ন্ত্রণ করুন, যেমন বিচ্ছিন্ন বিনিয়োগ, অবস্থান নিয়ন্ত্রণ ইত্যাদি।

অপ্টিমাইজেশান দিক

আরও প্রযুক্তিগত সূচক প্রবর্তন করুনঃ বিদ্যমান আরএসআই এবং ইএমএ সূচকগুলির উপর ভিত্তি করে আরও কার্যকর প্রযুক্তিগত সূচকগুলি যেমন এমএসিডি, ব্রিন ব্যান্ড ইত্যাদি প্রবর্তন করা যেতে পারে যাতে কৌশলটির সংকেত নির্ভুলতা এবং স্থায়িত্ব বাড়ানো যায়।

প্রবণতা বিচার পদ্ধতির অপ্টিমাইজেশানঃ ইএমএ লাইন ব্যবহার করে প্রবণতা বিচার ছাড়াও, অন্যান্য প্রবণতা বিচার পদ্ধতি যেমন উচ্চ নিম্ন পয়েন্ট পদ্ধতি, সমান্তরাল সিস্টেম ইত্যাদি অন্বেষণ করা যেতে পারে। একাধিক প্রবণতা বিচার পদ্ধতির সমন্বয় দ্বারা কৌশলটির অভিযোজনযোগ্যতা বাড়ানো যেতে পারে।

ঝুঁকি ব্যবস্থাপনার পদ্ধতির উন্নতি করা: বিদ্যমান ট্র্যাকিং স্টপ এবং ফিক্সড স্টপ ভিত্তিতে, আরও উন্নত ঝুঁকি ব্যবস্থাপনার পদ্ধতি যেমন উদ্বায়ী স্টপ, গতিশীল স্টপ ইত্যাদি প্রবর্তন করা যেতে পারে। এই পদ্ধতিগুলি বাজারের অস্থিরতার পরিবর্তনের সাথে আরও ভালভাবে খাপ খাইয়ে নিতে পারে, যার ফলে ঝুঁকি আরও ভালভাবে নিয়ন্ত্রণ করা যায়।

পজিশন ম্যানেজমেন্ট মডিউল যোগ করুনঃ বর্তমান কৌশলটি স্থির পজিশন পদ্ধতি গ্রহণ করেছে, গতিশীল পজিশন ম্যানেজমেন্ট মডিউলটি চালু করার কথা বিবেচনা করা যেতে পারে, বাজারের অস্থিরতা, অ্যাকাউন্টের অধিকার এবং স্বার্থের মতো বিষয়গুলির উপর ভিত্তি করে পজিশনগুলি গতিশীলভাবে সামঞ্জস্য করা যায়, তহবিলের ব্যবহারের দক্ষতা বাড়ানো যায়।

একাধিক বাজার এবং জাতের সাথে সামঞ্জস্যপূর্ণঃ কৌশলটি আরও বেশি ট্রেডিং বাজার এবং জাতের মধ্যে প্রসারিত করুন, বিনিয়োগকে বিচ্ছিন্ন করে সামগ্রিক ঝুঁকি হ্রাস করুন। একই সাথে, বিভিন্ন বাজার এবং জাতের মধ্যে সম্পর্কগুলি অধ্যয়ন করা যেতে পারে এবং এই তথ্যটি কৌশলটির সম্পদ বরাদ্দের অনুকূল করতে ব্যবহার করা যেতে পারে।

সারসংক্ষেপ

RSI এবং EMA ডাবল ফিল্টারিং কৌশলগুলি কার্যকরভাবে বাজারের প্রবণতাকে কার্যকরভাবে ধরা যায়, তুলনামূলকভাবে দুর্বল সূচক এবং সূচকীয় চলমান গড়ের জৈবিক সংমিশ্রণ দ্বারা, এবং RSI সূচকগুলি মিথ্যা সংকেত তৈরির জন্য সহজ সমস্যা হ্রাস করে। কৌশলটির যুক্তি পরিষ্কার, ভাল স্থিতিশীলতা এবং লাভের সম্ভাবনা সহ উন্নত ঝুঁকি পরিচালনার ব্যবস্থা রয়েছে। তবে, কৌশলটিতে কিছু সম্ভাব্য ঝুঁকিও রয়েছে, যেমন ট্রেন্ড রিভার্সনের ঝুঁকি, প্যারামিটার অপ্টিমাইজেশনের ঝুঁকি এবং ব্ল্যাক সোয়ান ইভেন্টের ঝুঁকি। এই ঝুঁকির জন্য, আমরা প্রতিক্রিয়া এবং অপ্টিমাইজেশনের দিকনির্দেশনা প্রদান করি, যেমন আরও প্রযুক্তিগত সূচকগুলি প্রবর্তন করা, প্রবণতা নির্ধারণের পদ্ধতিগুলিকে অপ্টিমাইজ করা, ঝুঁকি পরিচালনার পদ্ধতিগুলি উন্নত করা, পজিশন ম্যানেজমেন্ট মডিউল যুক্ত করা এবং একাধিক বাজার এবং জাতের মধ্যে প্রসারিত করা। ক্রমাগত অপ্টিমাইজেশন এবং উন্নতির মাধ্যমে, আমরা

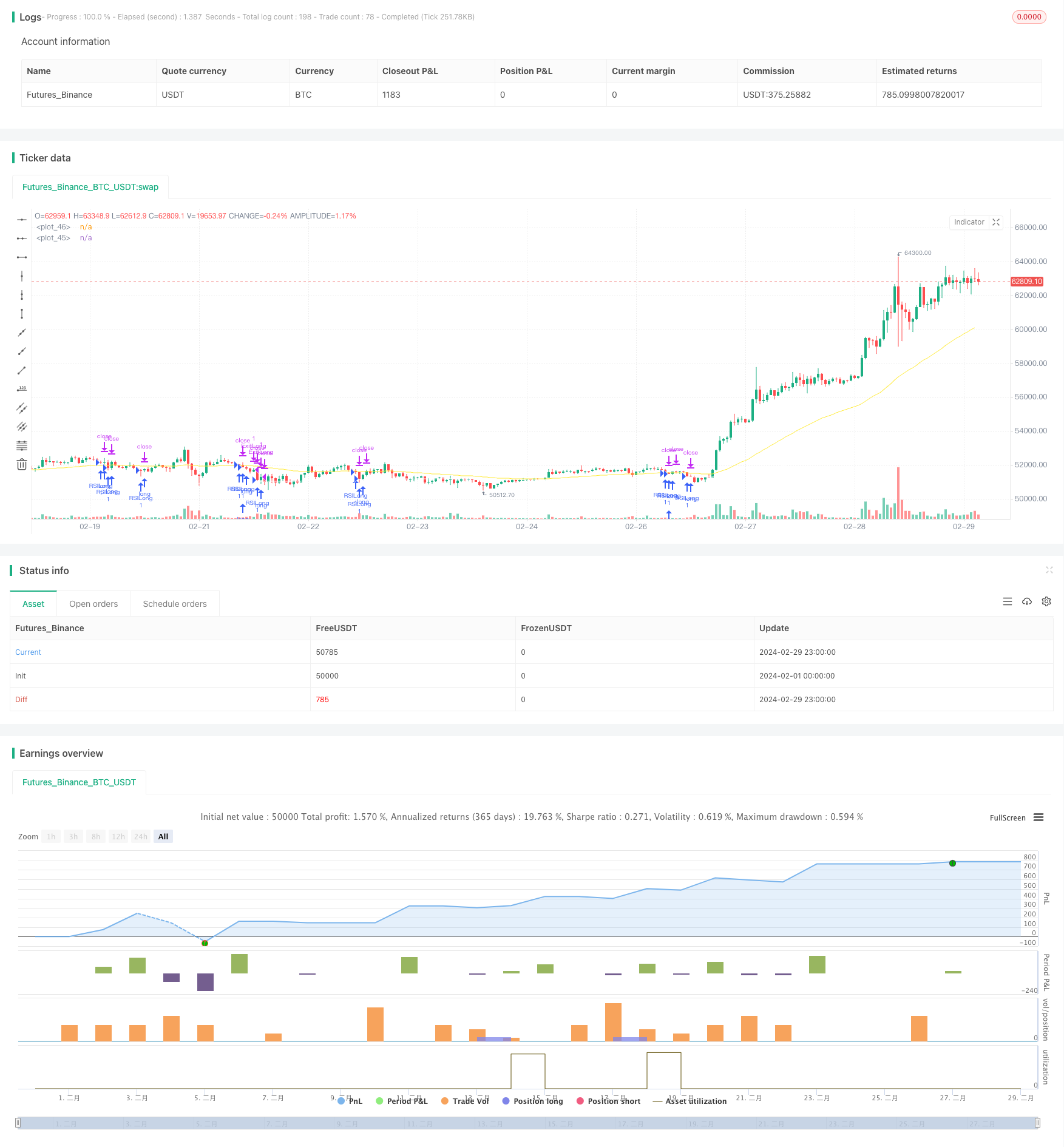

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("RSI2", overlay=true)

// RSILength input

len = input(2, minval=1, title="RSILength")

// Threshold RSI up input

RSIthreshUP = input(90, title="Threshold RSI up")

// Threshold RSI down input

RSIthreshDWN = input(10, title="Threshold RSI down")

// Slow MA length input

mmlen = input(200, title="Slow MA len")

// Fast MA length input

mmflen = input(50, title="Fast MA len")

// Moving Average type input

machoice = input("EMA", defval="EMA", options=["SMA", "EMA"])

// Ticker size input

tick=input(0.5,title="Ticker size",type=input.float)

// Trend Filter input

filter=input(true,title="Trend Filter",type=input.bool)

// Trailing Stop percentage input

ts_percent = input(1, title="TrailingStop%")

// Stop Loss percentage input

sl_percent = input(0.3, title="Stop Loss %")

// Calculate RSI

src = close

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

// Calculate moving averages

mmslow = machoice == "SMA" ? sma(close, mmlen) : ema(close, mmlen)

mmfast = machoice == "SMA" ? sma(close, mmflen) : ema(close, mmflen)

// Plot moving averages

plot(mmslow, color=color.white)

plot(mmfast, color=color.yellow)

// Conditions for entry and exit

var lastLongEntryTime = 0

var lastShortEntryTime = 0

ConditionEntryL = if filter == true

mmfast > mmslow and close > mmslow and rsi < RSIthreshDWN

else

mmfast > mmslow and rsi < RSIthreshDWN

ConditionEntryS = if filter == true

mmfast < mmslow and close < mmslow and rsi > RSIthreshUP

else

mmfast < mmslow and rsi > RSIthreshUP

// Calculate trailing stop and stop loss

ts_calc = close * (1/tick) * ts_percent * 0.01

sl_price = close * (1 - sl_percent / 100)

// Entry and exit management

if ConditionEntryL and time - lastLongEntryTime > 1000 * 60 * 5 // 5 minutes

strategy.entry("RSILong", strategy.long)

lastLongEntryTime := time

if ConditionEntryS and time - lastShortEntryTime > 1000 * 60 * 5 // 5 minutes

strategy.entry("RSIShort", strategy.short)

lastShortEntryTime := time

lastLongEntryTimeExpired = time - lastLongEntryTime >= 1000 * 60 * 5

lastShortEntryTimeExpired = time - lastShortEntryTime >= 1000 * 60 * 5

strategy.exit("ExitLong", "RSILong", when=lastLongEntryTimeExpired, trail_points=0, trail_offset=ts_calc, stop=sl_price)

strategy.exit("ExitShort", "RSIShort", when=lastShortEntryTimeExpired, trail_points=0, trail_offset=ts_calc, stop=sl_price)