RSI- und EMA-Doppelfilterstrategie

Überblick

Die RSI-EMA-Doppelfilterstrategie ist eine quantitative Handelsstrategie, die auf einem relativ schwachen Indikator (RSI) und einem Index-Moving-Average (EMA) basiert. Die Strategie nutzt den RSI-Indikator, um Überkaufe zu beurteilen, und verwendet die beiden EMA-Linien als Grundlage für Ein- und Ausstieg. Durch die Doppelfilterung von RSI und EMA können falsche Signale effektiv reduziert und die Stabilität und Profitabilität der Strategie verbessert werden.

Strategieprinzip

Die Kernprinzipien der Strategie lassen sich in folgende Teile unterteilen:

Berechnung und Anwendung des RSI-Indikators: Die Strategie berechnet zuerst den RSI-Indikator für einen benutzerdefinierten Zyklus (default 2). Wenn der RSI-Wert unterhalb der Überverkaufsschwelle (default 10) liegt, ist ein Überverkauf zu berücksichtigen; wenn der RSI-Wert über der Überkaufsschwelle (default 90) liegt, ist ein Überkauf zu berücksichtigen.

Die Strategie berechnet zwei EMA-Linien, eine langsame (default 200) und eine schnelle (default 50). Wenn die schnelle Linie über der langsamen Linie liegt und der Preis über der langsamen Linie liegt, wird der Markt als aufwärtstrend angesehen. Umgekehrt wird der Markt als abwärtstrend angesehen, wenn die schnelle Linie unter der langsamen Linie liegt und der Preis unter der langsamen Linie liegt.

Trendfilter: Die Strategie bietet eine Option zum Trendfiltern. Wenn diese Option aktiviert ist, wird ein Überverkauf nur bei einem Überverkauf des RSI ausgelöst und ein Leerverkauf nur bei einem Überkauf des RSI ausgelöst. Dies verringert das Risiko des Gegenhandels weiter.

Bestätigung des Handelssignals: Die Strategie berücksichtigt die Ergebnisse der RSI-Indikatoren und der EMA-Trendentscheidung und erzeugt ein endgültiges Handelssignal. Bei einem Mehrkopf-Trend wird eine Überposition eröffnet, wenn der RSI unter der Überverkaufsmarge liegt; bei einem Blank-Trend wird eine Leerposition eröffnet, wenn der RSI über der Überkaufsmarge liegt.

Positionsmanagement: Die Strategie verwendet die kleinste Handelspause (default 5 Minuten) zur Kontrolle der Handelsfrequenz und verhindert Überhandelungen. Die Strategie verwendet eine Kombination aus Stop-Loss- und Fix-Loss-Verfolgung zur Risikomanagement, um die Gewinnspanne ausreichend zu halten und die Verluste effektiv zu kontrollieren.

Analyse der Stärken

Der RSI und die EMA haben folgende Vorteile:

Trend-Tracking-Fähigkeit: Die Strategie kann die wichtigsten Trends des Marktes durch schnelle und langsame EMA-Linien erkennen und so den häufigen Handel in einem wackligen Markt vermeiden.

Effektive False-Signal-Filter: Der RSI-Indikator ist anfällig für mehr Falschsignale, insbesondere in Märkten, in denen der Trend nicht klar ist. Der EMA-Trendfilter kann die Haupttrends effektiv identifizieren und die Falschsignale des RSI reduzieren.

Risikomanagement: Die Strategie verwendet eine Kombination aus Stop-Loss-Verfolgung und Fix-Loss-Verfolgung, um die Gewinnspanne zu gewährleisten und die Verluste effektiv zu kontrollieren. Dieses Risikomanagement kann die Stabilität der Strategie und die Fähigkeit zur Rücknahme verbessern.

Die Strategie bietet mehrere Parameter für die Anpassung der Benutzer, wie z. B. RSI-Zyklen, Überkauf-Überverkauf-Durchschnittswerte, EMA-Zyklen, Stop-Loss-Ratio. Dies ermöglicht der Strategie, sich flexibel an unterschiedliche Marktumgebungen und Handelsgewohnheiten anzupassen.

Risikoanalyse

Obwohl der RSI und die EMA eine gute Doppelfilterstrategie haben, gibt es einige potenzielle Risiken:

Trendwechselrisiko: Bei einem Trendwechsel kann die EMA-Linie zurückbleiben, was dazu führt, dass die Strategie den optimalen Einstiegsmoment verpasst oder den Ausstieg verzögert.

Parameteroptimierungsrisiken: Die Strategie ist sehr sensibel auf Parameter-Einstellungen, und verschiedene Kombinationen von Parametern können zu völlig unterschiedlichen Ergebnissen führen. Wenn die Parameter überoptimiert werden, kann dies dazu führen, dass die Strategie in den zukünftigen Märkten nicht gut funktioniert.

Black Swan-Risiko: Die Strategie wird anhand historischer Daten zurückgespürt und optimiert, aber die historischen Daten spiegeln nicht vollständig die extremen Ereignisse wider, die in der Zukunft auftreten können. Wenn ein Black Swan-Ereignis eintritt, kann die Strategie große Verluste erleiden.

Um diesen Risiken entgegenzuwirken, können folgende Lösungen in Betracht gezogen werden:

In Kombination mit anderen technischen Indikatoren oder Preisverhaltensmustern kann eine Trendwende beurteilt und vorzeitig angepasst werden.

Moderate Parameteroptimierung, um eine übermäßige Anpassung an historische Daten zu vermeiden. Gleichzeitig werden die Parameter regelmäßig überprüft und angepasst, um sie an die neuesten Marktmerkmale anzupassen.

Setzen Sie angemessene Stop-Loss-Leistungen und kontrollieren Sie die maximalen Verluste für einzelne Geschäfte. Gleichzeitig werden Risikokontrollen auf Portfolio-Ebene durchgeführt, wie z. B. dezentrale Investitionen, Positionskontrolle usw.

Optimierungsrichtung

Einführung von mehr technischen Indikatoren: Auf der Grundlage der bestehenden RSI- und EMA-Indikatoren können wirksame technische Indikatoren wie MACD, Brin-Band usw. eingeführt werden, um die Signalgenauigkeit und Stabilität der Strategie zu verbessern.

Optimierung von Trendbeurteilungsmethoden: Neben der Verwendung von EMA-Linien zur Trendbeurteilung können andere Trendbeurteilungsmethoden wie die Hoch-Low-Punkt-Methode, das Gleichlinien-System usw. erforscht werden. Durch die Kombination mehrerer Trendbeurteilungsmethoden kann die Anpassungsfähigkeit der Strategie verbessert werden.

Verbesserte Risikomanagement-Methoden: Auf der Grundlage der bestehenden Tracking-Stopps und Fixed-Stopps können fortschrittlichere Risikomanagement-Methoden wie Volatilitätsstopps, Dynamic Stopps usw. eingeführt werden. Diese Methoden können besser an die Volatilität der Märkte angepasst werden, wodurch die Risiken besser kontrolliert werden können.

Positionsverwaltungsmodul hinzufügen: Die derzeitige Strategie verwendet die Methode der festen Positionen. Es kann in Erwägung gezogen werden, ein dynamisches Positionsverwaltungsmodul einzuführen, das die Positionen dynamisch an die Marktvolatilität, die Kontointeressen und andere Faktoren anpasst, um die Effizienz der Kapitalnutzung zu verbessern.

Anpassung an mehrere Märkte und Sorten: Die Strategie kann auf mehrere Handelsmärkte und Sorten ausgeweitet werden, um das Gesamtrisiko durch die Diversifizierung der Investitionen zu verringern. Gleichzeitig kann die Korrelation zwischen verschiedenen Märkten und Sorten untersucht werden, um die Vermögensallokation der Strategie zu optimieren.

Zusammenfassen

Die RSI- und EMA-Doppelfilterstrategie erfasst die Markttrends durch die organische Kombination von relativ starken Indikatoren und Index-Moving Averages und reduziert das Problem, dass die RSI-Indikatoren leicht zu falschen Signalen führen können. Die Strategie ist klar in ihrer Logik und enthält umfassende Risikomanagementmaßnahmen, die eine gute Stabilität und ein gutes Gewinnpotenzial aufweisen.

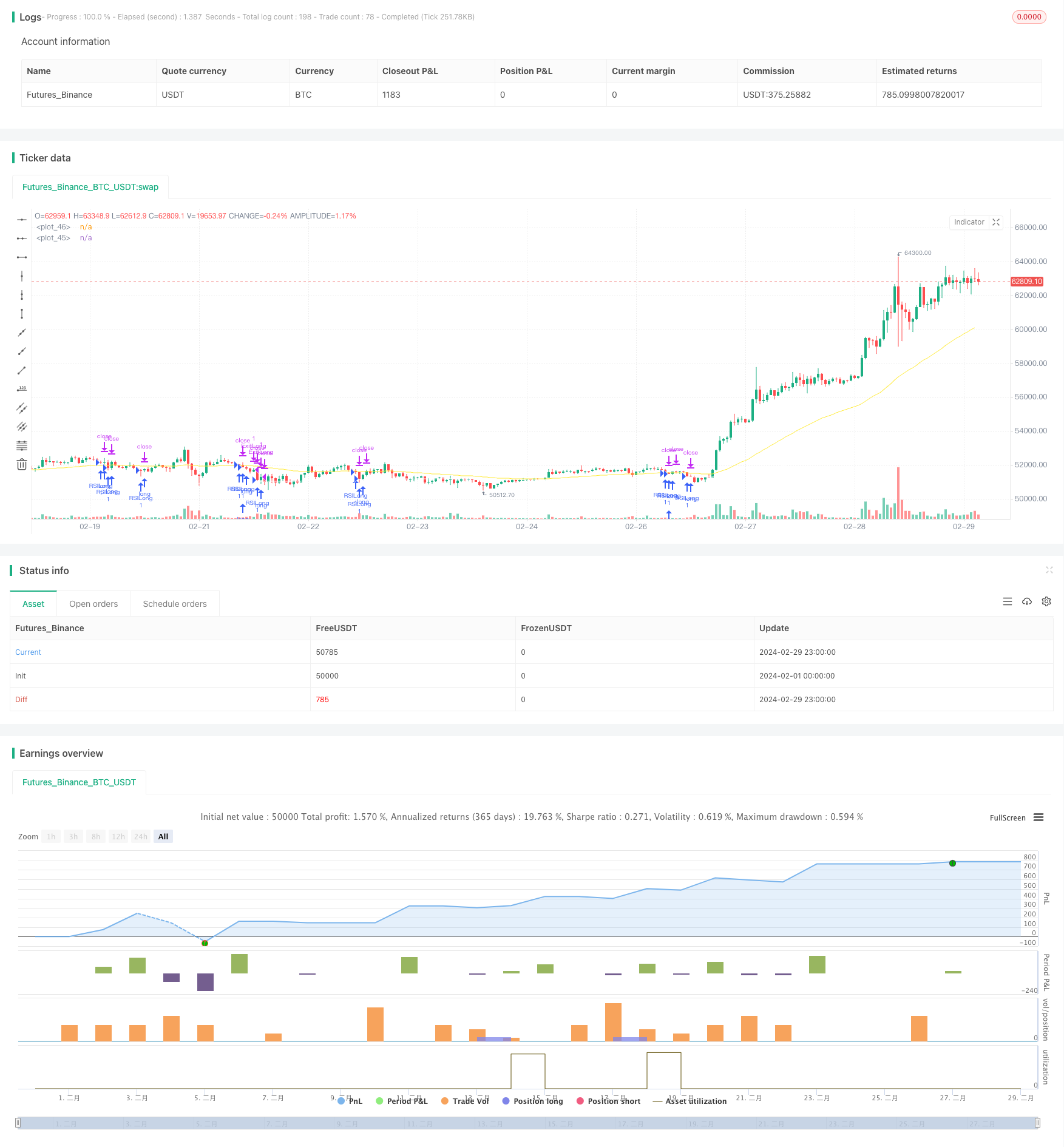

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("RSI2", overlay=true)

// RSILength input

len = input(2, minval=1, title="RSILength")

// Threshold RSI up input

RSIthreshUP = input(90, title="Threshold RSI up")

// Threshold RSI down input

RSIthreshDWN = input(10, title="Threshold RSI down")

// Slow MA length input

mmlen = input(200, title="Slow MA len")

// Fast MA length input

mmflen = input(50, title="Fast MA len")

// Moving Average type input

machoice = input("EMA", defval="EMA", options=["SMA", "EMA"])

// Ticker size input

tick=input(0.5,title="Ticker size",type=input.float)

// Trend Filter input

filter=input(true,title="Trend Filter",type=input.bool)

// Trailing Stop percentage input

ts_percent = input(1, title="TrailingStop%")

// Stop Loss percentage input

sl_percent = input(0.3, title="Stop Loss %")

// Calculate RSI

src = close

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

// Calculate moving averages

mmslow = machoice == "SMA" ? sma(close, mmlen) : ema(close, mmlen)

mmfast = machoice == "SMA" ? sma(close, mmflen) : ema(close, mmflen)

// Plot moving averages

plot(mmslow, color=color.white)

plot(mmfast, color=color.yellow)

// Conditions for entry and exit

var lastLongEntryTime = 0

var lastShortEntryTime = 0

ConditionEntryL = if filter == true

mmfast > mmslow and close > mmslow and rsi < RSIthreshDWN

else

mmfast > mmslow and rsi < RSIthreshDWN

ConditionEntryS = if filter == true

mmfast < mmslow and close < mmslow and rsi > RSIthreshUP

else

mmfast < mmslow and rsi > RSIthreshUP

// Calculate trailing stop and stop loss

ts_calc = close * (1/tick) * ts_percent * 0.01

sl_price = close * (1 - sl_percent / 100)

// Entry and exit management

if ConditionEntryL and time - lastLongEntryTime > 1000 * 60 * 5 // 5 minutes

strategy.entry("RSILong", strategy.long)

lastLongEntryTime := time

if ConditionEntryS and time - lastShortEntryTime > 1000 * 60 * 5 // 5 minutes

strategy.entry("RSIShort", strategy.short)

lastShortEntryTime := time

lastLongEntryTimeExpired = time - lastLongEntryTime >= 1000 * 60 * 5

lastShortEntryTimeExpired = time - lastShortEntryTime >= 1000 * 60 * 5

strategy.exit("ExitLong", "RSILong", when=lastLongEntryTimeExpired, trail_points=0, trail_offset=ts_calc, stop=sl_price)

strategy.exit("ExitShort", "RSIShort", when=lastShortEntryTimeExpired, trail_points=0, trail_offset=ts_calc, stop=sl_price)