Estrategia de comercio de sombras

Descripción general

La estrategia de comercio de la sombra para determinar el momento en que el mercado puede revertir, mediante la identificación de la línea K en la que aparece una línea de sombra larga o una línea de sombra larga. Cuando se identifica una línea de sombra larga, haga más; cuando se identifica una línea de sombra larga, haga un vacío.

Principio de estrategia

La lógica central de la estrategia de comercio de sombras es identificar las sombras superiores y inferiores que aparecen en las líneas K. La estrategia calcula el tamaño de la entidad de la línea K.corpoy el tamaño de la línea de sombrapinnaL、pinnaSCuando el tamaño de la línea de sombra es mayor que un cierto número de veces el tamaño de la entidad, se considera que puede haber una oportunidad de reversión. En concreto, la estrategia incluye los siguientes pasos:

- Cálculo del tamaño de la entidad de la línea K

corpo, es el valor absoluto de la diferencia entre el precio de apertura y el precio de cierre. - Cálculo de las líneas de sombra

pinnaL, es decir, el valor absoluto de la diferencia entre el precio máximo y el precio de cierre. - Cálculo de la línea de sombra

pinnaS, es decir, el valor absoluto de la diferencia entre el precio mínimo y el precio de cierre. - En el caso de los rayos X, el valor de los rayos X es mayor que un determinado número de veces el valor de la entidad.

pinnaL > (corpo*size),sizeEs un parámetro ajustable. - Para determinar si la línea de sombra es mayor que un determinado múltiplo de la entidad,

pinnaS > (corpo*size)。 - Si se cumplen las condiciones anteriores, cuando se cierre la línea K que aparece en la línea de sombra, haga un hueco (la línea de sombra superior) o más (la línea de sombra inferior) [2].

Además, la estrategia determina el tamaño de la oscilación de la línea K.dimSi es mayor que el mínimominPara evitar que el filtro elimine las líneas K poco interesantes, que son demasiado pequeñas para las fluctuaciones.

Análisis de las ventajas estratégicas

- La ley universal de la inversión de la línea de sombra es una señal de negociación más confiable.

- La lógica de la estrategia es simple y clara, la configuración de los parámetros es intuitiva y fácil de dominar

- Control de la frecuencia de entrada mediante el ajuste de parámetros, control de riesgo de operaciones con flexibilidad

- La combinación de factores como tendencias, resistencias y apoyo puede ser optimizada aún más

Riesgos y soluciones

- Hay probabilidades de que la inversión de la línea de sombra larga falle y no se pueda revertir, se puede reducir el riesgo ajustando los parámetros

- Se requiere combinación con el juicio de tendencias para evitar operaciones de contratiempo.

- Los parámetros de las variedades específicas necesitan ser optimizados, los parámetros de las variedades diferentes pueden ser diferentes

- Se puede combinar con otros indicadores para filtrar las oportunidades de entrada, reducir la ganancia a cambio de aumentar la ganancia

Dirección de optimización de la estrategia

- Optimización de las estrategias de estabilidad en función de los diferentes parámetros de variedad

- Evite operaciones de contravalor combinando indicadores como las medias móviles para determinar tendencias

- Incrementar el juicio sobre los puntos altos o bajos de la etapa preliminar de la ruptura y mejorar la eficacia de la estrategia

- Optimización y ajuste de las posiciones de stop loss para minimizar el riesgo de pérdidas mientras se mantiene la rentabilidad

- Optimización de la posición de control, diferentes variedades pueden configurar diferentes posiciones de posición

Resumir

La estrategia de negociación en la sombra es una estrategia de negociación de líneas cortas más sencilla y práctica. Utiliza la ley universal de la inversión de líneas largas para generar señales de negociación. La lógica de la estrategia es simple, fácil de implementar y se puede ajustar y optimizar según las diferencias de variedad.

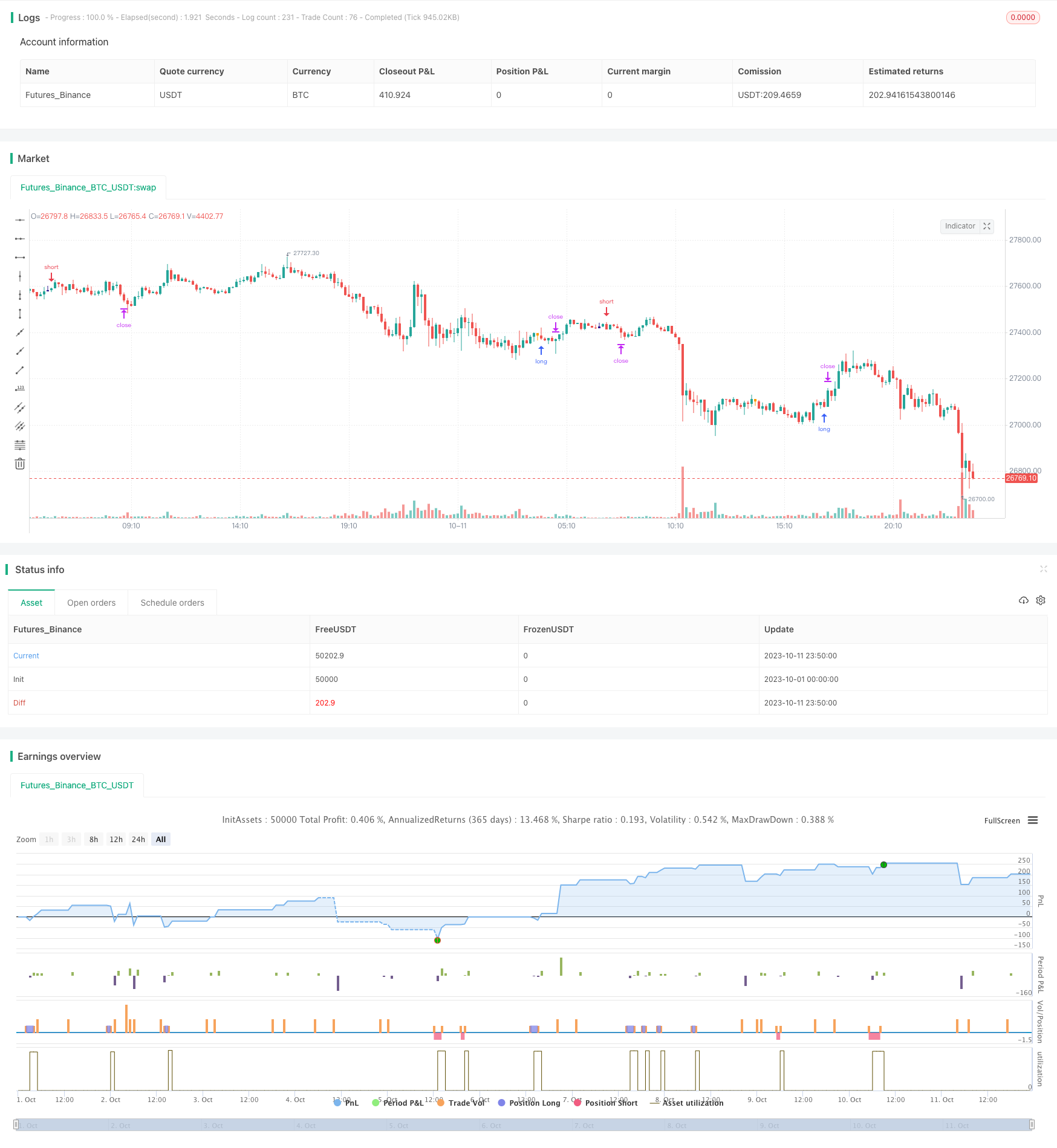

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-11 23:59:59

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Shadow Trading", overlay=true)

size = input(1,type=float)

pinnaL = abs(high - close)

pinnaS = abs(low-close)

scarto = input(title="Tail Tollerance", type=float, defval=0.0018)

corpo = abs(close - open)

dim = abs(high-low)

min = input(0.001)

shortE = (open + dim)

longE = (open - dim)

barcolor(dim > min and (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto) ? navy : na)

longcond = (dim > min) and (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto)

minimo=low+scarto

massimo=high+scarto

barcolor( dim > min and(close < open) and (pinnaS > (corpo*size)) and (high-open<scarto) ? orange: na)

shortcond = (dim > min) and(close < open) and (pinnaS > (corpo*size)) and (high-open<scarto)

//plot(shortE)

//plot(longE)

//plot(open)

ss= shortcond ? close : na

ll=longcond ? close : na

offset= input(0.00000)

DayClose = 2

closup = barssince(change(strategy.opentrades)>0) >= DayClose

longCondition = (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto)

crossFlag = longcond ? 1 : 0

monthBegin = input(1,maxval = 12)

yearBegin = input(2013, maxval= 2015, minval=2000)

if(month(time)>monthBegin and year(time) >yearBegin)

if (longcond)

strategy.entry("short", strategy.short, stop = low - offset)

//strategy.close("short", when = closup)

shortCondition = (close < open) and (pinnaS > (corpo*size)) and (high-open<scarto)

if(month(time)>monthBegin and year(time) >yearBegin)

if (shortcond)

strategy.entry("long", strategy.long, stop = high + offset)

//strategy.close("long", when = closup)

Target = input(20)

Stop = input(70) //- 2

Trailing = input(0)

CQ = 100

TPP = (Target > 0) ? Target*10: na

SLP = (Stop > 0) ? Stop*10 : na

TSP = (Trailing > 0) ? Trailing : na

strategy.exit("Close Long", "long", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP)

strategy.exit("Close Short", "short", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP)