Stratégie de trading fantôme

Aperçu

Stratégie de négociation de l’ombre pour déterminer le moment où le marché pourrait se retourner en identifiant une ligne K avec une ligne K descendante ou supérieure. Lorsque vous identifiez une ligne K descendante, faites plus; lorsque vous identifiez une ligne K supérieure, faites moins.

Principe de stratégie

La logique centrale de la stratégie de trading de l’ombre est d’identifier les longueurs d’ombre supérieures et inférieures qui apparaissent dans les lignes K. La stratégie consiste à calculer la taille des entités de la ligne K.corpoet la taille de la ligne d’ombrepinnaL、pinnaSLa stratégie consiste en une série d’étapes: 1) La stratégie consiste à faire apparaître une ligne d’ombre qui est plus grande qu’un certain nombre de fois la taille de l’objet; 2) La stratégie consiste à faire apparaître une ligne d’ombre qui est plus grande qu’un certain nombre de fois la taille de l’objet.

- Calculer la taille de l’entité de ligne K

corpo, qui est la valeur absolue de la différence entre le prix d’ouverture et le prix de clôture. - Le calcul de la ligne d’ombre

pinnaL, soit la valeur absolue de la différence entre le prix de clôture et le prix de clôture. - Calculer la ligne d’ombre

pinnaS, soit la valeur absolue de la différence entre le prix minimum et le prix de clôture. - Il est possible de déterminer si la ligne de l’ombre supérieure est plus grande qu’un certain nombre de multiples de l’entité.

pinnaL > (corpo*size),sizeest un paramètre modifiable. - Il est possible de déterminer si la ligne d’ombre est supérieure à un certain nombre de multiples de l’entité.

pinnaS > (corpo*size)。 - Si les conditions ci-dessus sont remplies, la ligne K qui apparaît à la fin de la ligne d’ombre doit être blanche (longue ligne d’ombre supérieure) ou plus longue (longue ligne d’ombre inférieure).

En outre, la stratégie détermine la taille des fluctuations de la ligne K.dimEst-ce plus grand que le minimumminLe filtrage supprime les K-lignes inintéressantes avec des fluctuations trop petites.

Analyse des forces stratégiques

- L’utilisation de la loi universelle de l’inversion de la ligne d’ombre est un signal de trading plus fiable.

- La logique de la stratégie est simple et claire, les paramètres sont intuitifs et faciles à maîtriser

- La fréquence d’entrée peut être contrôlée par des paramètres d’ajustement et le risque de transaction peut être contrôlé de manière flexible

- La combinaison de tendances et de facteurs de soutien et de résistance peut être optimisée.

Risques et solutions

- Il existe une probabilité de défaillance de l’inversion de la ligne d’ombre longue, qui peut être réduite en ajustant les paramètres

- Il est nécessaire de combiner avec la tendance, afin d’éviter les opérations de contre-courant.

- Les paramètres doivent être optimisés pour les variétés spécifiques, les paramètres peuvent varier selon les variétés

- Il peut être combiné avec d’autres indicateurs pour filtrer les opportunités d’entrée, réduire le taux de profit en échange d’une augmentation du taux de victoire.

Orientation de l’optimisation de la stratégie

- Optimisation selon les paramètres des différentes variétés pour améliorer la stabilité de la stratégie

- Éviter les opérations de revers en combinant des indicateurs comme les moyennes mobiles pour juger de la tendance

- Augmenter le jugement sur les hauts ou les bas de la période préliminaire de rupture et améliorer l’efficacité de la stratégie

- Optimiser et ajuster les positions de stop-loss pour minimiser le risque de perte tout en maintenant la rentabilité

- Optimisation du contrôle de position, différentes variétés peuvent être réglées sur différentes positions

Résumer

La stratégie de négociation en ombre est une stratégie de négociation de ligne courte qui est simple et pratique. Elle utilise la loi universelle de l’inversion des lignes longues pour générer des signaux de négociation. La logique de la stratégie est simple, facile à mettre en œuvre et peut être adaptée et optimisée en fonction des variétés.

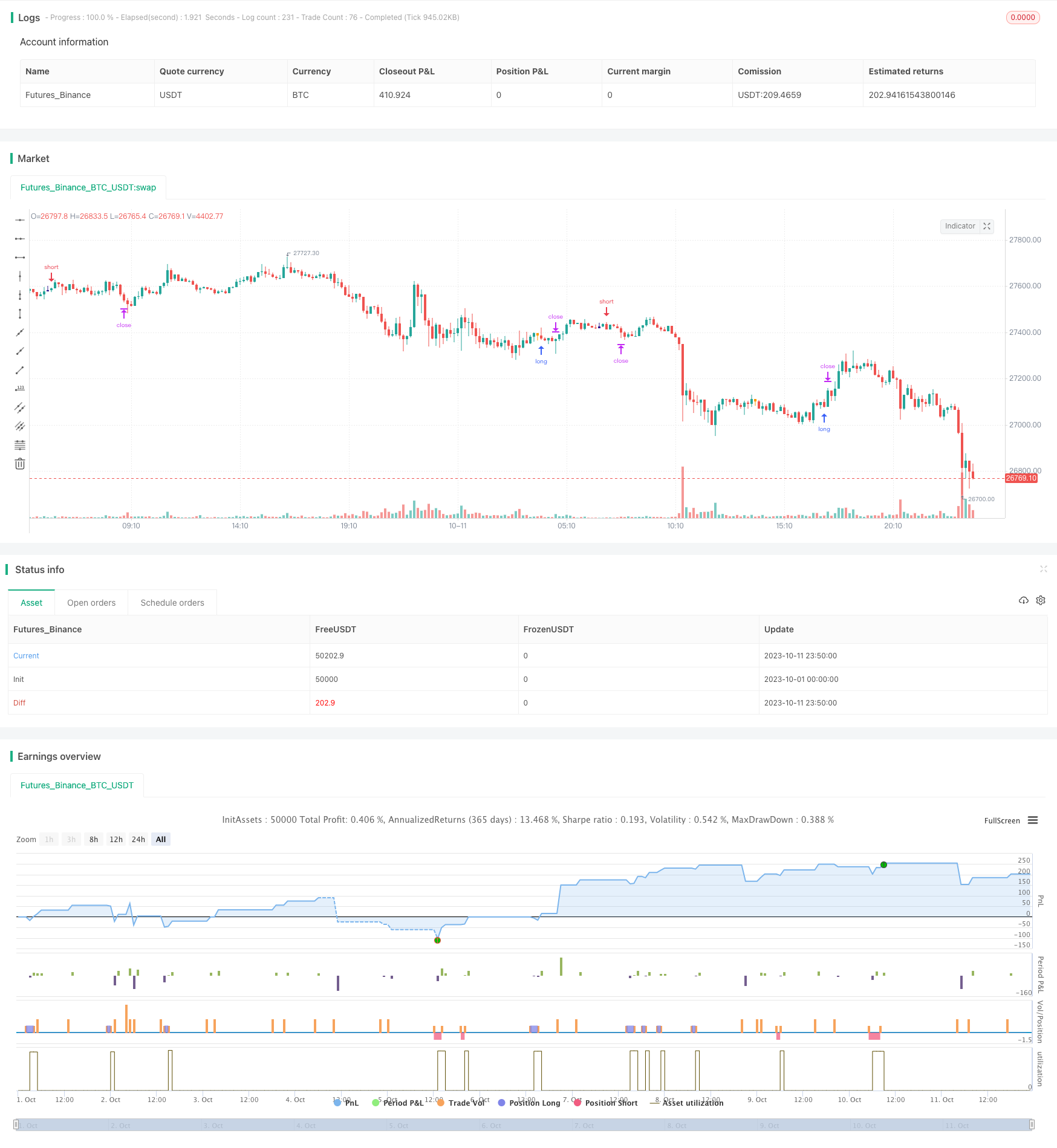

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-11 23:59:59

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Shadow Trading", overlay=true)

size = input(1,type=float)

pinnaL = abs(high - close)

pinnaS = abs(low-close)

scarto = input(title="Tail Tollerance", type=float, defval=0.0018)

corpo = abs(close - open)

dim = abs(high-low)

min = input(0.001)

shortE = (open + dim)

longE = (open - dim)

barcolor(dim > min and (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto) ? navy : na)

longcond = (dim > min) and (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto)

minimo=low+scarto

massimo=high+scarto

barcolor( dim > min and(close < open) and (pinnaS > (corpo*size)) and (high-open<scarto) ? orange: na)

shortcond = (dim > min) and(close < open) and (pinnaS > (corpo*size)) and (high-open<scarto)

//plot(shortE)

//plot(longE)

//plot(open)

ss= shortcond ? close : na

ll=longcond ? close : na

offset= input(0.00000)

DayClose = 2

closup = barssince(change(strategy.opentrades)>0) >= DayClose

longCondition = (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto)

crossFlag = longcond ? 1 : 0

monthBegin = input(1,maxval = 12)

yearBegin = input(2013, maxval= 2015, minval=2000)

if(month(time)>monthBegin and year(time) >yearBegin)

if (longcond)

strategy.entry("short", strategy.short, stop = low - offset)

//strategy.close("short", when = closup)

shortCondition = (close < open) and (pinnaS > (corpo*size)) and (high-open<scarto)

if(month(time)>monthBegin and year(time) >yearBegin)

if (shortcond)

strategy.entry("long", strategy.long, stop = high + offset)

//strategy.close("long", when = closup)

Target = input(20)

Stop = input(70) //- 2

Trailing = input(0)

CQ = 100

TPP = (Target > 0) ? Target*10: na

SLP = (Stop > 0) ? Stop*10 : na

TSP = (Trailing > 0) ? Trailing : na

strategy.exit("Close Long", "long", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP)

strategy.exit("Close Short", "short", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP)