छाया व्यापार रणनीति

अवलोकन

छाया ट्रेडिंग रणनीति यह निर्धारित करने के लिए कि बाजार कब पलट सकता है, यह पहचानने के लिए कि K लाइन पर लंबी-नीची छाया या लंबी-ऊपर की छाया वाली K लाइन दिखाई देती है। जब लंबी-नीची छाया रेखा की पहचान की जाती है, तो अधिक करें; जब लंबी-ऊपर की छाया रेखा की पहचान की जाती है, तो खाली करें। यह रणनीति मुख्य रूप से लंबी छाया रेखा के पलटने के सामान्य नियम का उपयोग करके व्यापार करती है।

रणनीति सिद्धांत

छाया ट्रेडिंग रणनीति का मुख्य तर्क यह है कि K लाइन में दिखाई देने वाली लंबी ऊपर और लंबी नीचे की छाया को पहचानना है। रणनीति K लाइन इकाई के आकार की गणना करके बनाई गई हैcorpoऔर छाया का आकारpinnaL、pinnaSयह माना जाता है कि एक पलटने का अवसर हो सकता है जब छाया का आकार इकाई के आकार से कई गुना बड़ा हो। विशेष रूप से, रणनीति में निम्नलिखित चरण शामिल हैंः

- K-लाइन इकाई आकार की गणना

corpo, जो कि खोलने और बंद होने की कीमतों के बीच के अंतर का निरपेक्ष मूल्य है. - छाया रेखा पर गणना

pinnaL, जो कि उच्चतम और समापन मूल्य के बीच अंतर का निरपेक्ष मान है। - छाया रेखा की गणना करें

pinnaS, जो कि न्यूनतम मूल्य और समापन मूल्य के बीच अंतर का निरपेक्ष मान है. - यह निर्धारित करने के लिए कि क्या छाया रेखाएं एक निश्चित गुणांक से अधिक हैं,

pinnaL > (corpo*size),sizeयह एक समायोज्य पैरामीटर है. - यह निर्धारित करने के लिए कि क्या छाया रेखाएं एक निश्चित गुणांक से अधिक हैं,

pinnaS > (corpo*size)。 - यदि उपरोक्त शर्तें लागू होती हैं, तो छाया रेखा के समापन के समय, खाली करना (ऊपर की छाया रेखा) या अधिक करना (नीचे की छाया रेखा) ।

इसके अलावा, रणनीति K लाइन के उतार-चढ़ाव के आकार का आकलन करती है।dimक्या यह न्यूनतम से बड़ा हैmin, फ़िल्टर को हटाने के लिए बहुत छोटे उतार-चढ़ाव के साथ व्यर्थ K लाइनों. प्रवेश करने के बाद, स्टॉप लॉस और स्टॉप से बाहर निकलें.

रणनीति का विश्लेषण

- छाया रेखा के उलटने के सार्वभौमिक नियम का उपयोग करना, एक अधिक विश्वसनीय ट्रेडिंग संकेत

- रणनीति तर्क सरल और स्पष्ट है, पैरामीटर की स्थापना सहज है और इसे आसानी से संभालना है

- प्रवेश की आवृत्ति को नियंत्रित करने के लिए मापदंडों को समायोजित करें, व्यापार जोखिम को नियंत्रित करने के लिए लचीला

- रुझानों, समर्थन और प्रतिरोधों के संयोजन के साथ और अधिक अनुकूलन

जोखिम और समाधान

- लंबे समय तक छायांकित रिवर्स विफलता, विफलता की संभावना मौजूद है, पैरामीटर को समायोजित करके जोखिम को कम किया जा सकता है

- प्रवृत्ति का आकलन करने के लिए संयोजन की आवश्यकता होती है, प्रतिगामी संचालन से बचें

- विभिन्न किस्मों के लिए अलग-अलग मापदंडों को अनुकूलित करने की आवश्यकता है

- जीतने की दर बढ़ाने के लिए लाभ दर को कम करने के लिए अन्य संकेतकों के साथ प्रवेश फ़िल्टर करें

रणनीति अनुकूलन दिशा

- विभिन्न किस्मों के पैरामीटर के अनुसार अनुकूलन, रणनीति की स्थिरता में सुधार

- गतिशील औसत और अन्य संकेतकों के साथ प्रवृत्ति का आकलन करें, प्रतिगामी संचालन से बचें

- पूर्व-उच्चता या निम्नता को तोड़ने के लिए निर्णय में वृद्धि, रणनीति की प्रभावशीलता में वृद्धि

- लाभप्रदता को बनाए रखने के लिए स्टॉप-लॉस स्टॉप पोजीशन को अनुकूलित और समायोजित करें ताकि नुकसान के जोखिम को कम से कम किया जा सके

- विभिन्न किस्मों के लिए अलग-अलग स्थिति सेट करने के लिए अनुकूलित स्थिति नियंत्रण

संक्षेप

छाया ट्रेडिंग रणनीति एक अपेक्षाकृत सरल और व्यावहारिक छोटी लाइन ट्रेडिंग रणनीति है। यह लंबी छाया लाइनों के उलटने के सामान्य नियम का उपयोग करके ट्रेडिंग सिग्नल उत्पन्न करती है। रणनीति तर्क सरल, लागू करने में आसान है, और इसे नस्ल के अंतर के अनुसार समायोजित और अनुकूलित किया जा सकता है। इसके अलावा, छाया ट्रेडिंग रणनीति में कुछ जोखिम भी हैं, जिन्हें ट्रेंडिंग और अन्य कारकों के संयोजन में फ़िल्टर करने की आवश्यकता होती है, जिससे गलत ट्रेडिंग की संभावना कम हो जाती है। यदि सही तरीके से उपयोग किया जाता है, तो छाया ट्रेडिंग रणनीति एक प्रभावी घटक बन सकती है।

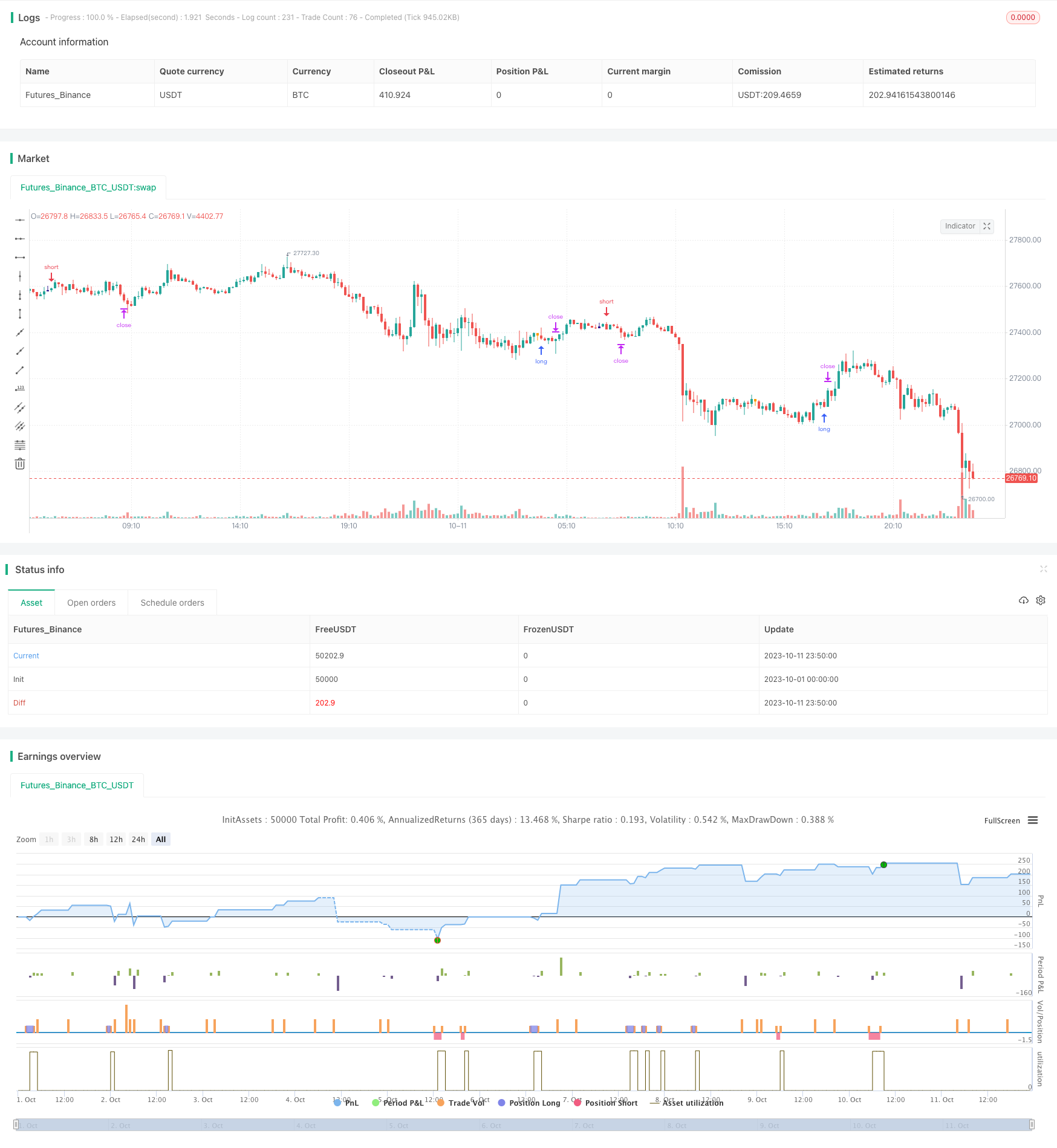

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-11 23:59:59

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Shadow Trading", overlay=true)

size = input(1,type=float)

pinnaL = abs(high - close)

pinnaS = abs(low-close)

scarto = input(title="Tail Tollerance", type=float, defval=0.0018)

corpo = abs(close - open)

dim = abs(high-low)

min = input(0.001)

shortE = (open + dim)

longE = (open - dim)

barcolor(dim > min and (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto) ? navy : na)

longcond = (dim > min) and (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto)

minimo=low+scarto

massimo=high+scarto

barcolor( dim > min and(close < open) and (pinnaS > (corpo*size)) and (high-open<scarto) ? orange: na)

shortcond = (dim > min) and(close < open) and (pinnaS > (corpo*size)) and (high-open<scarto)

//plot(shortE)

//plot(longE)

//plot(open)

ss= shortcond ? close : na

ll=longcond ? close : na

offset= input(0.00000)

DayClose = 2

closup = barssince(change(strategy.opentrades)>0) >= DayClose

longCondition = (close > open) and (pinnaL > (corpo*size)) and (open-low<scarto)

crossFlag = longcond ? 1 : 0

monthBegin = input(1,maxval = 12)

yearBegin = input(2013, maxval= 2015, minval=2000)

if(month(time)>monthBegin and year(time) >yearBegin)

if (longcond)

strategy.entry("short", strategy.short, stop = low - offset)

//strategy.close("short", when = closup)

shortCondition = (close < open) and (pinnaS > (corpo*size)) and (high-open<scarto)

if(month(time)>monthBegin and year(time) >yearBegin)

if (shortcond)

strategy.entry("long", strategy.long, stop = high + offset)

//strategy.close("long", when = closup)

Target = input(20)

Stop = input(70) //- 2

Trailing = input(0)

CQ = 100

TPP = (Target > 0) ? Target*10: na

SLP = (Stop > 0) ? Stop*10 : na

TSP = (Trailing > 0) ? Trailing : na

strategy.exit("Close Long", "long", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP)

strategy.exit("Close Short", "short", qty_percent=CQ, profit=TPP, loss=SLP, trail_points=TSP)