トレンドアングル移動平均クロスオーバー戦略

概要

この戦略は,平均線の斜率角度を計算して,トレンド方向を判断し,価格変化率指標と組み合わせて,長短双方向取引を行う.その本質は,平均線の斜率角度を利用して価格傾向を判断し,価格変化率指標を値整合のトレンド追跡戦略である.

戦略原則

この戦略は,以下の指標に基づいて判断されます.

平均線角度: ジュリク平均線と指数移動平均の傾斜角度を計算して,価格トレンドの方向を判断する. 0より大きい角度は上昇傾向であり,0より小さい角度は下降傾向である.

価格変動率: 最新の12本のK線の閉盘価格変動率を計算し,波動性によって無効信号をフィルターする.

平均線角が上方 (((0より大きい) で価格変化率が条件を満たしているときは,多めにする.平均線角が下方 (((0より小さい) で価格変化率が条件を満たしているときは,空っぽにする.

具体的には,策略はまず,ユリク平均線とEMAの傾斜角度を計算する. そして,価格の変化率の指標を計算し,そのフィルタリングを完了する期間に使用する. 平均線の角度がトレンドを示し,価格の変化率が条件を満たす場合,取引シグナルを生成する.

優位分析

この戦略の利点は以下の通りです.

平均線斜率によるトレンド判断は非常に信頼性が高く,勝率が高い.

価格変化率の指標は,波動を効果的にフィルタリングして,無効取引を回避します.

Jurik平均線は突破に迅速に反応し,EMAは安定したトレンド判断を提供しており,両者は相互補完している.

長期・短期双方向の取引法により,トレンドの状況で利潤を捉えることができます.

リスク分析

この戦略にはいくつかのリスクがあります.

価格が激しく揺れるとき,平均線が誤信号を生じる確率は大きい.このリスクを最適化パラメータによって軽減することができる.

集積する時に均線信号は頻繁に切替され,余計な取引が生じます.無効取引を減らすために追加のフィルタリング条件が加えられます.

突発的な事件が価格を飛躍させる場合,ストップは破られ,ストップポイントは適切に緩められる.

最適化の方向

この戦略は以下の点で最適化できます.

平均線パラメータを最適化し,最適なパラメータの組み合わせを探し,戦略の安定性を向上させる.

波動率や取引量などのフィルタリング条件を高め,無効取引をさらに減らす.

ストップポイントを判断する他の指標と組み合わせて,ストップポイントを賢くする.

取引の規模を調整するアルゴリズムを開発し,収益を平坦にします.

要約する

この戦略は全体的に非常に実用的なトレンド追跡戦略である. 均線斜率を利用してトレンドを判断することは非常に信頼性が高く,価格変化率指標は効果のない信号を効果的にフィルターすることができます. 同時に,長短双方向取引方法を採用することで,優れた収益が得られます. 継続的な最適化により,この戦略は非常に安定した信頼性の高い量化戦略になることができます.

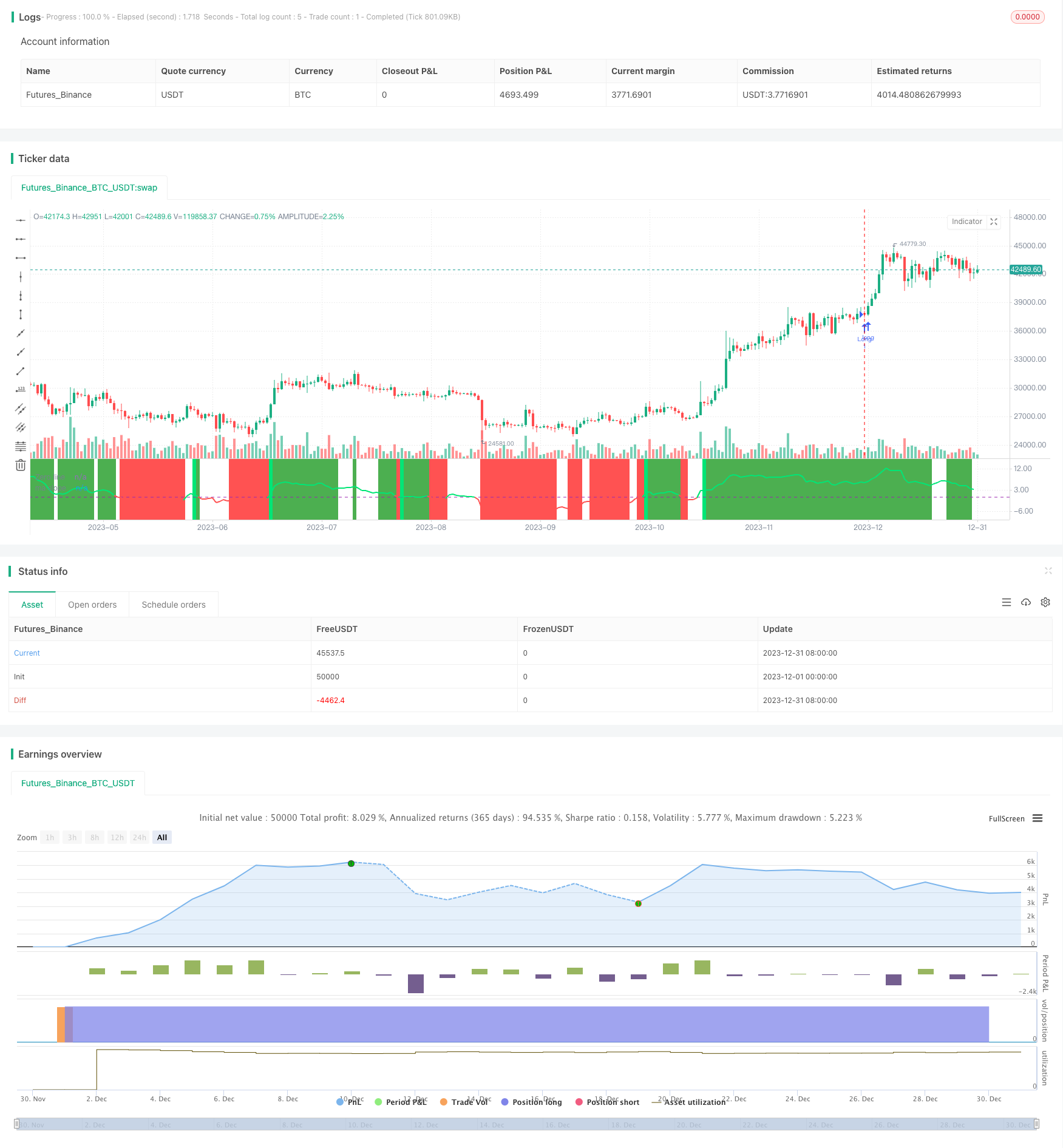

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// Based on ma angles code by Duyck which also uses Everget Jurik MA calulation and angle calculation by KyJ

strategy("Trend Angle BF", overlay=false)

/////////////// Time Frame ///////////////

testStartYear = input(2017, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

src=input(ohlc4,title="source")

// definition of "Jurik Moving Average", by Everget

jma(_src,_length,_phase,_power) =>

phaseRatio = _phase < -100 ? 0.5 : _phase > 100 ? 2.5 : _phase / 100 + 1.5

beta = 0.45 * (_length - 1) / (0.45 * (_length - 1) + 2)

alpha = pow(beta, _power)

jma = 0.0

e0 = 0.0

e0 := (1 - alpha) * _src + alpha * nz(e0[1])

e1 = 0.0

e1 := (_src - e0) * (1 - beta) + beta * nz(e1[1])

e2 = 0.0

e2 := (e0 + phaseRatio * e1 - nz(jma[1])) * pow(1 - alpha, 2) + pow(alpha, 2) * nz(e2[1])

jma := e2 + nz(jma[1])

//// //// Determine Angle by KyJ //// ////

angle(_src) =>

rad2degree=180/3.14159265359 //pi

ang=rad2degree*atan((_src[0] - _src[1])/atr(14))

jma_line=jma(src,10,50,1)

ma=ema(src,input(56))

jma_slope=angle(jma_line)

ma_slope=angle(ma)

///////////// Rate Of Change /////////////

source = close

roclength = input(12, minval=1)

pcntChange = input(2, minval=1)

roc = 100 * (source - source[roclength]) / source[roclength]

emaroc = ema(roc, roclength / 2)

isMoving() => emaroc > (pcntChange / 2) or emaroc < (0 - (pcntChange / 2))

/////////////// Strategy ///////////////

long = ma_slope>=0 and isMoving()

short = ma_slope<=0 and isMoving()

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

last_open_long_signal = 0.0

last_open_short_signal = 0.0

last_open_long_signal := long_signal ? open : nz(last_open_long_signal[1])

last_open_short_signal := short_signal ? open : nz(last_open_short_signal[1])

last_long_signal = 0.0

last_short_signal = 0.0

last_long_signal := long_signal ? time : nz(last_long_signal[1])

last_short_signal := short_signal ? time : nz(last_short_signal[1])

in_long_signal = last_long_signal > last_short_signal

in_short_signal = last_short_signal > last_long_signal

last_high = 0.0

last_low = 0.0

last_high := not in_long_signal ? na : in_long_signal and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_short_signal ? na : in_short_signal and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

sl_inp = input(2.0, title='Stop Loss %') / 100

tp_inp = input(900.0, title='Take Profit %') / 100

take_level_l = strategy.position_avg_price * (1 + tp_inp)

take_level_s = strategy.position_avg_price * (1 - tp_inp)

since_longEntry = barssince(last_open_long_signal != last_open_long_signal[1])

since_shortEntry = barssince(last_open_short_signal != last_open_short_signal[1])

slLong = in_long_signal ? strategy.position_avg_price * (1 - sl_inp) : na

slShort = strategy.position_avg_price * (1 + sl_inp)

long_sl = in_long_signal ? slLong : na

short_sl = in_short_signal ? slShort : na

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("Long", strategy.long, when=long)

strategy.entry("Short", strategy.short, when=short)

strategy.exit("Long Ex", "Long", stop=long_sl, limit=take_level_l, when=since_longEntry > 0)

strategy.exit("Short Ex", "Short", stop=short_sl, limit=take_level_s, when=since_shortEntry > 0)

///////////// Plotting /////////////

hline(0, title='Zero line', color=color.purple, linewidth=1)

plot(ma_slope,title="ma slope", linewidth=2,color=ma_slope>=0?color.lime:color.red)

bgcolor(isMoving() ? long ? color.green : short ? color.red : na : color.white, transp=80)

bgcolor(long_signal ? color.lime : short_signal ? color.red : na, transp=30)