Стратегия выхода Чандлера на основе среднего истинного диапазона и RSI

Обзор стратегии

Стратегия выхода Чандлера, основанная на средней реальной волне (ATR) и относительно сильном индексе (RSI), является количественной торговой стратегией, предназначенной для захвата рыночных возможностей для изменения тенденции. Эта стратегия объединяет ATR в качестве индикатора волатильности и RSI в качестве индикатора динамики, чтобы автоматизировать торговлю, установив условия выхода Чандлера, уровни остановок и остановок.

Стратегический принцип

В основе стратегии лежит использование ATR и RSI, двух технических показателей, для выявления потенциальных торговых возможностей и рисков. В частности:

ATR используется для измерения рыночной волатильности, чтобы отразить степень волатильности цены путем расчета реальной волатильности в течение определенного цикла. Стратегия использует ATR, умноженный на множитель, чтобы установить уровень выхода Чандлера, как сигнал об обратном тренде.

RSI - динамический индикатор, используемый для идентификации состояния перекупа и перепродажи на рынке. Стратегия устанавливает предел перекупа и перепродажи на RSI. Когда RSI ниже уровня перепродажи, считается, что рынок находится в состоянии перепродажи, и может произойти рост; когда RSI выше уровня перекупа, считается, что рынок находится в состоянии перекупа, и может произойти падение.

Стратегия генерирует торговый сигнал путем сочетания условий перепродажи и перекупа RSI в сочетании с выходом ATR Чандлера. Повышенный сигнал генерируется, когда цена закрытия прорывает выход Чандлера и RSI находится ниже уровня перепродажи. Повышенный сигнал генерируется, когда цена закрытия прорывает выход Чандлера и RSI находится выше уровня покупки.

После открытия позиции стратегия использует уровни остановки и остановки, основанные на ATR, для управления рисками и прибылью. Стоп-цену вычисляют с помощью ATR, умноженной на множитель, чтобы ограничить потенциальные потери; Стоп-цену также настраивают на основе ATR, чтобы заблокировать уже полученную прибыль.

Динамически изменяя уровень выхода Чандлера и устанавливая разумные стоп-стопы, стратегия может адаптироваться к различным рыночным условиям, захватывать возможности для изменения тенденции и контролировать риски.

Анализ преимуществ

Стратегия выхода Чандлера, основанная на ATR и RSI, имеет следующие преимущества:

Тренд-адаптивность: используя ATR, чтобы динамически регулировать уровень выступлений Чандлера, стратегия может адаптироваться к различным рыночным колебаниям и вовремя улавливать возможности для изменения тренда.

Управление рисками: в стратегии встроены механизмы остановки и остановки, основанные на ATR, которые позволяют эффективно контролировать рисковые пороги отдельных сделок и предотвращать чрезмерные потери.

Гибкость параметров: Стратегия предоставляет множество регулируемых параметров, таких как длина ATR, кратность ATR, длина RSI, перекуп и перепродажа, которые могут быть оптимизированы для различных рынков и активов, чтобы повысить адаптивность.

Автоматическая торговля: стратегия, основанная на четких торговых правилах, позволяет автоматизировать исполнение, уменьшить человеческое вмешательство и эмоциональное влияние, повысить эффективность торговли.

Анализ рисков

Несмотря на свои преимущества, эта стратегия несет в себе ряд потенциальных рисков:

Риски оптимизации параметров: эффективность стратегии зависит от выбора параметров, неправильная настройка параметров может привести к неудаче или плохой производительности стратегии. Поэтому требуется строгая проверка и оптимизация параметров.

Рыночные риски: стратегия может отличаться от других стратегий в условиях реверсивов и рыночных потрясений, а также может не работать в определенных условиях, таких как быстро меняющаяся тенденция или длительный поперечный курс.

Реальная торговая среда: результаты ретроспектив могут отличаться от реальной торговой деятельности, поскольку ретроспективная среда не может полностью имитировать все факторы реального рынка, такие как скользящие точки, затраты на торговлю и т. д.

Для борьбы с этими рисками можно предпринять следующие меры:

Строгая параметрическая оптимизация и обратная проверка: используйте достаточно длинные исторические данные для полной параметрической оптимизации и внештатной проверки, чтобы обеспечить устойчивость стратегии.

Контроль риска: разумно устанавливать размер позиции и лимиты риска, избегать чрезмерной концентрации и леверинга, чтобы контролировать общий риск.

Постоянный мониторинг и корректировка: в процессе торговли на реальных рынках, тщательно следить за стратегией, своевременно корректировать параметры или прекратить торговлю в соответствии с изменениями рынка, чтобы уменьшить потенциальные потери.

Направление оптимизации

Существуют также потенциальные направления оптимизации, которые могут способствовать дальнейшему повышению производительности и адаптивности, например:

Полезная позиция: в настоящее время стратегия рассматривает только открытие односторонней позиции, которая может быть расширена до одновременного владения позицией с несколькими свободными позициями, чтобы реагировать на различные рыночные тенденции и колебания. Это может повысить эффективность использования средств и потенциальную прибыль.

Динамическая корректировка параметров: в зависимости от изменений состояния рынка, таких как интенсивность тренда, волатильность и т. Д., Динамическая корректировка параметров стратегии, таких как ATR-множитель, стоп-стоп-стоп-возможности, чтобы стратегия была более подходящей для текущего рынка.

Многофакторное объединение: можно рассмотреть возможность объединения других технических показателей или фундаментальных факторов, таких как объем торгов, настроения на рынке и т. Д., Чтобы сформировать более полный и надежный торговый сигнал, повысить точность стратегии.

Дифференциация и диверсификация активов: применение этой стратегии для различных рынков и активов, чтобы достичь дифференциации между рынками и между активами, рассредоточить риск и захватить больше возможностей для торговли.

Благодаря постоянной оптимизации и улучшению, стратегия выхода Чандлера на основе ATR и RSI может стать более совершенным и эффективным инструментом количественной торговли.

Подвести итог

Стратегия выхода Чандлера, основанная на средней реальной волне и относительно сильном индексе, является количественным методом торговли, который использует ATR для измерения волатильности и RSI, чтобы определить состояние перепродажи, генерировать сигналы для открытия позиции и управлять риском.

Преимущества стратегии заключаются в ее способности адаптироваться к тенденциям, контролировать риск, гибкость параметров и автоматизировать торговлю. В то же время, стратегия также сталкивается с такими рисками, как оптимизация параметров, изменения рынка и реальная торговая среда, для которых требуется принять строгие меры по оптимизации обратной связи, контролю над рисковыми отверстиями и постоянному мониторингу корректировки.

В будущем эта стратегия может быть оптимизирована с помощью внедрения многозалогового хранилища, регулирования динамических параметров, многофакторного объединения и конфигурации активов для дальнейшего повышения ее производительности и адаптивности.

В целом, стратегия выхода Чандлера, основанная на ATR и RSI, представляет собой жизнеспособный подход к количественному трейдингу. Рациональное использование этой стратегии в сочетании с другими технологиями количественного трейдинга и средствами управления рисками позволяет инвесторам использовать торговые возможности в динамично меняющейся рыночной среде и получать стабильную отдачу от инвестиций. Успех стратегии количественного трейдинга зависит от глубокого понимания принципов стратегии, строгого процесса обратной оптимизации и гибкого применения и контроля риска в фактической торговле.

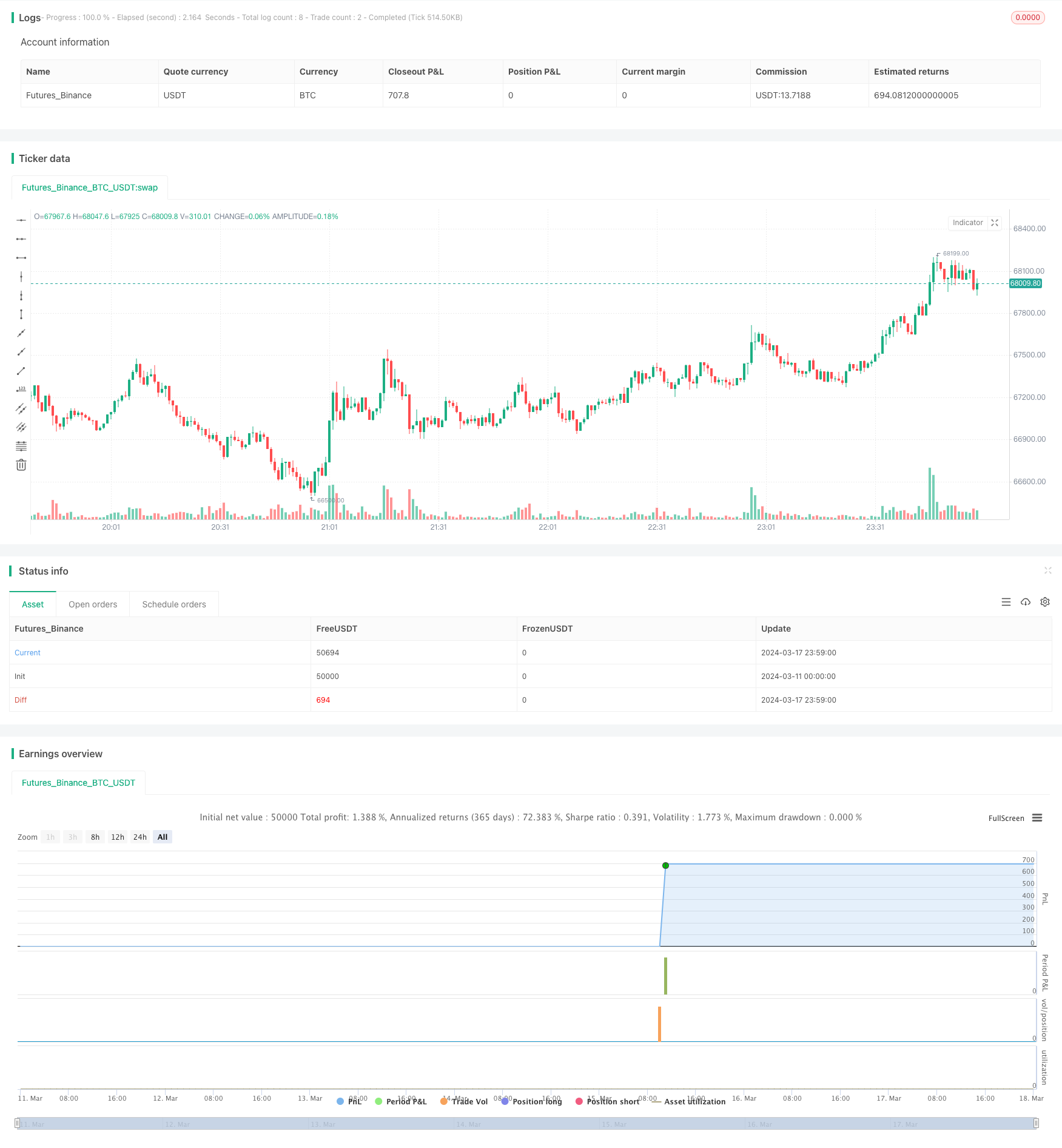

/*backtest

start: 2024-03-11 00:00:00

end: 2024-03-18 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("ATR Chandelier Exit Strategy with Stop Loss and Take Profit", overlay=true)

// Parameters

atr_length = input(8, title="ATR Length")

atr_multiplier = input(3, title="ATR Multiplier")

rsi_length = input(11, title="RSI Length")

rsi_oversold = input(20, title="RSI Oversold Level")

rsi_overbought = input(80, title="RSI Overbought Level")

stop_loss_atr = input(2, title="Stop Loss ATR Multiplier")

take_profit_atr = input(1, title="Take Profit ATR Multiplier")

// Calculate ATR

atr_value = ta.atr(atr_length)

// Calculate Chandelier Exit

chandelier_exit_long = ta.highest(high, atr_length) - atr_value * atr_multiplier

chandelier_exit_short = ta.lowest(low, atr_length) + atr_value * atr_multiplier

// Calculate RSI

rsi = ta.rsi(close, rsi_length)

// Strategy conditions

long_condition = ta.crossover(close, chandelier_exit_long) and rsi < rsi_oversold

short_condition = ta.crossunder(close, chandelier_exit_short) and rsi > rsi_overbought

// Execute trades

if (long_condition)

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", stop=close - stop_loss_atr * atr_value, limit=close + take_profit_atr * atr_value)

if (short_condition)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", stop=close + stop_loss_atr * atr_value, limit=close - take_profit_atr * atr_value)

// Plot buy and sell signals

plotshape(series=long_condition, location=location.belowbar, color=color.green, style=shape.labelup, text="Buy")

plotshape(series=short_condition, location=location.abovebar, color=color.red, style=shape.labeldown, text="Sell")