مقداری تجارتی حکمت عملی: ڈبل موونگ ایوریج کامیابی کی حکمت عملی

جائزہ

اس حکمت عملی کا نام ڈبل مساوی لائن توڑنے والی حکمت عملی ہے۔ اس حکمت عملی کا بنیادی خیال تیزی سے چلنے والی اوسط اور آہستہ چلنے والی اوسط کے کراس سگنل کا استعمال کرنا ہے تاکہ قیمت کے رجحانات کا فیصلہ کیا جاسکے اور اس کے بعد خرید و فروخت کے فیصلے کیے جائیں۔

حکمت عملی کا اصول

اس حکمت عملی کے بنیادی اشارے تیز رفتار اور سست رفتار اوسط ہیں۔ حکمت عملی قیمتوں کے رجحانات کا اندازہ لگانے کے لئے تیز رفتار اور سست رفتار اوسط کے کراس تعلقات کا استعمال کرتی ہے اور اس کے ذریعہ خرید و فروخت کے فیصلے کرتی ہے۔

خاص طور پر ، فاسٹ منتقل اوسط پیرامیٹرز کو 24 ادوار اور سست منتقل اوسط پیرامیٹرز کو 100 ادوار پر ترتیب دیا گیا ہے۔ جب فاسٹ منتقل اوسط نیچے کی طرف سے سست منتقل اوسط کو عبور کرتا ہے تو ، اس کی قیمت میں اضافے کا رجحان ہوتا ہے ، اس وقت حکمت عملی خریدنے کا اشارہ دیتی ہے۔ جب فاسٹ منتقل اوسط اوپر کی طرف سے نیچے کی طرف سے سست منتقل اوسط کو عبور کرتا ہے تو ، اس کی قیمت میں کمی کا رجحان ہوتا ہے ، اس وقت حکمت عملی فروخت کا اشارہ دیتی ہے۔

اس طرح ، ایک تیز رفتار اور آہستہ چلنے والی اوسط کی طرف سے فیصلہ کیا جاتا ہے ، قیمتوں کے رجحانات میں تبدیلی کو مؤثر طریقے سے پکڑ سکتا ہے ، جو خرید و فروخت کے فیصلے کرنے میں معاون ہے۔

اسٹریٹجک فوائد

یہ حکمت عملی مندرجہ ذیل فوائد رکھتی ہے:

اصول سادہ اور سمجھنے میں آسان ہے۔ ڈبل یکساں کراسنگ سب سے بنیادی تکنیکی اشارے میں سے ایک ہے ، جسے سمجھنا اور لاگو کرنا آسان ہے۔

پیرامیٹرز ایڈجسٹ اور لچکدار ہیں۔ تیز رفتار اور سست رفتار اوسط کی پیرامیٹرز کو عملی حالات کے مطابق ایڈجسٹ کیا جاسکتا ہے ، جس سے حکمت عملی زیادہ لچکدار ہوجاتی ہے۔

رجحان کی تبدیلیوں کو پکڑنے کے لئے مضبوط صلاحیت۔ ڈبل مساوی لائن کراسنگ اکثر قیمتوں کو ٹرانسمیشن سے ٹرانسمیشن میں تبدیل کرنے کے لئے استعمال کیا جاتا ہے.

زلزلے کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے ، اور غیر موثر تجارت کو کم کیا جاسکتا ہے۔ زلزلے کے علاقوں کو پہچاننے کے لئے دوہری یکساں لائن کا استعمال کیا جاسکتا ہے ، تاکہ زلزلے کے دوران پوزیشن کھولنے سے بچایا جاسکے۔

اسٹریٹجک رسک

اس حکمت عملی کے کچھ خطرات بھی ہیں:

ڈبل مساوی لائن کراس سگنل میں تاخیر ہوسکتی ہے۔ ڈبل مساوی لائن رجحان کی پیروی کرنے والے اشارے کے طور پر ، کراس سگنل اکثر ایک خاص دورانیے میں تاخیر کا شکار ہوتا ہے۔ اس سے مواقع کی قیمتوں کا ایک خاص حصہ ہوسکتا ہے۔

زلزلے کی مارکیٹ میں جھوٹے سگنل پیدا کرنے کے لئے آسان ہے ۔ ڈبل مساوی لائن کی بہترین کارکردگی کا منظر نامہ قیمتوں میں واضح رجحان کی صورت میں ہے۔ لیکن زلزلے کی صورتحال میں ، اکثر جھوٹے سگنل پیدا کرنے کے لئے آسان ہے۔

پیرامیٹرز کی غلط ترتیب حکمت عملی کی کارکردگی کو متاثر کرسکتی ہے۔ اگر آہستہ آہستہ میڈین لائن پیرامیٹرز کی غلط ترتیب ہو تو ، اس سے رجحان کی کراسنگ کی حساسیت متاثر ہوسکتی ہے۔

اس کا حل کیا ہے؟

مناسب طریقے سے اوسط لائن کی مدت کو کم کرنے اور کراس سگنل کی حساسیت کو بڑھانے کے لئے.

غیر مستحکم مارکیٹوں کے تحت غیر فعال تجارت کو کم کرنے کے لئے فلٹرنگ کے لئے اتار چڑھاؤ کی شرح یا حجم کے اشارے شامل کریں۔

پیرامیٹرز کی اصلاح ، بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔ مشین لرننگ اور دیگر طریقوں کو شامل کریں تاکہ خود کار طریقے سے بہتر بنایا جاسکے۔

حکمت عملی کی اصلاح کی سمت

یہ حکمت عملی مندرجہ ذیل پہلوؤں سے بہتر بنائی جا سکتی ہے۔

سادہ منتقل اوسط کی جگہ لے لے ، اشارے کی نگرانی اور پیش گوئی کی صلاحیت کو بہتر بنانے کے لئے زیادہ جدید متحرک اوسط کے اشارے ، جیسے لکیری وزن والے متحرک اوسط وغیرہ کا استعمال کریں۔

زیادہ معاون اشارے شامل کریں ، جیسے کہ تبادلہ کی مقدار ، اتار چڑھاؤ کی شرح ، وغیرہ کو مشترکہ فلٹرنگ کے لئے ، اور غیر موثر سگنل کو کم کریں۔

اوسط لائن پیرامیٹرز کو تیز اور آہستہ آہستہ بہتر بنائیں ، پیرامیٹرز کی موافقت کو بہتر بنائیں۔ مشین لرننگ ، بے ترتیب اصلاح اور دیگر طریقوں کو اپنانے کے لئے بہترین پیرامیٹرز تلاش کریں۔

اسٹریٹجی کے داخلے کے بعد اسٹاپ نقصان اور نقل و حرکت کی روک تھام کو ڈیزائن کیا جاسکتا ہے تاکہ انفرادی نقصان کو کنٹرول کیا جاسکے۔ اس کے ساتھ ہی منافع کی اصلاح کی تکنیک کو شامل کیا جائے تاکہ کافی منافع حاصل کیا جاسکے۔

نئی ٹیکنالوجیز جیسے گہری سیکھنے کو استعمال کیا جاسکتا ہے تاکہ قیمتوں کے زیادہ پیچیدہ نمونوں کی نشاندہی کی جاسکے ، اور بہتر نتائج حاصل کرنے کے لئے خرید و فروخت کے فیصلوں میں مدد فراہم کی جاسکے۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر زیادہ کلاسیکی اور آسان ہے ، قیمتوں کے رجحانات کا اندازہ لگانے کے لئے دوہری مساوی اشارے کی بنیاد پر ، قیمتوں کے اتار چڑھاؤ سے رجحان میں تبدیلی کے مواقع کو تلاش کرنے کے لئے۔ اس کی خوبی یہ ہے کہ اس کی سوچ واضح ، آسان اور عملی ہے ، جو رجحانات کی پیروی کرنے کے لئے موزوں ہے۔ لیکن اس میں کچھ خامیاں بھی ہیں جیسے سگنل کے بعد ، جس میں پیرامیٹرز کو ایڈجسٹ کرنے اور اصلاح کرنے کے ذریعے حکمت عملی کی استحکام اور تجارت کی کارکردگی کو بڑھانے کی ضرورت ہے۔ مجموعی طور پر ، یہ حکمت عملی بنیادی حکمت عملی کے طور پر زیادہ موزوں ہے ، لیکن اس کو زیادہ پیچیدہ مارکیٹ کے ماحول کے مطابق ڈھالنے کے لئے مسلسل اصلاح کی ضرورت ہے۔

/*backtest

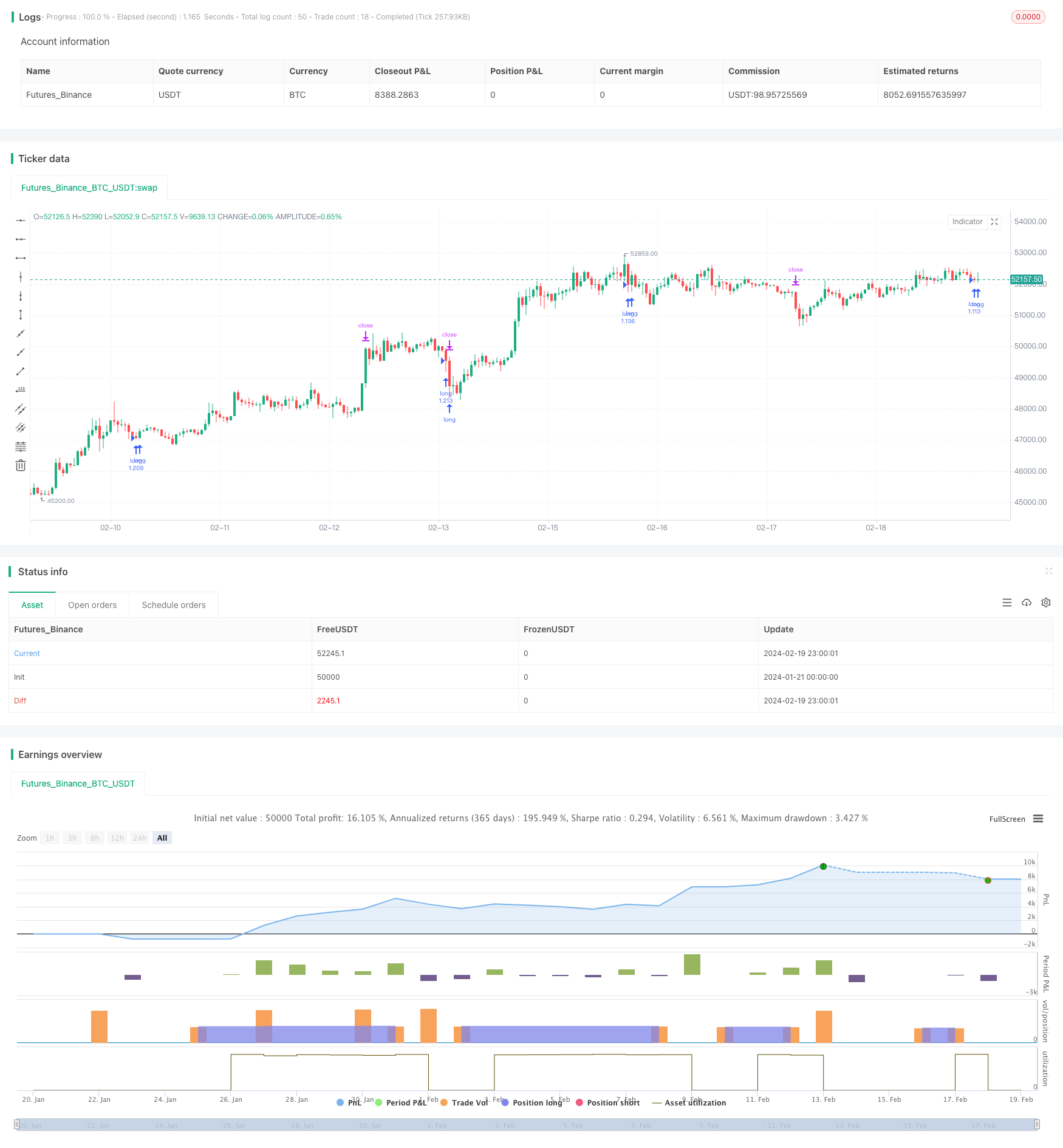

start: 2024-01-21 00:00:00

end: 2024-02-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('Pine Script Tutorial Example Strategy 1', overlay=true, initial_capital=100000, default_qty_value=100, default_qty_type=strategy.percent_of_equity)

//OBV

src = close

obv = ta.cum(math.sign(ta.change(src)) * volume)

ma(source, length, type) =>

switch type

"SMA" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"SMMA (RMA)" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

typeMA = input.string(title = "Method", defval = "SMA", options=["SMA", "EMA", "SMMA (RMA)", "WMA", "VWMA"], group="Smoothing")

smoothingLength = input.int(title = "Length", defval = 20, minval = 1, maxval = 100, group="Smoothing")

Limit = input.float(title = "Limit", defval = 1, minval = 0.1, maxval = 10, group="Smoothing")

smoothingLine_ma = ma(obv,smoothingLength, typeMA)

obv_diff = (obv-smoothingLine_ma)*100/obv

//PVT

var cumVolp = 0.

cumVolp += nz(volume)

if barstate.islast and cumVolp == 0

runtime.error("No volume is provided by the data vendor.")

srcp = close

vt = ta.cum(ta.change(srcp)/srcp[1]*volume)

smoothingLine_map = ma(vt,smoothingLength, typeMA)

pvt_diff = (vt-smoothingLine_map)*100/vt

// plot(obv_diff+close+100 ,title="OBV_DIFF", color = color.rgb(255, 118, 54))

// plot(pvt_diff+close+80 ,title="PVT_DIFF", color = color.rgb(223, 61, 255))

indicator = (pvt_diff+obv_diff)/2

goLongCondition1 = ta.crossover(indicator,Limit)

timePeriod = time >= timestamp(syminfo.timezone, 2023,1, 1, 0, 0) // Backtesting Time

notInTrade = strategy.position_size <= 0

if goLongCondition1 and timePeriod and notInTrade

stopLoss = low * 0.99 // -2%

takeProfit = high * 1.05 // +5%

strategy.entry('long', strategy.long )

strategy.exit('exit', 'long', stop=stopLoss, limit=takeProfit)

// fastEMA = ta.ema(close, 24)

// slowEMA = ta.ema(close, 100)

// goLongCondition1 = ta.crossover(fastEMA, slowEMA)

// timePeriod = time >= timestamp(syminfo.timezone, 2018, 12, 15, 0, 0)

// notInTrade = strategy.position_size <= 0

// if goLongCondition1 and timePeriod and notInTrade

// stopLoss = low * 0.97

// takeProfit = high * 1.12

// strategy.entry('long', strategy.long)

// strategy.exit('exit', 'long', stop=stopLoss, limit=takeProfit)

// plot(fastEMA, color=color.new(color.blue, 0))

// plot(slowEMA, color=color.new(color.yellow, 0))