Chiến lược đầu tư thường xuyên

Tổng quan

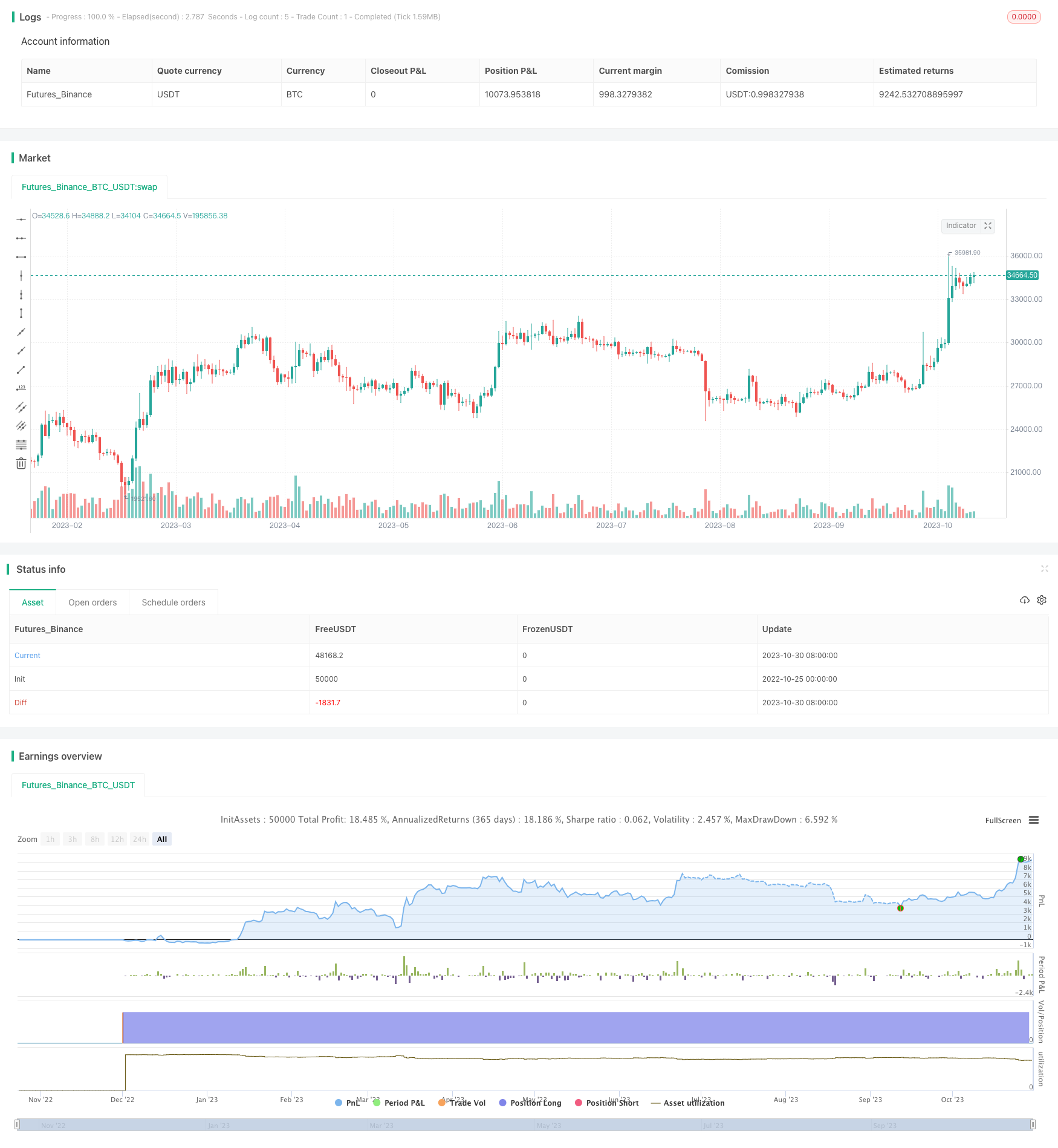

Chiến lược đầu tư định kỳ là một chiến lược đầu tư rất đơn giản, đặc biệt phù hợp cho người mới đầu tư. Ý tưởng cốt lõi của chiến lược này là bất kể giá thị trường thay đổi như thế nào, nhà đầu tư sẽ mua một loại tài sản thường xuyên với số tiền cố định, theo khoảng thời gian dự kiến (ví dụ: mỗi năm một lần). Chiến lược này còn được gọi là DCA (Dollar Cost Average) Chiến lược.

Nguyên tắc chiến lược

Lý luận cốt lõi của chiến lược này rất đơn giản và trực tiếp. Nhà đầu tư chỉ cần thiết lập hai tham số đầu vào, đó là số tiền đóng góp cho mỗi lần đầu tư và tần số đầu tư. Chiến lược sẽ dựa trên hai tham số này, trong các chu kỳ thời gian khác nhau (giờ, ngày, tuần, tháng), để xác định liệu bar hiện tại có phù hợp với khu vực đầu tư hay không. Nếu phù hợp, hãy tính toán số lượng đơn vị cổ phần cần mua dựa trên tham số đóng góp, sau đó thực hiện các hoạt động mở cửa mua vào.

Ví dụ như chu kỳ thời gian hàng tháng, logic phán đoán là chỉ số % frequency của bar hiện tại == 0 ⋅ đường cong strategy.equity cho thấy thu nhập tích lũy khi sử dụng chiến lược ⋅

Cần lưu ý rằng chiến lược này giả định rằng nhà đầu tư có thời gian nắm giữ dài hạn ít nhất 5-10 năm. Càng nắm giữ lâu, thu nhập càng tốt. Điều duy nhất mà nhà đầu tư cần lưu ý là môi trường kinh tế vĩ mô được đề cập ở trên, nếu không chắc chắn, hãy chọn mua ETF thay vì mua cổ phiếu hoặc tiền điện tử.

Phân tích lợi thế

Lợi thế lớn nhất của chiến lược định vị là nó đơn giản và dễ thực hiện. Điều này cho phép bất kỳ người đầu tư mới nào cũng có thể dễ dàng sử dụng, không cần kỹ năng kỹ thuật số phức tạp hoặc dự đoán về thị trường. Định vị có thể giúp nhà đầu tư mua ở mức thấp, giảm mua ở mức cao, giảm chi phí về lâu dài.

Phân tích rủi ro

Rủi ro chính của chiến lược đầu tư cố định là giá cả tài sản nắm giữ giảm lâu dài, dẫn đến tổn thất. Điều này thường xảy ra trong tình huống kinh tế suy thoái nói chung hoặc giảm khả năng cạnh tranh của tài sản cụ thể nắm giữ. Rủi ro khác là nắm giữ không đủ lâu để nhìn thấy thu nhập lâu dài.

Hướng tối ưu hóa

Chiến lược đầu tư có thể được tối ưu hóa trong các khía cạnh sau: 1) điều chỉnh chu kỳ mua hàng, chẳng hạn như thay đổi khoảng cách hàng tuần hoặc hai tuần một lần để làm phẳng giá chi phí; 2) điều chỉnh số tiền mua một cách động, tăng số tiền mua khi thị trường suy giảm và giảm số tiền mua khi thị trường tăng; 3) mua các tài sản khác nhau có liên quan tiêu cực, giảm biến động tổng thể; 4) kết hợp với cơ bản chọn chỉ số mua chất lượng cao, thay vì tổng hợp chỉ số mua.

Tóm tắt

Chiến lược đầu tư định kỳ được xem là đơn giản, phù hợp với bất kỳ nhà đầu tư mới bắt đầu nào. Nó có thể giúp nhà đầu tư đi vào thị trường một cách mượt mà và nuôi dưỡng thói quen nắm giữ lâu dài. Mặc dù có thể tối ưu hóa bằng cách điều chỉnh thời gian, số tiền và mục tiêu mua, nhưng ý tưởng cốt lõi là giữ đầu tư cố định đơn giản là ưu điểm lớn nhất của chiến lược đầu tư định kỳ. Tất cả các chiến lược đầu tư nên dựa trên hiệu suất dài hạn của chiến lược đầu tư như là một tiêu chuẩn.

/*backtest

start: 2022-10-25 00:00:00

end: 2023-10-31 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// To simplify matters for newbies, this script only computes DCA on H1, D1, W1 and M1 timeframes

// If you want a script that DCAs per x-bars, let me know in the comments.

// © TsangYouJun

//@version=4

strategy("DCA Strategy v1", overlay=false)

//user inputs

contribution = input(title="Contribution (USD)",type=input.integer,minval=1,maxval=1000000,step=1,defval=10000,confirm=false)

frequency = input(title="Frequency (Months)",type=input.integer,minval=1,maxval=1000000,step=1,defval=12,confirm=false)

//units to buy

units = contribution / close

//when to dca

hourDca = bar_index[0] % (frequency * 28 * 24)

dayDca = bar_index[0] % (frequency * 28)

weekDca = bar_index[0] % (frequency * 4)

monthDca = bar_index[0] % frequency

//when to dca

if(timeframe.period == "60" and hourDca == 0)

strategy.order("DCA", strategy.long, units)

if(timeframe.period == "D" and dayDca == 0)

strategy.order("DCA", strategy.long, units)

if(timeframe.period == "W" and weekDca == 0)

strategy.order("DCA", strategy.long, units)

if(timeframe.period == "M" and monthDca == 0)

strategy.order("DCA", strategy.long, units)

//plot strategy equity

// plot(strategy.equity - strategy.initial_capital, color=color.blue, linewidth=2, title="Net Profit")