একাধিক মানের গতিশীল চলমান গড়ের উপর ভিত্তি করে পরিমাণগত ট্রেডিং কৌশল

ওভারভিউ

এই কৌশলটি বিভিন্ন প্রযুক্তিগত সূচকের সংমিশ্রণ সংকেত ব্যবহার করে, শেয়ার, ডিজিটাল মুদ্রা ইত্যাদির মতো সম্পদের গতিশীল লেনদেনের জন্য। কৌশলটি স্বয়ংক্রিয়ভাবে বাজার প্রবণতা সনাক্ত করতে পারে, প্রবণতা অনুসরণ করতে পারে। একই সাথে, কৌশলটি ঝুঁকি নিয়ন্ত্রণের জন্য ক্ষতির ব্যবস্থা যোগ করে।

কৌশল নীতি

এই কৌশলটি মূলত একাধিক সূচক যেমন চলমান গড়, তুলনামূলকভাবে দুর্বল সূচক ((আরএসআই), গড় বাস্তব তরঙ্গদৈর্ঘ্য ((এটিআর) এবং দিকনির্দেশক গতির সূচক ((এডিএক্স) ব্যবহার করে, সূচকগুলির সংমিশ্রণের মাধ্যমে ট্রেডিং সংকেত তৈরি করে।

বিশেষত, এই কৌশলটি প্রথমে ডাবল মুভিং এভারেজ ব্যবহার করে একটি গোল্ডেন ফোরকাস্ট ড্যাডফোর্ক সিগন্যাল তৈরি করে। দ্রুত লাইনটি 10 দিনের দৈর্ঘ্য এবং ধীর লাইনটি 50 দিনের দৈর্ঘ্য। যখন দ্রুত লাইনটি নীচের দিক থেকে ধীর লাইনটি ভেঙে দেয়, তখন একটি কেনার সংকেত উত্পন্ন হয়; যখন দ্রুত লাইনটি নীচের দিক থেকে ধীর লাইনটি ভেঙে দেয়, তখন একটি বিক্রয় সংকেত উত্পন্ন হয়। এই ডাবল মুভিং এভারেজ সিস্টেমটি বাজারে দীর্ঘ লাইন প্রবণতার ঘূর্ণনকে কার্যকরভাবে সনাক্ত করতে পারে।

ডাবল মুভিং এভারেজের উপর ভিত্তি করে, কৌশলটি আরএসআই সূচকটি প্রবণতা সংকেত নিশ্চিত করতে এবং মিথ্যা বিরতি এড়াতেও প্রবর্তন করে। আরএসআই দ্রুত লাইন এবং ধীর লাইনের পার্থক্য দ্বারা বাজারের শক্তি বিচার করে, দৈর্ঘ্য 14। যখন আরএসআই 30 অতিক্রম করে তখন একটি কেনার সংকেত তৈরি করে এবং 70 অতিক্রম করে তখন একটি বিক্রয় সংকেত তৈরি করে।

এছাড়াও, কৌশলটি এটিআর সূচক ব্যবহার করে স্বয়ংক্রিয়ভাবে স্টপ লস সামঞ্জস্য করে। এটিআর সূচকটি বাজারের ওঠানামাকে কার্যকরভাবে প্রতিফলিত করতে পারে। যখন বাজার ওঠানামা বাড়বে, কৌশলটি স্টপ লসকে আরও প্রশস্ত করে, ক্ষতিগ্রস্থ হওয়ার সম্ভাবনা কমিয়ে দেয়।

শেষ পর্যন্ত, কৌশলটি ট্রেন্ডের শক্তি নির্ধারণের জন্য ADX নির্দেশক ব্যবহার করে। ADX ট্রেন্ডের শক্তি নির্ধারণের জন্য ADX নির্দেশক DI + এবং ADX নির্দেশক DI- এর বিপরীত মান ব্যবহার করে। যখন ADX মান 20 অতিক্রম করে, তখন ট্রেন্ডটি প্রতিষ্ঠিত বলে মনে করা হয়, তখনই প্রকৃত ট্রেডিং সংকেত তৈরি হয়।

একাধিক সূচকের সংমিশ্রণের মাধ্যমে, কৌশলগুলি ট্রেডিং সিগন্যাল প্রেরণ করার সময় আরও সতর্ক হতে পারে এবং বাজারে মিথ্যা সংকেত দ্বারা প্রতারিত হওয়া এড়াতে পারে, যার ফলে জয়ের উচ্চতর হার পাওয়া যায়।

কৌশলগত সুবিধা

এই কৌশলটির কিছু সুবিধা রয়েছেঃ

- একাধিক সূচক সমন্বয়, সমন্বিত বাজার মূল্যায়ন, সিদ্ধান্ত গ্রহণের সঠিকতা বৃদ্ধি

গড়, আরএসআই, এটিআর, এডিএক্স ইত্যাদির মতো একাধিক সূচকের সমন্বয়ে ব্যবসায়ের সিদ্ধান্তের নির্ভুলতা বাড়ানো এবং একক সূচকের দ্বারা সৃষ্ট ভুল সিদ্ধান্ত এড়ানো যায়।

- স্বয়ংক্রিয়ভাবে স্টপ অ্যাডজাস্ট করুন, ঝুঁকি নিয়ন্ত্রণ করুন

বাজারের অস্থিরতার উপর নির্ভর করে স্বয়ংক্রিয়ভাবে স্টপ লেভেলের সমন্বয় করা, স্টপ লস ট্রিগার হওয়ার সম্ভাবনা হ্রাস করতে পারে এবং লেনদেনের ঝুঁকি কার্যকরভাবে নিয়ন্ত্রণ করতে পারে।

- প্রবণতা নির্ধারণ করুন, বিপরীতমুখী অপারেশন হ্রাস করুন

ADX সূচক দ্বারা প্রবণতা শক্তি বিচার এবং তারপর বাস্তব ট্রেডিং, বিপরীত অপারেশন দ্বারা সৃষ্ট ক্ষতি কমাতে পারে।

- প্যারামিটার অপ্টিমাইজেশান স্থান বড়

এই কৌশলটির গড় রেখার দৈর্ঘ্য, আরএসআই দৈর্ঘ্য, এটিআর চক্র, এডিএক্স চক্র ইত্যাদি প্যারামিটারগুলি বিভিন্ন বাজারের সাথে সামঞ্জস্য করতে পারে এবং অনুকূলিতকরণযোগ্য।

- লং লাইনের সুরক্ষা

একটি ধীর এবং গড় লাইন সিস্টেম দ্বারা দীর্ঘ লাইন প্রবণতা বিচার এবং RSI মত সূচক সঙ্গে সংক্ষিপ্ত লাইন গোলমাল প্রভাব কমাতে, প্রবণতা মধ্যে দীর্ঘ লাইন রাখা এবং উচ্চতর আয় করতে পারেন।

ঝুঁকি ও প্রতিকার

এই কৌশলটির কিছু ঝুঁকিও রয়েছে, যার মধ্যে রয়েছেঃ

- প্যারামিটার অপ্টিমাইজেশান ঝুঁকি

একাধিক প্যারামিটার সমন্বয় অপ্টিমাইজেশানকে আরও কঠিন করে তোলে, এবং অনুপযুক্ত প্যারামিটার সমন্বয়গুলি কৌশলগত কার্যকারিতার বিপর্যয় ঘটাতে পারে। এই ঝুঁকিটি আরও পুঙ্খানুপুঙ্খ প্রতিক্রিয়া এবং প্যারামিটার সামঞ্জস্যের মাধ্যমে হ্রাস করা যেতে পারে।

- সূচক ব্যর্থতার ঝুঁকি

প্রযুক্তিগত সূচকগুলির তাদের প্রযোজ্য বাজার অবস্থা রয়েছে। যখন বাজারগুলি বিশেষ অবস্থায় প্রবেশ করে, কৌশলটিতে জড়িত সূচকগুলি একই সাথে ব্যর্থ হতে পারে। এই ব্ল্যাক সোয়ান ইভেন্টের ঝুঁকি সম্পর্কে সতর্কতা অবলম্বন করা উচিত।

- খালি পজিশনের ক্ষতির ঝুঁকি

উড়ন্ত লেনদেনের অনুমতি দেওয়ার কৌশল রয়েছে। উড়ন্ত লেনদেনের নিজস্ব সীমাহীন ক্ষতির ঝুঁকি রয়েছে। এই ঝুঁকিটি স্টপ লস সেট করে হ্রাস করা যেতে পারে।

- বিপরীত ঝুঁকি

প্রবণতা বিপরীত হওয়ার সময়, সূচক সংকেত দ্রুত প্রতিক্রিয়া জানাতে পারে না, যখন এটি বিপরীত ক্ষতির জন্য সহজ। কিছু সূচক প্যারামিটার যথাযথভাবে সংক্ষিপ্ত করা যেতে পারে এবং সংবেদনশীলতা বাড়ানো যেতে পারে।

অনুকূলিতকরণ

এই কৌশলটি আরও উন্নত করার সুযোগ রয়েছে, যার মধ্যে রয়েছেঃ

- স্বনির্ধারণের জন্য ওজন বাড়ানো

বিভিন্ন সূচক এবং বাজারের অবস্থার মধ্যে সম্পর্ক বিশ্লেষণ করে, বিভিন্ন বাজারের পরিস্থিতিতে সিদ্ধান্তের কার্যকারিতা বাড়ানোর জন্য সূচকগুলির ওজনকে গতিশীলভাবে সামঞ্জস্য করার জন্য একটি প্রক্রিয়া ডিজাইন করা যেতে পারে।

- ডিপ লার্নিং মডেল সহায়ক যোগ করুন

মডেলগুলি যেমন গভীর শিক্ষার ব্যবহার করে দামের পরিবর্তনের দিকনির্দেশনা পূর্বাভাস দেওয়া, সিদ্ধান্ত গ্রহণের নিয়মগুলিকে ম্যানুয়ালি ডিজাইন করা এবং কৌশলগত সিদ্ধান্ত গ্রহণের নির্ভুলতা বাড়ানো।

- অপ্টিমাইজেশান প্যারামিটার স্বনির্ধারিত

স্বয়ংক্রিয় প্যারামিটার অপ্টিমাইজেশান মডিউলটি স্লাইডিং উইন্ডোর ইতিহাসের ডেটার জন্য ডিজাইন করা হয়েছে, নির্দেশক প্যারামিটারগুলির গতিশীল সমন্বয় করতে সক্ষম হয়েছে, যাতে কৌশলগুলি বাজারের পরিবর্তনের সাথে আরও ভালভাবে খাপ খায়।

- দৈর্ঘ্য পরিবর্তনের পর্যায় বিশ্লেষণের সূচনা

ট্রেন্ডের মধ্যে লম্বা লাইনের গতিবিধি নির্ধারণে সাহায্য করার জন্য তরঙ্গ তত্ত্বের মতো পরিবর্তনশীল সময়কাল বিশ্লেষণ পদ্ধতি যুক্ত করুন।

সারসংক্ষেপ

এই কৌশলটি সমন্বিতভাবে চলমান গড়, আরএসআই, এটিআর, এডিএক্স এবং অন্যান্য একাধিক সূচক ব্যবহার করে একটি সম্পূর্ণ সিদ্ধান্ত গ্রহণের নিয়ম তৈরি করেছে, যা দীর্ঘতর লাইনের প্রবণতা নির্ধারণ করতে পারে এবং আরএসআই এবং অন্যান্য স্বল্প-চক্রের সূচকগুলির মাধ্যমে গোলমাল হ্রাস করতে পারে। একই সাথে, এই কৌশলটির আরও ভাল পারফরম্যান্সের সম্ভাবনা রয়েছে। সামগ্রিকভাবে, এই কৌশলটি সূচক সমন্বয় ব্যবহার করে সিদ্ধান্তের ফলাফল উন্নত করে, ঝুঁকি নিয়ন্ত্রণ করে এবং আরও গবেষণা এবং প্রয়োগের জন্য উপযুক্ত।

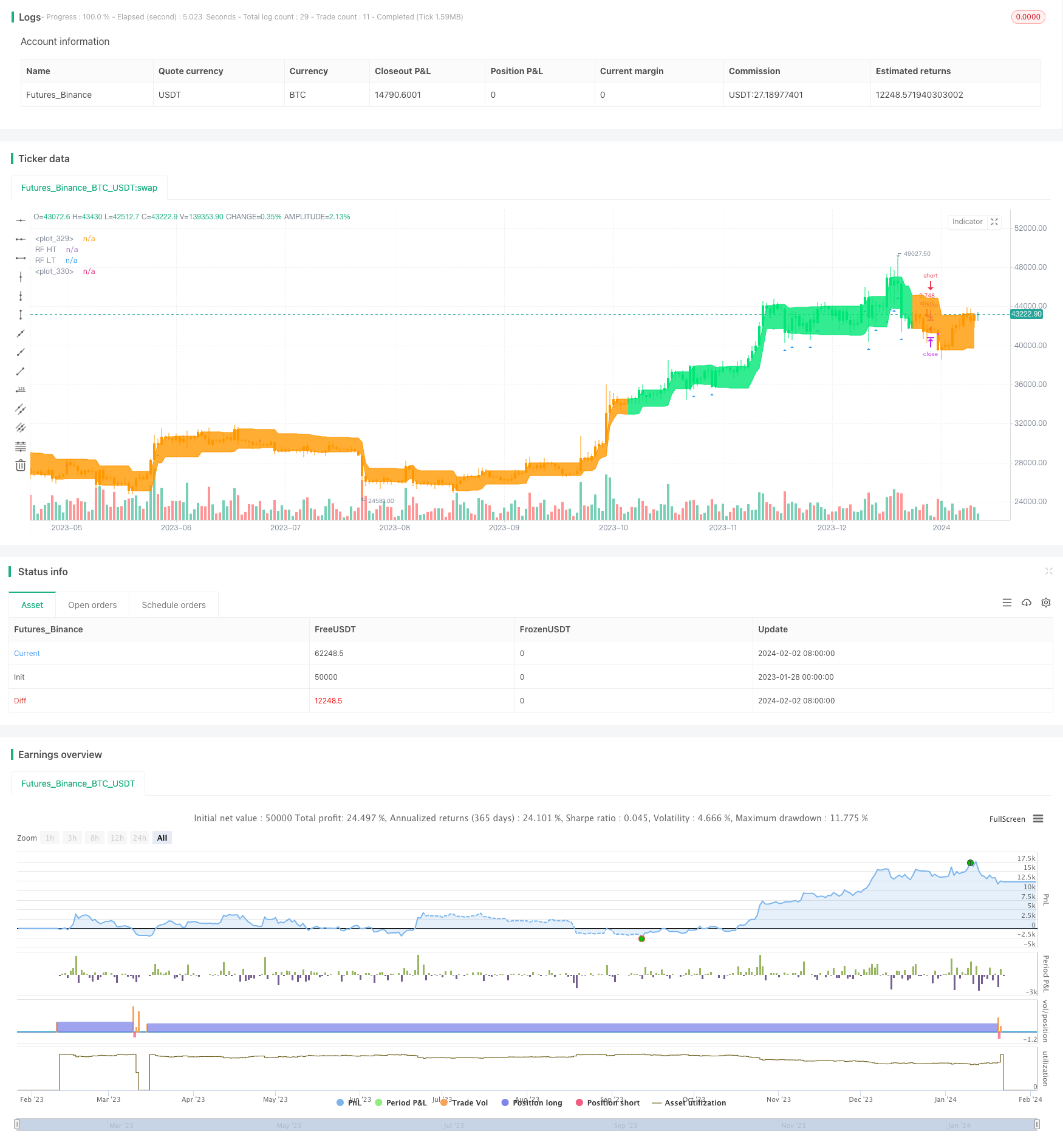

/*backtest

start: 2023-01-28 00:00:00

end: 2024-02-03 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code to my testing

// © sgb

//@version=5

strategy(title='Soren test 2', overlay=true, initial_capital=100, pyramiding=1, calc_on_order_fills=true, calc_on_every_tick=true, default_qty_type=strategy.percent_of_equity, default_qty_value=50, commission_value=0.04)

//SOURCE =============================================================================================================================================================================================================================================================================================================

src = input(open)

// INPUTS ============================================================================================================================================================================================================================================================================================================

//ADX --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

ADX_options = input.string('MASANAKAMURA', title='Adx Type', options=['CLASSIC', 'MASANAKAMURA'], group='ADX')

ADX_len = input.int(38, title='Adx lenght', minval=1, group='ADX')

th = input.float(23, title='Adx Treshold', minval=0, step=0.5, group='ADX')

// Volume ------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

volume_f = input.float(1.2, title='Volume mult.', minval=0, step=0.1, group='Volume')

sma_length = input.int(35, title='Volume lenght', minval=1, group='Volume')

//RSI----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

len_3 = input.int(25, title='RSI lenght', group='Relative Strenght Indeks')

src_3 = input.source(low, title='RSI Source', group='Relative Strenght Indeks')

RSI_VWAP_length = input(25, title='Rsi vwap lenght')

// Range Filter ---------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

per_ = input.int(26, title='SAMPLING PERIOD', minval=1, group='Range Filter')

mult = input.float(2.3, title='RANGE MULTIPLIER', minval=0.1, step=0.1, group='Range Filter')

// Cloud --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

len = input.int(1, title='Cloud Length', group='Cloud')

//RMI ----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

RMI_len = input.int(26, title='Rmi Lenght', minval=1, group='Relative Momentum Index')

mom = input.int(17, title='Rmi Momentum', minval=1, group='Relative Momentum Index')

RMI_os = input.int(33, title='Rmi oversold', minval=0, group='Relative Momentum Index')

RMI_ob = input.int(68, title='Rmi overbought', minval=0, group='Relative Momentum Index')

// Indicators Calculations ========================================================================================================================================================================================================================================================================================================

// Range Filter ----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

var bool L_RF = na

var bool S_RF = na

Range_filter(_src, _per_, _mult) =>

var float _upward = 0.0

var float _downward = 0.0

wper = _per_ * 2 - 1

avrng = ta.ema(math.abs(_src - _src[1]), _per_)

_smoothrng = ta.ema(avrng, wper) * _mult

_filt = _src

_filt := _src > nz(_filt[1]) ? _src - _smoothrng < nz(_filt[1]) ? nz(_filt[1]) : _src - _smoothrng : _src + _smoothrng > nz(_filt[1]) ? nz(_filt[1]) : _src + _smoothrng

_upward := _filt > _filt[1] ? nz(_upward[1]) + 1 : _filt < _filt[1] ? 0 : nz(_upward[1])

_downward := _filt < _filt[1] ? nz(_downward[1]) + 1 : _filt > _filt[1] ? 0 : nz(_downward[1])

[_smoothrng, _filt, _upward, _downward]

[smoothrng, filt, upward, downward] = Range_filter(src, per_, mult)

hband = filt + smoothrng

lband = filt - smoothrng

L_RF := high > hband and upward > 0

S_RF := low < lband and downward > 0

//ADX-------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

calcADX(_len) =>

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : up > down and up > 0 ? up : 0

minusDM = na(down) ? na : down > up and down > 0 ? down : 0

truerange = ta.rma(ta.tr, _len)

_plus = fixnan(100 * ta.rma(plusDM, _len) / truerange)

_minus = fixnan(100 * ta.rma(minusDM, _len) / truerange)

sum = _plus + _minus

_adx = 100 * ta.rma(math.abs(_plus - _minus) / (sum == 0 ? 1 : sum), _len)

[_plus, _minus, _adx]

calcADX_Masanakamura(_len) =>

SmoothedTrueRange = 0.0

SmoothedDirectionalMovementPlus = 0.0

SmoothedDirectionalMovementMinus = 0.0

TrueRange = math.max(math.max(high - low, math.abs(high - nz(close[1]))), math.abs(low - nz(close[1])))

DirectionalMovementPlus = high - nz(high[1]) > nz(low[1]) - low ? math.max(high - nz(high[1]), 0) : 0

DirectionalMovementMinus = nz(low[1]) - low > high - nz(high[1]) ? math.max(nz(low[1]) - low, 0) : 0

SmoothedTrueRange := nz(SmoothedTrueRange[1]) - nz(SmoothedTrueRange[1]) / _len + TrueRange

SmoothedDirectionalMovementPlus := nz(SmoothedDirectionalMovementPlus[1]) - nz(SmoothedDirectionalMovementPlus[1]) / _len + DirectionalMovementPlus

SmoothedDirectionalMovementMinus := nz(SmoothedDirectionalMovementMinus[1]) - nz(SmoothedDirectionalMovementMinus[1]) / _len + DirectionalMovementMinus

DIP = SmoothedDirectionalMovementPlus / SmoothedTrueRange * 100

DIM = SmoothedDirectionalMovementMinus / SmoothedTrueRange * 100

DX = math.abs(DIP - DIM) / (DIP + DIM) * 100

adx = ta.sma(DX, _len)

[DIP, DIM, adx]

[DIPlusC, DIMinusC, ADXC] = calcADX(ADX_len)

[DIPlusM, DIMinusM, ADXM] = calcADX_Masanakamura(ADX_len)

DIPlus = ADX_options == 'CLASSIC' ? DIPlusC : DIPlusM

DIMinus = ADX_options == 'CLASSIC' ? DIMinusC : DIMinusM

ADX = ADX_options == 'CLASSIC' ? ADXC : ADXM

L_adx = DIPlus > DIMinus and ADX > th

S_adx = DIPlus < DIMinus and ADX > th

// Volume -------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

Volume_condt = volume > ta.sma(volume, sma_length) * volume_f

//RSI------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

up_3 = ta.rma(math.max(ta.change(src_3), 0), len_3)

down_3 = ta.rma(-math.min(ta.change(src_3), 0), len_3)

rsi_3 = down_3 == 0 ? 100 : up_3 == 0 ? 0 : 100 - 100 / (1 + up_3 / down_3)

L_rsi = rsi_3 < 70

S_rsi = rsi_3 > 30

RSI_VWAP = ta.rsi(ta.vwap(close), RSI_VWAP_length)

RSI_VWAP_overSold = 13

RSI_VWAP_overBought = 68

L_VAP = ta.crossover(RSI_VWAP, RSI_VWAP_overSold)

S_VAP = ta.crossunder(RSI_VWAP, RSI_VWAP_overBought)

//Cloud --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

PI = 2 * math.asin(1)

hilbertTransform(src) =>

0.0962 * src + 0.5769 * nz(src[2]) - 0.5769 * nz(src[4]) - 0.0962 * nz(src[6])

computeComponent(src, mesaPeriodMult) =>

hilbertTransform(src) * mesaPeriodMult

computeAlpha(src, fastLimit, slowLimit) =>

mesaPeriod = 0.0

mesaPeriodMult = 0.075 * nz(mesaPeriod[1]) + 0.54

smooth = 0.0

smooth := (4 * src + 3 * nz(src[1]) + 2 * nz(src[2]) + nz(src[3])) / 10

detrender = 0.0

detrender := computeComponent(smooth, mesaPeriodMult)

I1 = nz(detrender[3])

Q1 = computeComponent(detrender, mesaPeriodMult)

jI = computeComponent(I1, mesaPeriodMult)

jQ = computeComponent(Q1, mesaPeriodMult)

I2 = 0.0

Q2 = 0.0

I2 := I1 - jQ

Q2 := Q1 + jI

I2 := 0.2 * I2 + 0.8 * nz(I2[1])

Q2 := 0.2 * Q2 + 0.8 * nz(Q2[1])

Re = I2 * nz(I2[1]) + Q2 * nz(Q2[1])

Im = I2 * nz(Q2[1]) - Q2 * nz(I2[1])

Re := 0.2 * Re + 0.8 * nz(Re[1])

Im := 0.2 * Im + 0.8 * nz(Im[1])

if Re != 0 and Im != 0

mesaPeriod := 2 * PI / math.atan(Im / Re)

mesaPeriod

if mesaPeriod > 1.5 * nz(mesaPeriod[1])

mesaPeriod := 1.5 * nz(mesaPeriod[1])

mesaPeriod

if mesaPeriod < 0.67 * nz(mesaPeriod[1])

mesaPeriod := 0.67 * nz(mesaPeriod[1])

mesaPeriod

if mesaPeriod < 6

mesaPeriod := 6

mesaPeriod

if mesaPeriod > 50

mesaPeriod := 50

mesaPeriod

mesaPeriod := 0.2 * mesaPeriod + 0.8 * nz(mesaPeriod[1])

phase = 0.0

if I1 != 0

phase := 180 / PI * math.atan(Q1 / I1)

phase

deltaPhase = nz(phase[1]) - phase

if deltaPhase < 1

deltaPhase := 1

deltaPhase

alpha = fastLimit / deltaPhase

if alpha < slowLimit

alpha := slowLimit

alpha

[alpha, alpha / 2.0]

er = math.abs(ta.change(src, len)) / math.sum(math.abs(ta.change(src)), len)

[a, b] = computeAlpha(src, er, er * 0.1)

mama = 0.0

mama := a * src + (1 - a) * nz(mama[1])

fama = 0.0

fama := b * mama + (1 - b) * nz(fama[1])

alpha = math.pow(er * (b - a) + a, 2)

kama = 0.0

kama := alpha * src + (1 - alpha) * nz(kama[1])

L_cloud = kama > kama[1]

S_cloud = kama < kama[1]

// RMI -----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

RMI(len, m) =>

up = ta.ema(math.max(close - close[m], 0), len)

dn = ta.ema(math.max(close[m] - close, 0), len)

RMI = dn == 0 ? 0 : 100 - 100 / (1 + up / dn)

RMI

L_rmi = ta.crossover(RMI(RMI_len, mom), RMI_os)

S_rmi = ta.crossunder(RMI(RMI_len, mom), RMI_ob)

//STRATEGY ==========================================================================================================================================================================================================================================================================================================

L_1 = L_VAP and L_RF and not S_adx

S_1 = S_VAP and S_RF and not L_adx

L_2 = L_adx and Volume_condt and L_rsi and L_cloud

S_2 = S_adx and Volume_condt and S_rsi and S_cloud

L_3 = L_rmi and L_RF and not S_adx

S_3 = S_rmi and S_RF and not L_adx

L_basic_condt = L_1 or L_2 or L_3

S_basic_condt = S_1 or S_2 or S_3

var bool longCondition = na

var bool shortCondition = na

var float last_open_longCondition = na

var float last_open_shortCondition = na

var int last_longCondition = 0

var int last_shortCondition = 0

longCondition := L_basic_condt

shortCondition := S_basic_condt

last_open_longCondition := longCondition ? close : nz(last_open_longCondition[1])

last_open_shortCondition := shortCondition ? close : nz(last_open_shortCondition[1])

last_longCondition := longCondition ? time : nz(last_longCondition[1])

last_shortCondition := shortCondition ? time : nz(last_shortCondition[1])

in_longCondition = last_longCondition > last_shortCondition

in_shortCondition = last_shortCondition > last_longCondition

// SWAP-SL ---------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

var int last_long_sl = na

var int last_short_sl = na

sl = input.float(2, 'Swap % period', minval=0, step=0.1, group='strategy settings')

long_sl = ta.crossunder(low, (1 - sl / 100) * last_open_longCondition) and in_longCondition and not longCondition

short_sl = ta.crossover(high, (1 + sl / 100) * last_open_shortCondition) and in_shortCondition and not shortCondition

last_long_sl := long_sl ? time : nz(last_long_sl[1])

last_short_sl := short_sl ? time : nz(last_short_sl[1])

var bool CondIni_long_sl = 0

CondIni_long_sl := long_sl ? 1 : longCondition ? -1 : nz(CondIni_long_sl[1])

var bool CondIni_short_sl = 0

CondIni_short_sl := short_sl ? 1 : shortCondition ? -1 : nz(CondIni_short_sl[1])

Final_Long_sl = long_sl and nz(CondIni_long_sl[1]) == -1 and in_longCondition and not longCondition

Final_Short_sl = short_sl and nz(CondIni_short_sl[1]) == -1 and in_shortCondition and not shortCondition

var int sectionLongs = 0

sectionLongs := nz(sectionLongs[1])

var int sectionShorts = 0

sectionShorts := nz(sectionShorts[1])

// RE-ENTRY ---------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

if longCondition or Final_Long_sl

sectionLongs += 1

sectionShorts := 0

sectionShorts

if shortCondition or Final_Short_sl

sectionLongs := 0

sectionShorts += 1

sectionShorts

var float sum_long = 0.0

var float sum_short = 0.0

if longCondition

sum_long := nz(last_open_longCondition) + nz(sum_long[1])

sum_short := 0.0

sum_short

if Final_Long_sl

sum_long := (1 - sl / 100) * last_open_longCondition + nz(sum_long[1])

sum_short := 0.0

sum_short

if shortCondition

sum_short := nz(last_open_shortCondition) + nz(sum_short[1])

sum_long := 0.0

sum_long

if Final_Short_sl

sum_long := 0.0

sum_short := (1 + sl / 100) * last_open_shortCondition + nz(sum_short[1])

sum_short

var float Position_Price = 0.0

Position_Price := nz(Position_Price[1])

Position_Price := longCondition or Final_Long_sl ? sum_long / sectionLongs : shortCondition or Final_Short_sl ? sum_short / sectionShorts : na

//TP_1 -------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

tp = input.float(1.2, 'Tp-1 ', minval=0, step=0.1, group='strategy settings')

long_tp = ta.crossover(high, (1 + tp / 100) * fixnan(Position_Price)) and in_longCondition and not longCondition

short_tp = ta.crossunder(low, (1 - tp / 100) * fixnan(Position_Price)) and in_shortCondition and not shortCondition

var int last_long_tp = na

var int last_short_tp = na

last_long_tp := long_tp ? time : nz(last_long_tp[1])

last_short_tp := short_tp ? time : nz(last_short_tp[1])

Final_Long_tp = long_tp and last_longCondition > nz(last_long_tp[1])

Final_Short_tp = short_tp and last_shortCondition > nz(last_short_tp[1])

fixnan_1 = fixnan(Position_Price)

ltp = Final_Long_tp ? fixnan_1 * (1 + tp / 100) : na

fixnan_2 = fixnan(Position_Price)

stp = Final_Short_tp ? fixnan_2 * (1 - tp / 100) : na

if Final_Short_tp or Final_Long_tp

sum_long := 0.0

sum_short := 0.0

sectionLongs := 0

sectionShorts := 0

sectionShorts

if Final_Long_tp

CondIni_long_sl == 1

if Final_Short_tp

CondIni_short_sl == 1

// COLORS & PLOTS --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

ADX_COLOR = L_adx ? color.lime : S_adx ? color.red : color.orange

barcolor(color=ADX_COLOR)

hbandplot = plot(hband, title='RF HT', color=ADX_COLOR, transp=50)

lbandplot = plot(lband, title='RF LT', color=ADX_COLOR, transp=50)

fill(hbandplot, lbandplot, title='RF TR', color=ADX_COLOR, transp=90)

plotshape(longCondition, title='Long', style=shape.triangleup, location=location.belowbar, color=color.new(color.blue, 0), size=size.tiny)

plotshape(shortCondition, title='Short', style=shape.triangledown, location=location.abovebar, color=color.new(color.red, 0), size=size.tiny)

plot(ltp, style=plot.style_circles, linewidth=5, color=color.new(color.fuchsia, 0), editable=false)

plot(stp, style=plot.style_circles, linewidth=5, color=color.new(color.fuchsia, 0), editable=false)

//BACKTESTING--------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

Q = 50

SL = input.float(0.4, 'StopLoss ', minval=0, step=0.1)

strategy.entry('long', strategy.long, when=longCondition)

strategy.entry('short', strategy.short, when=shortCondition)

strategy.exit('TP', 'long', qty_percent=Q, limit=fixnan(Position_Price) * (1 + tp / 100))

strategy.exit('TP', 'short', qty_percent=Q, limit=fixnan(Position_Price) * (1 - tp / 100))

strategy.exit('SL', 'long', stop=fixnan(Position_Price) * (1 - SL / 100))

strategy.exit('SL', 'short', stop=fixnan(Position_Price) * (1 + SL / 100))

//

//

//

//

//

//

// By SGB