ডাবল মুভিং এভারেজ এবং অ্যাক্সিলারেশন ইন্ডিকেটর কম্বিনেশন ট্রেডিং কৌশল

ওভারভিউ

ডাবল গড় এবং ত্বরণ সূচক সমন্বয় ট্রেডিং কৌশল একটি পরিমাণগত ট্রেডিং কৌশল যা চলমান গড় এবং গতিশীল সূচক ব্যবহার করে ট্রেডিং সংকেত উত্পাদন এবং যাচাই করার জন্য ব্যবহৃত হয়। এই কৌশলটি গড়ের প্রবণতা ট্র্যাকিং ক্ষমতা এবং ত্বরণ সূচকের গতিশীলতার বৈশিষ্ট্যকে একত্রিত করে, কঠোর তালিকাভুক্তি এবং প্রত্যাহারের শর্তাদি নির্ধারণের মাধ্যমে, বাজারের প্রবণতার রূপরেখা কার্যকরভাবে ধরতে সক্ষম হয়, ট্রেডিংয়ের লাভজনক অঞ্চল সংক্ষিপ্তকরণ বা বাজারের ঝড়ের ফলে মুনাফা হ্রাস বা ক্ষতির ঝুঁকি এড়াতে পারে।

কৌশল নীতি

এই কৌশলটি 20 পিরিয়ডের সহজ চলমান গড় (এসএমএ) এবং 5 পিরিয়ডের সূচকীয় চলমান গড় (ইএমএ) এর উপর ভিত্তি করে। 20 পিরিয়ডের এসএমএ লাইনটি কার্যকরভাবে বাজার ওঠানামাকে মসৃণ করে এবং মাঝারি এবং দীর্ঘমেয়াদী মূল্যের প্রবণতা নির্ধারণ করে। 5 পিরিয়ডের ইএমএ লাইনটি স্বল্পমেয়াদী মূল্যের পরিবর্তনের প্রবণতাকে আরও সংবেদনশীলভাবে ক্যাপচার করতে সক্ষম করে, সাম্প্রতিক মূল্যকে আরও বেশি ওজন দিয়ে। যখন দাম 5 পিরিয়ডের লাইন অতিক্রম করে এবং একই সাথে 20 পিরিয়ডের লাইন অতিক্রম করে তখন একটি কেনার সংকেত তৈরি হয়; যখন দাম 5 পিরিয়ডের লাইন অতিক্রম করে এবং একই সাথে 20 পিরিয়ডের টাইমলাইনের নীচে থাকে তখন একটি বিক্রয় সংকেত তৈরি হয়। এই জাতীয় দ্বৈত সমতল সংমিশ্রণটি নিশ্চিত করে যে ট্রেডিং সংকেতগুলি মূল প্রবণতার দিক অনুসরণ করে এবং স্বল্পমেয়াদী সমতলির মাধ্যমে সংকেতের সং

ট্রেডিং সিগন্যাল তৈরি হওয়ার পরে, এই কৌশলটি ট্রেন্ডের যাচাইকরণের জন্য MACD সূচকটিও প্রবর্তন করে। বিশেষত, ক্রয় সংকেত তৈরি করার সময়, MACD এর DIFF লাইনটি DEA লাইনের সাথে একটি গোল্ডেন ফর্কের ঘটনা ঘটতে হবে এবং ক্রয়-উত্থানের প্রবণতাটি নিশ্চিত করার জন্য বেশ কয়েকটি চক্র বজায় রাখতে হবে; বিপরীতে, বিক্রয় সংকেত তৈরি করার সময় MACD গঠনের পরে একটি নির্দিষ্ট চক্রের পতনশীল প্রবণতা বজায় রাখা প্রয়োজন। এই অপারেশনটি কার্যকরভাবে গোলমালার ব্যবসায়কে ফিল্টার করতে পারে, ঘন ঘন দোলের সময় ঘন ঘন অবস্থান তৈরি করা এড়াতে পারে।

অবশেষে, এই কৌশলটি একটি যুক্তিসঙ্গত স্টপ লস সেট করে, এটি অতিরিক্ত বা খালি হোক না কেন। বিশেষত, একটি অতিরিক্ত স্টপ লস লাইন প্রবেশের পয়েন্টের নীচে ন্যূনতম মানের নীচে স্থাপন করা হবে; একটি বহনকারী স্টপ লস লাইন প্রবেশের পয়েন্টের উপরে সর্বাধিক মানের উপরে স্থাপন করা হবে। এবং, মূল্যের ওঠানামা চলাকালীন স্টপ লস পয়েন্টগুলি রিয়েল-টাইমে আপডেট করা হবে। এই স্টপ লস পদ্ধতিটি সর্বাধিক লাভের জন্য লক করে এবং বাজারকে মারাত্মক বিপর্যয় থেকে বিরত রাখে যা গ্রহণযোগ্য সীমার বাইরে ক্ষতির কারণ হতে পারে।

সামর্থ্য বিশ্লেষণ

- ডাবল ইক্যুইফাইল ফিল্টারগুলি কার্যকরভাবে লেনদেনের দিকনির্দেশনা সনাক্ত করতে পারে এবং বাজারের শব্দ দ্বারা বিরক্ত হওয়া এড়াতে পারে;

- MACD যাচাইকরণ একটি প্রবণতা নিশ্চিত করে এবং একটি অস্থির সমাপ্তির সময় ঘন ঘন পজিশন খোলার প্রতিরোধ করে;

- কঠোরভাবে ক্ষতি বন্ধ করার কৌশলগুলি সর্বাধিক মুনাফা লক করতে এবং বাজার ঝুঁকি নিয়ন্ত্রণ করতে পারে;

- প্যারামিটারগুলি সামঞ্জস্যযোগ্য এবং বাজার এবং জাতের বৈশিষ্ট্য অনুসারে অনুকূলিতকরণ করা যেতে পারে।

ঝুঁকি বিশ্লেষণ

- যদি MACD এর প্যারামিটারগুলি ভুলভাবে নির্বাচন করা হয়, তবে এটি সংক্ষিপ্ত প্রবণতা বা ঘন ঘন হস্তক্ষেপের ব্যবসায়কে মিস করতে পারে;

- গড় পরিমাপের জন্য নির্দিষ্ট জাতের উপর পরীক্ষা করা প্রয়োজন যাতে এটি সর্বোত্তম হয়;

- একটি শক্তিশালী বাজারে, স্টপ লসটি ভেঙে ফেলা হতে পারে যার ফলে কিছু ক্ষতি হতে পারে।

MACD সূচকটির প্যারামিটারগুলিকে আরও ভালভাবে সামঞ্জস্য করার জন্য সামঞ্জস্য করা যেতে পারে। এছাড়াও, বিভিন্ন জাতের বৈশিষ্ট্য অনুসারে গড় চক্রের প্যারামিটারগুলিকে অনুকূলিত করা উচিত। অবশেষে, বড় দিকের মুনাফার যথাযথ মুক্তি নিশ্চিত করার জন্য স্টপ লস প্রস্থটি যথাযথভাবে শিথিল করা যেতে পারে।

অপ্টিমাইজেশান দিক

এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে আরও উন্নত করা যেতে পারেঃ

স্ব-অনুকূলিত সমান্তরাল অ্যালগরিদমের প্রবর্তন। গতিশীল চক্রের সমান্তরাল সমন্বয়গুলি বাজারের পরিবর্তনের সাথে স্বয়ংক্রিয়ভাবে খাপ খাইয়ে নিতে পারে, কোনও মানিক হস্তক্ষেপের অপ্টিমাইজেশন প্যারামিটার প্রয়োজন হয় না।

মেশিন লার্নিং মডেলের সাথে মিলিত। ডিপ লার্নিং এবং অন্যান্য অ্যালগরিদমগুলি বিভিন্ন জাতের বাজারের বৈশিষ্ট্যগুলি স্বয়ংক্রিয়ভাবে সনাক্ত করতে এবং রিয়েল-টাইমে সর্বোত্তম প্যারামিটার সেটিংগুলি আউটপুট করতে পারে।

অতিরিক্ত ফিল্টারিং শর্ত যুক্ত করা হয়েছে। অন্যান্য প্রযুক্তিগত সূচকগুলিকে বিদ্যমান ট্রেডিং সিগন্যালের উপর ভিত্তি করে যুক্ত করা যেতে পারে, যেমন ট্রান্সফার ভলিউম ফ্যাক্টর ইত্যাদি।

অপ্টিমাইজড স্টপ স্ট্র্যাটেজি। আরও বুদ্ধিমান স্টপিং পদ্ধতি যেমন ব্রেকথ্রু স্টপ, ট্র্যাকিং স্টপ ইত্যাদি গবেষণা করা যেতে পারে, যাতে ঝুঁকি নিয়ন্ত্রণের সাথে সাথে আরও বেশি লাভ অর্জন করা যায়।

সারসংক্ষেপ

ডাবল মিডল লাইন এবং এমএসিডি সমন্বিত কৌশলটি প্রবণতা বৈশিষ্ট্য, গতিশীলতা ফ্যাক্টর এবং ঝুঁকি নিয়ন্ত্রণের একাধিক মাত্রা বিবেচনা করে, একক প্রযুক্তিগত সূচকের সীমাবদ্ধতাগুলি কিছুটা অতিক্রম করে, কার্যকরভাবে পরিমাণযুক্ত লেনদেনের স্থিতিশীলতা বাড়িয়ে তুলতে পারে। এই কৌশলটি প্যারামিটারগুলির মাধ্যমে বিভিন্ন বাজারের পরিবেশের সাথে ভালভাবে খাপ খাইয়ে নিতে পারে, যা রিয়েল-স্টোরে প্রয়োগ এবং ক্রমাগত অপ্টিমাইজেশনের জন্য উপযুক্ত। একই সাথে, আরও বুদ্ধিমানের উপায়গুলি প্রবর্তন করার জন্য এখনও অপ্টিমাইজেশনের জন্য প্রচুর জায়গা রয়েছে, এবং কৃত্রিম বুদ্ধিমত্তা অ্যালগরিদমের সাথে মিলিত কৌশলগুলি স্বয়ংক্রিয়করণের অপ্টিমাইজেশন এবং কার্যকারিতা সর্বাধিকীকরণের আশা করা যেতে পারে।

/*backtest

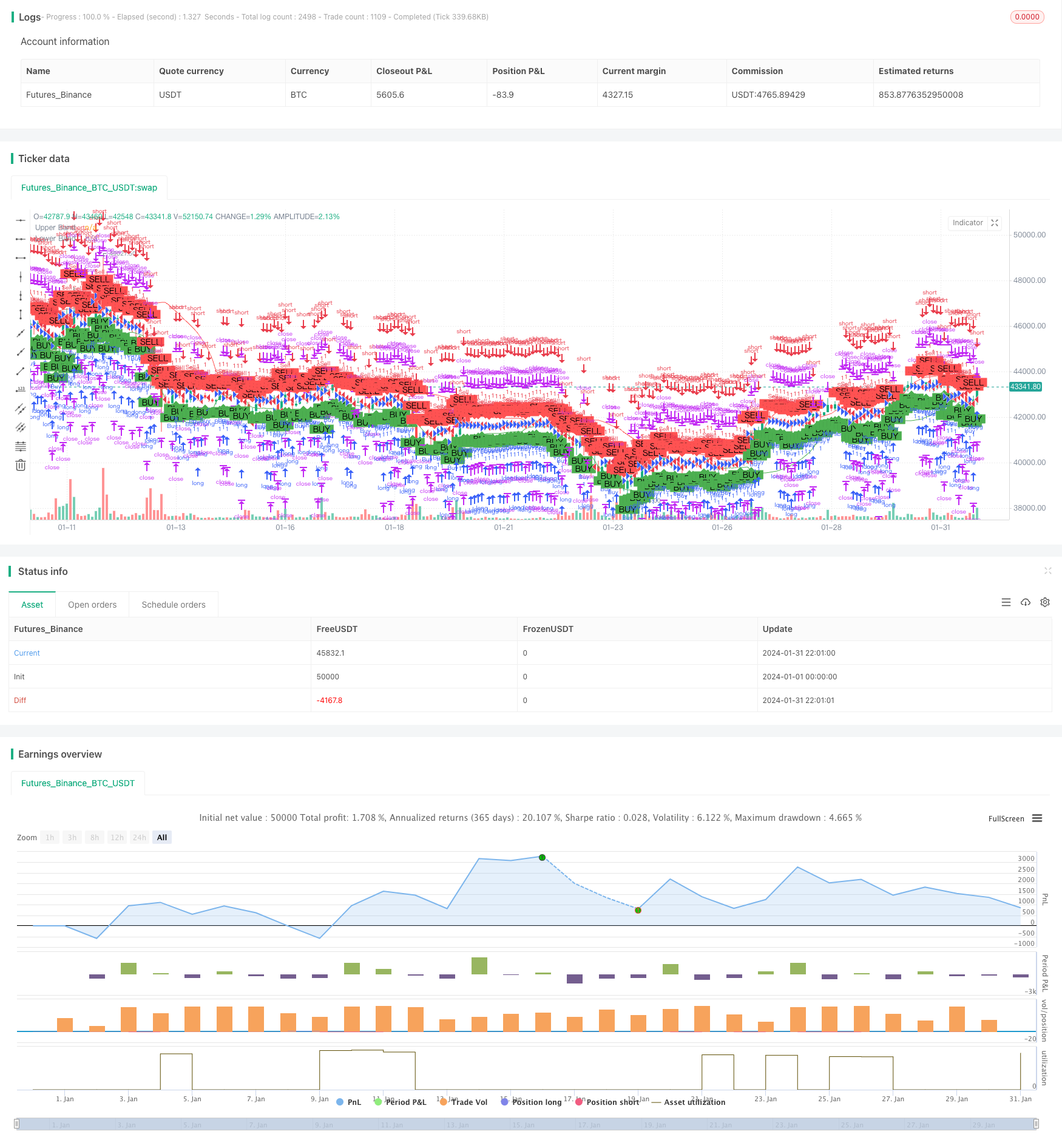

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Bollinger Band Strategy with Early Signal (v5)", overlay=true)

// Inputs

length = 20

mult = 1.5

src = close

riskRewardRatio = input(3.0, title="Risk-Reward Ratio")

// Calculating Bollinger Bands

basis = ta.ema(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

// Plotting Bollinger Bands

plot(upper, "Upper Band", color=color.red)

plot(lower, "Lower Band", color=color.green)

// Tracking Two Candles Ago Crossing Bollinger Bands

var float twoCandlesAgoUpperCrossLow = na

var float twoCandlesAgoLowerCrossHigh = na

if (close[2] > upper[2])

twoCandlesAgoUpperCrossLow := low[2]

if (close[2] < lower[2])

twoCandlesAgoLowerCrossHigh := high[2]

// Entry Conditions

longCondition = (not na(twoCandlesAgoLowerCrossHigh)) and (high > twoCandlesAgoLowerCrossHigh)

shortCondition = (not na(twoCandlesAgoUpperCrossLow)) and (low < twoCandlesAgoUpperCrossLow)

// Plotting Entry Points

plotshape(longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// Strategy Execution

if (longCondition)

stopLoss = low - (high - low) * 0.05

takeProfit = close + (close - stopLoss) * riskRewardRatio

strategy.entry("Buy", strategy.long)

strategy.exit("Exit Buy", "Buy", stop=stopLoss, limit=takeProfit)

if (shortCondition)

stopLoss = high + (high - low) * 0.05

takeProfit = close - (stopLoss - close) * riskRewardRatio

strategy.entry("Sell", strategy.short)

strategy.exit("Exit Sell", "Sell", stop=stopLoss, limit=takeProfit)