Strategie zur Umkehrung des doppelten gleitenden Durchschnitts

Überblick

Diese Strategie verwendet zwei Indikatoren, um ein Handelssignal zu erzeugen: den 20⁄21 Index, die Moving Average und den Average True Range Reversal. Sie kombiniert die beiden wichtigsten Strategieideen Trendfollowing und Short-Term Reversal, um Reversalchancen zu finden.

Grundsätze

Die Strategie besteht aus zwei Teilen:

Der 2⁄20 Index Moving Average. Es berechnet den Index Moving Average der letzten 20 Tage und erzeugt ein Handelssignal, wenn der Preis von oben nach unten oder von unten auf den Moving Average fällt.

Der Average True Range Reversal Indicator berechnet den Stop-Loss-Punkt basierend auf dem Average True Range von Preisen und gibt ein Signal, wenn der Preis den Stop-Loss-Punkt überschreitet. Hier wird das 3.5-fache des ATR als Stop-Loss-Punkt verwendet.

Diese Strategie integriert beide Signale. Wenn die 2⁄20 EMA ein Mehrkopfsignal erzeugt und die ATR umgekehrt ein Leerkopfsignal erzeugt, wird das Fehlen ausgeführt. Wenn die 2⁄20 EMA ein Leerkopfsignal erzeugt und die ATR umgekehrt ein Mehrkopfsignal erzeugt, wird das Mehrmachen ausgeführt.

Analyse der Stärken

Diese Strategie kombiniert Trendfolgen und Trendumkehr und zielt darauf ab, Chancen für eine Preisumkehr zu entdecken.

2⁄20 Die EMA erkennt die mittelfristigen Trends und vermeidet, dass sie vom Marktgeräusch getäuscht werden.

Der ATR-Umkehrindikator erfasst kurzfristige Preisumkehrungen und nutzt Umkehrmöglichkeiten.

Die Kombination der beiden Signale ermöglicht eine frühere Erfassung der Umkehrung des mittleren Trends, wodurch die Gewinnwahrscheinlichkeit erhöht wird.

Die Einstellung der ATR-Stopp-Loss-Leistung ist relativ vernünftig und hat eine gewisse Risikokontrolle.

Anpassbare ATR-Multiplikatoren für verschiedene Sorten.

Die Option besteht aus einem Positiv- oder einem Reverse-Trading, das für verschiedene Umstände geeignet ist.

Risikoanalyse

Die Strategie birgt auch folgende Risiken:

2⁄20 EMA-Parameter sind langsamer, möglicherweise verpasste Shortline-Möglichkeiten.

ATR-Stoppschläge sind leicht zu durchbrechen und sollten entsprechend gelockert werden.

Ein einziger Indikator kann zu Fehlsignalen führen und sollte mit mehreren Faktoren gefiltert werden.

Es ist wichtig, die Anzahl der Transaktionen zu beachten, um zu vermeiden, dass sie zu häufig stattfinden.

Parameteroptimierung und Rückprüfungen sind erforderlich, um die Eignung für die Sorte zu bestätigen.

Das Geld muss streng verwaltet und die einzelnen Risiken kontrolliert werden.

Optimierungsrichtung

Die Strategie kann optimiert werden durch:

Anpassung der EMA-Parameter auf die optimale Kombination

Optimierung der Größe der ATR-Multiplikatoren und Ausgleich der Stop-Loss-Grenze

Erhöhung der Filterbedingungen in Kombination mit Kennzahlen wie Wechselrate und Volatilität

Erweiterung des Moduls zur Vermögensverwaltung und dynamische Positionsanpassung

Erhöhung der Stop-Loss-Strategien, wie beispielsweise der Chandelier-Exit

Testen Sie die Effekte verschiedener Variantenparameter und finden Sie die optimale Kombination

Mit Hilfe von Machine Learning Modellen und Big Data verbessern wir unsere Leistung

Das ist eine Kombination aus mehreren Strategien, um mehr Alpha zu entdecken

Zusammenfassen

Die Strategie integriert zwei Ideen und hat eine gewisse Fähigkeit, die Preise umzukehren. Es besteht jedoch ein Risiko, dass die Parameter falsch ausgewählt werden. Die Strategie kann durch die Optimierung der Stop-Loss-Strategie und die Erhöhung der Filterbedingungen weiter verbessert werden.

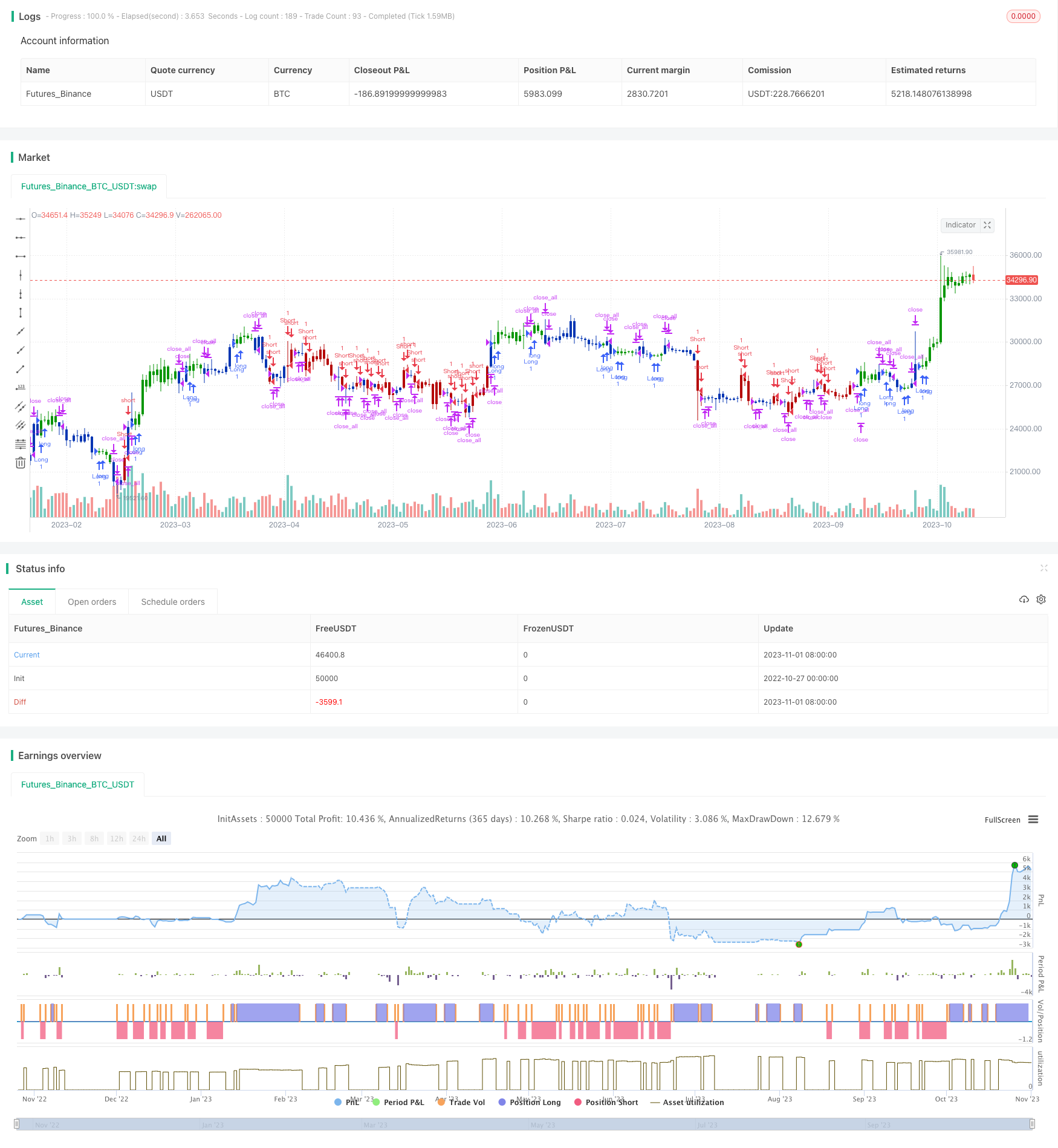

/*backtest

start: 2022-10-27 00:00:00

end: 2023-11-02 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 05/04/2022

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This indicator plots 2/20 exponential moving average. For the Mov

// Avg X 2/20 Indicator, the EMA bar will be painted when the Alert criteria is met.

//

// Second strategy

// Average True Range Trailing Stops Strategy, by Sylvain Vervoort

// The related article is copyrighted material from Stocks & Commodities Jun 2009

// Please, use it only for learning or paper trading. Do not for real trading.

//

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

EMA20(Length) =>

pos = 0.0

xPrice = close

xXA = ta.ema(xPrice, Length)

nHH = math.max(high, high[1])

nLL = math.min(low, low[1])

nXS = nLL > xXA or nHH < xXA ? nLL : nHH

iff_1 = nXS < close[1] ? 1 : nz(pos[1], 0)

pos := nXS > close[1] ? -1 : iff_1

pos

ATRR(nATRPeriod,nATRMultip) =>

pos = 0.0

xATR = ta.atr(nATRPeriod)

nLoss = nATRMultip * xATR

xATRTrailingStop = 0.0

xATRTrailingStop := close > nz(xATRTrailingStop[1], 0) and close[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), close - nLoss) :

close < nz(xATRTrailingStop[1], 0) and close[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), close + nLoss) :

close > nz(xATRTrailingStop[1], 0) ? close - nLoss : close + nLoss

pos:= close[1] < nz(xATRTrailingStop[1], 0) and close > nz(xATRTrailingStop[1], 0) ? 1 :

close[1] > nz(xATRTrailingStop[1], 0) and close < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos

strategy(title='Combo 2/20 EMA & Average True Range Reversed', shorttitle='Combo', overlay=true)

var I1 = '●═════ 2/20 EMA ═════●'

Length = input.int(14, minval=1, group=I1)

var I2 = '●═════ Average True Range Reversed ═════●'

nATRPeriod = input.int(5, group=I2)

nATRMultip = input.float(3.5, group=I2)

var misc = '●═════ MISC ═════●'

reverse = input.bool(false, title='Trade reverse', group=misc)

var timePeriodHeader = '●═════ Time Start ═════●'

d = input.int(1, title='From Day', minval=1, maxval=31, group=timePeriodHeader)

m = input.int(1, title='From Month', minval=1, maxval=12, group=timePeriodHeader)

y = input.int(2005, title='From Year', minval=0, group=timePeriodHeader)

StartTrade = time > timestamp(y, m, d, 00, 00) ? true : false

posEMA20 = EMA20(Length)

prePosATRR = ATRR(nATRPeriod,nATRMultip)

iff_1 = posEMA20 == -1 and prePosATRR == -1 and StartTrade ? -1 : 0

pos = posEMA20 == 1 and prePosATRR == 1 and StartTrade ? 1 : iff_1

iff_2 = reverse and pos == -1 ? 1 : pos

possig = reverse and pos == 1 ? -1 : iff_2

if possig == 1

strategy.entry('Long', strategy.long)

if possig == -1

strategy.entry('Short', strategy.short)

if possig == 0

strategy.close_all()

barcolor(possig == -1 ? #b50404 : possig == 1 ? #079605 : #0536b3)