Momentum-Relaxation-Indikator und 123-Muster-Strategie

Überblick

Diese Strategie kombiniert die Dynamic Spread Indicator und die 123 Formation zu einem kombinierten Handelssignal, um die Gewinnwahrscheinlichkeit zu erhöhen. Die Dynamic Spread Indicator verfolgt die Marktvolatilität und passt die RSI-Parameter an, um kurzfristige Trends zu erfassen. Die 123 Formation nutzt die kurzfristigen Höhen und Tiefen der Aktien, um Handelssignale zu erzeugen.

Strategieprinzip

123 Formen

Die Form 123 ist in drei Phasen unterteilt, in der ersten Phase sinken die Aktienpreise zwei Tage in Folge, dann steigen die Aktienpreise in der zweiten Phase zwei Tage in Folge an, und schließlich fallen die Aktienpreise in der dritten Phase wieder. Anhand dieser Form können wir beurteilen, dass bei steigenden Aktienpreisen in der zweiten Phase eine Mehrkopfposition eingerichtet werden kann, während bei sinkenden Aktienpreisen in der dritten Phase eine Leerkopfposition eingerichtet werden kann.

Konkret gilt dies als Kaufsignal, wenn der Schlusskurs nach zwei aufeinanderfolgenden Tagen fallen, wenn der Schlusskurs am dritten Tag höher ist als der Schlusskurs des Vortages, während der Stochastic Slow am 9. Tag unter 50 liegt. Wenn der Schlusskurs nach zwei aufeinanderfolgenden Tagen steigt, wenn der Schlusskurs am dritten Tag niedriger ist als der Schlusskurs des Vortages, während der Stochastic Fast am 9. Tag über 50 liegt, ist dies ein Verkaufssignal.

Dynamik-Spannungs-Indikator

Der Dynamic-Swing-Indikator ist im Wesentlichen wie der RSI aufgebaut. Der Hauptunterschied besteht darin, dass die Dauer der Dynamic-Swing-Indikatoren variabel ist. Insbesondere wird die Dauer des Indikators von der jüngsten Preisfluktuation beeinflusst.

Die Formel zur Berechnung des Dynamik-Zhang-Zhen-Index lautet:

DMI = RSI(DTime)

其中:

DTime = 14 / X日收盘价标准差的10日均值

Der RSI hat die gleiche Bandbreite wie der RSI, wobei die offenen Bereiche wie folgt sind:

DMI > 30 Leerstandsbereich: DMI < 70

Wenn der Indikator von der ungebundenen Zone in die mehrköpfige Zone einkauft, wird ein Kaufsignal erzeugt, und wenn die mehrköpfige Zone in die ungebundene Zone einkauft, wird ein Verkaufssignal erzeugt.

Analyse der Stärken

Die 123 Form ist einfach und wirksam. Die Form nutzt die kurzfristige Umkehr der Aktienpreise, um am unteren Ende der Unterstufe zu kaufen und am oberen Ende der Unterstufe zu verkaufen, um den Handel in der Mitte des Trends zu vermeiden.

Die dynamische Changchun-Index ist empfindlicher. Die Geschwindigkeitsveränderung des Indikators ermöglicht es, sich an den Markt anzupassen und die Wendepunkte bei starken Schwankungen rechtzeitig zu erfassen.

Beide Strategien können Fehlmeldungen effektiv filtern. Wenn die Form 123 ein Signal erzeugt, kann die DMI den Markthintergrund beurteilen und die Verluste durch den Handel in einem Trend verringern.

Durch die Kombination von zwei Strategien kann die Stabilität des Systems erheblich verbessert werden.

Risikoanalyse

Die DMI- und 123-Form kann ein falsches Signal erzeugen, wenn der Preis nur kurzfristig schwankt und nicht umgedreht wird.

Die Handelsfrequenz kann zu hoch sein. Die DMI-Variationszyklus-Eigenschaften machen es sehr empfindlich gegen Marktlärm und erfordern eine angemessene Anpassung der Parameter, um die Handelsfrequenz zu kontrollieren.

Die 123-Form könnte eine mittlere Trendchance verpassen. Die Form fängt hauptsächlich kurzfristige Umkehrungen ein und kann nicht dauerhaft von mittleren und langen Trends profitieren.

Es ist notwendig, die Anzahl der Transaktionen angemessen einzuschränken.

Optimierungsrichtung

Optimieren Sie die Dynamik von Changchun Index-Parametern. Testen Sie die RSI-Parametern für verschiedene DMI-Parametern und die Parameter für die Handelsspanne, um die optimale Kombination von Parametern zu finden.

Optimierung der 123-Form-Filterbedingungen. Sie können die verschiedenen Parameter des Stoch-Wertes oder andere Filterwerte wie MACD testen.

Erhöhung der Stop-Loss-Mechanismen. Eine angemessene Schrumpfung der Stop-Loss-Marge kann den Einzelschaden reduzieren.

Die Erweiterung der Positionsmanagement-Module, wie z. B. die Festmengen- und die Festkapital-Leistungsrate-Transaktionen, verbessert die strategische Risikokontrolle.

Zusammenfassen

Die Strategie beurteilt die Märkte in Kombination mit dem Dynamic Changes Index und der 123-Form, um die Wirksamkeit der Handelssignale zu verbessern. Jede einzelne Strategie kann sich jedoch nicht perfekt an die Veränderungen des Marktes anpassen. Der Anleger muss bei der Verwendung darauf achten, das Risiko zu kontrollieren und die Optimierungsparameter ständig an die Ergebnisse der Rückmeldung und des Realtors anzupassen, damit die Strategie dauerhaft profitabel ist.

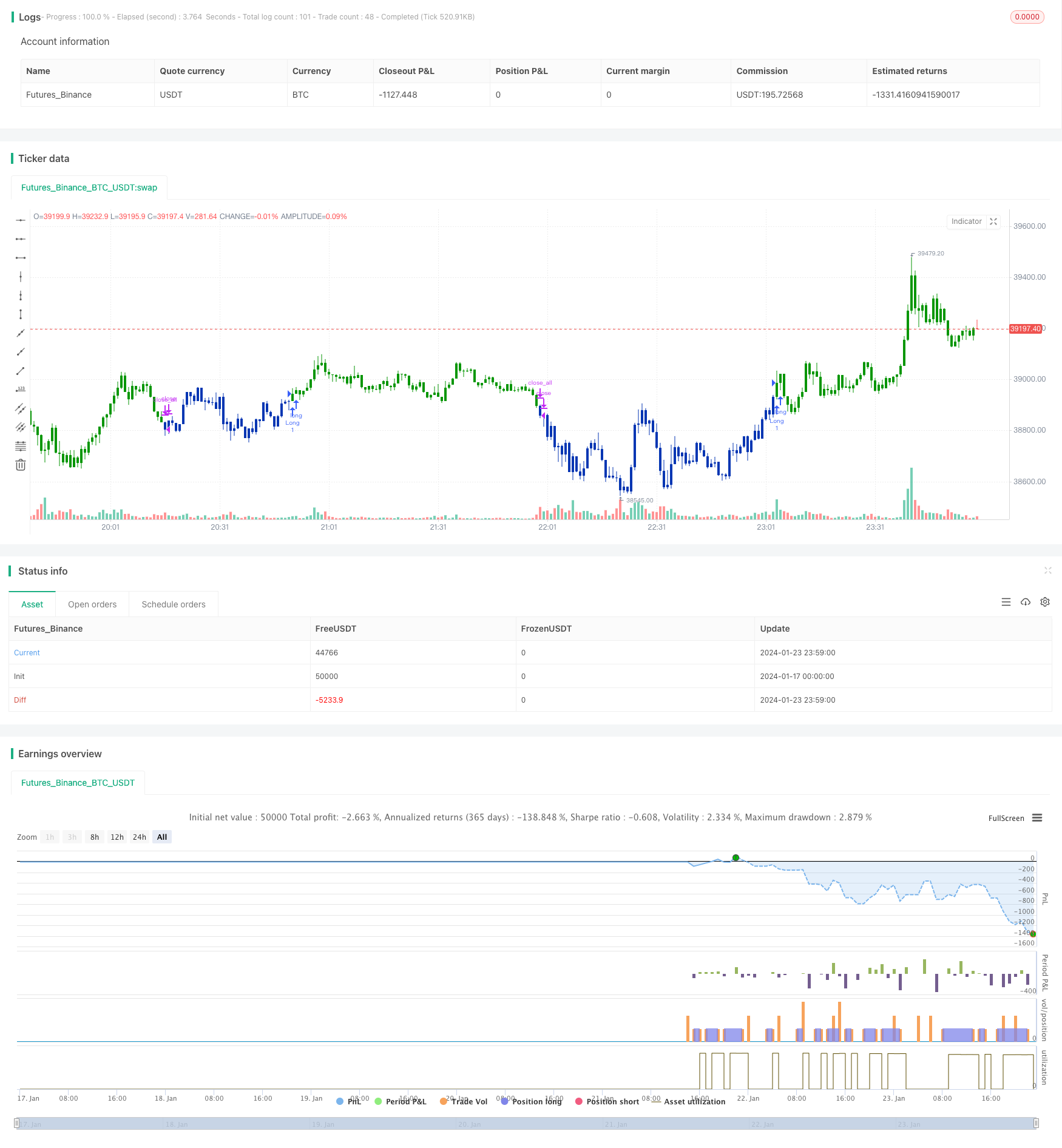

/*backtest

start: 2024-01-17 00:00:00

end: 2024-01-24 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 18/03/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator plots Dynamic Momentum Index indicator. The Dynamic Momentum

// Index (DMI) was developed by Tushar Chande and Stanley Kroll. The indicator

// is covered in detail in their book The New Technical Trader.

// The DMI is identical to Welles Wilder`s Relative Strength Index except the

// number of periods is variable rather than fixed. The variability of the time

// periods used in the DMI is controlled by the recent volatility of prices.

// The more volatile the prices, the more sensitive the DMI is to price changes.

// In other words, the DMI will use more time periods during quiet markets, and

// less during active markets. The maximum time periods the DMI can reach is 30

// and the minimum is 3. This calculation method is similar to the Variable

// Moving Average, also developed by Tushar Chande.

// The advantage of using a variable length time period when calculating the RSI

// is that it overcomes the negative effects of smoothing, which often obscure short-term moves.

// The volatility index used in controlling the time periods in the DMI is based

// on a calculation using a five period standard deviation and a ten period average

// of the standard deviation.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DMI(RSILen, BuyZone,SellZone,UpLimit,LoLimit) =>

pos = 0

xStdDev = stdev(close, 5)

xSMAStdDev = sma(xStdDev, 10)

DTime = round(14 / xSMAStdDev - 0.5)

xDMI = iff(DTime > UpLimit, UpLimit,

iff(DTime < LoLimit, LoLimit, DTime))

xRSI = rsi(xDMI, RSILen)

pos := iff(xRSI > BuyZone, 1,

iff(xRSI < SellZone, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Dynamic Momentum Index", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

RSILen = input(14, minval=1)

BuyZone = input(30, minval=1)

SellZone = input(70, minval=1)

UpLimit = input(30, minval=1)

LoLimit = input(5, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDMI = DMI(RSILen, BuyZone,SellZone,UpLimit,LoLimit)

pos = iff(posReversal123 == 1 and posDMI == 1 , 1,

iff(posReversal123 == -1 and posDMI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )