Handelsstrategie mit dualem Indikatorfilter

Überblick

Die Strategie ist eine Long-Line-Trading-Strategie, bei der der Zufallsindikator K-Wert und der Index-Moving-Average kombiniert werden. Die Strategie wird als Kaufbedingungen beurteilt, wenn der Zufallsindikator K-Wert in die Überverkaufszone eintritt, und als Stop-Loss oder Stop-Plating-Position, wenn der Preis unter den Moving-Averagen fällt und die Zufallsindikator-Filterbedingungen eingehalten werden.

Strategieprinzip

Die Binary-Streaming-Handelsstrategie nutzt hauptsächlich die technischen Merkmale des Indikators Random K-Wert, um den Kaufzeitpunkt zu bestimmen, und der Index Moving Average, um den Stop-Loss-Streaming-Zeitpunkt zu bestimmen. Der Random K-Wert kann verwendet werden, um Überkaufe zu identifizieren, während der Moving Average ein Werkzeug ist, um die Preisentwicklung zu bestimmen.

Die Strategie berechnet zunächst die Werte K und D des Zufallsindikators mit einer Länge von 21 Zyklen sowie den Index-Moving-Average mit einer Länge von 38 Zyklen. Sie erzeugt ein Kaufsignal, wenn der Wert K den Wert D überschreitet und in die Überverkaufszone (default 25) gelangt. Wenn der Preis den Moving-Average überschreitet und der Zufallsindikator K größer als 65 ist, wird eine Trendwende verurteilt und ein Off-Position-Signal erzeugt. Gleichzeitig wird eine Stop-Loss-Bedingung von 13% festgelegt.

Durch den Handel mit doppelten Indikatoren und doppelten Filtern können falsche Signale wirksam gefiltert werden, um nach dem Kauf in den Überverkaufszonen den Long-Line-Trend zu verfolgen und zu profitieren. Diese Strategie eignet sich für mittlere Long-Line-Positionen.

Analyse der Stärken

Die Strategie hat folgende Vorteile:

Der Kaufpunkt des Zufallsindikators Determine: Wenn der Zufallsindikator K-Wert den Wert von D durchquert und in die Überverkaufszone eintritt, wird dies als ein Rückschlagsignal für den Aktienpreis angesehen und ist ein guter Kaufzeitpunkt.

Dual-Filter-Design: Die Strategie nutzt gleichzeitig K-Wert/D-Wert-Goldfork und Preis-Niedrig-Filter, um den Zeitpunkt des Kaufs zu bestimmen und falsche Signale effektiv zu filtern.

Indikatorische Moving Averages (IMAs) verfolgen Stopps: Die Indikatoren haben eine Verzögerung, die für Stopps verwendet werden kann, um den Trend zu maximieren.

Random-Indicator-Filter-Rückstimmung: Die Strategie wird stabiler, wenn der Random-Indicator-Filter für die normale Rückstimmung und Trendwende verwendet wird, um die Position zu beenden.

Strategie für die langfristige Position: Die Strategie für die langfristige Position ist durch die Kombination von zwei Indikatoren konzipiert, um bessere Gewinne zu erzielen.

Risikoanalyse

Die Strategie birgt auch einige Risiken:

Systematisches Risiko: Die Strategie ist sehr empfindlich gegenüber Großstädten und kann in einer Bärenmarktphase verlieren.

Rückstellungsrisiko: Bei kurzfristiger Rückstellung des Marktes kann ein Verlust des Moving Averages ausgelöst werden und ein vorzeitiger Ausstieg ausgelöst werden.

Optimierungsrisiken für Parameter: Die Optimierung von Kennzahlen muss wiederholt getestet werden, und falsche Einstellungen können die Strategie beeinträchtigen.

Das Risiko von Unvorhergesehenen: Vorhergehende Ereignisse sind nicht ausreichend, um die technischen Indikatoren zu beeinflussen.

Optimierungsrichtung

Einige mögliche Optimierungsmöglichkeiten für diese Strategie sind:

Optimierung der Kennzahlenparameter: Verschiedene Kombinationen von Parametern werden immer wieder getestet, um die optimalen Parameter zu finden.

Stopp-Methoden: Einführung von Stopp-Methoden, wie z. B. Schwankungsrate-Stopp und Stopp-Tracking.

In Kombination mit anderen Indikatoren: Einführung von Quantitätsindikatoren, Brin-Band und anderen Indikatoren, um den Kauf- und Verkaufspunkt zu bestimmen.

Optimierung der Anzahl der Perioden des Moving Averages: Testen der Wirkung von länger oder kürzeren Durchschnittslinien.

Analyse der Großstadtumgebung: Strategieparameter für die dynamische Anpassung an die Marktentwicklung in der Großstadt.

Zusammenfassen

Die Doppel-Indikator-Filterwellen-Trading-Strategie ist insgesamt eine vollständige Trend-Tracking-Strategie. Sie verwendet zufällige Indikatoren, um einen Kaufpunkt zu ermitteln, und verfolgt die Trend-Stopps mit einem Moving Average, und hat einen doppelten Filter entwickelt, der falsche Signale effektiv filtert. Die Optimierung der Strategieparameter ist groß und eignet sich für mittlere und lange Positionen.

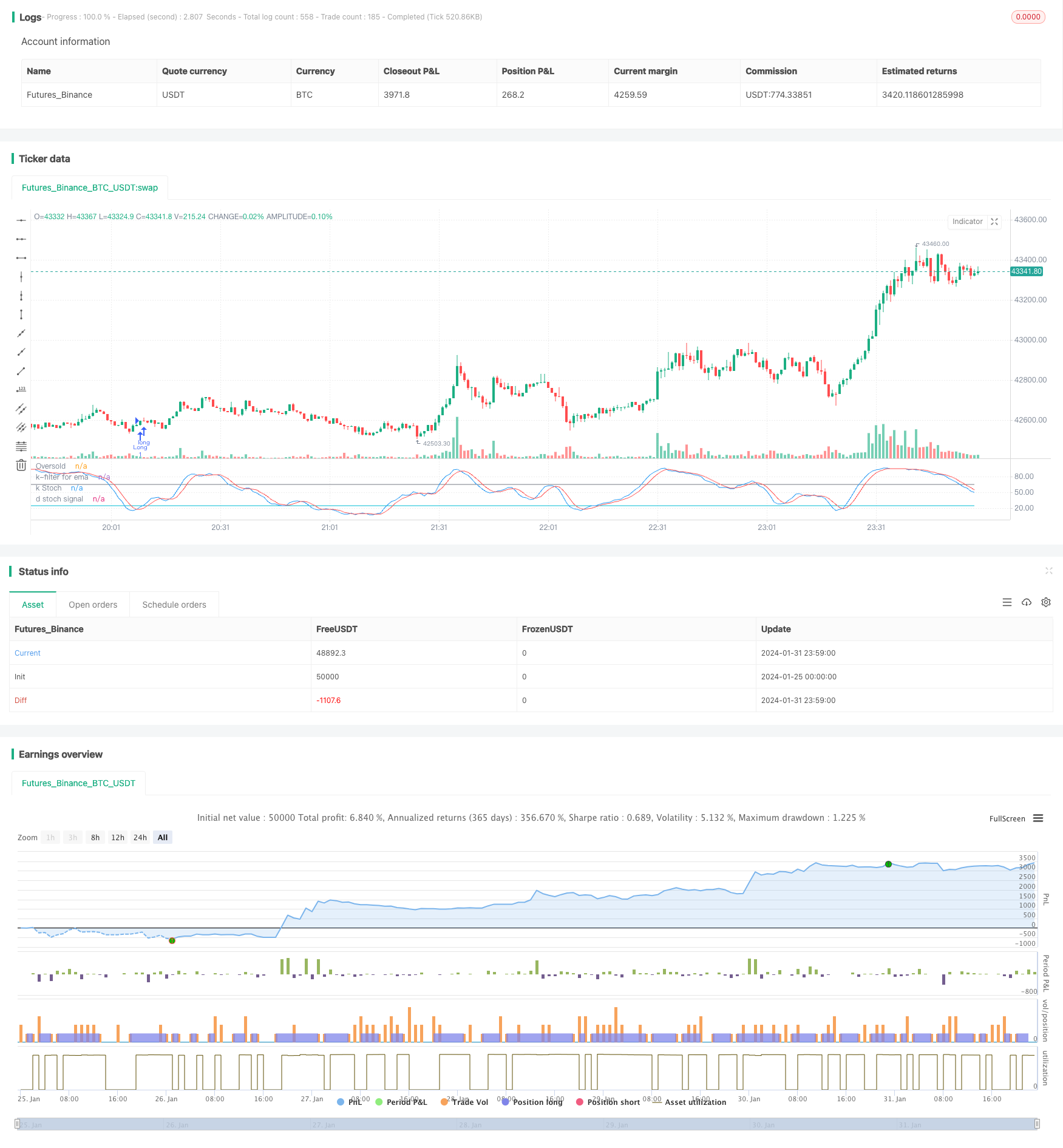

/*backtest

start: 2024-01-25 00:00:00

end: 2024-02-01 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// English version

strategy(title='Stochastic & MA', overlay=false)

// INPUTS : all default value have already been optimized

length = input.int(21, 'period', minval=1)

lossp = input.int(13, 'stop loss %', minval=2, step=1)

leverage = input.int(1, 'leverage', minval=1, step=1)

// leverage has been introduced for modifying stop loss levels for financial instruments with leverage, like ETF

n = input(2, 'n days ago')

filtro = input.int(65, 'k filter for throwbacks', minval=20, step=1)

OverSold = input.int(25, 'Oversold value', minval=5, step=5)

// Building indicators

smoothK = input.int(6, 'k', minval=1)

smoothD = input.int(4, 'd', minval=1)

k = ta.sma(ta.stoch(close, high, low, length), smoothK)

d = ta.sma(k, smoothD)

//Empowerment: introducing EMA

sma_period = input.int(38, 'periodo Sma', minval=1)

emaf = ta.ema(close, sma_period)

//ENTRY condition and order

// First of all, it's better not trade shares with a quaterly loss or with a bad surprise towards to analysts' expectations or ipevaluated (P/E > 50), but on your choice

// You entry when Stochastic's K is higher than D in Oversold area (you may personalize), applying the condition that today's close should be higher than one of n-days ago (default of the day before yesterday or 2 candles ago)

entry1 = k > d and k <= OverSold and close >= close[n]

strategy.entry('Long', strategy.long, comment='k basso', when=entry1)

//EXIT CONDITIONS

// 1) close crosses under exponential movinig average with filter that k >= fixed level (65), in order to distinguish a violent movement of prices with a possibile beginning of a trend from an almost exhausted "ordinary" throwback

// 2) fixed stop loss on percentage

exit1 = ta.crossunder(close, emaf) and k >= filtro

losspel = strategy.position_avg_price * (1 - lossp / 100 * leverage)

exit2 = close < losspel

strategy.close('Long', when=exit1, comment='sma')

strategy.close('Long', when=exit2, comment='stop loss')

// plotting indicators (add Ema on your choice)

plot(k, color=color.new(color.blue, 0), linewidth=1, title='k Stoch')

plot(d, color=color.new(color.red, 0), linewidth=1, title='d stoch signal')

plot(OverSold, title='Oversold', color=color.new(color.aqua, 0))

plot(filtro, color=color.new(color.gray, 0), title='k-filter for ema')