Quantitative Handelsstrategie basierend auf dem dynamischen gleitenden Durchschnitt mehrerer Standards

Überblick

Die Strategie nutzt Kombinationssignale aus verschiedenen technischen Indikatoren, um dynamische Transaktionen mit Aktien, digitalen Währungen usw. zu realisieren. Die Strategie kann automatisch Markttrends identifizieren und Trends verfolgen. Die Strategie enthält außerdem einen Stop-Loss-Mechanismus, um das Risiko zu kontrollieren.

Strategieprinzip

Diese Strategie nutzt mehrere Indikatoren wie den Moving Average, den relativ starken RSI, den Average True Rate (ATR) und den Directional Movement Indicator (ADX) zur Erzeugung von Handelssignalen durch Kombinationen von Indikatoren.

Die Strategie nutzt zunächst zwei bewegliche Durchschnitte, um ein Gold- und Goldfork-Signal zu erzeugen. Die Schnelllinie hat eine Länge von 10 Tagen und die Langleine eine Länge von 50 Tagen. Wenn die Schnelllinie die Langleine von unten durchbricht, erzeugt sie ein Kaufsignal. Wenn die Schnelllinie von oben nach unten fällt, erzeugt sie ein Verkaufsignal.

Auf der Basis der Doppelbewegten Durchschnittswerte führt die Strategie auch die RSI-Anzeige ein, um Trendsignale zu bestätigen und falsche Durchbrüche zu vermeiden. Der RSI beurteilt die Marktstärke anhand der Differenz zwischen der schnellen und der langsamen Linie, wobei die Länge 14 beträgt. Wenn der RSI 30 überschreitet, erzeugt er ein Kaufsignal, und wenn er 70 überschreitet, erzeugt er ein Verkaufssignal.

Darüber hinaus kann die Strategie die Stop-Loss-Position automatisch anhand der ATR-Indikatoren anpassen. Die ATR-Indikatoren können die Schwankungen des Marktes effektiv widerspiegeln. Wenn die Marktfluktuation zunimmt, wird die Strategie die Stop-Loss-Position breiter eingestellt, um die Möglichkeit des Stopps zu verringern.

Die Strategie beurteilt die Trendstärke mit dem ADX-Indikator. Der ADX beurteilt die Trendstärke durch die Differenz zwischen dem positiven Indikator DI+ und dem negativen Indikator DI- Wenn der ADX-Wert 20 überschreitet, wird angenommen, dass der Trend etabliert ist.

Durch die Kombination mehrerer Indikatoren kann die Strategie beim Ausgeben von Handelssignalen vorsichtiger sein und vermeiden, von falschen Signalen in den Märkten getäuscht zu werden, wodurch eine höhere Gewinnrate erzielt wird.

Strategische Vorteile

Diese Strategie hat folgende Vorteile:

- Mehrfache Indicator-Palette, um die Märkte zu analysieren und die Entscheidungsfindung zu verbessern

Durch die Kombination von mehreren Indikatoren wie der Durchschnittslinie, dem RSI, dem ATR und dem ADX kann die Genauigkeit von Handelsentscheidungen verbessert und die Fehlinterpretation durch einen einzelnen Indikator vermieden werden.

- Automatische Anpassung von Stop Losses und Risikokontrolle

Die automatische Anpassung des Stop-Loss-Levels an die Marktvolatilität verringert die Wahrscheinlichkeit, dass ein Stop-Loss ausgelöst wird, und kontrolliert das Trading-Risiko.

- Das sind die wichtigsten Faktoren, die den Trend beeinflussen.

Die ADX-Indikatoren können die Trendstärke beurteilen und dann tatsächlich handeln, um die Verluste durch Rückwärtsoperationen zu reduzieren.

- Optimierung von Parametern

Die Parameter wie die Durchschnittslänge, die RSI-Länge, die ATR- und die ADX-Zyklen können an unterschiedliche Märkte angepasst und optimiert werden.

- Schutz der langfristigen Gewinne

Durch die schnelle und langsame Mittellinie-System zu beurteilen, die lange Linie Trends, und mit RSI und andere Indikatoren reduzieren die Auswirkungen der kurzen Linie Geräusche, können in den Trends für die lange Linie halten, um eine höhere Rendite zu erhalten.

Risiken und Gegenmaßnahmen

Die Strategie birgt auch einige Risiken, die sich auf folgende Bereiche beziehen:

- Risiken der Parameteroptimierung

Mehrparameterkombinationen erhöhen die Optimierungsschwierigkeit. Unpassende Parameterkombinationen können zu einer Verschlechterung der Strategieeffektivität führen. Dieses Risiko kann durch ausreichendere Rückmeldung und Parameteranpassung gemindert werden.

- Gefahr der Nichterfüllung

Technische Indikatoren haben ihre jeweilige Marktlage. Wenn der Markt in eine besondere Situation eintritt, können die in der Strategie enthaltenen Indikatoren gleichzeitig ausfallen.

- Risiken bei Leerpositionen

Die Strategie erlaubt einen Leerlaufhandel. Leerlaufhandel selbst birgt ein unbegrenztes Risiko von Verlusten. Dieses Risiko kann durch die Einrichtung eines Stop-Losses verringert werden.

- Umkehrrisiken

Bei einer Trendwende kann das Indikatorsignal nicht schnell reagieren, was zu einem Rückschlag führen kann. Man kann einige Indikatorparameter entsprechend verkürzen und die Empfindlichkeit erhöhen.

Optimierung

Die Strategie bietet Raum für weitere Optimierungen. Zu den wichtigsten Optimierungsideen gehören:

- Erhöhung des Gewichts der Anpassungsindikatoren

Durch die Analyse der Korrelation zwischen den verschiedenen Indikatoren und dem Marktzustand können Mechanismen entwickelt werden, um die Gewichte der einzelnen Indikatoren dynamisch anzupassen und die Entscheidungswirksamkeit in verschiedenen Marktumgebungen zu verbessern.

- Mehr Unterstützung für Deep Learning Modelle

Die Verwendung von Modellen wie Deep Learning zur Vorhersage der Richtung von Preisveränderungen, zur Unterstützung der manuellen Gestaltung von Entscheidungsregeln und zur Verbesserung der Genauigkeit strategischer Entscheidungen.

- Optimierungsparameter passen sich an

Das Modul für die automatische Optimierung der Parameter für historische Daten in den Rutschfenstern ermöglicht die dynamische Anpassung der Kennzahlenparameter, um die Strategie besser an Marktveränderungen anzupassen.

- Einführung der Langzeitzyklusanalyse

Dazu gehören die Analyse von Wachstumszyklen, wie die Wellenlehre, um die langfristige Entwicklung von Trends zu bestimmen und die Gewinnwahrscheinlichkeit von Positionen zu erhöhen.

Zusammenfassen

Die Strategie nutzt mehrere Indikatoren wie beispielsweise die Moving Average, RSI, ATR und ADX, um eine vollständige Entscheidungsfindung zu erstellen. Sie kann sowohl über die Longer-Line-Trends als auch über die kurzfristigen Indikatoren wie RSI die Lärmstörung reduzieren. Die Strategie bietet außerdem einen großen Optimierungsraum und ist für eine bessere Leistung geeignet.

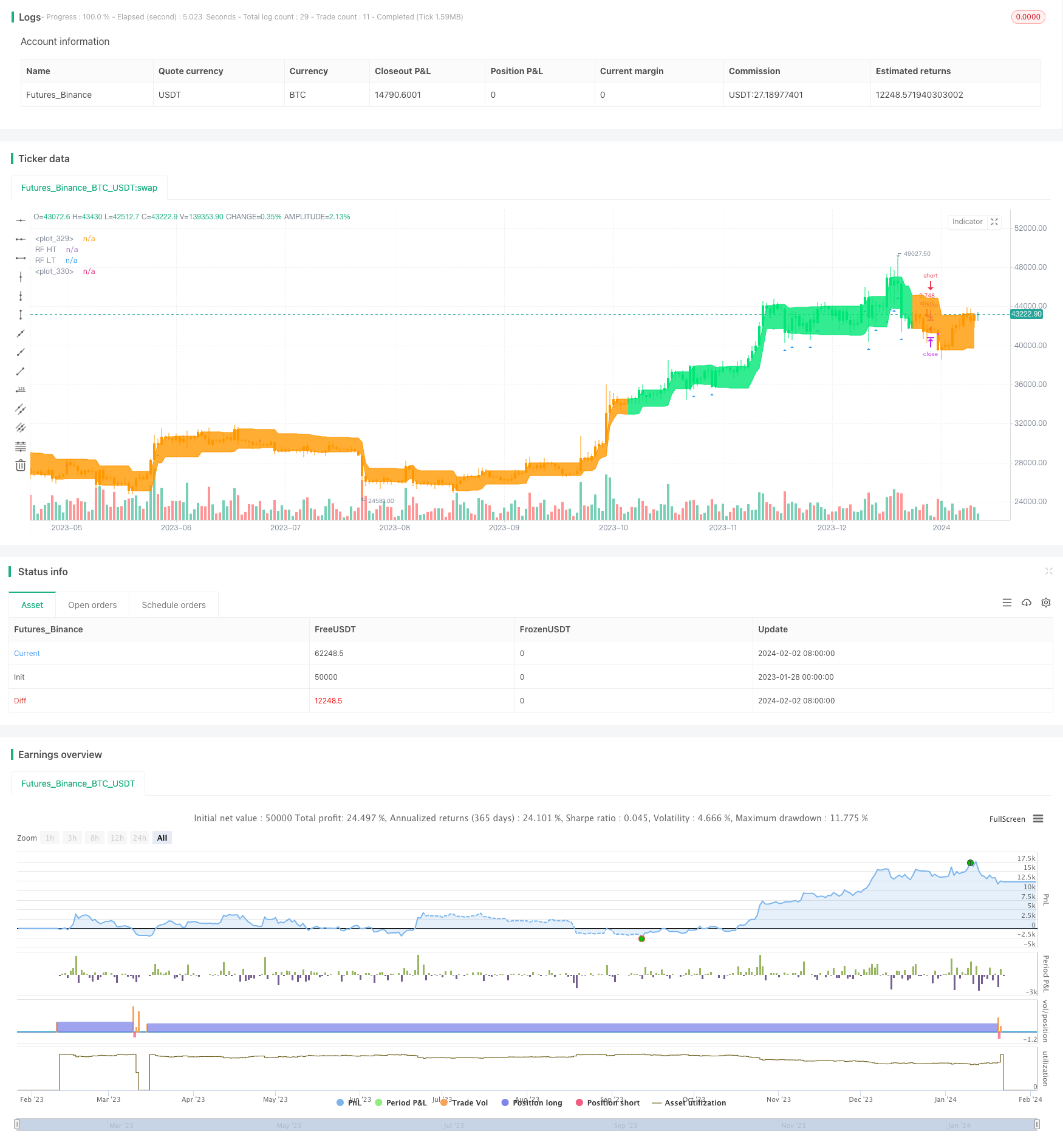

/*backtest

start: 2023-01-28 00:00:00

end: 2024-02-03 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code to my testing

// © sgb

//@version=5

strategy(title='Soren test 2', overlay=true, initial_capital=100, pyramiding=1, calc_on_order_fills=true, calc_on_every_tick=true, default_qty_type=strategy.percent_of_equity, default_qty_value=50, commission_value=0.04)

//SOURCE =============================================================================================================================================================================================================================================================================================================

src = input(open)

// INPUTS ============================================================================================================================================================================================================================================================================================================

//ADX --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

ADX_options = input.string('MASANAKAMURA', title='Adx Type', options=['CLASSIC', 'MASANAKAMURA'], group='ADX')

ADX_len = input.int(38, title='Adx lenght', minval=1, group='ADX')

th = input.float(23, title='Adx Treshold', minval=0, step=0.5, group='ADX')

// Volume ------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

volume_f = input.float(1.2, title='Volume mult.', minval=0, step=0.1, group='Volume')

sma_length = input.int(35, title='Volume lenght', minval=1, group='Volume')

//RSI----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

len_3 = input.int(25, title='RSI lenght', group='Relative Strenght Indeks')

src_3 = input.source(low, title='RSI Source', group='Relative Strenght Indeks')

RSI_VWAP_length = input(25, title='Rsi vwap lenght')

// Range Filter ---------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

per_ = input.int(26, title='SAMPLING PERIOD', minval=1, group='Range Filter')

mult = input.float(2.3, title='RANGE MULTIPLIER', minval=0.1, step=0.1, group='Range Filter')

// Cloud --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

len = input.int(1, title='Cloud Length', group='Cloud')

//RMI ----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

RMI_len = input.int(26, title='Rmi Lenght', minval=1, group='Relative Momentum Index')

mom = input.int(17, title='Rmi Momentum', minval=1, group='Relative Momentum Index')

RMI_os = input.int(33, title='Rmi oversold', minval=0, group='Relative Momentum Index')

RMI_ob = input.int(68, title='Rmi overbought', minval=0, group='Relative Momentum Index')

// Indicators Calculations ========================================================================================================================================================================================================================================================================================================

// Range Filter ----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

var bool L_RF = na

var bool S_RF = na

Range_filter(_src, _per_, _mult) =>

var float _upward = 0.0

var float _downward = 0.0

wper = _per_ * 2 - 1

avrng = ta.ema(math.abs(_src - _src[1]), _per_)

_smoothrng = ta.ema(avrng, wper) * _mult

_filt = _src

_filt := _src > nz(_filt[1]) ? _src - _smoothrng < nz(_filt[1]) ? nz(_filt[1]) : _src - _smoothrng : _src + _smoothrng > nz(_filt[1]) ? nz(_filt[1]) : _src + _smoothrng

_upward := _filt > _filt[1] ? nz(_upward[1]) + 1 : _filt < _filt[1] ? 0 : nz(_upward[1])

_downward := _filt < _filt[1] ? nz(_downward[1]) + 1 : _filt > _filt[1] ? 0 : nz(_downward[1])

[_smoothrng, _filt, _upward, _downward]

[smoothrng, filt, upward, downward] = Range_filter(src, per_, mult)

hband = filt + smoothrng

lband = filt - smoothrng

L_RF := high > hband and upward > 0

S_RF := low < lband and downward > 0

//ADX-------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

calcADX(_len) =>

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : up > down and up > 0 ? up : 0

minusDM = na(down) ? na : down > up and down > 0 ? down : 0

truerange = ta.rma(ta.tr, _len)

_plus = fixnan(100 * ta.rma(plusDM, _len) / truerange)

_minus = fixnan(100 * ta.rma(minusDM, _len) / truerange)

sum = _plus + _minus

_adx = 100 * ta.rma(math.abs(_plus - _minus) / (sum == 0 ? 1 : sum), _len)

[_plus, _minus, _adx]

calcADX_Masanakamura(_len) =>

SmoothedTrueRange = 0.0

SmoothedDirectionalMovementPlus = 0.0

SmoothedDirectionalMovementMinus = 0.0

TrueRange = math.max(math.max(high - low, math.abs(high - nz(close[1]))), math.abs(low - nz(close[1])))

DirectionalMovementPlus = high - nz(high[1]) > nz(low[1]) - low ? math.max(high - nz(high[1]), 0) : 0

DirectionalMovementMinus = nz(low[1]) - low > high - nz(high[1]) ? math.max(nz(low[1]) - low, 0) : 0

SmoothedTrueRange := nz(SmoothedTrueRange[1]) - nz(SmoothedTrueRange[1]) / _len + TrueRange

SmoothedDirectionalMovementPlus := nz(SmoothedDirectionalMovementPlus[1]) - nz(SmoothedDirectionalMovementPlus[1]) / _len + DirectionalMovementPlus

SmoothedDirectionalMovementMinus := nz(SmoothedDirectionalMovementMinus[1]) - nz(SmoothedDirectionalMovementMinus[1]) / _len + DirectionalMovementMinus

DIP = SmoothedDirectionalMovementPlus / SmoothedTrueRange * 100

DIM = SmoothedDirectionalMovementMinus / SmoothedTrueRange * 100

DX = math.abs(DIP - DIM) / (DIP + DIM) * 100

adx = ta.sma(DX, _len)

[DIP, DIM, adx]

[DIPlusC, DIMinusC, ADXC] = calcADX(ADX_len)

[DIPlusM, DIMinusM, ADXM] = calcADX_Masanakamura(ADX_len)

DIPlus = ADX_options == 'CLASSIC' ? DIPlusC : DIPlusM

DIMinus = ADX_options == 'CLASSIC' ? DIMinusC : DIMinusM

ADX = ADX_options == 'CLASSIC' ? ADXC : ADXM

L_adx = DIPlus > DIMinus and ADX > th

S_adx = DIPlus < DIMinus and ADX > th

// Volume -------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

Volume_condt = volume > ta.sma(volume, sma_length) * volume_f

//RSI------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

up_3 = ta.rma(math.max(ta.change(src_3), 0), len_3)

down_3 = ta.rma(-math.min(ta.change(src_3), 0), len_3)

rsi_3 = down_3 == 0 ? 100 : up_3 == 0 ? 0 : 100 - 100 / (1 + up_3 / down_3)

L_rsi = rsi_3 < 70

S_rsi = rsi_3 > 30

RSI_VWAP = ta.rsi(ta.vwap(close), RSI_VWAP_length)

RSI_VWAP_overSold = 13

RSI_VWAP_overBought = 68

L_VAP = ta.crossover(RSI_VWAP, RSI_VWAP_overSold)

S_VAP = ta.crossunder(RSI_VWAP, RSI_VWAP_overBought)

//Cloud --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

PI = 2 * math.asin(1)

hilbertTransform(src) =>

0.0962 * src + 0.5769 * nz(src[2]) - 0.5769 * nz(src[4]) - 0.0962 * nz(src[6])

computeComponent(src, mesaPeriodMult) =>

hilbertTransform(src) * mesaPeriodMult

computeAlpha(src, fastLimit, slowLimit) =>

mesaPeriod = 0.0

mesaPeriodMult = 0.075 * nz(mesaPeriod[1]) + 0.54

smooth = 0.0

smooth := (4 * src + 3 * nz(src[1]) + 2 * nz(src[2]) + nz(src[3])) / 10

detrender = 0.0

detrender := computeComponent(smooth, mesaPeriodMult)

I1 = nz(detrender[3])

Q1 = computeComponent(detrender, mesaPeriodMult)

jI = computeComponent(I1, mesaPeriodMult)

jQ = computeComponent(Q1, mesaPeriodMult)

I2 = 0.0

Q2 = 0.0

I2 := I1 - jQ

Q2 := Q1 + jI

I2 := 0.2 * I2 + 0.8 * nz(I2[1])

Q2 := 0.2 * Q2 + 0.8 * nz(Q2[1])

Re = I2 * nz(I2[1]) + Q2 * nz(Q2[1])

Im = I2 * nz(Q2[1]) - Q2 * nz(I2[1])

Re := 0.2 * Re + 0.8 * nz(Re[1])

Im := 0.2 * Im + 0.8 * nz(Im[1])

if Re != 0 and Im != 0

mesaPeriod := 2 * PI / math.atan(Im / Re)

mesaPeriod

if mesaPeriod > 1.5 * nz(mesaPeriod[1])

mesaPeriod := 1.5 * nz(mesaPeriod[1])

mesaPeriod

if mesaPeriod < 0.67 * nz(mesaPeriod[1])

mesaPeriod := 0.67 * nz(mesaPeriod[1])

mesaPeriod

if mesaPeriod < 6

mesaPeriod := 6

mesaPeriod

if mesaPeriod > 50

mesaPeriod := 50

mesaPeriod

mesaPeriod := 0.2 * mesaPeriod + 0.8 * nz(mesaPeriod[1])

phase = 0.0

if I1 != 0

phase := 180 / PI * math.atan(Q1 / I1)

phase

deltaPhase = nz(phase[1]) - phase

if deltaPhase < 1

deltaPhase := 1

deltaPhase

alpha = fastLimit / deltaPhase

if alpha < slowLimit

alpha := slowLimit

alpha

[alpha, alpha / 2.0]

er = math.abs(ta.change(src, len)) / math.sum(math.abs(ta.change(src)), len)

[a, b] = computeAlpha(src, er, er * 0.1)

mama = 0.0

mama := a * src + (1 - a) * nz(mama[1])

fama = 0.0

fama := b * mama + (1 - b) * nz(fama[1])

alpha = math.pow(er * (b - a) + a, 2)

kama = 0.0

kama := alpha * src + (1 - alpha) * nz(kama[1])

L_cloud = kama > kama[1]

S_cloud = kama < kama[1]

// RMI -----------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

RMI(len, m) =>

up = ta.ema(math.max(close - close[m], 0), len)

dn = ta.ema(math.max(close[m] - close, 0), len)

RMI = dn == 0 ? 0 : 100 - 100 / (1 + up / dn)

RMI

L_rmi = ta.crossover(RMI(RMI_len, mom), RMI_os)

S_rmi = ta.crossunder(RMI(RMI_len, mom), RMI_ob)

//STRATEGY ==========================================================================================================================================================================================================================================================================================================

L_1 = L_VAP and L_RF and not S_adx

S_1 = S_VAP and S_RF and not L_adx

L_2 = L_adx and Volume_condt and L_rsi and L_cloud

S_2 = S_adx and Volume_condt and S_rsi and S_cloud

L_3 = L_rmi and L_RF and not S_adx

S_3 = S_rmi and S_RF and not L_adx

L_basic_condt = L_1 or L_2 or L_3

S_basic_condt = S_1 or S_2 or S_3

var bool longCondition = na

var bool shortCondition = na

var float last_open_longCondition = na

var float last_open_shortCondition = na

var int last_longCondition = 0

var int last_shortCondition = 0

longCondition := L_basic_condt

shortCondition := S_basic_condt

last_open_longCondition := longCondition ? close : nz(last_open_longCondition[1])

last_open_shortCondition := shortCondition ? close : nz(last_open_shortCondition[1])

last_longCondition := longCondition ? time : nz(last_longCondition[1])

last_shortCondition := shortCondition ? time : nz(last_shortCondition[1])

in_longCondition = last_longCondition > last_shortCondition

in_shortCondition = last_shortCondition > last_longCondition

// SWAP-SL ---------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

var int last_long_sl = na

var int last_short_sl = na

sl = input.float(2, 'Swap % period', minval=0, step=0.1, group='strategy settings')

long_sl = ta.crossunder(low, (1 - sl / 100) * last_open_longCondition) and in_longCondition and not longCondition

short_sl = ta.crossover(high, (1 + sl / 100) * last_open_shortCondition) and in_shortCondition and not shortCondition

last_long_sl := long_sl ? time : nz(last_long_sl[1])

last_short_sl := short_sl ? time : nz(last_short_sl[1])

var bool CondIni_long_sl = 0

CondIni_long_sl := long_sl ? 1 : longCondition ? -1 : nz(CondIni_long_sl[1])

var bool CondIni_short_sl = 0

CondIni_short_sl := short_sl ? 1 : shortCondition ? -1 : nz(CondIni_short_sl[1])

Final_Long_sl = long_sl and nz(CondIni_long_sl[1]) == -1 and in_longCondition and not longCondition

Final_Short_sl = short_sl and nz(CondIni_short_sl[1]) == -1 and in_shortCondition and not shortCondition

var int sectionLongs = 0

sectionLongs := nz(sectionLongs[1])

var int sectionShorts = 0

sectionShorts := nz(sectionShorts[1])

// RE-ENTRY ---------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

if longCondition or Final_Long_sl

sectionLongs += 1

sectionShorts := 0

sectionShorts

if shortCondition or Final_Short_sl

sectionLongs := 0

sectionShorts += 1

sectionShorts

var float sum_long = 0.0

var float sum_short = 0.0

if longCondition

sum_long := nz(last_open_longCondition) + nz(sum_long[1])

sum_short := 0.0

sum_short

if Final_Long_sl

sum_long := (1 - sl / 100) * last_open_longCondition + nz(sum_long[1])

sum_short := 0.0

sum_short

if shortCondition

sum_short := nz(last_open_shortCondition) + nz(sum_short[1])

sum_long := 0.0

sum_long

if Final_Short_sl

sum_long := 0.0

sum_short := (1 + sl / 100) * last_open_shortCondition + nz(sum_short[1])

sum_short

var float Position_Price = 0.0

Position_Price := nz(Position_Price[1])

Position_Price := longCondition or Final_Long_sl ? sum_long / sectionLongs : shortCondition or Final_Short_sl ? sum_short / sectionShorts : na

//TP_1 -------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

tp = input.float(1.2, 'Tp-1 ', minval=0, step=0.1, group='strategy settings')

long_tp = ta.crossover(high, (1 + tp / 100) * fixnan(Position_Price)) and in_longCondition and not longCondition

short_tp = ta.crossunder(low, (1 - tp / 100) * fixnan(Position_Price)) and in_shortCondition and not shortCondition

var int last_long_tp = na

var int last_short_tp = na

last_long_tp := long_tp ? time : nz(last_long_tp[1])

last_short_tp := short_tp ? time : nz(last_short_tp[1])

Final_Long_tp = long_tp and last_longCondition > nz(last_long_tp[1])

Final_Short_tp = short_tp and last_shortCondition > nz(last_short_tp[1])

fixnan_1 = fixnan(Position_Price)

ltp = Final_Long_tp ? fixnan_1 * (1 + tp / 100) : na

fixnan_2 = fixnan(Position_Price)

stp = Final_Short_tp ? fixnan_2 * (1 - tp / 100) : na

if Final_Short_tp or Final_Long_tp

sum_long := 0.0

sum_short := 0.0

sectionLongs := 0

sectionShorts := 0

sectionShorts

if Final_Long_tp

CondIni_long_sl == 1

if Final_Short_tp

CondIni_short_sl == 1

// COLORS & PLOTS --------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

ADX_COLOR = L_adx ? color.lime : S_adx ? color.red : color.orange

barcolor(color=ADX_COLOR)

hbandplot = plot(hband, title='RF HT', color=ADX_COLOR, transp=50)

lbandplot = plot(lband, title='RF LT', color=ADX_COLOR, transp=50)

fill(hbandplot, lbandplot, title='RF TR', color=ADX_COLOR, transp=90)

plotshape(longCondition, title='Long', style=shape.triangleup, location=location.belowbar, color=color.new(color.blue, 0), size=size.tiny)

plotshape(shortCondition, title='Short', style=shape.triangledown, location=location.abovebar, color=color.new(color.red, 0), size=size.tiny)

plot(ltp, style=plot.style_circles, linewidth=5, color=color.new(color.fuchsia, 0), editable=false)

plot(stp, style=plot.style_circles, linewidth=5, color=color.new(color.fuchsia, 0), editable=false)

//BACKTESTING--------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------------

Q = 50

SL = input.float(0.4, 'StopLoss ', minval=0, step=0.1)

strategy.entry('long', strategy.long, when=longCondition)

strategy.entry('short', strategy.short, when=shortCondition)

strategy.exit('TP', 'long', qty_percent=Q, limit=fixnan(Position_Price) * (1 + tp / 100))

strategy.exit('TP', 'short', qty_percent=Q, limit=fixnan(Position_Price) * (1 - tp / 100))

strategy.exit('SL', 'long', stop=fixnan(Position_Price) * (1 - SL / 100))

strategy.exit('SL', 'short', stop=fixnan(Position_Price) * (1 + SL / 100))

//

//

//

//

//

//

// By SGB