Estrategia de inversión del impulso del modelo multifactorial

Descripción general

La estrategia de reversión de la dinámica del modelo multifactor logra un rendimiento más estable y más alto mediante la combinación de la estrategia de reversión del modelo multifactor y la dinámica. La estrategia utiliza el indicador de reversión y resonancia 123 como dos señales independientes y establece posiciones cuando las dos señales coinciden.

Principio de estrategia

La estrategia de inversión de la dinámica del modelo multifactorial se compone de dos subestrategias: la estrategia de inversión 123 y la estrategia de indicadores de resonancia.

La estrategia inversa se basa en la subida o caída de los precios durante 2 días consecutivos y se combina con el indicador STOCH para determinar si el mercado está demasiado frío o demasiado caliente para generar una señal de negociación. En concreto, cuando los precios suben durante 2 días consecutivos y la línea lenta de STOCH está por debajo de 50 en 9 días; cuando los precios bajan durante 2 días consecutivos y la línea rápida de STOCH está por encima de 50 en 9 días.

La estrategia del indicador de resonancia utiliza la superposición de diferentes indicadores de promedio y oscilación periódicos para determinar la dirección y la intensidad de la tendencia. Incluye métodos como la ponderación lineal, la suma de la cuerda y otros para determinar la situación de la polygonía. El indicador, dividido por rangos, devuelve 1 a 9 para indicar la polygonía de la fuerza, y 1 a 9 para indicar la polygonía de la fuerza.

Finalmente, la estrategia elige establecer posiciones de más cabeza o de cabeza vacía cuando las dos señales coinciden.

Análisis de las ventajas

La estrategia de reversión de la dinámica del modelo multifactorial combina el factor de reversión y el factor de fuerza, que puede capturar la oportunidad de reversión al mismo tiempo para evitar falsas rupturas, con lo que tiene una mayor tasa de victoria. Las ventajas de la estrategia se reflejan en:

La estrategia de reversión como fuente de señales de reversión, puede capturar la reversión a corto plazo para generar ganancias adicionales.

Los indicadores de resonancia conjunta determinan la dirección y la intensidad de la tendencia, evitando el riesgo de pérdidas causadas por un espacio de inversión excesivo.

La combinación de ambos, hasta cierto punto, complementa las ventajas, compensa las deficiencias y mejora la calidad de la señal.

La combinación de múltiples factores puede mejorar la estabilidad de la estrategia en comparación con un solo modelo.

Análisis de riesgos

A pesar de las ventajas de la estrategia de inversión de dinámica de los modelos multifactoriales, existen algunos riesgos:

La inversión no se ha completado y el precio se ha vuelto a desviar. Se puede ajustar adecuadamente la protección contra los daños.

Cuando las señales de ambos son inconsistentes, no se puede determinar la dirección. Se puede ajustar el parámetro para que ambos coincidan más.

Los modelos son demasiado complejos, con muchos parámetros, para ser ajustados y optimizados fácilmente.

Se debe prestar atención a varios submodelos al mismo tiempo, lo que dificulta el funcionamiento en el disco y aumenta la presión psicológica. Se pueden introducir ciertos elementos de transacción automática para reducir la carga operativa.

Dirección de optimización

Las estrategias de inversión de la dinámica de los modelos multifactoriales se pueden optimizar en los siguientes aspectos:

Ajustar los parámetros de la estrategia de reversión 123 para que la señal de reversión sea más precisa y fiable.

Ajustar los parámetros del indicador de resonancia para que la tendencia de juicio se acerque más a la tendencia real.

Introducción de una combinación de parámetros para la optimización automática de algoritmos de aprendizaje automático.

Se ha añadido un módulo de gestión de posiciones para que la corrección de posiciones sea más cuantitativa y sistemática.

Aumentar el módulo de stop loss. Controlar eficazmente las pérdidas individuales mediante el establecimiento de un precio de stop loss.

Resumir

La estrategia de inversión de la dinámica del modelo multifactor utiliza la combinación de factores de inversión y factores de potencia para obtener una mayor tasa de éxito mediante la superposición de múltiples factores, garantizando una mayor calidad de la señal. Esta estrategia tiene la doble ventaja de capturar oportunidades de inversión y de fluctuación, es una estrategia de estabilización cuantitativa de alta eficiencia. En el futuro, se puede optimizar continuamente en términos de ajuste de parámetros, control de riesgos, etc., lo que mejora aún más la relación de riesgo de beneficio de la estrategia.

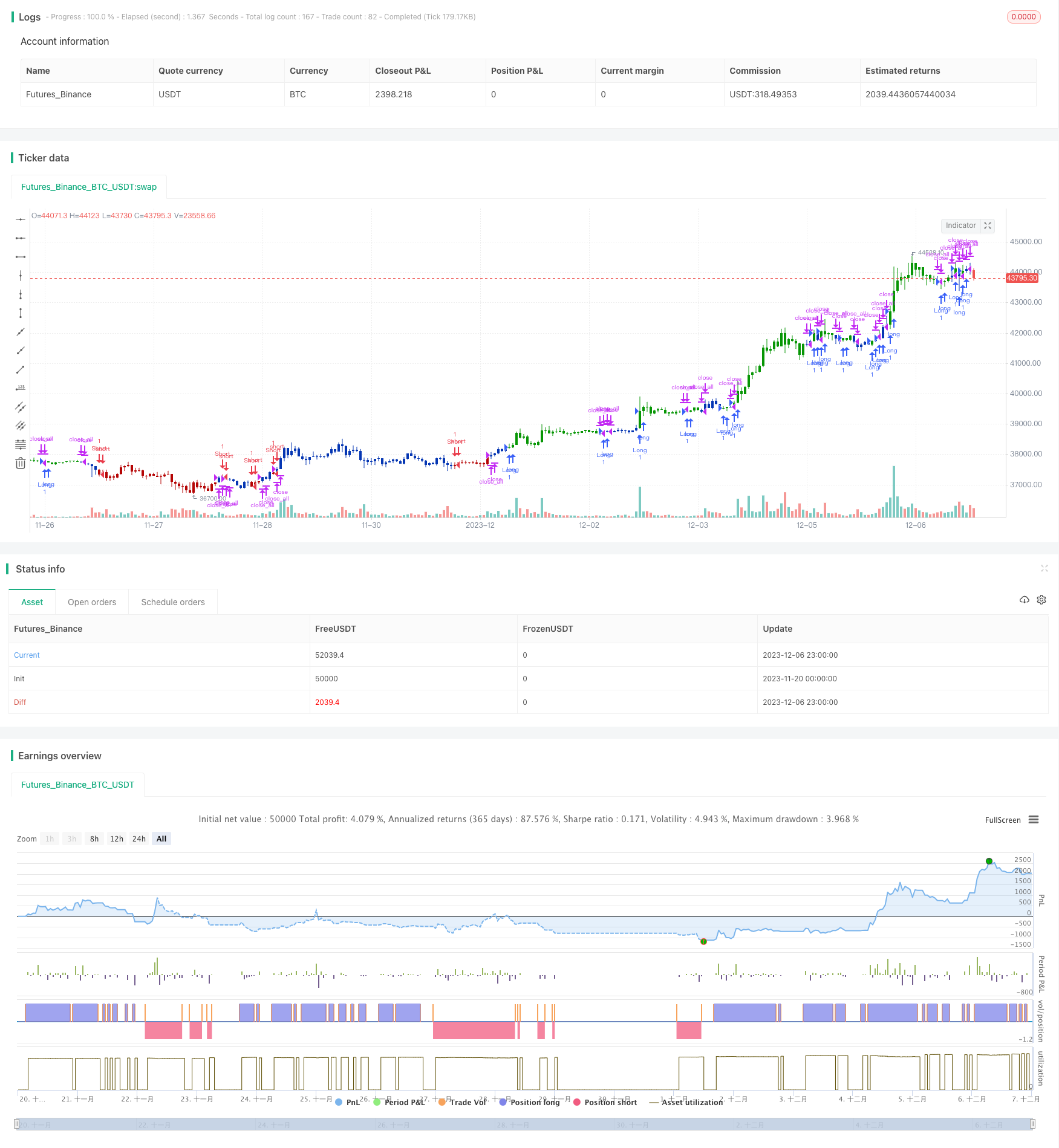

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-07 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 11/11/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This is modified version of Dale Legan's "Confluence" indicator written by Gary Fritz.

// ================================================================

// Here is Gary`s commentary:

// Since the Confluence indicator returned several "states" (bull, bear, grey, and zero),

// he modified the return value a bit:

// -9 to -1 = Bearish

// -0.9 to 0.9 = "grey" (and zero)

// 1 to 9 = Bullish

// The "grey" range corresponds to the "grey" values plotted by Dale's indicator, but

// they're divided by 10.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

Confluence(Harmonic, BuyBand, SellBand) =>

pos = 0.0

Price = close

STL = round((Harmonic * 2) - 1 - 0.5)

ITL = round((STL * 2) - 1 - 0.5)

LTL = round((ITL * 2) - 1 - 0.5)

HOFF = round(Harmonic / 2 - 0.5)

SOFF = round(STL / 2 - 0.5)

IOFF = round(ITL / 2 - 0.5)

xHavg = sma(Price, Harmonic)

xSavg = sma(Price, STL)

xIavg = sma(Price, ITL)

xLavg = sma(Price, LTL)

xvalue2 = xSavg - xHavg[HOFF]

xvalue3 = xIavg - xSavg[SOFF]

xvalue12 = xLavg - xIavg[IOFF]

xmomsig = xvalue2 + xvalue3 + xvalue12

xLavgOHLC = sma(ohlc4, LTL - 1)

xH2 = sma(Price, Harmonic - 1)

xS2 = sma(Price, STL - 1)

xI2 = sma(Price, ITL - 1)

xL2 = sma(Price, LTL - 1)

DerivH = (xHavg * 2) - xHavg[1]

DerivS = (xSavg * 2) - xSavg[1]

DerivI = (xIavg * 2) - xIavg[1]

DerivL = (xLavg * 2) - xLavg[1]

SumDH = Harmonic * DerivH

SumDS = STL * DerivS

SumDI = ITL * DerivI

SumDL = LTL * DerivL

LengH = Harmonic - 1

LengS = STL - 1

LengI = ITL - 1

LengL = LTL - 1

N1H = xH2 * LengH

N1S = xS2 * LengS

N1I = xI2 * LengI

N1L = xL2 * LengL

DRH = SumDH - N1H

DRS = SumDS - N1S

DRI = SumDI - N1I

DRL = SumDL - N1L

SumH = xH2 * (Harmonic - 1)

SumS = xS2 * (STL - 1)

SumI = xI2 * (ITL - 1)

SumL = xLavgOHLC * (LTL - 1)

xvalue5 = (SumH + DRH) / Harmonic

xvalue6 = (SumS + DRS) / STL

xvalue7 = (SumI + DRI) / ITL

xvalue13 = (SumL + DRL) / LTL

value9 = xvalue6 - xvalue5[HOFF]

value10 = xvalue7 - xvalue6[SOFF]

value14 = xvalue13 - xvalue7[IOFF]

xmom = value9 + value10 + value14

HT = sin(xvalue5 * 2 * 3.14 / 360) + cos(xvalue5 * 2 * 3.14 / 360)

HTA = sin(xHavg * 2 * 3.14 / 360) + cos(xHavg * 2 * 3.14 / 360)

ST = sin(xvalue6 * 2 * 3.14 / 360) + cos(xvalue6 * 2 * 3.14 / 360)

STA = sin(xSavg * 2 * 3.14 / 360) + cos(xSavg * 2 * 3.14 / 360)

IT = sin(xvalue7 * 2 * 3.14 / 360) + cos(xvalue7 * 2 * 3.14 / 360)

ITA = sin(xIavg * 2 * 3.14 / 360) + cos(xIavg * 2 * 3.14 / 360)

xSum = HT + ST + IT

xErr = HTA + STA + ITA

Condition2 = (((xSum > xSum[SOFF]) and (xHavg < xHavg[SOFF])) or ((xSum < xSum[SOFF]) and (xHavg > xHavg[SOFF])))

Phase = iff(Condition2 , -1 , 1)

xErrSum = (xSum - xErr) * Phase

xErrSig = sma(xErrSum, SOFF)

xvalue70 = xvalue5 - xvalue13

xvalue71 = sma(xvalue70, Harmonic)

ErrNum = iff (xErrSum > 0 and xErrSum < xErrSum[1] and xErrSum < xErrSig, 1,

iff (xErrSum > 0 and xErrSum < xErrSum[1] and xErrSum > xErrSig, 2,

iff (xErrSum > 0 and xErrSum > xErrSum[1] and xErrSum < xErrSig, 2,

iff (xErrSum > 0 and xErrSum > xErrSum[1] and xErrSum > xErrSig, 3,

iff (xErrSum < 0 and xErrSum > xErrSum[1] and xErrSum > xErrSig, -1,

iff (xErrSum < 0 and xErrSum < xErrSum[1] and xErrSum > xErrSig, -2,

iff (xErrSum < 0 and xErrSum > xErrSum[1] and xErrSum < xErrSig, -2,

iff (xErrSum < 0 and xErrSum < xErrSum[1] and xErrSum < xErrSig, -3, 0))))))))

momNum = iff (xmom > 0 and xmom < xmom[1] and xmom < xmomsig , 1,

iff (xmom > 0 and xmom < xmom[1] and xmom > xmomsig, 2,

iff (xmom > 0 and xmom > xmom[1] and xmom < xmomsig, 2,

iff (xmom > 0 and xmom > xmom[1] and xmom > xmomsig, 3,

iff (xmom < 0 and xmom > xmom[1] and xmom > xmomsig, -1,

iff (xmom < 0 and xmom < xmom[1] and xmom > xmomsig, -2,

iff (xmom < 0 and xmom > xmom[1] and xmom < xmomsig, -2,

iff (xmom < 0 and xmom < xmom[1] and xmom < xmomsig, -3, 0))))))))

TCNum = iff (xvalue70 > 0 and xvalue70 < xvalue70[1] and xvalue70 < xvalue71, 1,

iff (xvalue70 > 0 and xvalue70 < xvalue70[1] and xvalue70 > xvalue71, 2,

iff (xvalue70 > 0 and xvalue70 > xvalue70[1] and xvalue70 < xvalue71, 2,

iff (xvalue70 > 0 and xvalue70 > xvalue70[1] and xvalue70 > xvalue71, 3,

iff (xvalue70 < 0 and xvalue70 > xvalue70[1] and xvalue70 > xvalue71, -1,

iff (xvalue70 < 0 and xvalue70 < xvalue70[1] and xvalue70 > xvalue71, -2,

iff (xvalue70 < 0 and xvalue70 > xvalue70[1] and xvalue70 < xvalue71, -2,

iff (xvalue70 < 0 and xvalue70 < xvalue70[1] and xvalue70 < xvalue71, -3,0))))))))

value42 = ErrNum + momNum + TCNum

Confluence = iff (value42 > 0 and xvalue70 > 0, value42,

iff (value42 < 0 and xvalue70 < 0, value42,

iff ((value42 > 0 and xvalue70 < 0) or (value42 < 0 and xvalue70 > 0), value42 / 10, 0)))

Res1 = iff (Confluence >= 1, Confluence, 0)

Res2 = iff (Confluence <= -1, Confluence, 0)

Res3 = iff (Confluence == 0, 0, iff (Confluence > -1 and Confluence < 1, 10 * Confluence, 0))

pos := iff(Res2 >= SellBand and Res2 != 0, -1,

iff(Res1 <= BuyBand and Res1 != 0, 1,

iff(Res3 != 0, 2, nz(pos[1], 0))))

pos

strategy(title="Combo Backtest 123 Reversal & Confluence", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

Harmonic = input(10, minval=1)

BuyBand = input(9)

SellBand = input(-9)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posConfluence = Confluence(Harmonic, BuyBand, SellBand)

pos = iff(posReversal123 == 1 and posConfluence == 1 , 1,

iff(posReversal123 == -1 and posConfluence == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )