Estrategia de negociación de marco temporal cruzado con media móvil doble

Descripción general

Esta estrategia genera señales de compra y venta en dos marcos de tiempo diferentes mediante el cálculo de dos tipos diferentes de promedios móviles. Esta es una estrategia de caja de arena muy buena que se puede usar para experimentar con diferentes tipos de promedios móviles y diferentes combinaciones de marcos de tiempo.

Principio de estrategia

Esta estrategia utiliza dos medias móviles, una media móvil rápida y una media móvil lenta. El marco de tiempo de la media móvil rápida es mayor o igual al marco de tiempo de la gráfica. Se genera una señal de compra cuando la media móvil rápida se eleva por encima de la media móvil lenta; se genera una señal de venta cuando la media móvil rápida se eleva por debajo de la media móvil lenta.

El usuario puede elegir entre varios tipos diferentes de promedios móviles, como SMA, EMA, KAMA, etc. Los marcos de tiempo pueden ser diferentes, de modo que se puede encontrar el mejor parámetro mediante experimentos combinados.

Análisis de las ventajas

La mayor ventaja de esta estrategia es que se puede ajustar muy fácilmente las diferentes combinaciones de experimentos de parámetros para encontrar la mejor configuración de parámetros.

El usuario puede elegir libremente entre dos tipos de promedios móviles: el tipo, la duración y el marco de tiempo, y el sistema calcula y muestra los resultados en tiempo real. Esto es mucho más fácil que probar una estrategia combinada de un solo parámetro.

La estrategia también incluye una función de suspensión de pérdidas que reduce el riesgo y mejora la probabilidad de ganancias.

Análisis de riesgos

El mayor riesgo de esta estrategia es que la configuración inadecuada de los parámetros puede causar señales de negociación demasiado frecuentes, lo que aumenta los costos de negociación y la pérdida de puntos de deslizamiento.

Además, las medias móviles dobles son propensas a generar falsas señales, y si los parámetros no son elegidos correctamente, las señales de compra y venta pueden ser poco fiables.

Estos riesgos se pueden mitigar mediante la optimización de los parámetros y la combinación de otros indicadores.

Dirección de optimización

Se puede considerar la inclusión de otras combinaciones de indicadores basados en las medias móviles dobles, para filtrar, por ejemplo, el indicador RSI para confirmar las señales de compra y venta, lo que reduce las falsas señales.

También se puede intentar optimizar el entrenamiento de parámetros de las medias móviles para encontrar la combinación óptima de parámetros. También se puede considerar el uso de métodos de aprendizaje automático para optimizar dinámicamente los parámetros.

Resumir

Esta estrategia es una muy buena caja de arena para el experimento de las medias móviles dobles. Su ventaja es que se pueden replicar rápidamente diferentes combinaciones de parámetros para encontrar la mejor estrategia de negociación. Por supuesto, también existe el riesgo de que algunos parámetros se configuren incorrectamente, lo que requiere un filtro para reducir el riesgo mediante la adición de otras combinaciones de indicadores.

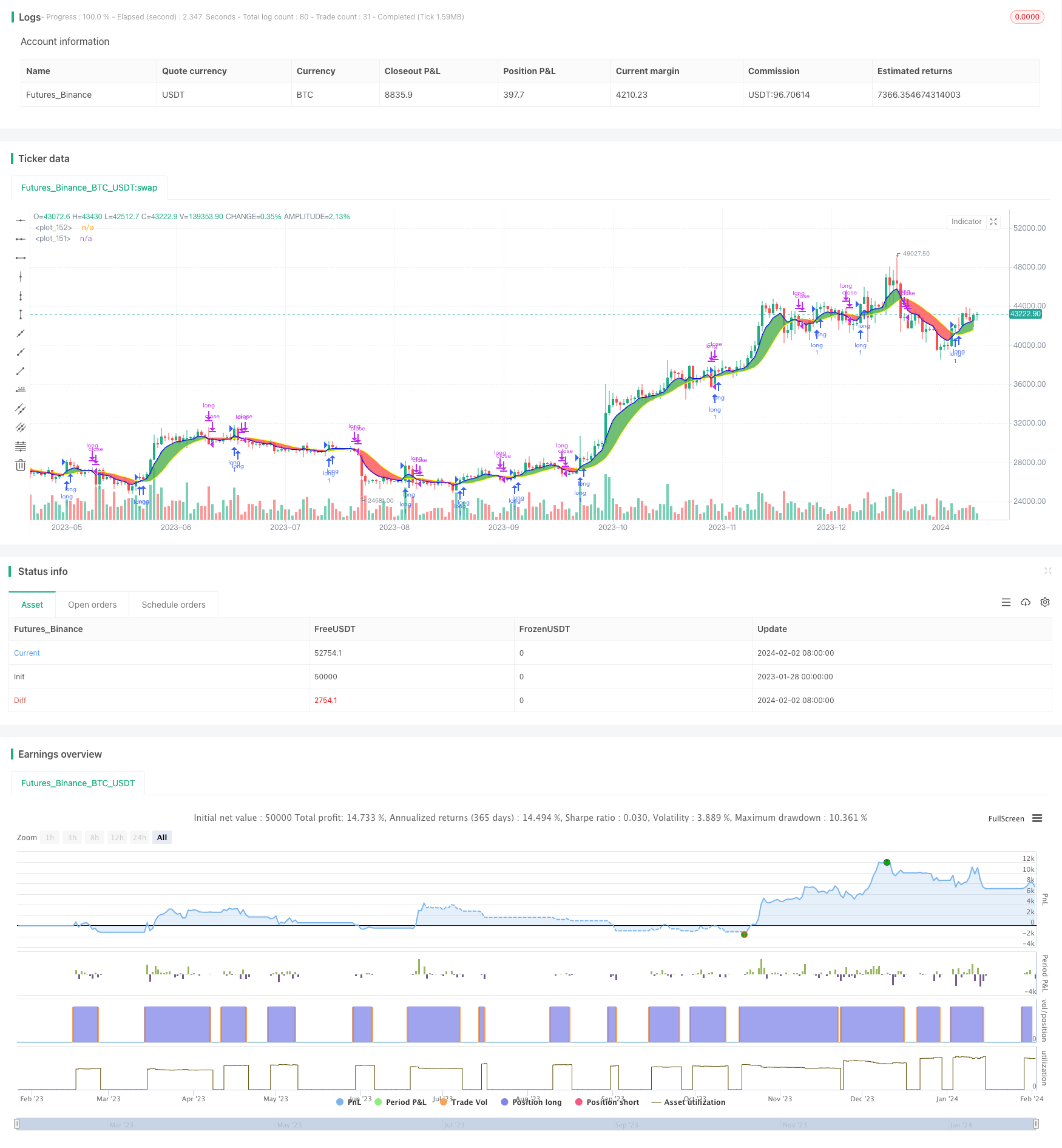

/*backtest

start: 2023-01-28 00:00:00

end: 2024-02-03 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This work is licensed under a Creative Commons Attribution-ShareAlike 4.0 International License https://creativecommons.org/licenses/by-sa/4.0/

// © dman103

// A moving averages SandBox strategy where you can experiment using two different moving averages (like KAMA, ALMA, HMA, JMA, VAMA and more) on different time frames to generate BUY and SELL signals, when they cross.

// Great sandbox for experimenting with different moving averages and different time frames.

//

// == How to use ==

// We select two types of moving averages on two different time frames:

//

// First is the FAST moving average that should be at the same time frame or higher.

// Second is the SLOW moving average that should be on the same time frame or higher.

// When FAST moving average cross over the SLOW moving average we have a BUY signal (for LONG)

// When FAST moving average cross under the SLOW moving average we have a SELL signal (for SHORT)

// WARNING: Using a lower time frame than your chart time frame will result in unrealistic results in your backtesting and bar replay.

// == NOTES ==

// You can select BOTH, LONG, SHORT or NONE in the strategy settings.

// You can also enable Stop Loss and Take Profit.

// More sandboxes to come, Follow to get notified.

// Can also act as indicator by settings 'What trades should be taken' to 'NONE'

//@version=4

strategy("Multi MA MTF SandBox Strategy","Multi MA SandBox",overlay=true)

tradeType = input("LONG", title="What trades should be taken:", options=["LONG", "SHORT", "BOTH", "NONE"])

fast_title = input(true, title='---------------- Fast Moving Average (BLUE)----------------', type=input.bool)

ma_select1 = input(title="First Slow moving average", defval="EMA", options=["SMA", "EMA", "WMA", "HMA", "JMA", "KAMA", "TMA", "VAMA", "SMMA", "DEMA" , "VMA", "WWMA", "EMA_NO_LAG", "TSF","ALMA"])

resma_fast = input(title="First Time Frame", type=input.resolution, defval="")

lenma_fast = input(title="First MA Length", type=input.integer, defval=6)

slow_title = input(true, title='---------------- Slow Moving Average (YELLOW)----------------', type=input.bool)

ma_select2 = input(title="Second Fast moving average", defval="JMA", options=["SMA", "EMA", "WMA", "HMA", "JMA", "KAMA", "TMA", "VAMA", "SMMA", "DEMA" , "VMA", "WWMA", "EMA_NO_LAG", "TSF","ALMA"])

resma_slow = input(title="Second time frame", type=input.resolution, defval="")

lenma_slow = input(title="Second MA length", type=input.integer, defval=14)

settings = input(true, title='---------------- Other Settings ----------------', type=input.bool)

lineWidth = input(2,title="Line Width")

colorTransparency=input(50,title="Color Transparency",step=10,minval=0,maxval=100)

color_fast=input(color.blue,type=input.color)

color_slow=input(color.yellow,type=input.color)

fillColor = input(title="Fill Color", type=input.bool, defval=true)

IndicatorSettings = input(true, title='---------------- Indicators Settings ----------------', type=input.bool)

offset=input(title="Alma Offset (only for ALMA)",defval=0.85, step=0.05)

volatility_lookback =input(title="Volatility lookback (only for VAMA)",defval=12)

i_fastAlpha = input(1.25,"KAMA's alpha (only for KAMA)", minval=1,step=0.25)

fastAlpha = 2.0 / (i_fastAlpha + 1)

slowAlpha = 2.0 / (31)

///////Moving Averages

MA_selector(src, length,ma_select) =>

ma = 0.0

if ma_select == "SMA"

ma := sma(src, length)

ma

if ma_select == "EMA"

ma := ema(src, length)

ma

if ma_select == "WMA"

ma := wma(src, length)

ma

if ma_select == "HMA"

ma := hma(src,length)

ma

if ma_select == "JMA"

beta = 0.45*(length-1)/(0.45*(length-1)+2)

alpha = beta

tmp0 = 0.0, tmp1 = 0.0, tmp2 = 0.0, tmp3 = 0.0, tmp4 = 0.0

tmp0 := (1-alpha)*src + alpha*nz(tmp0[1])

tmp1 := (src - tmp0[0])*(1-beta) + beta*nz(tmp1[1])

tmp2 := tmp0[0] + tmp1[0]

tmp3 := (tmp2[0] - nz(tmp4[1]))*((1-alpha)*(1-alpha)) + (alpha*alpha)*nz(tmp3[1])

tmp4 := nz(tmp4[1]) + tmp3[0]

ma := tmp4

ma

if ma_select == "KAMA"

momentum = abs(change(src, length))

volatility = sum(abs(change(src)), length)

efficiencyRatio = volatility != 0 ? momentum / volatility : 0

smoothingConstant = pow((efficiencyRatio * (fastAlpha - slowAlpha)) + slowAlpha, 2)

var kama = 0.0

kama := nz(kama[1], src) + smoothingConstant * (src - nz(kama[1], src))

ma:=kama

ma

if ma_select == "TMA"

ma := sma(sma(src, ceil(length / 2)), floor(length / 2) + 1)

ma

if ma_select == "VMA"

valpha=2/(length+1)

vud1=src>src[1] ? src-src[1] : 0

vdd1=src<src[1] ? src[1]-src : 0

vUD=sum(vud1,9)

vDD=sum(vdd1,9)

vCMO=nz((vUD-vDD)/(vUD+vDD))

VAR=0.0

VAR:=nz(valpha*abs(vCMO)*src)+(1-valpha*abs(vCMO))*nz(VAR[1])

ma := VAR

ma

if ma_select == "WWMA"

wwalpha = 1/ length

WWMA = 0.0

WWMA := wwalpha*src + (1-wwalpha)*nz(WWMA[1])

ma := WWMA

ma

if ma_select == "EMA_NO_LAG"

EMA1= ema(src,length)

EMA2= ema(EMA1,length)

Difference= EMA1 - EMA2

ma := EMA1 + Difference

ma

if ma_select == "TSF"

lrc = linreg(src, length, 0)

lrc1 = linreg(src,length,1)

lrs = (lrc-lrc1)

TSF = linreg(src, length, 0)+lrs

ma := TSF

ma

if ma_select =="VAMA" // Volatility Adjusted from @fractured

mid=ema(src,length)

dev=src-mid

vol_up=highest(dev,volatility_lookback)

vol_down=lowest(dev,volatility_lookback)

ma := mid+avg(vol_up,vol_down)

ma

if ma_select == "SMMA"

smma = float (0.0)

smaval=sma(src, length)

smma := na(smma[1]) ? smaval : (smma[1] * (length - 1) + src) / length

ma := smma

if ma_select == "DEMA"

e1 = ema(src, length)

e2 = ema(e1, length)

ma := 2 * e1 - e2

ma

if ma_select == "ALMA"

ma := alma(src, length,offset, 6)

ma

ma

// Calculate EMA

ma_fast = MA_selector(close, lenma_fast,ma_select1)

ma_slow = MA_selector(close, lenma_slow,ma_select2)

maFastStep = security(syminfo.tickerid, resma_fast, ma_fast)

maSlowStep = security(syminfo.tickerid, resma_slow, ma_slow)

ma1_plot=plot(maFastStep, color=color_fast,linewidth=lineWidth,transp=colorTransparency)

ma2_plot=plot(maSlowStep, color=color_slow,linewidth=lineWidth,transp=colorTransparency)

colors=ma_fast>ma_slow ? color.green : color.red

fill(ma1_plot,ma2_plot, color=fillColor? colors: na,transp=colorTransparency+15)

closeStatus = strategy.openprofit > 0 ? "win" : "lose"

////////Long Rules

long = crossover(maFastStep,maSlowStep) and (tradeType == "LONG" or tradeType == "BOTH")

longClose =crossunder(maFastStep,maSlowStep)//and falling(maSlowStep,1)

///////Short Rules

short =crossunder(maFastStep,maSlowStep) and (tradeType == "SHORT" or tradeType == "BOTH")

shortClose = crossover(maFastStep,maSlowStep)

longShape= crossover(maFastStep,maSlowStep) and tradeType == "NONE"

shortShape = crossunder(maFastStep,maSlowStep) and tradeType == "NONE"

plotshape(longShape, style=shape.triangleup,location=location.belowbar, color=color.lime,size=size.small)

plotshape(shortShape,style=shape.triangledown,location=location.abovebar, color=color.red,size=size.small)

// === Stop LOSS ===

useStopLoss = input(false, title='----- Add Stop Loss / Take profit -----', type=input.bool)

sl_inp = input(2.5, title='Stop Loss %', type=input.float, step=0.1)/100

tp_inp = input(5, title='Take Profit %', type=input.float, step=0.1)/100

stop_level = strategy.position_avg_price * (1 - sl_inp)

take_level = strategy.position_avg_price * (1 + tp_inp)

stop_level_short = strategy.position_avg_price * (1 + sl_inp)

take_level_short = strategy.position_avg_price * (1 - tp_inp)

if (long)

strategy.entry("long", strategy.long)

if (short)

strategy.entry("short", strategy.short)

strategy.close ("long", when = longClose, comment=closeStatus)

strategy.close ("short", when = shortClose, comment=closeStatus)

if (useStopLoss)

strategy.exit("Stop Loss/Profit Long","long", stop=stop_level, limit=take_level,comment =closeStatus )

strategy.exit("Stop Loss/Profit Short","short", stop=stop_level_short, limit=take_level_short, comment = closeStatus)